Vue d’ensemble – l’histoire est de votre côté

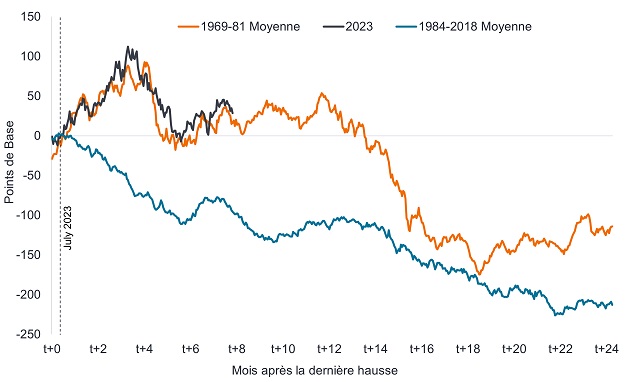

D’après l’histoire, le marché des bons du Trésor américain à 10 ans a montré que lorsque la banque centrale cessera de relever ses taux et passera en mode d’assouplissement, l’environnement sera favorable aux obligations souveraines. C’est le cas, que l’on regarde la période d’inflation plus élevée persistante dans les années 1970 ou l’histoire plus récente, comme le montre le graphique ci-dessous. Le graphique ci-dessous sépare l’évolution des rendements en deux périodes historiques : la période 1969-81 (caractérisée par une inflation croissante et élevée) et la période 1984-2018 (caractérisée par une inflation en baisse ou faible). Ci-dessus se trouve l’expérience la plus récente de juillet 2023.

Évolution du rendement des bons du Trésor américain à 10 ans après la dernière hausse des taux

Source : Bloomberg, calculs de Janus Henderson, 5 mars 2024. Le point de base (pb) est égal à 1/100 de point de pourcentage, 1 pb = 0,01 %. Les performance passées ne prédisent pas les rendements futurs. Il n’y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Jusqu’à présent en 2024, les rendements obligataires ont reculé après l’effondrement des rendements observé en novembre / décembre de l’année dernière. Ce n’est pas une grande surprise dans le sens où les marchés se redressent rarement en ligne droite. La performance des rendements américains à 10 ans depuis juillet 2023 (ligne noire) a continué de suivre la moyenne des années 1970 (ligne orange) avec une précision effrayante (étant donné qu’il s’agit d’une moyenne de trois cycles). Si les marchés obligataires continuaient de suivre cette trajectoire plus limitée, les rendements obligataires continueraient de générer des revenus, mais les plus-values potentielles découlant d’une baisse importante des rendements ne se produiraient pas avant le troisième trimestre de 2024. À l’inverse, nous pourrions renouer avec la trajectoire moyenne de 1984-2018 (ligne bleue), qui pourrait voir les rendements diminuer sensiblement au cours des 18 prochains mois.

Ceci, associé à une évaluation de différents facteurs économiques et indicateurs avancés, nous incite à privilégier une position de longue durée. N’oubliez pas que les prix des obligations augmentent lorsque les rendements baissent, et vice versa, de sorte qu’une duration plus longue offre la possibilité de réaliser davantage de gains en capital si les rendements baissent.

Durée – l’essentiel

La duration mesure la sensibilité du prix d’une obligation ou du prix d’un portefeuille d’obligations aux variations des taux d’intérêt. Il peut être considéré comme une mesure du temps qu’il faut, en années, pour qu’un investisseur soit remboursé du prix d’une obligation par le total des flux de trésorerie de l’obligation. Par exemple, une obligation d’une durée de 5 ans verrait généralement son prix augmenter/baisser de 5 % si les taux d’intérêt chutaient ou augmentaient de 1 %. Plus la duration d’une obligation est longue, plus elle est sensible aux variations des taux d’intérêt et vice versa. « Adopter une duration courte » fait référence à la réduction de la duration moyenne d’un portefeuille, tandis qu’une « duration longue » fait référence à l’allongement de la duration moyenne d’un portefeuille.

Où en sommes-nous aujourd'hui ?

En ce qui concerne les nouveautés jusqu’à présent cette année, quelques éléments se démarquent :

Très forte demande pour les obligations de base – cela se voit dans les adjudications d’obligations d’État européennes où la demande des investisseurs a battu des records, en termes de montant des émissions obligataires sursouscrites, tandis que le total des ventes d’obligations entre les gouvernements et les entreprises européennes a atteint un record de 280 milliards d’euros en janvier 2024.1 De plus, l’offre (émission) d’obligations d’entreprises américaines de qualité supérieure a atteint un niveau record, et la demande des investisseurs a plus que fait le même que l’égaler, étant donné que les écarts de crédit ont continué de se resserrer au cours de cette période.deux

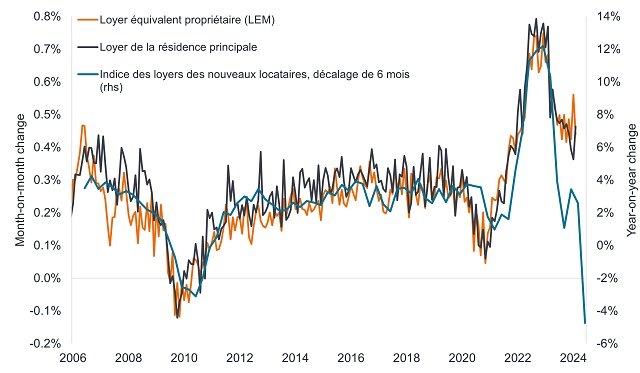

L’évolution de l’inflation (hors États-Unis) continue de suivre fermement la trajectoire désinflationniste attendue, avec de grosses surprises baissières en Australie et en Suisse. Le taux d’inflation d’un mois sur l’autre aux États-Unis en janvier a surpris à la hausse. Mais cela était fonction d’une divergence historiquement inhabituelle entre les loyers du marché et les loyers équivalents propriétaires (REL) – une estimation du loyer qu’un propriétaire paierait s’il devait louer son logement – ainsi que de la hausse des prix des actifs (ce qui signifie que les « services de gestion de portefeuille » ont ajouté 0,1 % à l’inflation).3 Il est difficile d’affirmer que l’un ou l’autre de ces éléments est reproductible ou qu’il s’agit du début d’une nouvelle histoire d’inflation. Il reste à voir les taux d’inflation sous-jacente plus élevés sur 12 mois (en glissement annuel) converger vers les taux annualisés à 6 mois plus faibles, compte tenu des effets de base, tandis que les loyers élevés (et à la traîne) dans les données sur l’inflation continuent de converger vers le bas pour atteindre l’inflation réelle des loyers du marché observée au cours des 12 à 18 derniers mois. Nous ne pensons pas qu’un ou deux points de données fassent dérailler les tendances de l’inflation sous-jacente, et nous nous attendons toujours à ce que les dépenses de consommation personnelle (PCE) de base aux États-Unis se situent autour de 2,2 % en glissement annuel d’ici juin (notez l’écart croissant entre l’indice PCE, qui est la mesure de l’inflation préférée de la Fed, et l’indice des prix à la consommation (IPC) de base, qui, selon nous, sera probablement plus proche de 3 % en glissement annuel d’ici juin 2024). Il n’y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Figure 2 : L’indice des loyers des nouveaux locataires suggère que l’inflation des loyers devrait baisser

Source : LSEG Datastream, Bureau of Labor Statistics, loyer équivalent des propriétaires (REL), loyer de la résidence principale, variation en % d’un mois sur l’autre, indice des loyers des nouveaux locataires, variation en % d’une année sur l’autre, décalé de 6 mois, février 2006 à février 2024. Le loyer de la résidence principale mesure l’évolution du loyer des locataires qui louent leur logement. L’indice des loyers des nouveaux locataires est un sous-ensemble de données sur l’IPC qui rend compte de l’évolution des loyers des nouveaux locataires et qui est généralement en tête des autres données sur les loyers. Il n’y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

La dynamique de croissance reste faible, à l’exception des États-Unis qui font figure d’exception en matière de croissance depuis 2023. La plupart des secteurs cycliques continuent de suggérer une reprise à long terme de la forme de la baignoire (c.-à-d. auge prolongée). Les indicateurs de croissance tels que l’ISM des nouvelles commandes et les indices des directeurs d’achat (PMI) se sont redressés à partir de niveaux bas, mais les indicateurs à long terme que nous suivons suggèrent qu’il existe un risque de fausse tête (fausse aube). Les exemples historiques de nouvelles commandes de l’ISM qui se sont redressées jusqu’à 50 (un chiffre supérieur à 50 indique une expansion) lorsque la contraction de la monnaie réelle a été négative comprennent 1957, 1970, 1980 et 1990. Dans ces cas, l’indice des nouvelles commandes est ensuite retombé en dessous de 45, ces rechutes étant associées à des récessions.4 Parallèlement à cela, nous n’avons pas vu de prévisions solides de la part des entreprises et des secteurs au cours de la récente saison des résultats suggérant qu’un tournant significatif est à venir.

Des preuves de notre position dans différentes régions

Bien que le graphique 1 se concentre sur les États-Unis en raison de la longue histoire des données, si nous regardons à l’échelle mondiale, il existe des opportunités pour le portefeuille où la dynamique de croissance sous-jacente est plus faible, ce qui est essentiel car nous pensons que le taux de variation de la dynamique de croissance détermine les rendements obligataires.

- Royaume-Uni – La Banque d’Angleterre (BoE) est considérée par certains comme un retardataire potentiel en matière de baisse des taux, avec une inflation sous-jacente et une croissance des salaires plus élevées qu’ailleurs. Lors de la réunion de février, le Comité de politique monétaire s’est prononcé en faveur du maintien des taux, la majorité des membres (6) ayant voté en faveur du maintien des taux, tandis que deux d’entre eux ont appelé à une hausse des taux et un à une baisse des taux. Le marché du travail se détend, ce qui n’est pas aussi visible dans les chiffres officiels en raison d’un faible taux de réponse, mais les offres d’emploi ont diminué pendant 20 mois consécutifs.5 De plus, les entreprises britanniques n’ont pas vu l’expansion des marges bénéficiaires des États-Unis ou de l’Europe, de sorte que, de ce point de vue, elles pourraient être les premières à supprimer des emplois. Il convient également de noter que le rythme de l’assainissement budgétaire (variation à la baisse des emprunts publics) au Royaume-Uni cette année devrait être supérieur à celui des États-Unis ou de la zone euro.6 À cet égard, la politique monétaire devra peut-être faire davantage pour stabiliser le frein négatif à l’économie et la BoE pourrait être contrainte de procéder à des baisses de taux plus agressives plus tard. De plus, le Royaume-Uni n’est plus une exception en matière d’inflation. En fait, nous pensons que l’inflation mesurée par l’IPC global au Royaume-Uni pourrait être inférieure à l’objectif de 2 % d’ici avril/mai, et pourrait même atteindre 1,5 % d’ici l’été, grâce non seulement à la réduction du plafond des prix de l’énergie, mais aussi à la baisse de l’inflation des biens et de l’alimentation. Pour nous, les risques baissiers (sur les rendements) sont sous-estimés. Il n’y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

- Europe – Nous nous attendons à ce que la région européenne soit à l’avant-garde des baisses de taux en raison des perspectives de croissance extrêmement faibles et de la désinflation rapide. C’est inhabituel dans la mesure où il est typique que les banques centrales suivent la Fed, mais il se pourrait bien que la Banque nationale suisse et la Banque centrale européenne (BCE) agissent plus tôt. Le débat porte sur le moment où la première baisse de taux pourrait avoir lieu, les colombes privilégiant avril et les membres les plus bellicistes du Conseil des gouverneurs de la BCE favorisant juin. Avec toutes les inquiétudes concernant les largesses budgétaires et l’offre excédentaire d’obligations, il est important de se rappeler qu’en Allemagne, malgré une croissance économique proche de zéro, l’engagement envers la discipline budgétaire et l’aversion à l’augmentation de la dette sont élevés (le frein à l’endettement, qui limite les emprunts du gouvernement allemand, est inscrit dans la loi depuis 2009).

- Australie – La Reserve Bank of Australia (RBA) a déclaré que de nouvelles hausses de taux ne pouvaient être exclues, mais pour nous, la dynamique économique s’estompe, comme en témoigne une série d’inflation, d’emploi et d’autres erreurs dans les données économiques cette année. Le taux de chômage a augmenté de 0,6 % par rapport aux creux atteints.7 L’emploi risque de s’affaiblir plus que prévu, car la forte croissance démographique antérieure alimente l’offre, tandis que la demande se modère. Une deuxième phase du ralentissement concerne l’investissement, qu’il s’agisse d’un ralentissement de l’investissement du secteur public ou d’un ralentissement de l’investissement privé. La transmission des hausses de taux à l’économie devrait se faire plus rapidement qu’ailleurs en raison du marché de l’habitation où les prêts hypothécaires sont majoritairement à taux variable (c.-à-d. n’est pas fixe pour les longs termes, donc déplacez-vous avec la variation des taux d’intérêt).8 Cela se reflète dans l’évolution du revenu disponible réel au cours des 18 derniers mois, qui est l’un des plus faibles de l’OCDE.9 La courbe des taux en Australie est fermement ascendante au-delà du court terme, tandis que les rendements à 10 ans sont bien supérieurs à ceux à 2 ans. cela crée un potentiel de revenu accru lorsque le rendement est couvert dans d’autres devises, telles que la livre sterling.10

Durée de la stratégie

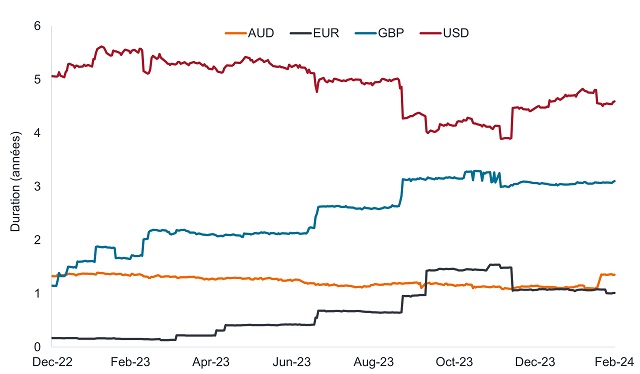

Nous avons maintenu la duration à l’extrémité supérieure de la fourchette (environ 9 ans) malgré la trajectoire plus frustrante des rendements (voir graphique 1). À notre avis, ce n’est pas le bon moment pour réduire les durations, car il est de plus en plus évident que nous entrons en territoire de baisse des taux, ce qui soutient historiquement la baisse des rendements. Sous la surface, nous avons alterné l’exposition autour des zones géographiques du monde développé (et des échéances), comme le montre la figure 3.

Figure 3 : Duration du portefeuille de la stratégie obligataire stratégique (en années) – contribution par devise

Source : Janus Henderson Investors, compte représentatif de Janus Henderson Strategic Bond Strategy, au 29 février 2024. AUD = Dollar australien, EUR = Euro, GBP = Livre sterling, USD = Dollar américain. La durée du portefeuille peut varier au fil du temps.

Résumé

Nous nous attendons à ce que notre position à long terme ait le potentiel de performer, que nous voyions un atterrissage brutal ou en douceur de l’économie, en supposant que la tendance à la baisse de l’inflation permette aux banques centrales d’assouplir leur politique.

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront.

1Source : Reuters, Les ventes de dette européenne battent leur record de janvier, 1er février 2024.

deuxSource : Bloomberg, ICE BofA US Corporate Index et ICE BofA Euro Corporate Index, spreads ajustés des options depuis le début de l’année jusqu’au 29 février 2024. L’indice ICE BofA US Corporate suit la dette d’entreprise investment grade libellée en dollars américains émise publiquement sur le marché intérieur américain. L’indice ICE BofA Euro Corporate suit la dette d’entreprise investment grade libellée en euros émise publiquement sur les marchés nationaux des euro-obligations ou des pays membres de la zone euro.

3Source : Bureau of Labor Statistics, données IPC de janvier 2024.

4Source : Money Moves Markets, Hard Landing Watch : US ISM Manufacturing Survey, octobre 2023.

5Source : LSEG Datastream, offres d’emploi au Royaume-Uni, derniers chiffres jusqu’en décembre 2023.

6Source : Morgan Stanley, Politique budgétaire du Royaume-Uni, 8 février 2024.

7Source : LSEG Datastream, taux de chômage en Australie, juin 2023 à janvier 2024.

8Source : Banque de réserve d’Australie, Déclaration sur la politique monétaire : Paiements d’intérêts hypothécaires dans les économies avancées, février 2023.

9Source : OCDE, Bien-être économique des ménages : tableau de bord de l’OCDE, Revenu disponible des ménages par habitant, variation entre le T3 2022 et le T3 2023, février 2024.

10Source : Bloomberg, calculs de Janus Henderson, 8 mars 2024.

Le rendement des bons du Trésor à 10 ans est le taux d’intérêt des bons du Trésor américain qui arriveront à échéance 10 ans après la date d’achat.

Effets de base : distorsions dans les comparaisons d’une année sur l’autre causées par un point de référence généralement élevé ou bas il y a un an. Ceux-ci ont tendance à s’estomper avec le temps.

Dépenses de consommation personnelle de base (PCE) L’indice des prix est une mesure des prix que les personnes vivant aux États-Unis paient pour les biens et services, à l’exclusion de la nourriture et de l’énergie. C’est une mesure de l’inflation.

Obligations de base: terme généralement utilisé pour désigner les obligations d’État et de sociétés de première qualité.

L’écart de crédit est la différence de rendement entre des titres de même échéance mais de qualité de crédit différente. L’élargissement des spreads indique généralement une détérioration de la solvabilité des entreprises emprunteuses, et le resserrement indique une amélioration.

Cyclique: Entreprises ou industries qui sont très sensibles aux changements de l’économie, de sorte que les revenus sont généralement plus élevés en période de prospérité et d’expansion économiques et plus faibles en période de ralentissement et de contraction économique.

Défaut de paiement: Défaut d’un débiteur (tel qu’un émetteur d’obligations) de payer des intérêts ou de rembourser un montant initial prêté à l’échéance.

Désinflation: Baisse du taux d’inflation.

Duration: sensibilité du prix d’une obligation à une variation des taux d’intérêt.

Politique budgétaire: Décrit la politique gouvernementale relative à l’établissement des taux d’imposition et des niveaux de dépenses. L’assainissement ou la discipline budgétaire se produit lorsqu’un gouvernement cherche à réduire ses emprunts en dépensant moins ou en augmentant les impôts, l’assouplissement fiscal ou les largesses sont le contraire.

Hawkish : Indication que les décideurs cherchent à resserrer les conditions financières, par exemple en soutenant des taux d’intérêt plus élevés pour freiner l’inflation. L’opposé de l’attentisme, qui décrit les décideurs politiques qui assouplissent leur politique, c’est-à-dire qui se penchent vers une baisse des taux d’intérêt pour stimuler l’économie.

Inflation: Taux auquel les prix des biens et des services augmentent dans l’économie. L’inflation sous-jacente exclut généralement les éléments volatils tels que les prix des aliments et de l’énergie. Une mesure courante de l’inflation est l’indice des prix à la consommation (IPC).

Obligation de première qualité: Obligation généralement émise par des gouvernements ou des entreprises perçus comme présentant un risque relativement faible de défaut de paiement, ce qui se reflète dans la note plus élevée qui leur est attribuée par les agences de notation.

Indicateur principal : Un élément ou un ensemble de données économiques qui peut aider à fournir un signal précoce de l’endroit où nous nous trouvons dans un cycle économique.

Échéance: La date d’échéance d’une obligation est la date à laquelle le capital investi (et tout coupon final) est versé aux investisseurs. Les obligations à court terme arrivent généralement à échéance dans un délai de 5 ans, les obligations à moyen terme dans un délai de 5 à 10 ans et les obligations à plus long terme après 10+ ans.

La politique monétaire fait référence aux politiques d’une banque centrale, visant à influencer le niveau d’inflation et de croissance d’une économie. Il s’agit notamment de contrôler les taux d’intérêt et l’offre de monnaie. Le resserrement monétaire fait référence à l’activité des banques centrales visant à freiner l’inflation et à ralentir la croissance de l’économie en augmentant les taux d’intérêt et en réduisant l’offre de monnaie.

Les indices des directeurs d’achat (PMI) sont une enquête qui donne un aperçu de l’orientation dominante des tendances économiques, basée sur le point de vue des gestionnaires de différents secteurs. L’indice est basé sur cinq indicateurs : les nouvelles commandes, le niveau des stocks, la production, les livraisons des fournisseurs et l’environnement de l’emploi. L’Institute for Supply Management (ISM) mène une enquête largement suivie sur l’indice PMI manufacturier et l’indice PMI des services aux États-Unis.

Le taux d’intérêt réel est le taux d’intérêt qu’un investisseur, un épargnant ou un prêteur reçoit après avoir tenu compte de l’inflation.

Récession: Baisse importante de l’activité économique (croissance économique négative) qui dure plus de quelques mois. Un atterrissage en douceur est un ralentissement de la croissance économique qui permet d’éviter une récession. Un atterrissage brutal est une récession profonde.

Prime de terme: Dans la théorie économique standard, les rendements des bons du Trésor sont composés de deux composantes : les anticipations de la trajectoire future des rendements des bons du Trésor à court terme et la prime de terme des bons du Trésor. La prime de terme est définie comme la rémunération dont les investisseurs ont besoin pour supporter le risque que les taux d’intérêt puissent changer pendant la durée de vie de l’obligation. Comme la prime à terme n’est pas directement observable, elle doit être estimée.

Rendement: Niveau de revenu d’un titre sur une période donnée, généralement exprimé en pourcentage. Pour les actions, une mesure courante est le rendement du dividende, qui divise les paiements de dividendes récents pour chaque action par le cours de l’action. Dans le cas d’une obligation, dans sa forme la plus simple, il s’agit du paiement du coupon divisé par le prix actuel de l’obligation.

Courbe des taux: Une courbe des taux représente les rendements (taux d’intérêt) des obligations de qualité de crédit égale, mais dont les dates d’échéance diffèrent. En règle générale, les obligations à échéance plus longue ont des rendements plus élevés. On parle d’inversion de la courbe des taux lorsque les rendements à court terme sont plus élevés que les rendements à long terme.

Les titres du Trésor américain sont des titres de créance directs émis par le gouvernement américain. L’investisseur est un créancier de l’État. Les bons du Trésor et les obligations d’État américaines sont garantis par la pleine confiance et le crédit du gouvernement américain, sont généralement considérés comme exempts de risque de crédit et offrent généralement des rendements inférieurs à ceux des autres titres.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.