Les valeurs biotechnologiques gagnent en vigueur grâce à la baisse des taux d'intérêt, l'innovation et les fusions-acquisitions

Nos Gérants Andy Acker et Dan Lyons affirment qu'après trois années de sous-performance, le secteur des biotechnologies montre des signes de reprise que les investisseurs ne doivent pas négliger.

4 minutes de lecture

Principaux points à retenir :

- Les valeurs biotechnologiques ont sous-performé le marché élargi au cours de ces trois dernières années, mais le lancement de nouveaux médicaments, les opérations de fusion et acquisition et la baisse potentielle des taux d'intérêt pourraient être à l'origine d'un rebond en 2024.

- Historiquement, les reprises dans le secteur des biotechnologies ont été significatives, le secteur ayant enregistré des gains à deux chiffres après des replis importants.

- Néanmoins, les investisseurs pourraient avoir à se montrer sélectifs en se concentrant sur les entreprises dont les traitements en cours de développement sont prometteurs et dont les réserves de fonds propres sont suffisantes.

La fin de l'année 2023 a marqué la fin de trois années consécutives de sous-performance pour le secteur des biotechnologies, l'indice Nasdaq Biotechnology ayant enregistré durant cette période une performance de -2 % par an contre +10 % par an pour l'indice S&P500®. Les pertes ont été plus importantes pour l'indice élargi S&P Biotechnology Select Industry, qui comprend des valeurs de petite et moyenne capitalisation et qui a enregistré une performance annualisée de -14 % au cours de la même période.

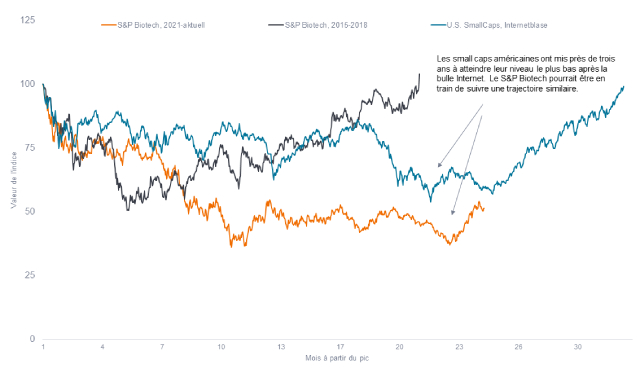

Cette performance contraste fortement avec celle de l'année 2020 où la faiblesse des taux d'intérêt et l'enthousiasme suscité par les vaccins contre le COVID-19 ont contribué à propulser les valeurs biotechnologiques vers de nouveaux sommets. Mais l'histoire montre que ces baisses peuvent prendre du temps à s'inverser (Illustration 1). Bonne nouvelle : le secteur des biotechnologies a également connu des rebonds importants, enregistrant historiquement des gains à deux chiffres après une performance négative. Aujourd'hui, nous avons des raisons de croire qu'une reprise similaire se profile.

JHI

Illustration 1 : marchés baissiers des valeurs biotechnologiques et de petite capitalisation américaines

La part importante de sociétés biotechnologiques de petite et moyenne capitalisation dans l'indice S&P Biotechnology Select Industry pourrait contribuer au recul prolongé de cet indice.

Source : Bloomberg. S&P Biotech, 2021 à aujourd'hui = du 8 février 2021 au 23 janvier 2024 ; S&P Biotech, de 2015 à 2018 = du 17 juillet 2015 au 22 janvier 2018 ; petites capitalisations américaines, bulle des valeurs Internet = du 9 mars 2000 au 26 janvier 2004. S&P Biotech = l'indice S&P Biotechnology Select Industry. Petites capitalisations américaines = indice Russell 2000, un indice du marché boursier américain des petites capitalisations qui comprend les 2 000 plus petites actions de l'indice Russell 3000. Les performances passées ne permettent pas de prédire les performances futures.

D'une part, la Réserve fédérale (Fed) semble avoir mis fin à sa politique de hausse des taux d'intérêt. Or les périodes de stabilisation ou de recul des taux coïncident généralement avec des performances positives pour les valeurs biotechnologiques. Cette relation a commencé à se manifester au quatrième trimestre 2023, l'indice S&P Biotech Select ayant fortement rebondi à la suite de l'annonce d'une éventuelle baisse des taux par la Fed en 2024 (Illustration 2).

Illustration 2 : l'effet négatif des taux s'atténue

Source : Bloomberg, du 1er janvier 2023 au 29 décembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

D'autre part, l'innovation s'accélère au sein du secteur. En 2023, la Food and Drug Administration a approuvé un nombre record de 73 nouvelles thérapies. Nombre de ces traitements ciblent de grandes catégories de maladies telles que l'obésité, les maladies auto-immunes, le cancer et la maladie d'Alzheimer, qui représentent d'importants cycles de nouveaux produits et pourraient être à l'origine de la croissance des chiffres d'affaires au cours de la prochaine décennie. En outre, la commercialisation de nouveaux médicaments pourrait contribuer à compenser la baisse des bénéfices due à la diminution des ventes de produits contre le COVID-19, ce qui améliorerait le sentiment des investisseurs à l'égard du secteur.

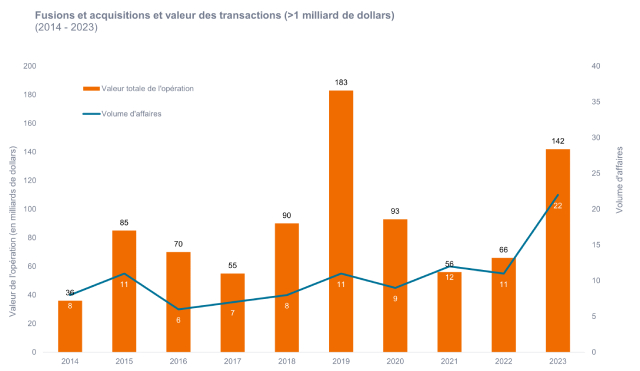

L'activité de fusions-acquisitions s'est également accélérée récemment et pourrait se poursuivre. L'année dernière, 22 transactions d'une valeur minimum de 1 milliard de dollars ont été annoncées, soit deux fois plus qu'en 2022. Près de la moitié de ces fusions et acquisitions ont vu le jour au cours des trois derniers mois de l'année, stimulée en partie par la décision de la Federal Trade Commission américaine de permettre à Amgen de finaliser l'acquisition d'Horizon Therapeutics pour un montant de 28 milliards de dollars, éliminant ainsi un obstacle réglementaire. (L'accord a été finalisé au début du mois d'octobre).

Les sociétés biopharmaceutiques sont également confrontées à un manque à gagner car un certain nombre de leurs médicaments vedettes1 perdront la protection octroyée par leurs brevets d'ici la fin de la décennie. De nouveaux débouchés, notamment les GLP-1 (contre le diabète et l'obésité), l'édition de gènes, les conjugués anticorps-médicaments, la radiopharmacie et les thérapies cellulaires contre le cancer et les maladies auto-immunes, pourraient contribuer à compenser ces pertes de chiffre d'affaires. Les obstacles réglementaires s'atténuant, les valorisations étant faibles et les taux d'intérêt se repliant, les opérations de rapprochement devraient continuer de s'intensifier.

Illustration 3 : le volume et la valeur des opérations de fusion-acquisition ont doublé en 2023

Source : TD Cowen au 31 décembre 2023. Note : ces chiffres reflètent les opérations de fusion et acquisition dans le secteur des biotechnologies et dont la valeur est supérieure à un milliard de dollars.

Néanmoins, nous ne nous attendons pas à un retour à la période faste que nous avons connu durant la pandémie et durant laquelle les valeurs biotechnologiques ont progressé indépendamment de la qualité du portefeuille de leurs traitements en cours de développement ou de leurs bilans. Les marchés de capitaux restent sélectifs, les introductions en bourse n'ont pas encore rebondi et de nombreuses entreprises pourraient être confrontées à un manque de trésorerie au cours des 12 à 18 prochains mois.

C'est pourquoi le marché devrait rester propice à la sélection de titres. Des opportunités intéressantes s'offriront aux investisseurs désireux et capables d'affecter leurs capitaux à des entreprises performantes.

Informations importantes

L’industrie de la santé est soumise à des réglementations gouvernementales, des taux de remboursement et des approbations gouvernementales de produits et de services différents, ce qui pourrait avoir une incidence considérable sur les prix et la disponibilité et celle-ci peut être légèrement affectée par une obsolescence rapide et par l’expiration des brevets.

1 En médicament vedette se caractérise par des ventes supérieures ou égales à un milliard de dollars par an.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

L'indice S&P Biotechnology Select Industry est composé d’actions de l'indice S&P Total Market qui sont classées dans le sous-secteur de la biotechnologie selon la classification GICS.

L'indice NASDAQ Biotechnology contient des titres de sociétés cotées au Nasdaq, classées selon l'ICB (Industry Classification Benchmark) dans les secteurs biotechnologie ou pharmacie et qui répondent à d'autres critères d'éligibilité.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.