Les actions américaines peuvent jouer un rôle crucial dans les portefeuilles des investisseurs pour diverses raisons, en particulier aujourd'hui, avec une inflation persistante et des perspectives économiques plus que moroses.

Positionnement des actions américaines à l'échelle mondiale

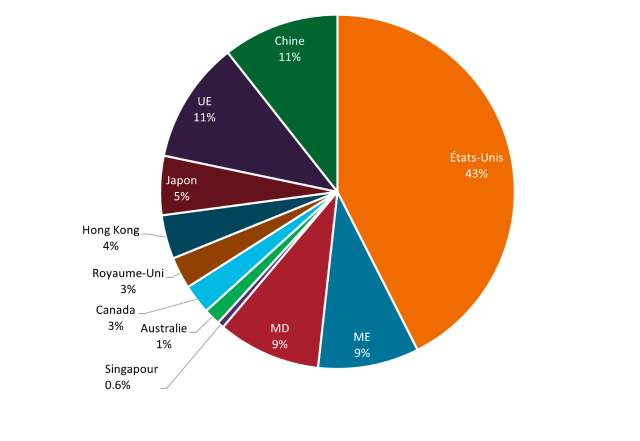

Le marché américain des actions est le plus important au monde, ses entreprises représentant plus de 40 % de la capitalisation boursière mondiale (Illustration 1). Les États-Unis comptent parmi les marchés les plus accessibles, les plus transparents et les plus liquides, et leur environnement économique a favorisé une culture de la croissance et de l'innovation. C'est ainsi que de nombreuses entreprises parmi les plus prospères au monde sont basées aux États-Unis. Compte tenu de cette dynamique favorable, de nombreux investisseurs choisissent d'allouer une partie de leurs actions au marché américain.

Illustration 1. Capitalisation boursière des actions mondiales (en % du total)

Source : Fédération mondiale des bourses, estimations de la Securities Industry and Financial Markets Association (SIFMA). UE = pays de l'Union européenne, ME = marchés émergents, MD = marchés développés, au 30 juin 2023.

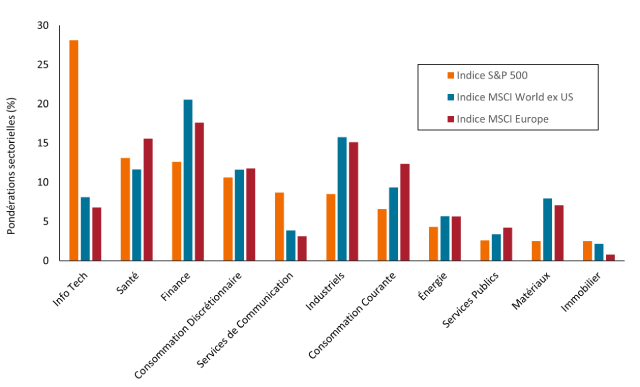

Les États-Unis diffèrent considérablement des autres marchés mondiaux en ce qui concerne les types d'entreprises qui composent leur économie. À titre d'exemple, le marché américain est fortement orienté vers des secteurs technologiques en pleine croissance, tels que les technologies de l'information et les services de communication. L'indice S&P 500® a plus que triplé l'indice MSCI World ex. Exposition de l'indice américain aux sociétés de technologie de l'information (28,1 % contre 8,1 %). Dans le même temps, l'indice S&P 500 en a beaucoup moins que l'indice MSCI World ex. L'allocation de l'indice américain à des secteurs qui représentent une part substantielle de l'économie d'autres pays, tels que les services financiers et l'industrie (Illustration 2). Ces divergences en termes de composition économique et d'exposition sectorielle peuvent être source de diversification pour les portefeuilles exposés aux États-Unis et à d'autres marchés mondiaux.

Graphique 2. Pondérations sectorielles des indices américains et des indices mondiaux

Source : S&P Dow Jones Indices, MSCI, au 31 juillet 2023.

La croissance et la technologie, des couvertures efficaces contre l’inflation

Outre ces considérations d'ordre général, les actions américaines peuvent également se révéler efficaces dans l'environnement actuel marqué par une inflation persistante/élevée et des incertitudes économiques. Les actions - et les valeurs de croissance en particulier - offrent généralement une bonne couverture pendant les périodes inflationnistes, car leur taux de croissance potentiel est supérieur à celui de l'inflation. Comme les coûts de la main-d'œuvre continuent d'augmenter, les entreprises moins dépendantes de la main-d'œuvre - comme certaines dans le secteur des technologies de l'information - pourraient également être moins exposées aux pressions salariales. Parallèlement, l’un des principaux moteurs de la désinflation ces dix dernières années a été la diffusion des nouvelles solutions technologiques. L'inflation récente des salaires pourrait inciter à investir davantage dans des solutions d'efficacité et de substitution pour modérer les coûts de la main-d'œuvre, au profit de certaines entreprises.

Nous continuons de penser que toutes les entreprises doivent décider comment exploiter et tirer parti de la technologie pour survivre et se développer à long terme, et que les thèmes liés à la technologie peuvent continuer à apporter des facteurs de soutien dans les années à venir. À titre d'exemple, les entreprises qui contribuent à améliorer la productivité, la transition numérique et la connectivité dans tous les domaines de l'économie peuvent en bénéficier. Nous pensons que la demande de semi-conducteurs va continuer à augmenter, en partie grâce à des facteurs de soutien tels que la transition vers une production d'énergie plus verte, l'adoption accrue des véhicules électriques (VE), ainsi que les applications de l'IA. En outre, nous considérons toujours que toutes les entreprises aspirent à être plus productives et plus agiles, ce qui suppose d'investir en permanence dans les logiciels.

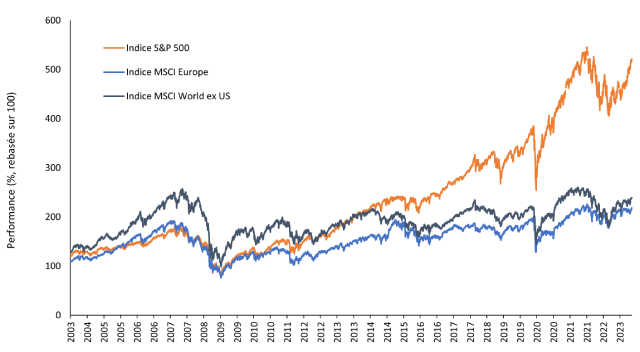

Le biais mentionné précédemment en faveur des valeurs de croissance et des sociétés technologiques a été une véritable aubaine à long terme pour les marchés américains par rapport à d’autres segments du marché mondial (Illustration 3). Alors que nous entrons dans une période où la croissance semble se raréfier et les emprunts des entreprises devenir plus coûteux, une allocation aux actions américaines peut s'avérer bénéfique.

Graphique 3. Performance des indices américains et mondiaux

Source : Bloomberg, du 31 décembre 2002 au 31 juillet 2023, rebasé à 100 à la date de début. Les performances passées ne permettent pas de prédire les performances futures.

Les bénéfices seront la clé de la croissance du marché

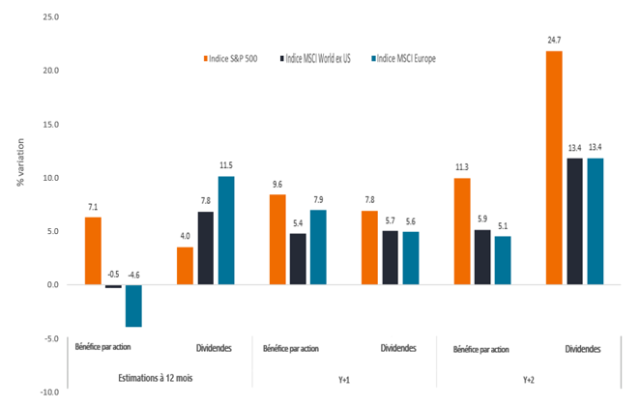

Après une année 2022 difficile, le marché américain a fait preuve de résilience et nous pensons qu'il peut rester dynamique face à l'incertitude économique. À mesure que les entreprises s'adaptent à des taux plus élevés et que l'inflation se modère, les bénéfices devraient désormais être la clé de la croissance du marché. Bien que nous nous attendions à un parcours volatil et agité, nous sommes optimistes quant aux perspectives de croissance des bénéfices pour le reste de l'année et jusqu'en 2024, même dans l'hypothèse d'un scénario de croissance économique réelle lente ou stable. Les estimations bénéficiaires se sont modérées. Toutefois, les prévisions de bénéfices du consensus S&P 500 tablent toujours sur une croissance au cours des 12 prochains mois. En outre, le S&P 500 devrait accroître son bénéfice par action (BPA) et ses dividendes à un rythme plus élevé que les indices MSCI World ex. US et MSCI Europe dans les années à venir (Illustration 4).

Illustration 4. Estimations des bénéfices par action et de la croissance des dividendes des indices américains, européens et mondiaux

Source : Bloomberg, au 18 août 2023. F12= Estimations à 12 mois (année en cours et années suivantes), Y+1= Estimations pour l'année suivante, Y+2= Estimations à 2 ans. Moyenne pondérée par les indices. Le site Performance ne permet pas de prédire les rendements futurs.

Se concentrer sur le long terme

Compte tenu de ces facteurs, nous pensons que les actions américaines peuvent jouer un rôle polyvalent dans les portefeuilles des investisseurs, en particulier aujourd'hui, alors que l'économie mondiale est confrontée à une inflation persistante et à des perspectives de croissance incertaines. Nous pensons que les marchés sont en fin de compte guidés par une croissance durable des bénéfices à long terme, et que les entreprises capables d'augmenter leurs bénéfices au fil du temps en bénéficieront. Nous identifions aujourd'hui un grand nombre de ces opportunités sur le marché américain.

Désinflation : une baisse du taux d'inflation (plutôt qu'une inflation/déflation négative).

Diversification : une façon de répartir le risque en mélangeant différents types d'actifs/classes d'actifs dans un portefeuille, en supposant que ces actifs se comporteront différemment dans un scénario donné. Les actifs faiblement corrélés devraient être les plus diversifiés.

Dividendes : paiement discrétionnaire variable effectué par une entreprise à ses actionnaires.

Bénéfice par action (BPA) : bénéfice d'une entreprise (après impôts) divisé par le nombre d'actions en circulation. C'est l'un des moyens les plus utilisés par les investisseurs pour évaluer la valeur d'une entreprise.

Sociétés de croissance/actions de croissance : les investisseurs dans la croissance recherchent des entreprises dont ils pensent qu'elles ont un fort potentiel de croissance. On s'attend à ce que leurs bénéfices augmentent à un rythme supérieur à la moyenne par rapport au reste du marché, et donc à ce que le prix de leurs actions augmente.

Couverture : une stratégie de négociation qui consiste à prendre une position compensatoire par rapport à un autre investissement qui perdra de la valeur lorsque l'investissement principal en gagnera, et vice versa. Ces positions sont utilisées pour réduire ou gérer divers facteurs de risque et limiter la probabilité de perte globale d'un portefeuille.

Inflation : taux selon lequel le prix des biens et des services augmente dans une économie. L’indice des prix à la consommation et l’indice des prix de détail sont deux mesures très courantes.

Capitalisation boursière : la valeur de marché totale des actions émises par une entreprise. Elle est calculée en multipliant le nombre d’actions émises par leur cours de bourse. Ce chiffre est utilisé pour déterminer la taille d'une entreprise.

Liquidité du marché : la liquidité du marché est une mesure de la facilité avec laquelle les actifs peuvent être échangés ou convertis en espèces. Les actifs qui peuvent être facilement négociés sur le marché dans de grands volumes (sans entraîner de forte fluctuation des cours) sont considérés comme « liquides ».

Volatilité : Le taux et l'ampleur des fluctuations du prix d'un portefeuille, d'une valeur mobilière ou d'un indice. Si le prix fluctue fortement à la hausse et à la baisse, il présente une volatilité élevée. Si le prix évolue plus lentement et dans une moindre mesure, sa volatilité est plus faible. Plus la volatilité est élevée, plus le risque de l'investissement est important.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- L’émetteur d’une obligation (ou d’un instrument du marché monétaire) peut devenir incapable ou refuser de payer les intérêts ou de rembourser le capital au Fonds. Si tel est le cas ou si le marché considère cette éventualité comme pertinente, la valeur de l’obligation chutera.

- Lorsque les taux d’intérêt augmentent (ou baissent), le cours des différents titres sera influencé de différentes manières. Plus particulièrement, la valeur des obligations baisse généralement lorsque les taux d’intérêt augmentent. Ce risque est généralement corrélé à l’échéance de l’investissement dans l’obligation.

- Le Fonds investit dans des obligations à haut rendement (non « investment grade ») qui offrent généralement des taux d’intérêt plus élevés que les obligations de type « investment grade », mais qui sont plus spéculatives et plus sensibles aux changements défavorables des conditions du marché.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.