Instantané : L'IPC américain du mois d'avril – une bonne nouvelle pour la Fed

Le rapport d’avril sur l’indice des prix à la consommation (IPC) entretient l’espoir d’une baisse des taux durant l’été, mais les investisseurs sous-estiment-ils la trajectoire des taux jusqu’en 2026 ? Notre responsable des obligations américaines Greg Wilensky aborde les chiffres les plus récents sur l’inflation et la trajectoire potentielle de la politique monétaire.

2 minutes de lecture

Principaux points à retenir :

- Les chiffres sur l’inflation américaine ont augmenté de 0,3 % en avril, après trois hausses consécutives de 0,4 % au cours des mois précédents.

- Le rapport sur l’IPC du mois d'avril devrait être considéré comme positif par la Réserve fédérale (Fed) et entretient la possibilité d’une baisse des taux en juillet.

- Tandis que les marchés intègrent une prévision raisonnable de deux baisses des taux en 2024, les investisseurs devraient se demander si suffisamment de réductions sont intégrées pour 2025 et 2026.

Les chiffres sur l’indice des prix à la consommation (IPC) américain du mois d’avril ont fait état d'un recul de l’inflation par rapport aux trois mois précédents. Les prix de base – hors alimentation et énergie – ont progressé de 0,3 % sur une base corrigée des variations saisonnières, les prix du logement, de l’assurance automobile, des soins médicaux, des vêtements et des soins personnels ayant légèrement augmenté. Les prix de base se sont inscrits en hausse de 3,6 % par rapport à il y a un an, soit leur plus faible progression depuis avril 2021.

La Réserve fédérale (Fed) devrait être encouragée par le rapport sur l’IPC du mois d'avril, et les premières réactions positives sur les marchés des taux et des actifs risqués semblent logiques. Les chiffres sur l’inflation du mois d'avril entretiennent l’espoir d’une première baisse des taux en juillet. Cependant, une telle baisse nécessiterait que ces étapes modérées mais positives vers la décélération de l’inflation soient portées par une actualité plus favorable sur le front de l’inflation et/ou des signes plus concrets de faiblesse du marché du travail au cours des 10 prochaines semaines.

JHI

En conjuguant les composantes adéquates des rapports de cette semaine sur l’IPC et l’indice des prix à la production (IPP), qui ont augmenté de 0,5 % en avril sur une base corrigée des variations saisonnières, les chiffres sur l’inflation PCE « core » de ce mois-ci plaindent en faveur d'un retour à une baisse de 0,2 %.

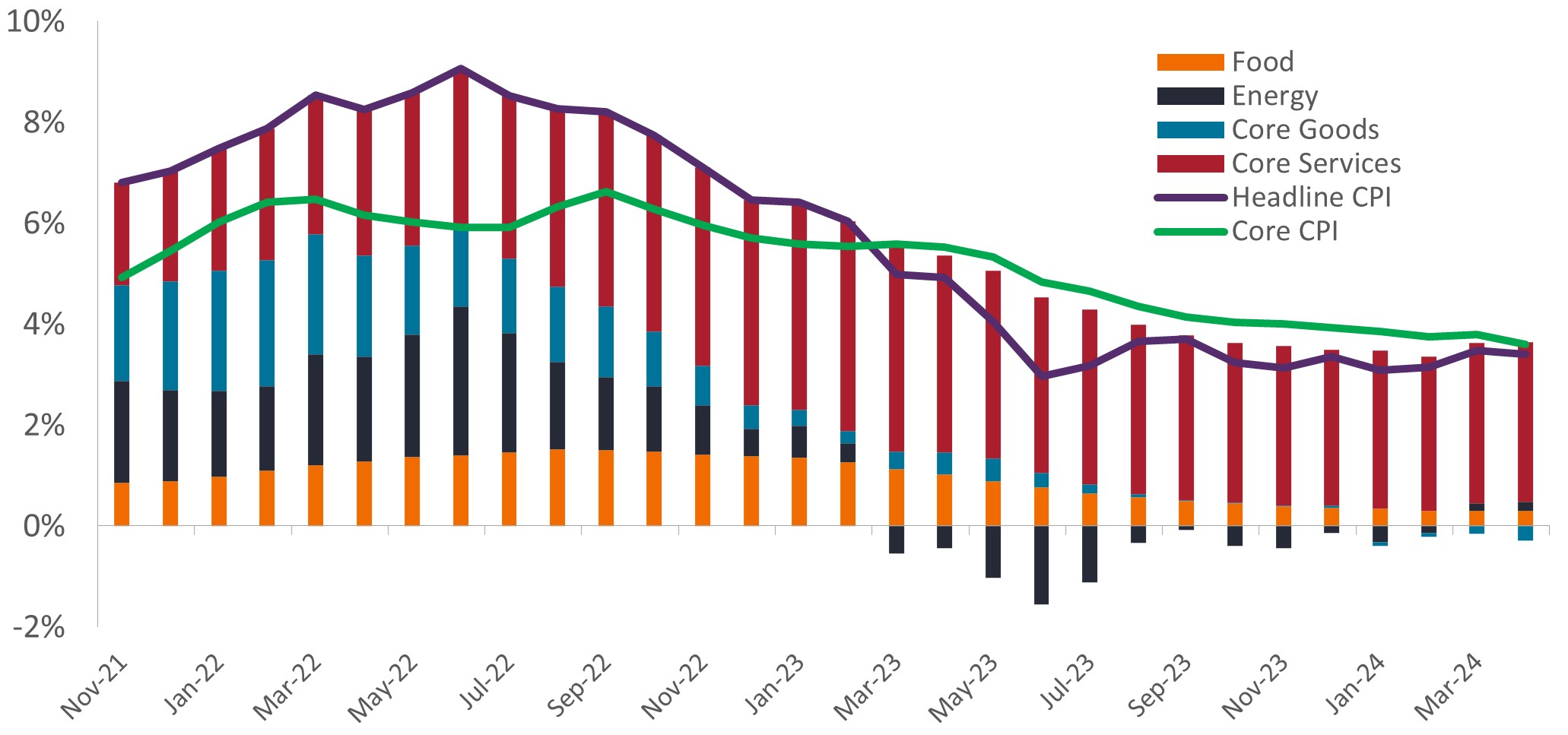

Contributions à l’Indice des prix à la consommation par catégorie

Source : Bloomberg, au 15 mai 2024.

Le marché intègre désormais deux réductions en 2024. En tant que moyenne de la fourchette des résultats potentiels, deux réductions en 2024 semblent tout à fait raisonnables. Cependant, nous pensons que les marchés n’intègrent pas encore suffisamment de réductions pour 2025 et 2026. Les contrats à terme à décembre 2026 suggèrent que le taux des Fed funds atteindra environ 3,8 %. À notre avis, la Fed devra ramener son taux directeur nettement en dessous de ce niveau, soit parce que l’inflation renouera avec son objectif dans le cas d'atterrissage en douceur, soit parce qu’une économie plus fragile ramènera l’inflation en dessous de son objectif.

Malgré le bras de fer qui s’opère sur les marchés des taux à court terme, nous pensons que l’environnement monétaire et économique actuel est propice à des perspectives pluriannuelles favorables aux performances obligataires. De notre point de vue, la forte demande récente en faveur de la classe d'actifs obligataires se poursuit – et s’accélèrera potentiellement une fois que la Fed commencera à réduire les taux – car les investisseurs cherchent à profiter de ses rendements attrayants et à bénéficier de la diversification que les obligations peuvent procurer aux portefeuilles multi-actifs.

Indice des prix à la consommation (IPC) : Indice non géré représentant le taux d’inflation des prix à la consommation aux États-Unis, tel que déterminé par le département américain des statistiques du marché de l’emploi (U.S. Department of Labor Statistics).

Indice des prix à la production (IPP) : Famille d’indices qui mesure l'évolution moyenne dans le temps des prix de vente obtenus par les producteurs nationaux de biens et services.

Politique monétaire : politique d’une banque centrale, visant à influencer le niveau d’inflation et de croissance d’une économie. Elle comprend le contrôle des taux d’intérêt et de la masse monétaire.

Informations importantes

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.