Éviter la précipitation : la Fed fait preuve de prudence

Notre Responsable mondial des obligations Jim Cielinski et notre Gérant Daniel Siluk défendent l'idée qu’une économie américaine résiliente et une décélération de l’inflation permettent à la Réserve fédérale (Fed) de ramener son taux directeur à un niveau neutre sans mettre en péril l’une ou l’autre des composantes de son double mandat.

7 minutes de lecture

Principaux points à retenir :

- En diminuant les attentes à l'égard du calendrier et du nombre de baisses des taux, la Fed a rappelé au marché qu'elle continuait de centrer ses efforts sur le retour de l'inflation à son objectif de 2,0 %.

- À un stade où la croissance économique fait preuve de résilience et où l'inflation ralentit, la Fed a tout le luxe de ramener lentement son taux directeur à un niveau neutre qui équilibre les risques liés à son double mandat.

- Le rebond généralisé des obligations a permis aux investisseurs de faire la distinction entre les segments qui reflètent fidèlement leurs perspectives et ceux qui peuvent comporter des anomalies de valorisations.

Lors de la réunion de janvier de la Réserve fédérale (Fed), son président Jerome Powell a été chargé d'expliquer comment concilier le pivot de décembre de la banque centrale américaine avec une économie américaine toujours résiliente. La décision de la Fed de maintenir ses taux inchangés n’ayant jamais fait de doute, les principaux éléments à retenir de la réunion étaient de savoir en quoi son message différait de sa déclaration de décembre. Or la banque centrale a effectivement affirmé qu'elle devrait « avoir davantage confiance dans le fait que l'inflation évolue durablement vers le niveau de 2,0 % » avant de procéder à des baisses de taux. Nous considérons cette phrase comme un retour à la réalité pour les marchés qui avaient non seulement bien accueilli le pivot de décembre de la Fed, mais qui avaient également surenchéri en prédisant jusqu'à six baisses de 25 points de base (pb) en 2024.

En prévoyant des baisses pour un total de 150 points de base cette année, le marché n'avait pas parfaitement apprécié la situation de départ. À 5,5 %, la limite supérieure de l'objectif de la Fed est, du moins selon les normes historiques récentes, exceptionnellement restrictive. Ces niveaux étaient justifiés compte tenu de la flambée de l'inflation qui a suivi la pandémie. Dans ce contexte, nous n'avons pas interprété comme ouvertement accommodante la déclaration de décembre de la Fed justifiée par des statistiques économiques dans le rouge (ce qui n'est pas le cas). Nous avons plutôt envisagé la possibilité de trois réductions en 2024 correspondant à une évolution progressive vers une position neutre, une tactique permise par une économie résiliente et une inflation toujours en phase baissière.

Équilibrer le mandat

En l'absence de crise, la Fed est une institution qui préfère évaluer la conjoncture économique et mettre en œuvre ses politiques de manière méthodique. C'est probablement ce qui nous attend précisément en 2024. La plus grande surprise de ce cycle est peut-être de constater qu'un taux au jour le jour de 5,5 % n'est pas aussi restrictif que beaucoup ne le craignaient. Les statistiques économiques le confirment et prouvent que l'économie américaine est moins sensible aux taux d'intérêt que par le passé. Compte tenu de la croissance dynamique de l'emploi, la Fed se réserve le droit de choisir le rythme ses baisses jusqu'à un taux neutre.

L'évolution de la sensibilité aux taux n'est pas le seul facteur que la Fed doit prendre en compte lorsqu'elle réfléchit à sa politique. Tout comme l'inflation globale des prix à la consommation, qui a atteint 9 %, a été une évolution extraordinaire provoquée par la pandémie et sa réponse politique, le marché de l'emploi continue également de bénéficier du retour au travail de travailleurs inactifs et du recul de l'inflation des biens avec le retour à la normale des chaînes d'approvisionnement. À mesure que ces facteurs désinflationnistes suivent leur cours, l'attention doit être portée sur l'inflation des services, qui s'est révélée bien plus persistante. En fait, le Président Powell a déclaré que sa principale préoccupation n'était pas la nouvelle accélération de l'inflation, mais plutôt sa stabilisation à un taux supérieur à son objectif de 2 %.

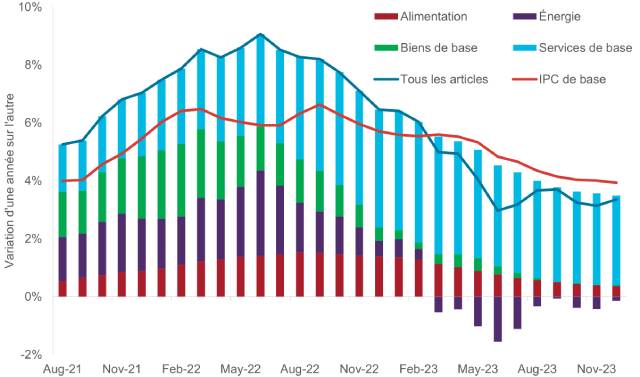

Les composantes de l'indice des prix à la consommation

Dans un contexte de recul de l'inflation du à la baisse des prix des biens et de l'énergie, la Fed attend une nouvelle réduction de la contribution des services à l'inflation avant de se sentir plus à l'aise et d'abaisser ses taux.

Source : Bloomberg, au 31 janvier 2024.

Guidage prospectif (« Forward guidance ») : La Fed en abuse-t-elle ?

La forward guidance est la marque de fabrique de la Fed depuis la crise financière mondiale. Pourtant, son objectif de transparence peut conduire les marchés à intégrer rapidement l'évolution potentielle de la politique monétaire, en oubliant que les évolutions économiques et boursières ont également leur mot à dire. Les obligations souveraines ont rebondi à la suite de la déclaration de la Fed en décembre et les actions américaines ont atteint des niveaux record en janvier. Ce sont deux contributions clés aux conditions financières, ce qui signifie que les conditions se sont assouplies avant même qu'une seule baisse de taux n'ait été effectuée. Par ailleurs, la faible volatilité de l’ensemble des classes d’actifs a réduit le coût de la couverture des actifs plus risqués, ce qui a contribué encore davantage à alimenter le marché haussier. La Fed s'efforçant à juste titre de veiller à ce que l'inflation ne se stabilise pas au-dessus de 2 %, nous pensons qu'elle abaissera son taux directeur de manière méthodique, en tenant compte de tous les facteurs susceptibles d'assouplir les conditions financières afin de ne pas perdre ses progrès difficilement obtenues dans sa lutte contre l'inflation.

Qu'est-ce qui est intégré dans les cours ?

Comme nous l'avons indiqué dans notre Market GPS 2024, les obligations sont mieux positionnées pour apporter de la stabilité à un portefeuille diversifié. En plus de préserver le capital et d'afficher une volatilité plus faible, une allocation obligataire a maintenant le potentiel de générer des niveaux de revenu jamais observés depuis plus d’une décennie et de fournir une appréciation du capital qui peut compenser les pertes des classes d’actifs plus risquées en cas de correction de ces marchés.

En raison de la réinitialisation des taux depuis octobre, accélérée par le pivot de décembre de la Fed, les investisseurs obligataires doivent savoir quels segments du marché reflètent le mieux les risques actuels et quels autres peuvent présenter des opportunités. Le taux des Fed funds étant inévitablement en baisse, les rendements de la partie courte de la courbe des bons du Trésor américain, qui sont davantage ancrés aux taux directeurs, reflètent déjà cette évolution probable. Néanmoins, sur une base corrigée du risque, les échéances à court terme restent d'après nous attrayantes. Ce positionnement tient également compte de la crainte de la Fed de voir l'inflation se stabiliser au-dessus de 2 % sur le long terme, ce qui pourrait probablement peser sur les emprunts du Trésor à plus long terme.

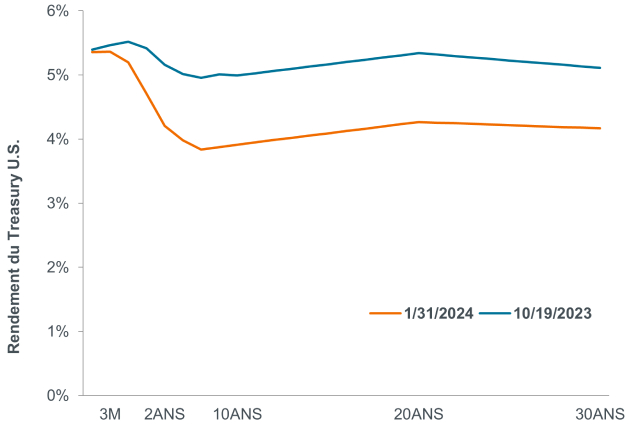

Courbe des taux des bons du Trésor américain

Le marché intègre de manière agressive des baisses imminentes des taux sur la partie courte de la courbe des bons du Trésor, sachant que les échéances à plus long terme se sont révélées légèrement plus volatiles car des questions persistent quant à la croissance économique et à l'évolution future de l'inflation.

Source : Bloomberg, au 31 janvier 2024.

Source : Bloomberg, au 31 janvier 2024.

Il est important de noter que l'ampleur du rebond des obligations dément le fait que la politique mondiale, et donc les économies, évoluent au même rythme . En effet, ce n'est pas le cas. Certaines régions, notamment la zone euro et la Nouvelle-Zélande, pourraient avoir besoin de baisser davantage que prévu leurs taux directeurs pour éviter une récession importante, alors que d'autres pays (Australie par exemple) devront peut-être avoir à les maintenir inchangés pendant plus longtemps en raison d'une inflation élevée.

Une gestion active de l'exposition aux obligations s'impose également compte tenu des différentes catégories de titres. Les crédits titrisés semblent intégrer un risque supérieur d'économie plus fragile que prévu ; or ce n'est pas tellement le cas du côté des obligations d'entreprises de faible qualité. Même si un atterrissage en douceur se matérialise, la qualité joue un rôle essentiel. Nous sommes d'avis que les émetteurs Investment grade qui ont pu profiter de taux bas pour rallonger leurs échéances offrent aujourd'hui plus de valeur que les émetteurs High Yield exposés au cycle et dont les notations de crédit ne leur ont pas permis de profiter des taux bas.

Tout comme la Fed, faites preuve de prudence

La Fed ne va pas se laisser intimider par les marchés. Les conditions d'un assouplissement sont réunies, et nous pensons que les taux directeurs et les taux longs vont effectivement baisser en 2024.

L'essentiel pour les investisseurs est d'éviter de se demander si la première baisse aura lieu en mars ou en mai. Ce qui est important, c'est que l'orientation de la politique s'est inversée. Les points d'inflexion ont tendance à profiter tant aux obligations qu'aux actions, et les marchés ont déjà évolué pour intégrer ce contexte politique favorable. Cependant, les cours des actifs évoluent rarement en ligne droite et la probabilité d'un atterrissage en douceur a augmenté. Même si les responsables politiques prennent des décisions en votre faveur, un peu de patience est de mise.

Informations importantes

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les obligations high yield ou « junk » impliquent un plus grand risque de défaut et de volatilité des prix. Elles peuvent connaître des variations de prix soudaines et brutales.

Les produits titrisés, tels que les titres adossés à des créances hypothécaires ou à des actifs, sont plus sensibles aux variations de taux d'intérêt, présentent un risque d'extension et de remboursement anticipé et sont soumis à des risques de crédit, de valorisation et de liquidité plus importants que les autres titres obligataires.

Les bons du Trésor américain sont des titres de créance directement émis par le gouvernement des États-Unis. En achetant des emprunts d'État, l'investisseur devient un créancier de l'État. Les bons du Trésor et les emprunts d’État américains sont garantis de plein droit et bénéficient du crédit accordé au gouvernement des États-Unis. Ces obligations sont généralement considérées comme exemptes de risque de crédit et offrent généralement des rendements inférieurs à ceux d'autres titres.

Un point de base (pb) est égal à 1/100ème de point de pourcentage. 1 pb = 0,01 %, 100 pb = 1 %.

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.

La duration mesure la sensibilité des obligations aux variations des taux d’intérêt. Plus la duration d’une obligation est élevée, plus celle-ci est sensible aux variations des taux d’intérêt et vice versa.

L'assouplissement quantitatif est une politique monétaire gouvernementale utilisée occasionnellement pour augmenter la masse monétaire en achetant des titres d'État ou d'autres titres sur le marché.

Une courbe des taux représente les rendements (taux d'intérêt) offerts par des obligations présentant la même qualité de crédit mais des dates de maturité différentes. En général, les obligations ayant des échéances plus lointaines offrent des rendements plus élevés.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.