Obligations multisectorielles : 5 tableaux essentiels pour commencer la nouvelle année

Notre Gérant John Lloyd présente des arguments convaincants en faveur des obligations multisectorielles américaines dans ses perspectives pour 2024, citant la fin de la hausse des taux, le ralentissement de l'inflation et l'attractivité des rendements comme des facteurs de soutien du marché obligataire.

6 minutes de lecture

Principaux points à retenir :

- Après trois années d'obstacles, les marchés obligataires apparaissent aujourd'hui très différents par rapport à ces dernières années.

- Avec des rendements attractifs, la fin du cycle de hausse des taux de la Fed, le ralentissement de l'inflation et des spreads de crédit historiquement élevés dans le segment des titrisations, les perspectives des obligations américaines semblent positives.

- Nous anticipons plus particulièrement des rendements nominaux et réels élevés pour les obligations multisectorielles en 2024 et estimons que le point d'entrée actuel est intéressant pour les investisseurs qui souhaitent réévaluer leur allocation aux obligations.

Après trois années d'obstacles sous la forme d'une inflation élevée et d'une hausse des taux d'intérêt, nous pensons que le marché obligataire américain est bien positionné à l'approche de l'année 2024. Maintenant que la Réserve fédérale (Fed) semble avoir mis un terme à ses relèvements de taux d'intérêt et que l'inflation sous-jacente est en baisse, les perspectives des obligations américaines nous semblent favorables. Selon nous, les investisseurs peuvent désormais récolter les fruits de la hausse des rendements initiaux sachant que le risque de hausse des taux (et de baisse des cours des obligations) est faible à partir de maintenant.

Les graphiques suivants illustrent cinq facteurs essentiels à prendre en compte par les investisseurs obligataires à l'aube de la nouvelle année.

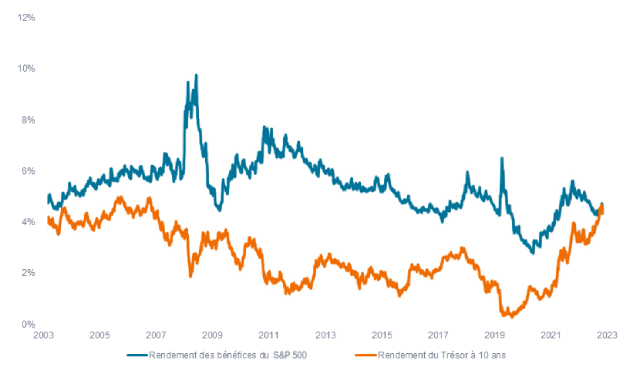

1. Par rapport aux actions, les obligations sont plus attrayantes aujourd'hui qu'elles ne l'ont été depuis plus de 20 ans.

À la suite du cycle agressif de durcissement monétaire de la Fed, les obligations américaines offrent aujourd'hui les rendements les plus attrayants depuis la période qui a précédé la crise financière mondiale. Non seulement les rendements nominaux sont plus élevés, mais les obligations n'ont jamais été autant meilleur marché que les actions depuis plus de vingt ans.

Comme le montre le Graphique 1, l'indice S&P 500® n'offre actuellement aucune compensation supplémentaire aux investisseurs qui prennent un risque lié aux actions par rapport aux obligations. Nous pensons que cette situation est moins révélatrice de la situation sur les marchés des actions que de la valeur des obligations.

À notre avis, il s'agit d'une évolution positive : les investisseurs averses au risque et à la recherche de revenus n'ont pas besoin de prendre des risques supplémentaires pour satisfaire leurs exigences de performance. Nous recommandons aux investisseurs de profiter de ce point d'entrée intéressant pour porter leurs allocations aux obligations au niveau de leur pondération dans l'indice de référence ‑ ou de les surpondérer ‑ en fonction de leur situation individuelle et de leur tolérance au risque.

Graphique 1 : rendement des bénéfices de l'indice S&P 500 par rapport au rendement de l'emprunt du Trésor américain à 10 ans (de 2003 à 2023)

Source : Bloomberg, au 10 novembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, au 10 novembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

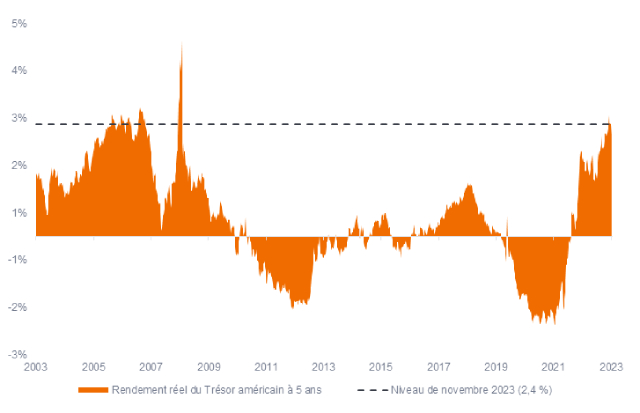

2. Les rendements réels des obligations (sont bien réels).

Pendant la plupart de la décennie qui a suivi la crise financière mondiale, les investisseurs pouvaient répugner à une surpondération des obligations en raison de leurs rendements réels (rendements nominaux moins l'inflation) proches ou inférieurs à zéro. Mais la conjugaison d'une hausse des taux d'intérêt et d'un ralentissement de l'inflation a changé la donne comme le montre le Graphique 2.

Les taux des emprunts du Trésor dépassent désormais largement le seuil de l'inflation et offrent aux investisseurs des performances qui lui sont supérieures et qui sont comparables à celles de 2006 et 2007. En outre, les secteurs offrant un spread de crédit élevé ‑ c'est-à-dire les obligations qui versent un rendement supérieur au taux du Trésor ‑ tels que les obligations d'entreprises et les actifs titrisés offrent des performances réelles encore plus élevées, ce qui constitue une autre aubaine pour les investisseurs.

Graphique 2 : rendement réel des bons du Trésor américain (de 2003 à 2023)

Source : Bloomberg, au 10 novembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, au 10 novembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

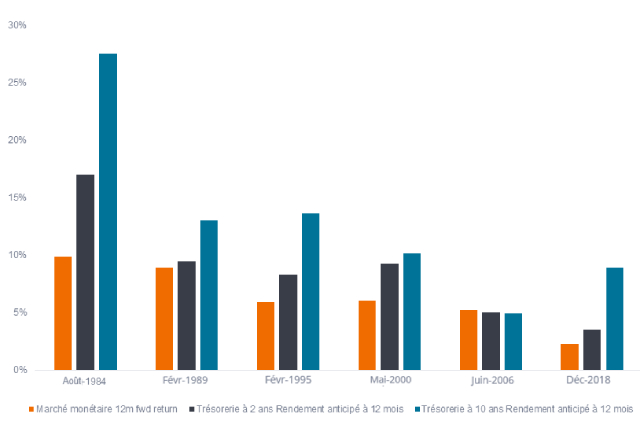

3. Quelque peu abandonnés, les actifs à duration longue sont de retour.

Les actifs à duration longue ont été confrontés à des obstacles élevés depuis que la Fed a commencé à relever ses taux d'intérêt il y a près de deux ans. Avec la hausse des taux, les obligations à duration longue (qui présentent un risque de taux d'intérêt plus élevé) ont vu leurs cours baisser davantage que ceux des obligations à faible duration.

Après avoir subi des pertes sur leurs obligations de cœur de portefeuille, de nombreux investisseurs se sont tournés vers les liquidités ou les marchés monétaires pour se protéger contre la hausse des taux. Or maintenant que nous sommes arrivés au terme du cycle de durcissement monétaire, les investisseurs devraient se méfier d'avoir une duration trop courte au moment où nous entrons dans la prochaine phase du cycle économique.

Comme le montre le Graphique 3, après la dernière hausse des taux lors des six derniers cycles de relèvement, les obligations à duration longue ont surperformé les marchés monétaires. Selon nous, si des taux d'intérêt plus élevés pendant plus longtemps entraînent un ralentissement économique et que les marchés d'actions se réajustent à la baisse, les investisseurs bénéficieront en contrepartie de l'appréciation des cours des obligations.

Graphique 3 : performances prévisionnelles sur 12 mois après la dernière hausse des taux d'intérêt

Historiquement, la duration surperforme lorsque la Fed met un terme à ses relèvements de taux.

Source : Bloomberg, Janus Henderson Investors, au 10 novembre 2023.Les performances passées ne permettent pas de prédire les performances futures.

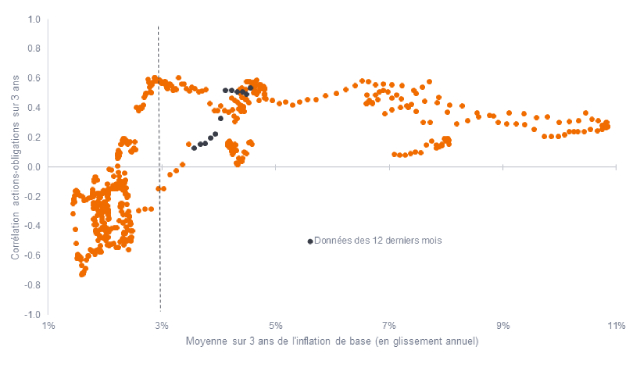

4. La baisse de l'inflation pourrait être favorable aux corrélations entre les actions et les obligations.

L'une des raisons fondamentales de détenir des obligations est leur faible corrélation historique avec les actions. Comme le montre le Graphique 4, la corrélation sur trois ans entre l'indice S&P 500 et le bon du Trésor américain à 10 ans a été la plupart du temps positive lorsque l'inflation sous-jacente moyenne sur trois ans a dépassé le niveau de 3 %. Au cours de ces 12 derniers mois, les obligations ont largement évolué dans la même direction que les actions. Par voie de conséquence, les allocations obligataires n'ont pas autant diminué la volatilité globale du portefeuille que ne l'espéraient les investisseurs.

Néanmoins, la corrélation est généralement redevenue négative lorsque l'inflation sous-jacente moyenne sur trois ans est passée en dessous du niveau de 3 %. Dans la mesure où l'inflation continue de baisser et où la Fed reste fidèle à son objectif de 2 %, les corrélations pourraient redevenir négatives, au point d'espérer pouvoir à nouveau profiter des avantages de la diversification procurés par la détention d'obligations aux côtés des actions.

Graphique 4 : les corrélations entre les actions et les obligations sont positives lorsque l'inflation sous-jacente est supérieure à 3 %.

Les avantages en termes de diversification offerts par les obligations pourraient faire leur retour à mesure que l'inflation sous-jacente se rapproche de l'objectif de 2 % fixé par la Fed.

Source : Bloomberg, Janus Henderson Investors, au 30 septembre 2023. Corrélations entre les actions et les obligations sur 3 ans basées sur des données mensuelles glissantes sur l'indice S&P 500 et le bon du Trésor américain à 10 ans, de février 1973 à septembre 2023.

Source : Bloomberg, Janus Henderson Investors, au 30 septembre 2023. Corrélations entre les actions et les obligations sur 3 ans basées sur des données mensuelles glissantes sur l'indice S&P 500 et le bon du Trésor américain à 10 ans, de février 1973 à septembre 2023.

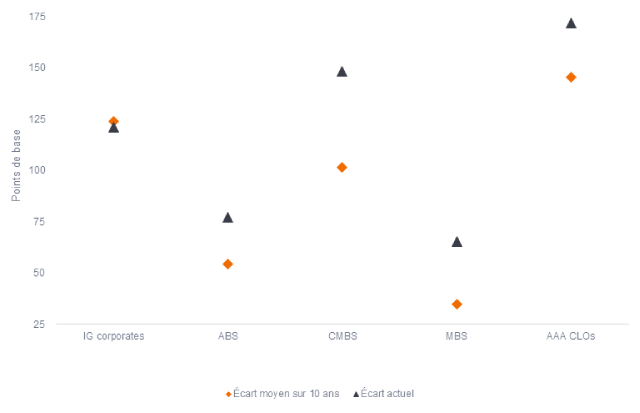

5. Les valorisations du segment des titrisations semblent attrayantes.

Dans un environnement marqué par une progression générale des rendements, il est important de rappeler que les rendements obligataires comportent deux éléments : le rendement des emprunts d'État sans risque plus un rendement supplémentaire ‑ ou spread de crédit ‑ versé aux investisseurs pour les compenser du risque plus élevé du titre.

Il est important de comparer les valorisations des spreads de chaque secteur par rapport à leurs niveaux historiques ainsi que par rapport à d'autres secteurs afin de déterminer quels secteurs semblent bon marché en termes relatifs.

Comme le montre le Graphique 5, les spreads des titrisations sont nettement supérieurs à leurs moyennes sur 10 ans alors que les obligations d'entreprises Investment grade présentent des valorisations moins attractives. En comparant ces niveaux de valorisation au risque de récession, le segment des titrisations intègre déjà un certain degré de récession alors que les obligations d'entreprises Investment grade intègrent un atterrissage en douceur. Selon nous, cette différence entre les spreads de crédit explique que le segment des titrisations offre de meilleures performances corrigées du risque.

Graphique 5 : spread actuel par rapport au spread moyen à 10 ans

Les spreads des titrisations sont nettement supérieurs à leurs moyennes sur 10 ans alors que les obligations d'entreprises présentent des valorisations moins attractives.

Source : Bloomberg, au 10 novembre 2023. Obligations d'entreprises Investment grade = indice Bloomberg U.S. Corporate Bond, titres adossés à des actifs (ABS) = indice Bloomberg U.S. Aggregate Asset Backed Securities, titres adossés à des créances hypothécaires commerciales (CMBS) = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, titres adossés à des créances hypothécaires émis par des agences (Agency MBS) = indice Bloomberg Mortgage Backed Securities, CLO AAA = indice J.P. Morgan CLO AAA. Les performances passées ne préjugent pas des performances futures.

Source : Bloomberg, au 10 novembre 2023. Obligations d'entreprises Investment grade = indice Bloomberg U.S. Corporate Bond, titres adossés à des actifs (ABS) = indice Bloomberg U.S. Aggregate Asset Backed Securities, titres adossés à des créances hypothécaires commerciales (CMBS) = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, titres adossés à des créances hypothécaires émis par des agences (Agency MBS) = indice Bloomberg Mortgage Backed Securities, CLO AAA = indice J.P. Morgan CLO AAA. Les performances passées ne préjugent pas des performances futures.

Alors que les investisseurs se projettent en 2024, il est important de rappeler que la situation actuelle des marchés obligataires est très différente de celle de ces deux années précédentes. Selon nous, les obstacles ont diminué et les marchés obligataires se sont adaptés à un régime de taux d'intérêt plus élevés. Avec des rendements attractifs, la fin du cycle de hausse de la Fed, le ralentissement de l'inflation et des spreads de crédit historiquement élevés sur le segment des titrisations, nous tablons sur des rendements nominaux et réels élevés pour les obligations multisectorielles en 2024.

Le rendement des bons du Trésor à 10 ans représente le taux d’intérêt des bons du Trésor américain qui arriveront à échéance 10 ans après la date d’achat.

Titres adossés à des actifs (ABS) : titre financier « adossé » à (ou garanti par) des actifs existants (tels que des prêts, des dettes de cartes de crédit ou des contrats de location) qui génèrent généralement une certaine forme de revenu (flux de trésorerie) au fil du temps.

Un point de base (pb) est égal à un centième de point de pourcentage.1 pb = 0,01 %, 100 pb = 1 %.

L'indice Bloomberg U.S. Aggregate Asset Backed Securities (ABS) suit les titres adossés à des actifs à taux fixe et de statut Investment grade. L'indice comporte trois sous-secteurs : crédit et cartes de crédit, automobile et services aux collectivités.

L'indice Bloomberg US Commercial Mortgage Backed Securities (CMBS) Investment Grade mesure le marché Investment grade des transactions sur CMBS «conduit» et « fusion » émis par des agences américaines et non américaines d'une taille actuelle minimale de 300 millions de dollars.

L'indice Bloomberg US Corporate Bond mesure le marché des obligations d'entreprises imposables, à taux fixe et de statut Investment grade.Il comprend les titres libellés en USD et émis en souscription publique par des émetteurs américains et non américains exerçant dans les secteurs de l'industrie, des services aux collectivités et de la finance.

L'indice Bloomberg US Mortgage Backed Securities (MBS) mesure la performance des titres adossés à des créances hypothécaires à taux fixe émis par les agences américaines.

Collateralized Loan Obligation (CLO) : il s'agit d'un ensemble de prêts à effet de levier, généralement de faible qualité, accordés à des entreprises et qui sont regroupés en un seul titre qui génère des revenus (remboursements de la dette) à partir des prêts sous-jacents. La nature réglementée des obligations détenues par les CLO signifie qu'en cas de défaut, l'investisseur est en première ligne pour réclamer les actifs de l'emprunteur.

Titres adossés à des créances hypothécaires commerciales (CMBS) :produits d’investissement obligataires adossés à des hypothèques sur de l’immobilier commercial plutôt que sur de l’immobilier résidentiel.

Le spread de crédit est la différence de rendement entre des titres de même échéance, mais de qualité de crédit différente. En règle générale, un élargissement du spread traduit une dégradation de la qualité de la signature des entreprises emprunteuses, tandis qu’un resserrement du spread est le signe d’une amélioration de la qualité de la signature.

La corrélation indique de quelle manière deux variables évoluent l’une par rapport à l’autre. Une valeur de 1,0 implique des mouvements parallèles, -1,0 implique des mouvements en sens inverse, et 0,0 implique une absence de relation.

La duration mesure la sensibilité des obligations aux variations des taux d’intérêt. Plus la duration d’une obligation est élevée, plus celle-ci est sensible aux variations des taux d’intérêt et vice versa.

Obligation Investment grade :obligation émise généralement par des gouvernements ou des entreprises considéré(e)s comme peu susceptibles de faire défaut sur leur dette, ce qui se reflète dans une notation plus élevée attribuée par les agences de notation.

L'indice J.P. Morgan CLO AAA est un sous-ensemble de l'indice CLOIE qui ne suit que les CLO notés AAA. L'indice J.P. Morgan Collateralized Loan Obligation (CLOIE) est composé de CLO d'arbitrage largement syndiqués et libellés en dollars américains.

Titre adossé à des créances hypothécaires (MBS) : titre garanti par (ou « adossé » à) un ensemble de créances hypothécaires. Les investisseurs reçoivent des versements périodiques générés par les prêts immobiliers sous-jacents, similaires aux coupons des obligations.Semblable à un titre adossé à des actifs. Les titres adossés à des créances hypothécaires peuvent être plus sensibles aux variations des taux d'intérêt. Ils sont exposés au risque de prolongement, lorsque les emprunteurs prolongent la durée de leurs hypothèques alors que les taux d’intérêt augmentent, et au risque de remboursement anticipé lorsque les emprunteurs remboursent leurs hypothèques plus tôt que prévu alors que les taux d'intérêt diminuent.Ces risques peuvent diminuer leurs performances.

Le rendement réel est calculé en soustrayant le taux d'inflation prévisionnel du rendement nominal d'une obligation.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

Informations importantes

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les produits titrisés, tels que les titres adossés à des créances hypothécaires ou à des actifs, sont plus sensibles aux variations de taux d'intérêt, sont exposés à un risque de prolongement et de remboursement anticipé et sont soumis à des risques de crédit, de valorisation et de liquidité plus importants que les autres titres obligataires.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.