Cette période a été fascinante pour les personnes qui se concentrent sur des thèmes macroéconomiques, avec de grands changements à la fois d'ordre politique et économique. Au début de l'année, nous étions d'avis que si 2022 était l'année de la hausse des taux, 2023 serait l'année de la cohabitation avec ces derniers. Au fil de l'année, le risque d'aggravation des problèmes au sein de l'ensemble de l'économie s'est fait sentir. Nous avons constaté que les répercussions des hausses rapides des taux d'intérêt risquaient de provoquer des chocs dans le système, ce qui pourrait entraîner une rupture ou un changement dans l'orientation de la législation et de l'environnement monétaire et fiscal.

Nous avons dit que si 2022 était l'année de la hausse des taux, 2023 serait l'année de la cohabitation avec ces derniers. Au fil de l'année, le risque d'aggravation des problèmes au sein de l'ensemble de l'économie s'est fait sentir.

Le secteur bancaire en a fait les frais au début du mois de mars lorsque l'effondrement de la Silicon Valley Bank (SVB) a provoqué une onde de choc au sein du système financier. Des déposants paniqués ont commencé à retirer leur argent après que la SVB a annoncé son intention de lever 2,25 milliards de dollars de capitaux, ce qui a ravivé les inquiétudes quant à ses problèmes de solvabilité. La banque a été contrainte de liquider une partie de ses avoirs en titres du Trésor, ce qui lui a coûté très cher. Face aux craintes croissantes d'une crise bancaire du type de celle de 2008, les autorités de tutelle ont dû intervenir, une fois de plus, pour éviter la contagion.

Heureusement, les leçons de 2008 ont été tirées. Ces autorités et la Fed sont rapidement intervenues pour protéger les dépôts, en créant un nouveau mécanisme de prêt en dernier recours (entre autres mesures), garantissant que les difficultés de la SVB resteraient idiosyncrasiques. O l'histoire ne s'est pas arrêtée là. Une fois la poussière retombée, les faillites de First Republic, SVB et Signature Bank ont été les deuxième, troisième et quatrième plus grandes faillites bancaires de l'histoire des États-Unis.

L'effondrement de ces trois banques nous a rappelé les conséquences potentiellement importantes d'un changement rapide de politique monétaire (et budgétaire). Mais malgré ces faillites bancaires, les actions ont continué à rebondir. Il s'agissait en partie d'une réaction à l'ampleur et à la rapidité de l'intervention, mais aussi d'un signe que nous pourrions être proches d'un pic du taux directeur de la Réserve fédérale américaine, les investisseurs achetant simplement l'option de vente pour compenser le risque d'une chute du marché.

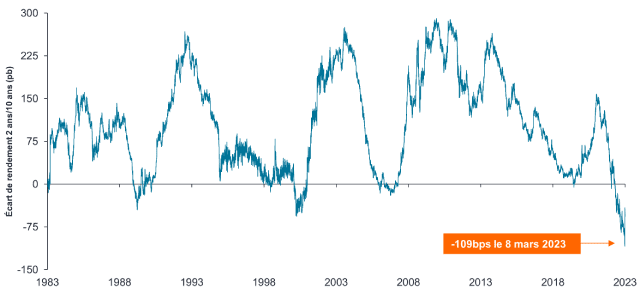

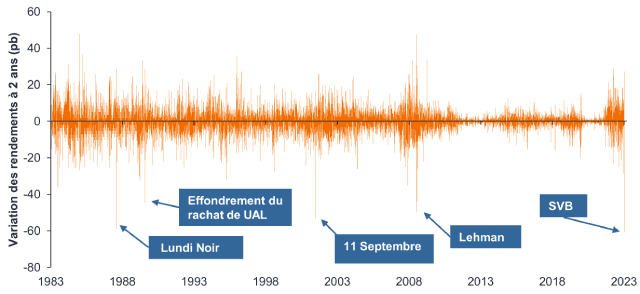

Or au moment où les actions se redressaient, la réaction du marché obligataire a été totalement différente. Les rendements des bons du Trésor à 2 ans sont supérieurs à ceux des bons à 10 ans depuis le milieu de l'année 2022 et ont atteint en février le plus grand écart depuis septembre 1981 (Illustration 1). Cette situation a donné une opportunité de valeur relative aux stratégies positionnées pour bénéficier d'une pentification de la courbe américaine sur la base d'un rétrécissement de l'écart de rendement entre les échéances de 2 et 10 ans (Illustration 1). L'effondrement de SVB a été le catalyseur d'une inversion sur le marché américain des taux courts - une variation record pour les taux à 2 ans (Illustration 2). Les positions courtes sur le crédit ont également eu une brève occasion de briller.

Illustration 1 : l'inversion de la courbe des taux américains sur plusieurs décennies...

Source : Bloomberg, Janus Henderson, du 1er janvier 1983 au 31 mai 2023.Le graphique montre le rendement du Trésor américain à 10 ans minoré du rendement des bons du Trésor américain à 2 ans. PB = points de base. 1 point de base = 0,01%. Les performances passées ne préjugent pas des performances futures.

Source : Bloomberg, Janus Henderson, du 1er janvier 1983 au 31 mai 2023.Le graphique montre le rendement du Trésor américain à 10 ans minoré du rendement des bons du Trésor américain à 2 ans. PB = points de base. 1 point de base = 0,01%. Les performances passées ne préjugent pas des performances futures.

Illustration 2 : ...a conduit à une variation record lors de l'effondrement de SVB

Source : Bloomberg, du 1er janvier 1983 au 31 mai 2023. Le graphique montre l'évolution quotidienne des rendements des bons du Trésor à 2 ans. Les performances passées ne préjugent pas des performances futures.

Source : Bloomberg, du 1er janvier 1983 au 31 mai 2023. Le graphique montre l'évolution quotidienne des rendements des bons du Trésor à 2 ans. Les performances passées ne préjugent pas des performances futures.

Comment les investisseurs se préparent-ils à l'imprévisibilité ?

Nous parlons beaucoup des problèmes les plus importants que les investisseurs pourraient potentiellement résoudre grâce à des produits alternatifs.

Nous nous concentrons sur les produits alternatifs liquides, c'est-à-dire les actifs qu'un client peut vendre de manière fiable et à court terme lorsqu'il le souhaite. Cela signifie que les investissements sous-jacents sont généralement des titres standard plutôt que des sociétés en nom collectif (« partnerships ventures »), des stratégies moins liquides, etc.

L'une des conséquences du retour de l'inflation dans le système a été la nécessité de réévaluer l'allocation d'actifs traditionnelle des portefeuilles. La stratégie d'allocation d'actifs traditionnelle « 60/40 », qui a joué un rôle particulier pour les investisseurs au cours de ces dernières décennies, était conditionnée par un environnement d'inflation/désinflation perpétuellement faible qui a exigé une allocation plus importante aux actifs risqués que ce qui serait normalement souhaitable étant donné le niveau négligeable du taux sans risque.

Cependant, le taux des fonds fédéraux américains étant de 5,0 % à 5,25 % (au moment de la rédaction du présent document) et d'autres grandes banques centrales (à l'exception du Japon) étant engagées à maîtriser l'inflation, on peut penser que le besoin d'actifs risqués, par l'intermédiaire des actions long/only, est moins important, ce qui permet d'envisager d'autres options. La volatilité étant selon nous susceptible de persister en 2023, la question qui se pose aux investisseurs est de savoir quelle proportion de la partie actions de la stratégie 60/40 pourrait être diversifiée avec des produits alternatifs afin d'apporter différents moteurs de performance et d'améliorer potentiellement le profil de corrélation d'un portefeuille plus large.

...il y a des choses connues ; il y a des choses dont nous savons que nous les connaissons. Nous savons également qu'il existe des inconnues connues, c'est-à-dire que nous savons qu'il existe des choses que nous ne savons pas. Mais il y a aussi des inconnues inconnues,celles dont nous ne savons pas que nous ne les connaissons pas... c'est cette dernière catégorie qui tend à être la plus délicate. - Donald Rumsfeld, ancien Secrétaire américain à la Défense

La réduction des risques reste essentielle

Ce qui est clair, c'est que nous évoluons dans un environnement beaucoup plus polarisé qu'il y a dix ans, ce qui rappelle le commentaire de Donald Rumsfeld sur les « inconnues inconnues ». Même si vous aviez accès à une boule de cristal vous permettant d'anticiper les événements à venir, la façon dont le marché va réagir pourrait être totalement contre-intuitive. Ainsi, lorsque nous examinons l'équilibre des opportunités, nous pensons au potentiel d'incertitude presque radicale et à ce que les produits alternatifs liquides peuvent offrir dans cet environnement.

Nous croyons fermement en la valeur d'une stratégie qui offre différents moteurs de performance et qui est capable de produire des performances régulières à long terme qui ne sont pas corrélées aux actifs traditionnels tels que les actions et les obligations. Ce qui a fonctionné il y a deux ans ou dix ans ne fonctionne pas nécessairement aujourd'hui. Il s'agit de disposer d'un ensemble d'outils adaptés à l'environnement et d'être en mesure d'ajuster le positionnement en fonction des besoins.

À titre d'exemple, en 2022, nous avons constaté un recul des actions et des obligations et une hausse de certains actifs sensibles à l'inflation, à l'image des matières premières. Les environnements dans lesquels les cours évoluent constamment dans la même direction au fil du temps sont logiquement propices aux stratégies de suivi de tendance. Mais dans des environnements caractérisés par des bonds des cours des actifs, tels que le choc contre-tendance susmentionné concernant les obligations américaines à deux ans, les stratégies de suivi de tendance sont sans surprise plus susceptibles de rencontrer des difficultés, ce qui incite à rechercher d'autres options, en particulier des stratégies non directionnelles.

En période de forte volatilité, les investisseurs peuvent envisager des stratégies non directionnelles qui peuvent s'avérer très efficaces si le marché évolue rapidement dans un sens ou dans l'autre. Il s'agit notamment de stratégies avec plus d'optionalité qui utilisent les marchés des produits dérivés pour obtenir ces gains positivement corrélés.

Après un certain temps d'absence, les obligations convertibles ont connu une résurgence de leur demande au cours du premier semestre 2023, reflétant les attentes selon lesquelles la Réserve fédérale américaine était proche de la fin de ce cycle de durcissement particulier. Les niveaux d'émission de nouveaux titres ont été nettement plus élevés qu'en 2022 dans le but de financer la croissance, de refinancer la dette et d'alimenter les activités de fusions et d'acquisitions. Cela a permis d'injecter un peu plus de la convexité souhaitée sur le marché et, compte tenu des coupons plus élevés offerts (en réponse à la hausse des taux d'intérêt), des points d'entrée potentiellement plus favorables à la stratégie d'achat et de conservation sur des actifs qui conjuguent actions et titres de créance.

Les véritables alternatives

L'argument en faveur des produits alternatifs liquides n'est pas seulement de savoir s'ils peuvent offrir une diversification, mais aussi quel type de diversification ils procurent. Toutes les stratégies ne se valent pas et il existe un risque que ce qui est proposé comme alternative n'atteigne pas ses objectifs de manière régulière. À l'heure actuelle, les alternatives qui pourraient agir comme un « amortisseur » non corrélé avec le potentiel de générer de l'alpha semblent être une bonne solution pour aider à maintenir l'équilibre entre positionnement offensif et défensif dans les portefeuilles des investisseurs. Nous restons d'avis que les gestionnaires de produits alternatifs devront se concentrer sur l'amélioration de leur gamme et de l'adaptabilité de leurs offres s'ils veulent fournir aux investisseurs une plateforme fiable capable de performer tout au long du cycle de marché.

« 60/40 » : pilier de l'investissement dans des portefeuilles équilibrés de l'ère moderne, la stratégie 60/40 est une stratégie dans laquelle les investisseurs allouent 60 % de leur portefeuille à des actifs de croissance (généralement des actions) et 40 % à des titres à revenu fixe. Ces stratégies sont conçues pour offrir une diversification entre les classes d'actifs, avec un potentiel de croissance et de revenu, les obligations étant utilisées pour réduire la volatilité globale.

Alpha : indicateur permettant de déterminer si un portefeuille géré activement a ajouté de la valeur au regard du risque pris par rapport à un indice de référence. Un alpha positif signifie que le gérant a généré une valeur ajoutée. L’alpha est la différence entre la performance d’un portefeuille et celle de son indice de référence ajustée en fonction du niveau de risque assumé.

Investissement alternatif : investissement qui n’appartient pas aux classes d’actifs traditionnelles actions, obligations ou liquidités. Les investissements alternatifs comprennent l’immobilier, les hedge funds, les matières premières, le capital-investissement et les infrastructures.

Obligation convertible : titre de créance hybride produisant des paiements d'intérêts, avec l'option de conversion en un nombre prédéterminé d'actions ordinaires.

Convexe/convexité : la convexité est la courbure de la relation entre les cours des obligations et les rendements obligataires qui montre comment la duration d'une obligation change lorsque le taux d'intérêt varie. Si la duration d'une obligation augmente à mesure que les rendements diminuent, elle présente une convexité positive.

Corrélation : proportion dans laquelle les mouvements des cours de deux variables (par ex. les performances d’actions ou de fonds) vont dans la même direction. Si les variables ont une corrélation de +1, elles évoluent dans la même direction. Si elles affichent une corrélation de -1, elles évoluent en sens inverse. Un chiffre proche de zéro suggère une relation faible, voire non existante, entre les deux variables.

Coupons : paiement régulier d'intérêts sur une obligation. Ils sont décrits comme un pourcentage de la valeur nominale d'un investissement. À titre d'exemple, si une obligation a une valeur nominale de 100 livres sterling et un coupon annuel de 5 %, l'obligation paiera 5 livres sterling d'intérêts par an.

Crédit : désigne les obligations sur les marchés obligataires où l'emprunteur n'est pas une entité souveraine ni gouvernementale. En règle générale, l'emprunteur sera une entreprise ou un particulier, et les emprunts prendront la forme d'obligations, de prêts ou d'autres catégories d'actifs obligataires.

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.

Inflation : taux selon lequel le prix des biens et des services augmente dans une économie. L’IPC et l’IPD sont deux mesures communément utilisées.

Produits alternatifs liquides : actifs classés comme produits alternatifs qui peuvent être facilement achetés ou vendus sur le marché.

Actions long-only : portefeuille qui investit uniquement dans des positions long-only (titres achetés dans l'espoir que leur valeur augmentera dans le temps).

Cycle de marché : la performance des actifs est souvent déterminée en grande partie par des facteurs cycliques liés à la conjoncture économique. Les économies et les marchés sont cycliques et les cycles peuvent durer de quelques années à près d'une décennie.

Politique monétaire/budgétaire : la politique monétaire couvre les actions d'une banque centrale visant à influencer le niveau d'inflation et de croissance d'une économie. Elle comprend le contrôle des taux d'intérêt et de l'offre de monnaie. La politique budgétaire concerne les politiques gouvernementales, notamment la fixation des taux d'imposition, des niveaux de dépenses et de la dette.

Nouveau papier : terme utilisé pour décrire l'émission d'une nouvelle obligation, faisant référence à une époque où les obligations étaient émises avec un certificat de propriété, fabriqué à l'aide d'un mélange de papier et de coton de haute qualité et durable.

Stratégies non directionnelles : stratégie d'investissement neutre conçue pour aider les investisseurs à gérer le risque et la volatilité pendant les périodes où les marchés n'ont pas de tendance claire, ou pendant les périodes où l'on s'attend à ce que les marchés restent stables. Ils investissent dans des titres capables de produire un performance quelle que soit l'évolution du marché.

Option : contrat par lequel deux parties conviennent de donner à l'une d'elles le droit d'acheter ou de vendre un actif spécifique, tel que des actions, des obligations ou des devises, dans un délai donné, à un cours fixé au moment de l'achat de l'option. Une option est une forme de produit dérivé.

Actifs risqués : titres financiers qui peuvent connaître des variations importantes de leurs cours (et qui présentent donc un degré de risque plus élevé). Les actions, les matières premières, l'immobilier et les obligations en sont des exemples.

Position vendeuse (c'est-à-dire position vendeuse sur le crédit) : les gérants de fonds utilisent cette technique pour emprunter puis vendre ce qu'ils estiment être des actifs surévalués dans l'intention de les racheter à un prix inférieur lorsque leur cours baisse. La position est gagnante si le titre perd de la valeur.

Cycle de durcissement : le durcissement monétaire fait référence à l'activité de la banque centrale visant à freiner l'inflation et à ralentir la croissance de l'économie, notamment en augmentant les taux d'intérêt ou en réduisant l'offre de monnaie. Voir aussi politique budgétaire. Le « cycle » couvre l'ensemble de la période durant laquelle une banque centrale mène cette politique.

Bons du Trésor : obligations émises et garanties par le gouvernement américain, avec des dates d'échéance variables allant généralement d'un mois à 30 ans. Les rendements des bons du Trésor sont utilisés pour tracer la courbe des rendements, couramment utilisée comme indicateur de la conjoncture économique. Une courbe de rendement inversée, dans laquelle les bons du Trésor à court terme (c'est-à-direles bons à 2 ans) ont un rendement plus élevé que les obligations à plus long terme (c'est-à-direles bons à 10 ans) est considérée comme un indicateur d'une future récession potentielle.

Stratégies de suivi de tendance : Le trading de tendance est un style de trading qui tente de générer des gains grâce à l'analyse de la dynamique d'un actif (ou d'un groupe d'actifs) dans une direction particulière. Lorsque le prix évolue dans une direction générale, à la hausse ou à la baisse, on parle de tendance. Une stratégie de suivi de tendance peut potentiellement utiliser plusieurs indicateurs de tendance, à travers les marchés et les classes d'actifs, au sein d'un même portefeuille.

Volatilité : le taux et l'ampleur selon lesquels le cours d'un portefeuille, d'un titre ou d'un indice, évolue à la hausse ou à la baisse. Si le cours fluctue fortement, à la hausse et à la baisse, sa volatilité est forte. Si le titre fluctue plus lentement ou de façon moins importante alors sa volatilité est faible. Plus la volatilité est élevée, plus le risque de l’investissement est élevé.

Rendement : niveau de revenu offert par un titre financier, généralement exprimé en pourcentage. Pour les actions, un indicateur courant est le rendement des dividendes, qui rapporte le dividende récemment versé pour chaque action au prix de cette action. Pour une obligation, cela correspond au versement d’un coupon divisé par le cours actuel de l’obligation.

Courbe des taux: graphique représentant les rendements d’obligations de qualité similaires en fonction de leurs échéances. Sur une courbe des taux normale/ascendante, les rendements des obligations à long terme sont plus élevés que ceux des obligations à court terme. Une courbe des taux peut indiquer les attentes du marché concernant la trajectoire économique d’un pays.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- L’émetteur d’une obligation (ou d’un instrument du marché monétaire) peut devenir incapable ou refuser de payer les intérêts ou de rembourser le capital au Fonds. Si tel est le cas ou si le marché considère cette éventualité comme pertinente, la valeur de l’obligation chutera. Les obligations à rendement élevé (de type « non-investment grade ») sont plus spéculatives et plus sensibles aux changements défavorables des conditions de marché.

- Lorsque les taux d’intérêt augmentent (ou baissent), le cours des différents titres sera influencé de différentes manières. Plus particulièrement, la valeur des obligations baisse généralement lorsque les taux d’intérêt augmentent. Ce risque est généralement corrélé à l’échéance de l’investissement dans l’obligation.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds implique un niveau élevé d'activités d'achat et de vente et encourage des frais de transaction plus élevés qu'un fonds qui se négocie moins fréquemment. Ces frais de transaction viennent s'ajouter aux Frais courants du Fonds.

- Les Coco (Obligations convertibles contingentes) peuvent subir une soudaine chute de valeur si la santé financière d’un émetteur s’affaiblit et si un événement déclencheur prédéterminé a pour effet que les obligations soient converties en actions de l’émetteur ou qu’elles soient totalement ou partiellement amorties.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Les SPAC sont des sociétés fictives créées pour acquérir des entreprises. Elles sont complexes et manquent souvent de la transparence des entreprises bien établies, et présentent donc des risques plus importants pour les investisseurs.