Les valeurs de la santé : un trajet plus paisible en 2024 ?

Après ses récentes sous-performances, le secteur de la santé aborde la nouvelle année avec des valorisations comprimées au moment même où l'innovation se reprend et où la normalisation post-COVID s'achève. Dans ce contexte, les perspectives devraient être positives d'après nos Gérants de portefeuille Andy Acker et Dan Lyons.

8 minutes de lecture

Principaux points à retenir :

- Le secteur de la santé sort d'une année de sous-performance marquée par la baisse des ventes liées à la pandémie de COVID, la hausse des rendements obligataires et l'arrivée de nouvelles thérapies d'amaigrissement qui ont été disruptives.

- Par voie de conséquence, de nombreuses valorisations dans le secteur de la santé se sont contractées, ce qui pourrait renforcer la résistance du secteur à un ralentissement économique ou potentiellement amplifier les performance générées par de nouveaux moteurs de croissance.

- Nous pensons que cette dynamique crée une opportunité pour les investisseurs de bénéficier des qualités défensives et de croissance du secteur de la santé à l'horizon 2024.

Le secteur de la santé a connu une évolution en dents de scie en 2023, certains domaines comme les appareils médicaux ayant abandonné des gains pour des pertes et les fabricants de nouveaux médicaments contre l'obésité voyant leurs actions atteindre des performances élevées à deux chiffres.

En ce qui concerne l'avenir, le trajet du secteur de la santé pourrait commencer à être plus paisible. Des valorisations attractives, de nombreux progrès médicaux et des tendances démographiques positives à long terme ont placé le secteur dans une position de force inhabituelle, offrant un potentiel de compensation aux investisseurs à long terme.

Une normalisation des marchés

Pendant une bonne partie de l'année 2023, le secteur de la santé a eu la gueule de bois après la pandémie de COVID-19, certaines entreprises ayant vu leur chiffre d'affaires chuter à la suite de la fin de l'urgence sanitaire. À titre d'exemple, la demande de diagnostics et de produits utilisés pour fabriquer des vaccins a diminué, ce qui a pesé sur les entreprises spécialisées dans les instruments et les services, qui ont également pâti des stocks excédentaires de leurs clients. Dans le secteur biopharmaceutique, les ventes de vaccins et de produits thérapeutiques contre le COVID-19 ont dépassé les 90 milliards de dollars en 2022, soit environ 20 % de l'ensemble des ventes de médicaments biotechnologiques vedettes cette année-là. (Les ventes d'un médicament vedette sont supérieures ou égales à un milliard de dollars par an). Sur 2023, certaines entreprises prévoient une baisse allant jusqu'à 80 % de leurs recettes attribuables à la pandémie de COVID.

Cette décélération était nécessaire et nous nous y attendions. La situation devrait également commencer à s'améliorer à l'approche de 2024, ce qui facilitera les comparaisons des chiffres d'affaires d'une année sur l'autre. Il est encourageant de constater que, si l'on exclut les produits liés au COVID, les bénéfices de nombreuses entreprises biopharmaceutiques ont continué à augmenter. Et les sociétés fabricantes d'instruments médicaux estiment que le pire du déstockage est derrière nous (ou atteindra son point bas dans les mois à venir). Les entreprises ont également pris des mesures d'ajustement de leurs structures de coûts, ce qui devrait favoriser l'expansion de leurs marges bénéficiaires au cours de l'an prochain. En résumé, après une année rare marquée par un recul des bénéfices du secteur de la santé, nous prévoyons une reprise bénéficiaire en 2024.

Clarté autour des GLP-1

Cette année, il a été difficile de ne pas voir l'enthousiasme à l'égard d'une nouvelle classe de médicaments amaigrissants connus sous le nom d'agonistes du GLP-1. Ces thérapies agissent en imitant les hormones intestinales qui régulent l'appétit et ont permis d'atteindre des niveaux de perte de poids sans précédent chez les patients, de 15 % à plus de 20 %.

Les données suggèrent que ces médicaments pourraient également avoir d'autres effets bénéfiques sur la santé. Lors des essais cliniques, le premier GLP-1 indiqué pour traiter l'obésité baptisé Wegovy a réduit de 20 % le risque de crise cardiaque, d'accident vasculaire cérébral et de décès chez les personnes souffrant de maladies cardiovasculaires et d'obésité. Les GLP-1 sont commercialisés depuis plus de dix ans pour le traitement du diabète, et d'autres effets bénéfiques sont encore en cours de découverte, notamment concernant les maladies cardiovasculaires, hépatiques et rénales.

Les GLP-1 devraient représenter la plus grande opportunité de marché dans le domaine de la biopharmacie, avec des ventes dépassant les 100 milliards de dollars avant la fin de la décennie. Mais ces médicaments ont également tiré la sonnette d'alarme concernant l'avenir des dispositifs médicaux et des médicaments qui traitent des maladies associées, qu'il s'agisse de l'apnée du sommeil, de maladies cardiaques ou de l'orthopédie.

Nous pensons que la réalité sera beaucoup plus nuancée et que la réaction spontanée, qui a fait chuter les valeurs des dispositifs médicaux et certaines valeurs biotechnologiques, est exagérée. D'une part, il pourrait nécessiter des décennies pour que les GLP-1 infléchissent la courbe de la demande. Pour une personne de 60 ans en surpoids et souffrant d'arthrose, il est peu probable qu'un GLP-1 prescrit aujourd'hui élimine la nécessité d'une intervention sur le genou car l'arthrose peut s'être développée pendant des décennies et elle est en grande partie irréversible. En outre, les GLP-1 pourraient contribuer à stimuler la demande dès lors que les gens vivront plus longtemps (l'utilisation de dispositifs étant fortement liée à l'âge) ou permettre à un plus grand nombre de personnes d'être éligibles à des procédures chirurgicales grâce à la perte de poids.

La médecine est également rarement binaire, la quasi-totalité des maladies étant mieux prises en charge par plusieurs classes thérapeutiques et rarement complètement guéries. À titre d'exemple, les médicaments hypocholestérolémiants appelés statines sont extrêmement efficaces pour réduire les maladies cardiovasculaires, mais n'ont pas fait baisser la demande de dispositifs cardiaques. Pour les formes sévères de stéatose hépatique, les données des essais sur le GLP-1 ne sont pas comparables selon nous aux médicaments ciblant plus directement le foie et la fibrose. Sur la base des résultats des études cliniques et des commentaires des médecins, nous pensons que d'autres classes de médicaments joueront un rôle clé dans le traitement de cette maladie importante (prévalence de 10 millions de personnes rien qu'aux États-Unis).

En résumé, nous pensons que les GLP-1 représentent une avancée médicale considérable, mais nous ne faisons pas l'impasse sur le reste du secteur. Au contraire, nous pensons que de nombreuses entreprises concernées sont encore prêtes pour une croissance à long terme compte tenu de la complexité des soins de santé et de l'importance des besoins médicaux non satisfaits.

Des valorisations attrayantes

La volatilité a fait baisser les valorisations des entreprises spécialisées dans les instruments et les dispositifs ainsi celles des secteurs traditionnellement défensifs de la santé, tels que les organisations d'assurance-maladie de type « managed care » Ces actions ont rencontré des difficultés en 2023 car une nouvelle réglementation a réduit les taux de remboursement de Medicare Advantage (la version privée du plan fédéral de santé pour les personnes âgées) et les inscriptions à Medicaid (qui fournit une couverture de santé aux ménages à faible revenu). L'augmentation des coûts d'utilisation a représenté un autre défi car les gens ont à nouveau fait appel à leur assurance pour rattraper leur retard sur les soins médicaux habituels (un autre effet négatif de la pandémie de COVID).

Mais ces problèmes pourraient être résolus en 2024. À titre d'exemple, les assureurs peuvent augmenter leurs primes chaque année pour compenser leurs coûts (ce qu'ils ont fait ces derniers mois). En raison du vieillissement de la population, Medicare Advantage reste le domaine qui connaît la croissance la plus rapide du secteur tandis que les anciens bénéficiaires de Medicaid peuvent prétendre à une assurance privée subventionnée par le gouvernement fédéral.

Dans le secteur des biotechnologies, de nombreux titres se négocient avec des décotes encore plus importantes, selon certains critères les plus importantes que nous ayons jamais connues. Après une baisse record en 2021 et 2022, les valeurs biotechnologiques de petite et moyenne capitalisation ont subi la correction des actifs de longue duration (actions de croissance) à long terme lorsque les rendements des bons du Trésor à 10 ans ont commencé à augmenter en 2023. Cette situation n'est pas inhabituelle car les valeurs biotechnologiques ont tendance à sous-performer dans un contexte de hausse des taux, avec une moindre importance accordée à l'évolution propre à chaque valeur. Mais certaines variations du marché ont semblé extrêmes, car même les nouvelles positives ‑ comme l'annonce par une société de l'approbation de son nouveau traitement pour la gestion des phosphates dans le cadre de la dialyse ‑ se sont traduites parfois par des performances négatives.

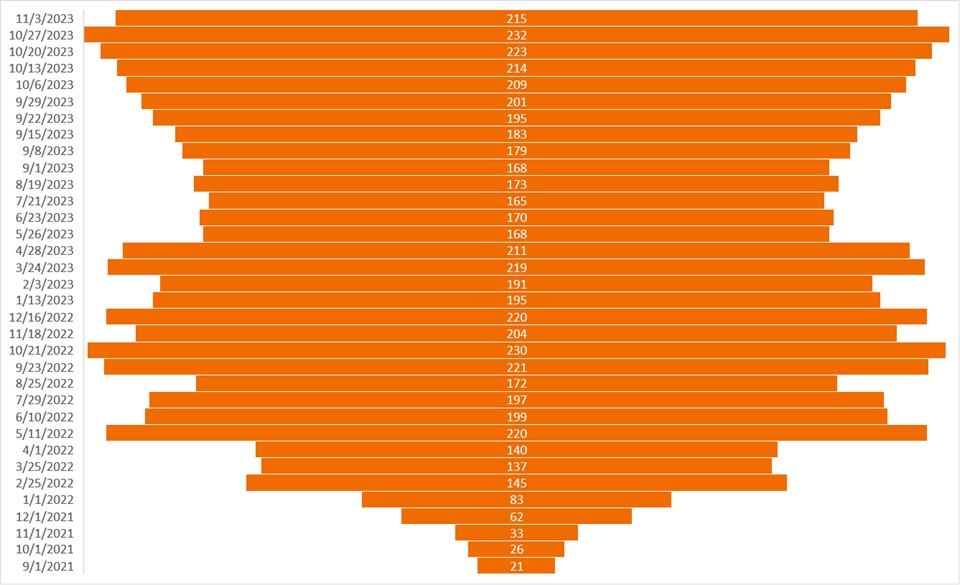

Ainsi, l'indice S&P Biotechnology Industry1, un indice de référence des valeurs biotechnologiques de grande capitalisation de l'indice S&P 500®, se négocie avec une décote de près de 25 % par rapport à sa moyenne sur 30 ans.2Le nombre d'entreprises biotechnologiques en phase de développement qui se négocient à un niveau inférieur à la valeur des liquidités inscrites à leur bilan a atteint un niveau record en octobre (Illustration 1).

Illustration 1 : les valeurs biotechnologiques présentent des décotes

Le nombre de sociétés biotechnologiques dont la valeur d'entreprise est négative* a atteint un niveau record en octobre.

Source : CapitalIQ, au 3 novembre 2023. *La valeur d'entreprise est définie comme la capitalisation boursière actuelle moins les liquidités nettes au bilan. Une valeur d'entreprise négative signifie qu'une entreprise se négocie à un cours inférieur à la valeur de ses liquidités.

Une fois de plus, nous pensons que la correction est exagérée. Si le secteur a dû faire l'objet d'une certaine rationalisation, de nombreuses entreprises réalisent des progrès médicaux significatifs. En 2023, plus de 55 nouvelles thérapies ont été approuvées par la Food and Drug Administration et des dizaines d'autres demandes étaient en cours d'examen à la mi-novembre.3 À ce rythme, il pourrait s'agir d'une année record pour les lancements de médicaments.

En outre, nombre de ces nouveaux médicaments concernent de grandes catégories de maladies pour lesquelles il n'existait auparavant que peu d'options thérapeutiques, notamment la maladie d'Alzheimer et la dystrophie musculaire de Duchenne (une maladie héréditaire souvent mortelle qui entraîne une fonte des muscles et qui affecte les enfants). Ces médicaments débutent maintenant ce qui pourrait être une période de dix ans de croissance de leurs revenus compte tenu de la protection accordée par leurs brevets. D'autres avancées se profilent également à l'horizon, notamment la première thérapie orale pour la stéatose hépatique et un nouveau type de traitement qui inhibe les mutations KRAS, largement présentes dans les tumeurs du cancer du pancréas, du cancer colorectal et du cancer du poumon.

Un meilleur environnement sur le plan des taux d'intérêt

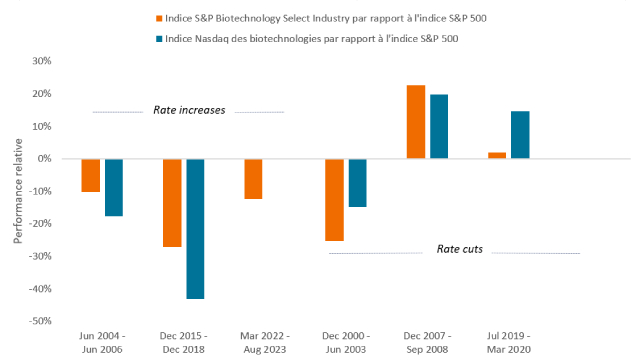

Par ailleurs, la fin du cycle de durcissement monétaire de la Réserve fédérale pourrait être une aubaine pour le secteur des biotechnologies. Les baisses de taux pourraient également être les bienvenues, même si elles indiquent que nous nous dirigeons vers un ralentissement économique ou une récession. Historiquement, les valeurs biotechnologiques ont eu tendance à surperformer durant ces périodes, bénéficiant d'un taux d'actualisation plus faible et surtout de moteurs d'innovation indépendants de la croissance économique (Illustration 2).

Illustration 2 : les taux d'intérêt comme facteurs de soutien ?

Performance relative des valeurs biotechnologiques par rapport à l'indice S&P 500 en cas de hausse ou de baisse des taux d'intérêt.

Source : Bloomberg. Les hausses/baisses des taux correspondent aux variations du taux des Fed funds. Les performances négatives montrent le degré de sous-performance de l'indice S&P Biotechnology ou de l'indice Nasdaq Biotechnology par rapport à l'indice S&P 500.Les performances positives indiquent leur degré de surperformance.L'indice S&P Biotechnology Select Industry représente le sous-secteur de la biotechnologie de l'indice S&P Total Markets Index (S&P TMI). L'indice S&P TMI suit toutes les actions ordinaires américaines cotées sur les bourses NYSE, AMEX, Nasdaq National Market et Nasdaq Small Cap.L’indice Nasdaq Biotechnology est un indice boursier composé de titres de sociétés cotées au Nasdaq et classées, selon l'Industry Classification Benchmark, dans l'industrie biotechnologique ou pharmaceutique. Un indice n'est pas géré et ne peut pas faire l'objet d'un investissement direct.Les performances passées ne garantissent pas les résultats futurs.

En fait, le secteur de la santé a dans l'ensemble bien résisté aux périodes de ralentissement économique. Depuis 2000, l'indice MSCI World Health Care n'a en moyenne subi que 47 % de la baisse lorsque l'indice MSCI World chutait de 15 % ou plus.4 Maintenant que les valorisations sont généralement attractives au sein de l'ensemble du secteur, nous pensons que la santé pourrait être bien positionnée pour résister à une dégradation des perspectives économiques.

Ce type de caractéristique défensive peut être rare dans un secteur qui peut également offrir des opportunités de croissance significatives. Dans ce contexte, les investisseurs du secteur de la santé devraient bénéficier en 2024 d'une situation potentiellement plus favorable.

1 L'indice S&P 500 Biotechnology Industry est composé des sociétés de biotechnologie de grande capitalisation de l'indice S&P 500.Il s'agit du niveau 3 du système de classification Global Industry Classification Standard (GICS).

2 Bloomberg, au 15 novembre 2023, sur la base d'estimations bénéficiaires prévisionnelles à 12 mois.

3 Food and Drug Administration, en date du 15 novembre 2023.

4 Bloomberg.Sur la base des performances de l'indice MSCI World Health Care et de l'indice MSCI World. Les périodes de performance sont d'avril 2000 à septembre 2002, de novembre 2007 à février 2009, de mai 2011 à septembre 2011, de février 2020 à mars 2020 et de janvier 2022 à décembre 2022.

La duration mesure la sensibilité des obligations aux variations des taux d’intérêt. Plus la duration d’une obligation est élevée, plus celle-ci est sensible aux variations des taux d’intérêt et vice versa.

Le rendement des bons du Trésor à 10 ans représente le taux d’intérêt des bons du Trésor américain qui arriveront à échéance 10 ans après la date d’achat.

Le durcissement monétaire consiste, pour une banque centrale, à tenter de juguler l’inflation et ralentir la croissance économique en augmentant ses taux d’intérêt et en réduisant la masse monétaire.

L’indice MSCI WorldSM reflète la performance du marché des actions des marchés développés mondiaux.

L’indice MSCI World Health Care℠ reflète la performance des valeurs du secteur de la santé des marchés développés mondiaux.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

Informations importantes

L’industrie de la santé est soumise à des réglementations gouvernementales, des taux de remboursement et des approbations gouvernementales de produits et de services différents, ce qui pourrait avoir une incidence considérable sur les prix et la disponibilité et celle-ci peut être légèrement affectée par une obsolescence rapide et par l’expiration des brevets.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.