L'immobilier coté a-t-il enfin atteint un point d'inflexion ?

Notre Co-responsable des valeurs immobilières mondiales Guy Barnard revient sur une année difficile pour ces titres et détaille les perspectives plus optimistes de l'équipe pour 2024.

7 minutes de lecture

Principaux points à retenir :

- Les Fonds de Placement Immobilier (FPI) cotés en bourse pourraient être les principaux bénéficiaires d'un point d'inflexion des taux d'intérêt compte tenu de la revalorisation déjà observée et de leur potentiel de dividendes attractifs et croissants.

- Les investisseurs ont négligé un secteur qui bénéficie toujours d'une demande satisfaisante de la part des locataires et de la croissance bénéficiaire des différents types de biens immobiliers qui bénéficient de tendances structurelles.

- L'immobilier coté pourrait bientôt passer à l'offensive en raison de son avantage en termes de coût et d'accès au capital par rapport à l'immobilier hors cote.

Nous avons conclu nos perspectives pour l'année 2023 en déclarant qu'« il ne fait guère de doute que les valorisations de l'immobilier hors cote s'ajusteront en 2023 » et que « même si d'autres obstacles se présenteront en 2023, nous estimons que le point de départ actuel (des marchés immobiliers cotés) reflète mieux la réalité à venir ».

Retour en arrière

Bien que d'autres obstacles se soient effectivement présentés en 2023, le principal moteur de performance des fonds de placement immobilier (FPI) est resté l'évolution des prévisions sur les taux d'intérêt et plus particulièrement les taux réels. Dans ce contexte, la volatilité a augmenté sur le marché mondial des FPI en 2023, qui a finalement affiché de faibles performances, l'indice FTSE EPRA Nareit Developed en USD cédant environ 1 % à l'heure où nous rédigions cet article (27 novembre 2023).1

Si la valorisation quotidienne du marché de l'immobilier coté a continué de refléter l'évolution des prévisions sur les taux d'intérêt, une correction plus lente est actuellement observée sur les marchés de l'immobilier hors cote.

Les gros titres face à la réalité

En 2023, nous avons continué à dire aux investisseurs que les nombreux gros titres sur « l'immobilier commercial en crise » ne reflétaient pas complètement la réalité que nous observions en tant qu'investisseurs actifs sur le marché des FPI cotés en bourse. Comme on le sait, le marché américain des bureaux est confronté à un contexte extrêmement difficile pour les propriétaires, mais il ne représente qu'une petite partie du secteur des FPI (4 % des FPI américains cotés). Aussi, nous avons évité d'y prendre des positions. De même, les obstacles auxquels sont confrontées les banques régionales américaines et la réduction de la disponibilité du crédit qui en résulte poseront des problèmes plus importants aux marchés immobiliers hors cote que cotés dans lesquels nous investissons. Au sein de ces derniers, les niveaux d'endettement sont historiquement faibles et les entreprises ont continué à démontrer leur capacité à accéder à la fois à l'emprunt et aux fonds propres à des conditions toujours avantageuses.

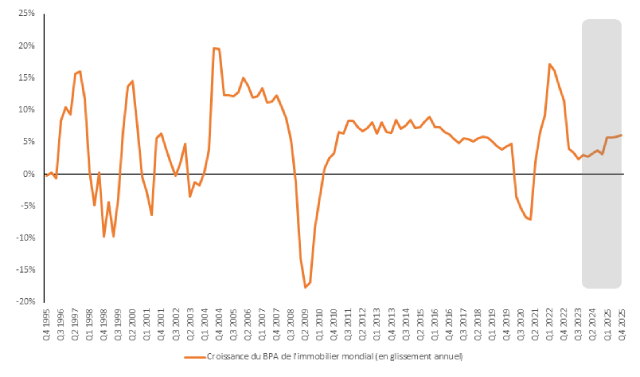

Il est également important de rappeler qu'en dépit de l'importante baisse des multiples de valorisation observée sur le marché des FPI ces dernières années, la performance opérationnelle des entreprises dans lesquelles nous investissons a été généralement solide, et que 2023 devrait afficher une croissance bénéficiaire moyenne d'environ 5 % (Illustration 1).2La conjugaison d'une croissance persistante et d'une baisse du cours des actions explique que les actions des FPI cotés soient devenues beaucoup moins onéreuses. Depuis le début de l'année 2022, alors que les cours des actions des FPI mondiaux ont baissé de plus de 25 %, leurs flux de trésorerie par action ont augmenté d'environ 13 % (données UBS), soit une baisse du ratio cours/bénéfices supérieure à celle de tous les autres segments des actions.

Illustration 1 : croissance bénéficiaire de l'immobilier coté mondial

Source : Refinitiv, IBES, UBS. Basé sur le bénéfice par action (BPA) prévisionnel sur 12 mois glissants. La croissance du BPA du secteur immobilier mondial correspond à la moyenne pondérée par la capitalisation boursière des composantes du modèle factoriel d'UBS (États-Unis, Royaume-Uni, Europe continentale, Australie, Japon, Hong-Hong et Singapour, représentant environ 70 à 80 % de l'indice EPRA Developed). La zone grisée fait ressortir les estimations du consensus d'IBES sur la croissance des BPA.

La plupart des FPI cotés en bourse ont continué à collecter et à accroître leurs revenus locatifs, bénéficiant d'une demande satisfaisante de la part de locataires exerçant dans de nombreux secteurs et accordant une priorité accrue aux actifs de la plus haute qualité. Malgré la normalisation de la demande dans certains secteurs et la présence d'obstacles dans une conjoncture économique en phase de ralentissement, le fait de donner la priorité aux segments à la croissance structurelle et aux entreprises qui peuvent être considérées comme des « quality compounders » (valeurs de haute qualité positionnées sur des thématiques de forte croissance) pourrait potentiellement générer davantage de croissance bénéficiaire en 2024.

Bien positionné pour prolonger sa croissance ?

Sur les prochaines années, nous considérons l'immobilier comme un secteur qui présente des risques et offre des opportunités aux investisseurs. Des risques pour les entreprises qui se sont excessivement endettées en période de prospérité et qui mènent des discussions difficiles sur leur refinancement à mesure que leurs emprunts arrivent à échéance. Des risques pour les entreprises qui sont exposées à des segments du marché immobilier confrontés à une obsolescence structurelle, à des niveaux élevés d'inoccupation et à l'absence de pouvoir de fixation des prix.

Malgré tout, les opportunités sur le marché des FPI cotés en bourse devraient augmenter. Leurs solides bilans devraient permettre à de nombreuses entreprises cotées de faire preuve d'opportunisme et d'acheter des biens immobiliers grâce à des vendeurs décidés qui possèdent des immeubles de qualité, mais dont les bilans sont fragiles.

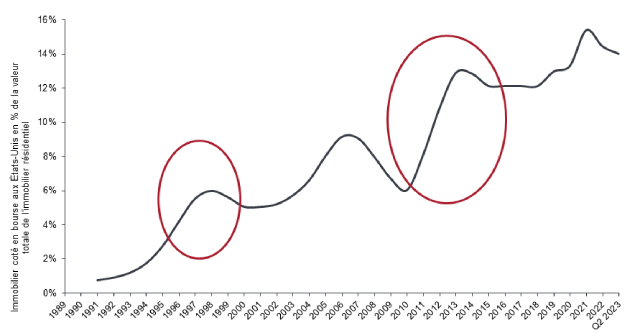

Selon nous, l'accès des FPI cotés au capital et à des coûts relativement moins élevés que ceux de l'immobilier hors cote laisse augurer une croissance plus dynamique dans les années à venir ‑ un avantage qui ne doit pas être sous-estimé (Illustration 2). Cette dynamique a déjà été observée par le passé et s'est traduite par une robuste performance des FPI cotés.

Un autre facteur favorable est leur plus grande exposition aux segments alternatifs et plus dynamiques du marché immobilier, tels que les centres de données, la logistique, le stockage, la santé et le logement. Sur ces segments, les plateformes opérationnelles internes devraient aider les FPI à poursuivre leur croissance et à surperformer éventuellement d'autres véhicules immobiliers.

Illustration 2 : une opportunité de croissance supplémentaire pour le marché des FPI cotés

Source : EPRA Nareit, UBS, analyse de Janus Henderson Investors, au 30 juin 2023.

Sommes-nous à un point d'inflexion ?

En tant qu'investisseurs, nous sommes toujours à la recherche de points d'inflexion. En effet, notre capacité à exploiter un changement de paradigme est une occasion de générer des performances. À l'horizon 2024, le cycle des taux d'intérêt pourrait se situer à un point d'inflexion. Ce cycle a été un thème dominant sur les marchés au cours de ces deux dernières années et il a affecté le secteur des FPI cotés qui a été l'un des plus touchés. Les récentes évolutions du marché montrent qu'en cas de changement de discours sur les taux, les investisseurs pourraient s'intéresser à nouveau à ces secteurs qui ont été délaissés ces derniers temps, même cela est un peu prématuré.

Une reprise en deux étapes

Le fait que les FPI soient mal aimés, ce qui nous attriste un peu en notre qualité de gestionnaires spécialisés, n'a rien de nouveau. Les enquêtes menées auprès des gestionnaires de fonds montrent que leur exposition au secteur est proche des points bas de la crise financière mondiale. Si la stabilisation des taux d'intérêt est une première étape cruciale vers la reprise du secteur immobilier, une baisse des taux n'est pas une condition préalable à une performance attrayante des FPI cotés par rapport à leurs niveaux actuels, car ils se négocient déjà à des valorisations qui reflètent pleinement les préoccupations du marché.

Sur le marché immobilier hors cote, un plus grand optimisme à l'égard du coût de la dette devrait entraîner une reprise des transactions immobilières. En effet, les vendeurs deviendront plus réalistes à l'égard des prix et opteront pour des prix jugés raisonnables par les acheteurs (c'est-à-dire inférieurs). Ce scénario devrait se matérialiser au premier semestre 2024, qui favorisera la découverte des prix et un retour de volumes de transactions normalisés.

Sur le marché des FPI cotés, dont les actions sont déjà valorisées à des niveaux inférieurs ou égaux aux valeurs plus réalistes reflétant le nouvel environnement des taux d'intérêt, les reprises débutent généralement de six à neuf mois avant le point bas des valeurs directes. En effet, l'excès de pessimisme disparaît à mesure que les investisseurs reconstituent leurs allocations au secteur. C'est dans cette situation que nous semblons être actuellement.

La confiance à l'égard des valorisations des actifs immobiliers permettra aux investisseurs de regarder au-delà des turbulences macroéconomiques et de se recentrer sur les fondamentaux : les revenus et leur croissance ainsi que la capacité des équipes de direction à créer de la valeur grâce à des initiatives de développement et de gestion de leurs actifs. Si la stagnation des taux pourrait limiter l'appréciation du capital à court terme sur le secteur immobilier dans son ensemble, tous les biens immobiliers ne sont pas égaux d'un pays, d'un secteur ou d'une entreprise à l'autre. Or en tant que spécialistes de la gestion active, il nous suffira d'identifier les segments dont la croissance est sous-estimée.

L'année 2024 sera-t-elle la bonne ?

Par voie de conséquence, nous aborderons une fois de plus l'année 2024 avec une confiance et une conviction accrues à l'égard des perspectives des FPI cotés en bourse. Dans un marché immobilier qui comporte bien entendu des gagnants et des perdants, le secteur des FPI cotés est bien positionné car il possède davantage de biens immobiliers de qualité et, sur la plupart des marchés, d'un accès plus facile au capital et d'un coût du capital nettement inférieur.

L'évolution du contexte macroéconomique pourrait inciter les investisseurs à s'intéresser à nouveau aux FPI, à réduire leurs sous-pondérations et à revaloriser le secteur par rapport à ses faibles niveaux actuels, et à retrouver un intérêt pour leurs dividendes attrayants et croissants. Si elles ont lieu, les baisses des taux d'intérêt apporteront probablement un soutien supplémentaire.

Nous soulignons également le fait que certaines entreprises à la traîne pourraient devenir des leaders sur les marchés d'actions. Étant rassurés par le fait que les FPI cotés n'ont jamais enregistré trois années consécutives de performances négatives, il est légitime de se demander si l'année 2024 sera la bonne.

1 Bloomberg, au 27 novembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

2 Estimations d'UBS en date de novembre 2023. Les prévisions peuvent varier et ne sont pas garanties.

Bilan : état financier qui résume l'actif, le passif et les capitaux propres d'une entreprise à un moment donné, utilisé pour évaluer la santé financière d'une entreprise.

Baisse des multiples de valorisation : ajustement à la baisse des ratios financiers d'une entreprise, tels que le ratio cours/bénéfice (PER) en réponse aux incertitudes entourant l'entreprise ou le marché.

Bénéfice par action (BPA) : un indicateur de la rentabilité d'une entreprise, définie comme le résultat net (bénéfice après impôt) divisé par le nombre d'actions en circulation.

L'indice FTSE EPRA Nareit Developed suit la performance des sociétés immobilières et des fonds de placement immobilier (FPI) des pays développés.

Endettement: le niveau d'endettement d'un FPI. Le ratio d'endettement est mesuré par le rapport entre la dette et le total des actifs.

La découverte des prix : le processus de détermination du prix d'un actif, d'un titre ou d'une matière première sur le marché par le biais des interactions entre les acheteurs et les vendeurs.

Taux réel : taux d'intérêt corrigé de l'inflation qui reflètent le coût réel des fonds octroyés à un emprunteur ou le rendement réel offert à un investisseur.

Volatilité : le taux et l'ampleur selon lesquels le cours d'un portefeuille, d'un titre ou d'un indice, évolue à la hausse ou à la baisse.

Informations importantes

Les FPI ou Fonds de Placement Immobilier investissent dans l’immobilier au moyen de la détention directe d'actifs immobiliers, d’actions de sociétés immobilières ou de créances hypothécaires. Comme ils sont cotés en bourse, les FPI sont généralement très liquides et se négocient comme des actions.

Les titres immobiliers, y compris les sociétés d’investissement immobilier cotées (FPI), peuvent être soumis à des risques supplémentaires, notamment des risques de taux d’intérêt, de gestion, fiscaux, économiques, environnementaux et de concentration.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut encourager un niveau supérieur de coûts de transaction consécutivement à un investissement sur des marchés négociés moins activement ou moins développés par rapport à un fonds qui investit sur des marchés plus actifs / plus développés.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Le Fonds investit dans des fonds de placement immobiliers (FPI) et d’autres sociétés impliquées dans le placement de biens immobiliers, qui impliquent les risques mentionnés ci-avant associés avec l’investissement direct dans les biens immobiliers. En particulier, les FPI peuvent être assujettis à une réglementation moins stricte que le Fonds lui-même et peuvent subir une volatilité plus importante que leurs actifs sous-jacents.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réaliser ses objectifs d’investissement. Cela peut générer un « effet de levier », qui peut amplifier les résultats d’un investissement, et les gains ou les pertes pour le Fonds peuvent être supérieurs au coût de l’instrument dérivé. Les instruments dérivés présentent également d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Tout ou partie des frais courants peuvent être prélevés sur le capital, ce qui peut éroder le capital ou réduire le potentiel de croissance du capital.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

- Outre le revenu, cette catégorie d’actions peut distribuer des plus-values réalisées et non réalisées en plus du capital initialement investi. Les frais, charges et dépenses sont également déduits du capital. Les deux facteurs peuvent se traduire par une érosion du capital et un potentiel réduit de croissance du capital. Les investisseurs sont également informés que les distributions de cette nature peuvent être considérées (et imposables) en tant que revenu en fonction de la législation fiscale locale.