Alors que les pays et les entreprises s’engagent à limiter la hausse de la température mondiale à 1,5 °C en décarbonant l’économie mondiale d’ici 2050, la transition vers la neutralité carbone présente à la fois des risques et des opportunités. Nous explorons ici l’importance d’évaluer la crédibilité des plans de transition d’entreprise dans des secteurs clés afin d’identifier les leaders et les retardataires capables de générer des performances à long terme. C’est l’objet d’un récent débat animé par notre directrice de la responsabilité, Michelle Dunstan, aux côtés d’un panel d'experts lors du webcast de Janus Henderson « Au-delà du carbone : Investir dans une transition climatique crédible en vue d'apporter un changement concret ».

Des plans crédibles

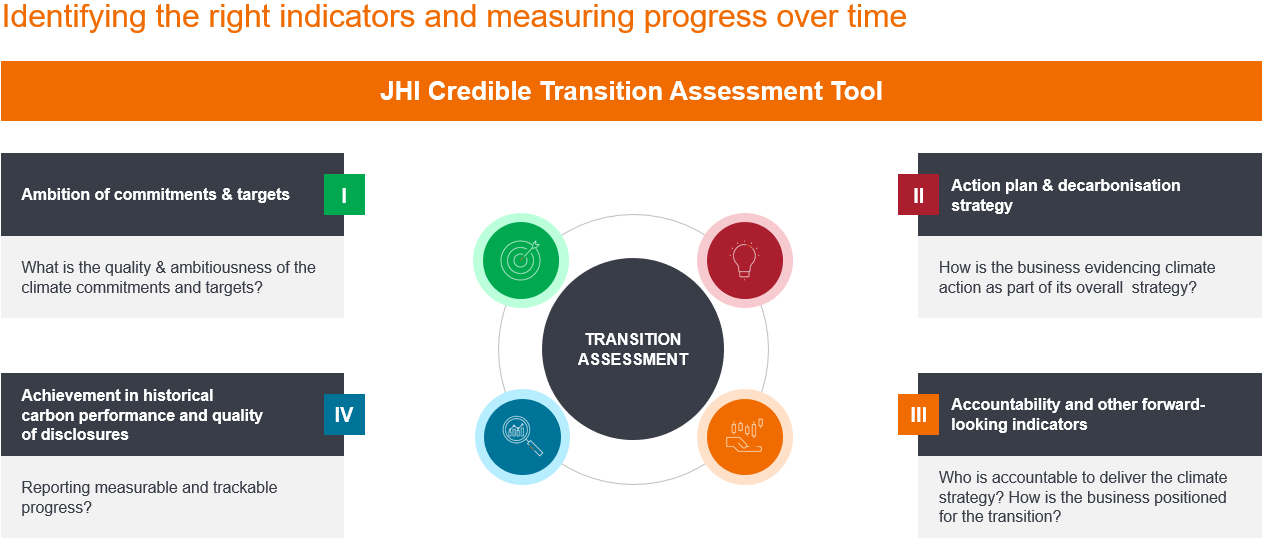

L’évaluation de la crédibilité des plans de transition est loin d’être simple, comme l'explique Adrienn Sarandi, responsable mondiale des solutions ESG et des initiatives stratégiques. Toutefois, s'il n'existe pas de définition internationalement reconnue d'un plan de transition crédible, il existe des similitudes entre les différents cadres et régions en ce qui concerne les domaines clés sur lesquels il convient de se concentrer.

En résumé, un plan de transition crédible doit expliquer comment l'entreprise va tenir son engagement de neutralité carbone et quelles sont les dépendances qui sous-tendent la mise en œuvre de la stratégie climatique. Des objectifs et des engagements crédibles fondés sur la science doivent être étayés par un plan d’action détaillé, la responsabilisation pour réaliser ces ambitions et les rapports sur les progrès doivent être clairs et transparents.

Comme le souligne Adrienn Sarandi, « les investisseurs comprennent l’importance de la planification à long terme de la transition climatique ». « Cependant, la difficulté de l'évaluation des plans de transition climatique est de déterminer quels sont les acteurs qui disposent d'un plan de transition crédible ? Et comment savoir qui sont les leaders et les retardataires dans un contexte sectoriel et régional ? »

Pour relever ces défis, Janus Henderson a développé un cadre interne qui s’appuie sur les données, la recherche et une gérance active, ainsi qu’un outil exclusif d’évaluation d'une transition crédible (illustration 1) qui comprend plus de 110 indicateurs et signaux pour « approfondir les détails » derrière les engagements, les objectifs, les facteurs historiques de performance en matière de carbone et les plans d’action des entreprises pour respecter leurs engagements climatiques dans le cadre de la stratégie commerciale plus large.

Illustration 1 : Évaluation fondée sur les données

Source : Méthodologie JHI ; les sources de données comprennent les rapports d’entreprise, MSCI ESG Manager, TPI, SBTi, CDP, Bloomberg.

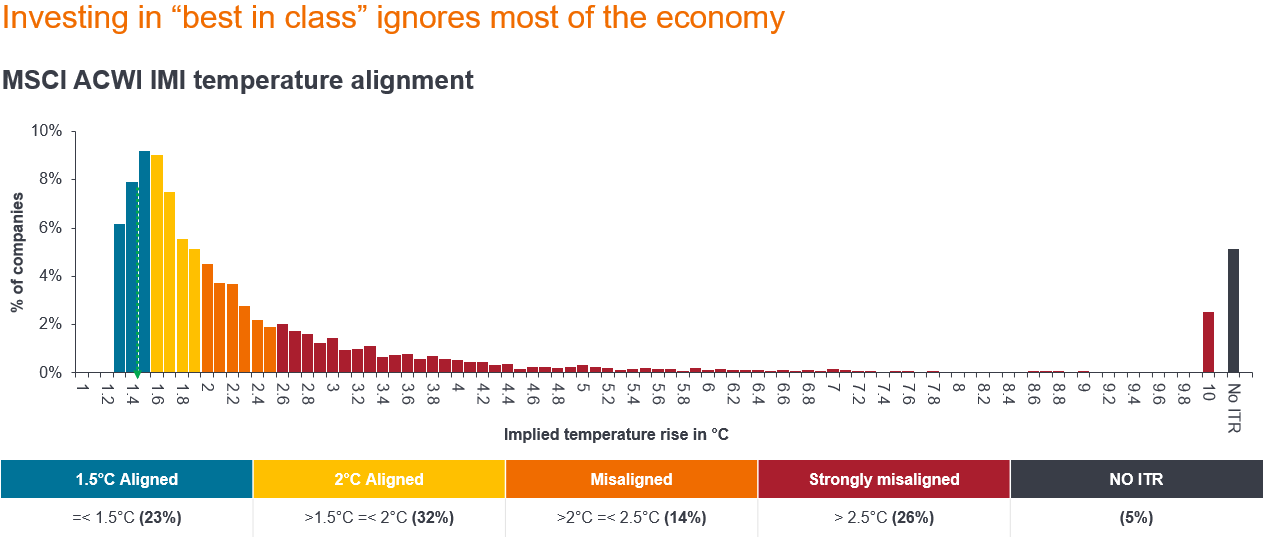

De plus, comme le montre l'illustration 2, dans un scénario à 1,5 °C, l’univers d’investissement est extrêmement limité, puisque très peu d’entreprises se sont engagées à limiter la hausse de la température mondiale à ce niveau. Selon Michelle Dunstan, « en n'investissant que dans les entreprises à faible émission de carbone les « meilleures de leur catégorie », les investisseurs risquent d'ignorer la majeure partie de l'économie réelle, de se priver de l'opportunité de conduire un changement réel dans le monde par le biais de leur engagement, et de créer un portefeuille biaisé en n'investissant que dans une poignée de secteurs ».

Illustration 2 : Peu d’entreprises sont aujourd’hui alignées sur un scénario à 1,5 °C

Source : MCSI ESG Manager, au 30 avril 2024, MSCI All Country World Index Investable Markets Index (ACWI IMI), n = 8 911 sociétés, capitalisation boursière de 107 000 milliards de dollars américains.

Débloquer des opportunités

L’importance d’évaluer efficacement les plans de transition des entreprises se résume à un mot clé : « opportunité », selon Tal Lomnitzer, gérant de portefeuille senior au sein de l’équipe Actions durables mondiales.

« Il s’agit de l’opportunité de réaliser des performances solides et d’apporter une contribution positive à la transition énergétique dont nous avons tant besoin », comme le précise Tal Lomnitzer. « Nous parlons d’un large éventail d’opportunités de croissance à long terme attrayantes à mesure que les systèmes énergétiques, industriels, de transport, de production et de consommation du monde entier passent à une économie à faibles émissions de carbone. »

La transition vers la neutralité carbone nécessite un niveau d'investissement élevé, soutenu par une combinaison de mesures contraignantes (taxes sur le carbone et suppression progressive des subventions aux combustibles fossiles) et de mesures incitatives (mesures d'encouragement à l'expansion des énergies renouvelables). Ces leviers incitent les acteurs économiques à réduire leurs émissions de gaz à effet de serre (GES) liées à l’énergie.

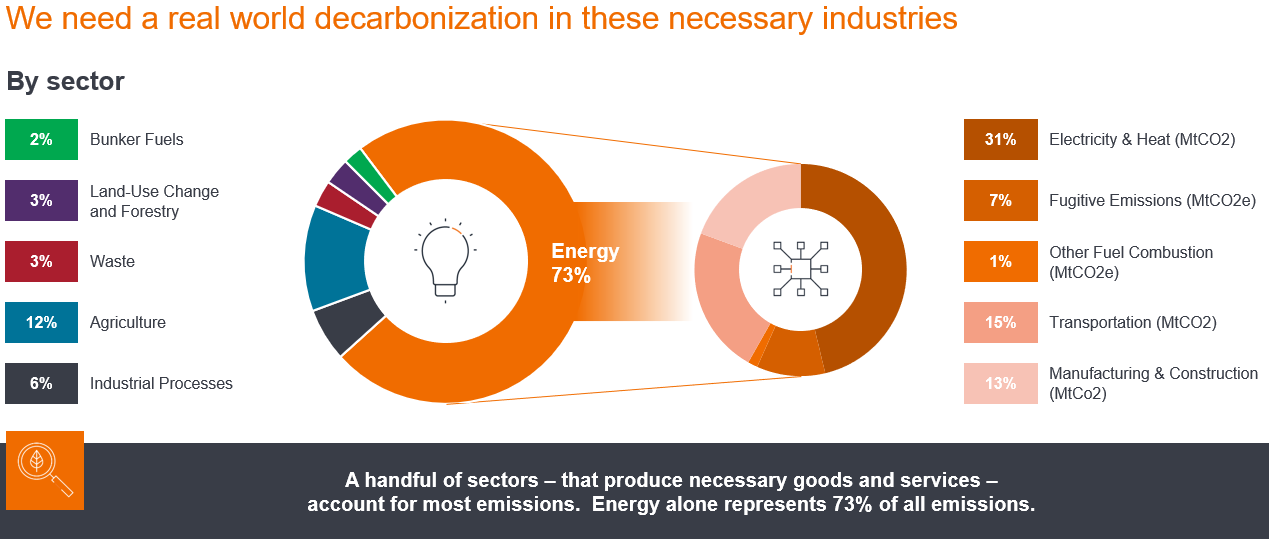

Comme le montre l'illustration 3, des sommes considérables devraient être consacrées à la lutte contre le changement climatique – près de 140 000 milliards de dollars américains d’ici 2050. Cet investissement couvre un large éventail d’opportunités, principalement dans le domaine de l’énergie propre et d’autres infrastructures connexes.

Illustration 3 : L’opportunité d’investissement est grande...

Source : Investissements énergétiques mondiaux 2020 selon l'AIE, UBS Research

« Du côté des risques, certaines entreprises ne parviendront tout simplement pas à prendre cette nouvelle orientation, ce qui les exposera au risque de voir leurs actifs devenir obsolètes, de ne pas atteindre leurs prévisions de bénéfices et de perdre des parts de marché, ce qui, en fin de compte, aboutira à de mauvaises performances pour les actionnaires », précise Tal Lomnitzer.

Il est essentiel de trouver le bon équilibre entre risques et opportunités lors de la construction d’un fonds de transition, et ce, d'autant plus que les investisseurs s’intéressent de plus en plus à ce segment du marché, les fonds durables européens ayant attiré 10,9 milliards de dollars américains au premier trimestre, soit plus du double du trimestre précédent, selon le fournisseur de données et d’analyses Morningstar.3

Comme expliqué dans un article récent sur la transition énergétique, Tal Lomnitzer a identifié trois types d’entreprises qui jouent un rôle clé dans la réalisation de la transition climatique :

Les solutions vertes: les entreprises dont les revenus sont exposés au déploiement d’énergies propres ou à des activités à faibles émissions, comme les éoliennes, les panneaux solaires, les semi-conducteurs utilisés dans les technologies propres ou les véhicules électriques, les fournisseurs de technologies renouvelables ou d’efficacité.

Les facilitateurs: les fournisseurs de matières premières critiques à faible intensité carbone comme le cuivre ou le lithium, les entreprises qui financent le déploiement d'énergies propres ou à faible intensité carbone, les logiciels de conception assistée par ordinateur (CAO) ou les services d'ingénierie pour la conception d'installations industrielles, les semi-conducteurs, les fournisseurs d'équipements d'agriculture de précision ou de protéines d'origine végétale pour réduire l'empreinte environnementale de l'alimentation d'une population mondiale croissante.

Les améliorateurs: « Du brun au vert » – les entreprises qui fournissent des biens et des services essentiels comme les constructeurs automobiles, les compagnies aériennes, les services aux collectivités d’électricité, les producteurs de pétrole et de gaz, les producteurs d’acier ou les cimentiers, mais qui essaient de le faire avec un impact carbone plus faible.

Les solutions vertes : un vent de changement

Dans la catégorie des solutions vertes, les fabricants d’éoliennes, tels que la société danoise Vestas, ont le vent en poupe. Rien qu’en Europe, la production éolienne offshore devrait passer de 30 gigawatts (GW) en 2023 à 60 GW d’ici la fin de la décennie. Ce chiffre devrait atteindre entre 300 et 500 GW en 2050, ce qui représente une multiplication par dix de la production éolienne offshore dans la région.4

En outre, les investissements se mobilisent en faveur de la production d'énergie éolienne sur terre et en mer grâce à diverses initiatives, dont 300 milliards d'euros (322,6 milliards de dollars) au titre du programme REPowerEU5 – un plan visant à mettre fin à la dépendance à l'égard des combustibles fossiles russes avant 2030 en réponse à la guerre en Ukraine – ainsi que 360 milliards de dollars grâce à la loi américaine sur la réduction de l'inflation, qui prolonge la durée des crédits d'impôt pour les entreprises opérant dans ce secteur.6

Pour des entreprises comme Vestas, ces facteurs favorables créent une opportunité, selon Tal Lomnitzer, à un moment où se dissipe tout un ensemble d'obstacles, notamment les prix irrationnels pratiqués par ses concurrents, l'inflation des coûts, le ralentissement de l'industrie dû aux retards dans l'octroi des permis et l'augmentation des coûts de financement.

Les facilitateurs : les mines et métaux

Dans la catégorie des facilitateurs, qui englobe les entreprises impliquées dans la chaîne d’approvisionnement qui permettent aux solutions vertes d’exister et d’être déployées, Tal Lomnitzer souligne le rôle essentiel des matières premières comme le cuivre. Ce métal est essentiel à l’avancement de l’électrification, c’est-à-dire au remplacement des technologies ou des processus qui utilisent des combustibles fossiles, comme les moteurs à combustion interne et les chaudières à gaz, par des équivalents électriques, comme les véhicules électriques ou les pompes à chaleur.

Tal Lomnitzer cite notamment l’exemple d’Ivanhoe Mines, une société canadienne qui a récemment découvert en République démocratique du Congo l'un des gisements de cuivre les plus importants et les plus riches de ces 30 dernières années.

« Il s'agit d'une véritable success story dans un secteur qui a toujours eu du mal à livrer des projets dans les délais et les budgets impartis », précise Tal Lomnitzer, qui ajoute que l'entreprise produit également un cuivre dont l'empreinte carbone est parmi les plus faibles de la planète, car elle utilise l'énergie hydroélectrique générée par les eaux du fleuve Congo pour alimenter ses opérations de traitement.

Les améliorateurs : le virage vert

Les entreprises de la catégorie des améliorateurs ont généralement une empreinte carbone importante, mais elles travaillent activement à l'amélioration de leurs activités afin de s'aligner sur un avenir neutre en carbone. En outre, il est impératif pour les investisseurs et les membres de l’industrie des combustibles fossiles de s’orienter vers des stratégies qui minimisent les risques de transition et stimulent l’innovation pour un avenir énergétique viable.

« L’essentiel est que nous devons faciliter la transition, tout en faisant tourner le monde. Si nous arrêtons la production de pétrole aujourd’hui, nous allons rapidement faire face à un énorme choc pour les économies mondiales », explique Tal Lomnitzer, qui précise que nous perdons la chance d’apporter un véritable changement en n’investissant que dans les leaders climatiques.

Tirer parti des enseignements de nos recherches pour trouver des entreprises dans des secteurs où il est difficile de réduire les émissions, comme le pétrole et le gaz, qui sont véritablement engagées dans une démarche de changement, puis collaborer avec elles pour établir des plans de transition crédibles qui leur permettent de mieux préparer l'avenir est de loin préférable à la voie du désinvestissement », poursuit-il.

Noah Barrett, analyste de recherche, affirme également qu'il s'agit de l'un des secteurs du marché qui connaît actuellement l'un des taux de changement les plus significatifs.

Un exemple remarquable dans la catégorie des améliorateurs, selon Noah Barrett, est la supermajor française du pétrole et du gaz TotalEnergies, qui est présente dans les opérations en amont et en aval.

« L’empreinte carbone absolue de l’entreprise peut être considérée comme un défi, mais l’échelle de TotalEnergies représente également un avantage significatif dans la transition, car la base de production conventionnelle existante génère un flux de trésorerie important, qui peut être réinvesti dans des énergies plus propres », selon Noah Barrett.

Par rapport à ses pairs du secteur pétrolier et gazier, qui ont tendance à s’appuyer sur des désinvestissements ou l’achat de compensations carbone pour atteindre leurs objectifs de transition énergétique, la supermajor française a consacré le pourcentage le plus élevé de ses dépenses d’investissement à des activités à faible émission de carbone, avec pour objectif de devenir l’un des cinq plus grands producteurs d’énergie renouvelable d’ici 2030.

S'impliquer pour comprendre et agir

Pour les entreprises de la catégorie des améliorateurs qui ont des activités à forte intensité de carbone, nous tentons d’identifier celles qui fonctionnent de manière responsable et qui ont un plan de transition crédible vers un modèle à moins forte intensité de carbone, l’engagement étant un élément clé de ce processus. En tant qu’investisseurs, nous exploitons non seulement les enseignements acquis lors de nos engagements pour prendre de meilleures décisions d’investissement, mais aussi pour encourager les entreprises à adopter des stratégies et des initiatives qui les prépareront mieux à la transition vers une économie à faibles émissions de carbone, tout en les aidant à préserver les flux de trésorerie et les multiples de valorisation, ce qui en fera des investissements plus attrayants pour nos clients.

Olivia Gull, analyste en investissement responsable et gouvernance, examine les grandes compagnies pétrolières depuis plusieurs années sous l’angle environnemental, social et de gouvernance (ESG), en identifiant les leaders et les retardataires du secteur.

À propos de TotalEnergies, Olivia Gull précise que, du point de vue de la gouvernance, celle-ci maintient un certain niveau de cohérence. « Alors que nous avons vu certaines majors pétrolières modifier ou réduire leurs objectifs, TotalEnergies a maintenu sa stratégie de transition inchangée depuis 2020. De plus, leur directeur général et président Patrick Pouyanné qui, au-delà de la supervision de cette stratégie, a fait en sorte que la direction adopte un ton ferme en ce qui concerne la transition climatique de l'entreprise.

La politique de rémunération des dirigeants de la major pétrolière française est également bien alignée sur ses ambitions plus larges en matière de neutralité carbone, avec des actions de performance (ou une rémunération incitative à long terme) liées à l'intensité carbone du cycle de vie des produits vendus (ou scope 1+2+3), ce qui ajoute une couche supplémentaire de crédibilité à la stratégie de transition de l'entreprise.

Au cours des trois dernières années, nous avons rencontré TotalEnergies à plusieurs reprises pour discuter d’une série de sujets ESG et de durabilité, les émissions de méthane étant un sujet sur lequel nous continuerons probablement à dialoguer avec la supermajor dans un avenir prévisible. Le méthane est un puissant GES dont le potentiel de réchauffement est plus de 80 fois supérieur à celui du dioxyde de carbone (CO2). Par conséquent, une réduction des émissions de méthane, en particulier dans le secteur de l’énergie, est le moyen le plus rapide de réduire le réchauffement climatique à court terme – il est aussi extrêmement rentable. Selon l'Agence internationale de l'énergie (AIE), environ 40 % des émissions de méthane provenant de l'exploitation des combustibles fossiles en 2023 auraient pu être évitées sans coût net, la valeur du méthane capté étant supérieure au coût des mesures de réduction.7

« Ces dernières années, nous avons dialogué avec les acteurs du secteur sur la manière dont ils géraient leurs émissions de méthane dans l'ensemble de leurs activités, et TotalEnergies applique des normes très strictes à l'ensemble des actifs qu'elle exploite », observe Olivia Gull. Par conséquent, notre collaboration avec l'entreprise s'est concentrée en particulier sur les actifs non exploités, dans lesquels l'entreprise détient une participation ou une coentreprise avec une autre société pétrolière et gazière. « C’est là que se situent la plupart des problèmes. »

Selon Olivia Gull, certaines compagnies pétrolières et gazières étaient initialement réticentes à assumer la responsabilité de leurs actifs non exploités. Mais suite à une collaboration constante avec TotalEnergies, la supermajor a commencé à fournir des rapports sur les émissions de méthane de ses actifs non exploités.

De plus, nous constatons également beaucoup plus de soutien politique sur le méthane. En novembre 2023, plusieurs nouvelles annonces visant à réduire le méthane ont été faites lors du sommet sur le climat de la COP28, avec notamment l’établissement d'une Charte de décarbonation du pétrole et du gaz et l’adhésion de nouveaux pays à l’Engagement mondial sur le méthane.

Mosaïque climatique

Selon Tal Lomnitzer, grâce à un mélange de recherche et de dialogue, et comme le montre l'illustration 4, il est possible d'identifier les secteurs et sous-secteurs clés qui contribuent à la transition climatique, tels que les matériaux, les transports, les produits chimiques, la finance, la technologie, le pétrole et le gaz, les services publics et l'immobilier – « ils font tous partie de cette mosaïque ».

Illustration 4 : Nous ne pouvons pas ignorer les secteurs « sales »

Source : Climatewatchdata.org (World Resources Institute 2024), dernières données en 2020.

« Nous analysons les entreprises en profondeur pour comprendre leurs modèles d’affaires et leurs objectifs de transition, c’est pourquoi nous adoptons une approche qui tient compte des ventes, des bénéfices et de la croissance des flux de trésorerie par action », explique Tal Lomnitzer.

Nous analysons en interne les plans de transition des entreprises à court, moyen et long terme, en identifiant les opportunités pour réduire leur empreinte carbone, plutôt que de se concentrer uniquement sur ceux qui ont les caractéristiques les plus vertes aujourd’hui.

« Notre objectif ici est de générer les meilleures performances ajustées du risque possibles pour les investisseurs », conclut Tal Lomnitzer. « En adoptant cette approche, nous pensons que les investisseurs peuvent réaliser des performances à long terme, tout en favorisant la transition. »

Notre approche de l'intégration des facteurs ESG : réfléchie, pratique, axée sur la recherche et tournée vers l'avenir.

1Source : Groupe de travail sur le plan de transition du Royaume-Uni, Cadre de divulgation

2Source : International Sustainability Standards Board, normes inaugurales IFRS 1 et 2

3Source : Morningstar, « Flux des fonds durables dans le monde : Bilan pour le 1er trimestre 2024 »

4Source : Commission européenne, Énergies renouvelables offshore

5Source : Commission européenne, REPowerEU

6Souce : The Conversation, « Atteindre la neutralité carbone : comment les leaders du secteur de l’énergie envisagent la lutte contre le changement climatique à l’avenir »

7Source : Agence internationale de l’énergie, « Après une légère augmentation en 2023, les émissions de méthane provenant des combustibles fossiles devraient bientôt diminuer »

Dépenses en capital ‑ capitaux investis pour acquérir ou moderniser des actifs fixes comme les bâtiments, les machines, les équipements ou les véhicules, afin de pérenniser ou d'améliorer les activités et de doper la croissance future.

ESG: Les facteurs environnementaux, sociaux et de gouvernance (ESG), également connus sous le nom d’investissement durable, prennent en compte des facteurs éthiques au-delà de l’analyse financière traditionnelle.

Flux de trésorerie disponible (FCF): Trésorerie qu’une entreprise génère après avoir pris en compte les dépenses courantes et les dépenses d’investissement. L'entreprise peut ensuite utiliser les liquidités pour réaliser des achats, payer des dividendes ou réduire la dette.

Net zéro: Un état dans lequel les gaz à effet de serre, tels que le dioxyde de carbone (C02) qui contribuent au réchauffement climatique, qui pénètrent dans l’atmosphère sont compensés par leur élimination de l’atmosphère.

Émissions de carbone de scope 1: Émissions directes de gaz à effet de serre (GES) provenant de sources détenues ou contrôlées.

Émissions de carbone de scope 2: émissions indirectes de gaz à effet de serre (GES), telles que celles créées par la production d’énergie achetée (par exemple, l’électricité).

Émissions de carbone de scope 3: émissions de gaz à effet de serre (GES) associées à l’ensemble de la chaîne de valeur d’une entreprise dont elle est indirectement responsable, des produits achetés auprès de ses fournisseurs à ses propres produits lorsque les consommateurs les utilisent.

MSCI All Country World Index Investable Markets Index (ACWI IMI): The index captures large, mid and small cap representation across 23 developed markets and 24 emerging markets countries. With 8,847 constituents, the index is comprehensive, covering approximately 99% of the global equity investment opportunity set.

Les secteurs liés à l'énergie peuvent pâtir considérablement des fluctuations des prix de l'énergie, de l'offre et de la demande de combustibles, des initiatives de conservation, du succès des projets d'exploration, des réglementations fiscales et d'autres réglementations gouvernementales.

Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.