Produits alternatifs ‑ Une diversification classique en 2024

La répartition des portefeuilles modernes évolue dans un contexte de taux d'intérêt plus élevés. Dans ses perspectives pour 2024, notre Responsable des produits alternatifs diversifiés David Elms explique pourquoi les investisseurs pourraient envisager d'accorder une plus grande place aux produits alternatifs dans leurs portefeuilles lorsqu'ils préparent leur avenir.

6 minutes de lecture

Principaux points à retenir :

- Les investisseurs ont longtemps compté sur la corrélation négative entre les actions et les obligations comme source principale de diversification.

- Un contexte potentiellement plus difficile, caractérisé par des taux d'intérêt plus élevés et la persistance d'événements géopolitiques importants, oblige les investisseurs à penser différemment.

- Une allocation aux produits alternatifs peut contribuer à améliorer la diversification, en offrant des moteurs de performance véritablement différenciés pour aider à compenser le risque que les actions et les obligations évoluent en tandem pendant les périodes de tensions sur les marchés.

La pandémie de COVID, les tensions géopolitiques et la fin de l'ère de la politique de taux d'intérêt zéro ont marqué la fin d'une décennie sur les marchés des actions et des obligations. Elles ont également remis en question les approches traditionnelles de construction de portefeuilles corrigés du risque et axés sur la recherche de performance.

Pourquoi ? La corrélation négative entre les actions et les obligations est une habitude pour les investisseurs depuis les années 1990. Pendant la majeure partie de ce siècle, la relation traditionnelle entre les actions et les obligations a été la suivante : lorsque les actions progressaient, les obligations baissaient, et vice versa. Cette corrélation négative permettait à un portefeuille traditionnel, composé uniquement d'actions et d'obligations, d'être naturellement diversifié.

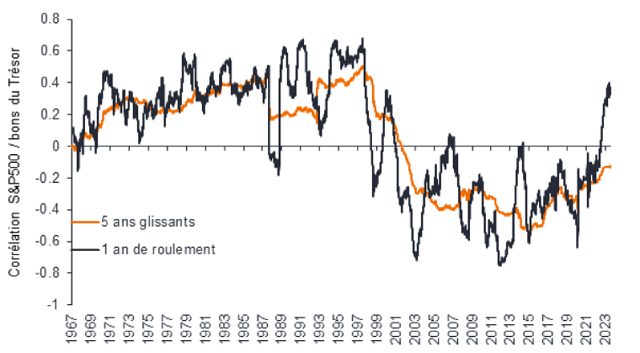

JHI

Toutefois, l'inverse s'est également produit pendant des périodes prolongées, notamment pendant les périodes inflationnistes des années 1970 et 1980. En effet, si vous regardez les décennies précédant les années 2000 (figure 1), les actions et les obligations ont généralement évolué dans la même direction. Par conséquent, si nous revenons à un environnement marqué par des taux d'intérêt plus élevés, et certains éléments indiquent que c'est le cas, vous aurez besoin d'une autre classe d'actifs dans votre portefeuille pour parvenir à une diversification suffisante.

Illustration 1 : les actions et les obligations ne sont plus nécessairement anticycliques

Source : Janus Henderson Investors, Bloomberg, au 18 septembre 2023. Note : les données montrent la corrélation glissante entre l'indice S&P 500 et le swap de taux d'intérêt américain à 10 ans, sur la base des performances absolues quotidiennes. Les données ont été inversées pour être proches de l'indice S&P 500 par rapport au cours de l'emprunt du Trésor américain à 10 ans, par opposition au rendement de l'emprunt du Trésor américain à 10 ans. Les performances passées ne permettent pas de prédire les performances futures.

Des événements exogènes, tels que la crise bancaire américaine, la guerre en Ukraine et au Moyen-Orient, ont également démontré que la corrélation négative à laquelle les investisseurs se sont habitués n'est pas fiable en période de tensions, c'est-à-dire lorsque les investisseurs ont le plus besoin de diversification.

Dans un tel contexte de taux d'intérêt plus élevés et de risques géopolitiques croissants, les investisseurs doivent se tourner vers d'autres sources de diversification. Les produits alternatifs peuvent répondre à ce besoin. Diversification grâce à des stratégies axées sur des absolute returns non corrélés aux actions et aux obligations. L'intégration des produits alternatifs dans un portefeuille peut aider à compenser le risque que les actions et les obligations n'évoluent pas de manière anticyclique l'une par rapport à l'autre.

Où se trouvent donc les opportunités de produits alternatifs les plus intéressantes ?

Pour être complémentaire, nous pensons qu'une stratégie alternative doit fournir aux investisseurs une exposition à des opportunités d'investissement économiquement intuitives et indépendantes des statistiques qui s'adaptent à l'environnement de marché en vigueur. Ces opportunités abondent dans toutes les classes d'actifs, ce qui justifie la nécessité d'une approche à multiples facettes, à multiples actifs et à multiples stratégies. Retenons notamment les opportunités qui peuvent être exploitées grâce à la hausse des taux d'intérêt et qui peuvent créer de meilleures opportunités d'alpha pour les investisseurs alternatifs, étant donné que la série d'opportunités peut enregistrer une progression meilleure que la simple hausse des taux d'intérêt.

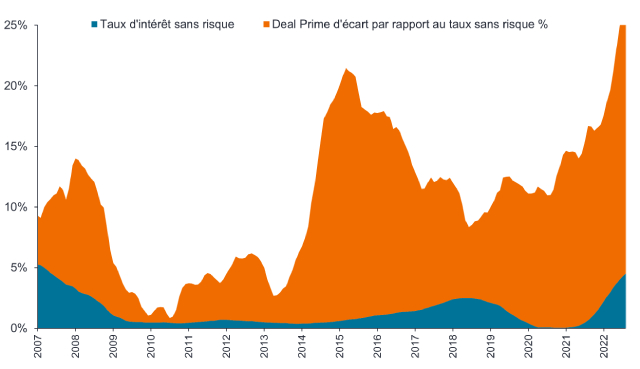

Nous le constatons dans le secteur des fusions et acquisitions où de meilleures « deal spreads » (Illustration 2) offrent un potentiel de performance plus élevé, tant en termes absolus que par rapport aux liquidités. L'arbitrage de fusions-acquisitions (« Merger arbitrage »), qui consiste à parier sur la réalisation d'opérations de fusion d'entreprises, fonctionne mieux lorsque la prime d'assurance de ce pari est plus élevée, ce qui peut refléter l'environnement de marché en vigueur ou d'autres facteurs. Nous avons constaté un régime réglementaire plus interventionniste aux États-Unis, par exemple sous la présidence de M. Biden. Le ministère américain de la justice s'intéresse de plus en plus aux fusions pour s'assurer qu'elles profitent aux consommateurs ou pour éviter la création de monopoles. Cette situation a renforcé le sentiment que d'autres transactions pourraient être bloquées, ce qui crée un risque et un retard possible, qui à son tour entraîne une augmentation de la prime d'assurance.

Illustration 2 : des primes d'assurance plus élevées offrent la possibilité d'obtenir des performances plus élevées à partir de fusions-acquisitions

Source : Barclays, transactions mondiales annoncées par Bloomberg, analyse Janus Henderson Investors, du 30 novembre 2007 au 30 juin 2023. Le taux sans risque utilisé est le SOFR à 4 mois.

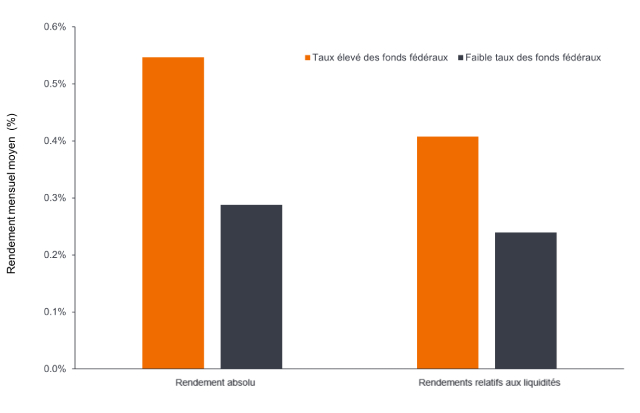

Les fusions et acquisitions sont un exemple du phénomène plus large des meilleures opportunités qui se présentent pendant les périodes de taux d'intérêt plus élevés, avec le potentiel de générer des performances excédentaires plus élevées à l'avenir, comme elles l'ont fait par le passé (Illustration 3).

Illustration 3 : des taux plus élevés ont correspondu à de meilleures performances pour les investisseurs dans les produits alternatifs

Source : InvestHedge Global Multi-Strategy USD Index (un indice qui mesure la performance des fonds de hedge funds qui combinent une variété de stratégies, utilisé ici pour illustrer l'univers multi-stratégies mondial), performances mensuelles moyennes, du 31 décembre 1997 au 31 août 2023. Un « Taux élevé des Fed funds » se définit comme un taux effectif des Fed funds américains supérieur à 2 %. Un « Taux faible des Fed funds » se définit comme un taux effectif des Fed funds américains inférieur à 2 %. Les performances des liquidités déduisent le taux moyen des Fed Funds des performances sur chaque période. Les performances passées ne permettent pas de prédire les performances futures.

Dans le même temps, les perspectives économiques et géopolitiques incertaines, ainsi que les difficultés financières des gouvernements, des entreprises et des consommateurs dues à la hausse des taux d'intérêt, sont autant d'éléments susceptibles de déclencher une forte tension sur le marché en 2024. Au cours de ces périodes, des stratégies apparemment sans rapport entre elles peuvent devenir fortement corrélées. Il est donc également important d'envisager une stratégie qui vise à fournir un certain niveau d'atténuation (ou de protection) contre de ces événements tendus. La prise en compte de ces stratégies défensives présente l'avantage de permettre aux investisseurs de rester exposés à des opportunités positives à long terme pendant les périodes difficiles.

Éléments à prendre en compte

La transition en cours de l'assouplissement quantitatif au durcissement quantitatif représente un défi potentiel, à la fois pour les produits alternatifs et pour les autres classes d'actifs. C'est cette transition qui est difficile car l'élargissement des écarts crée un potentiel de perte en capital. Nous pensons que ce processus d'élargissement est presque terminé, mais une fois qu'il sera achevé, nous serons beaucoup plus optimistes à l'égard des perspectives à long terme. Mais comme nous l'avons souligné précédemment, il existe des stratégies alternatives qui peuvent atténuer cette période d'incertitude.

Il convient de garder à l'esprit que l'investissement est à la fois un art et une science. Par nature, j'ai tendance à adopter une vision plus quantitative des investissements, mais l'un des principaux avantages que j'ai retirés de mes années dans le secteur financier est la reconnaissance du fait que l'investissement est, en fin de compte, une science sociale. C'est l'équilibre entre l'offre et la demande (les facteurs humains) qui fixe les prix. Vous devez en tenir compte de plus en plus au fil du temps pour mieux comprendre ce que les mathématiques peuvent vous apprendre. Un contexte différent, et potentiellement délicat, pour les investisseurs implique la nécessité d'adopter de nouvelles façons de penser. Lors de ces périodes de transition, les produits alternatifs en tant que classe d'actifs ont le potentiel de répondre à ce besoin, en visant à fournir des performances positives à long terme qui ne sont pas liées aux marchés des actions ou des obligations, en particulier en période baissière.

Les stratégies alternatives liquides sont bien placées pour bénéficier de la volatilité des marchés et d'un environnement marqué par des taux d'intérêt plus élevés.

Absolute returns : la performance totale d'un portefeuille sur une période donnée, par opposition à sa performance relative par rapport à un indice de référence. Elle est mesurée sous forme de gain ou de perte et exprimée en pourcentage de la valeur totale d'un portefeuille.

Alpha : la différence entre la performance d'un portefeuille et celle de son indice de référence, ajustée en fonction du niveau de risque pris.

Corrélation : proportion dans laquelle les mouvements des cours de deux variables (par ex. les performances d’actions ou de fonds) vont dans la même direction.

Anticyclique : évolution dans la direction opposée à celle d'un autre actif ou de l'économie dans son ensemble, contribuant ainsi à atténuer les fluctuations ou la volatilité de la performance.

Deal spread : la différence de valeur entre le cours de l'action d'une société cible et l'offre ou le prix convenu d'un acquéreur, qui peut souvent représenter une prime importante pour rendre l'offre attrayante pour les actionnaires.

Diversification : une façon de répartir le risque en mélangeant différents types d'actifs/classes d'actifs dans un portefeuille, en supposant que ces actifs se comporteront différemment dans un scénario donné. Les actifs faiblement corrélés devraient être les plus diversifiés.

Inflation : taux selon lequel le prix des biens et des services augmente dans une économie. L’indice des prix à la consommation et l’indice des prix de détail sont deux mesures très courantes.

Arbitrage de fusions-acquisitions : une stratégie d'investissement qui vise à générer des profits à partir de fusions et/ou d'acquisitions menées à bien.

Assouplissement quantitatif (QE) : politique monétaire non conventionnelle utilisée par les banques centrales pour stimuler l’économie en augmentant le montant d’argent total au sein du système bancaire.

Durcissement quantitatif : une politique monétaire d'un gouvernement utilisée occasionnellement pour réduire la masse monétaire en vendant des titres d'État ou en les laissant arriver à échéance et en les retirant de ses soldes de trésorerie.

Corrigé du risque : lorsque la performance d'un investissement, ou sa performance potentielle, est calculée en tenant compte du niveau de risque nécessaire pour l'obtenir.

Taux sans risque : le taux de rendement d’un investissement présentant, en théorie, un risque zéro.L'indice de référence pour le taux sans risque varie selon les pays. Aux États-Unis, par exemple, on utilise souvent le rendement d'un bon du Trésor américain à trois mois (un instrument du marché monétaire à court terme).

Volatilité : le taux et l’ampleur selon lesquels le cours d’un portefeuille, d’un titre ou d’un indice évolue à la hausse ou à la baisse. Si le prix fluctue fortement à la hausse et à la baisse, il présente une volatilité élevée. Si le prix évolue plus lentement et dans une moindre mesure, sa volatilité est plus faible. Plus la volatilité est élevée, plus le risque de l'investissement est important.

Informations importantes

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

Le rendement des bons du Trésor à 10 ans représente le taux d'intérêt des bons du Trésor américain qui arriveront à échéance 10 ans après la date d'achat.

L’indice S&P 500® reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains au sens large.

L'alpha compare la performance corrigée du risque avec celle d'un indice. Un alpha positif signifie une surperformance sur une base corrigée du risque.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.