Le monde change, tout comme les marchés financiers. Le nouvel environnement sera très différent de la période récente et la transition posera des problèmes aux investisseurs, en particulier à ceux qui n'ont pas l'expérience des multiples réalités du marché. Forts des 89 années d'expérience de Janus Henderson sur les marchés, nous savons que le changement comporte des risques, mais également des opportunités passionnantes de générer d'excellentes performances financières pour ceux qui abordent ce changement avec le bon état d'esprit.

Pour réussir cette transition, une analyse réalisée par des experts, des informations distinctives et des stratégies d'investissement proactives seront nécessaires pour exploiter les opportunités. Nous aurons l'occasion d'observer des tendances à court terme, comme le souligne nos Perspectives d'investissement pour 2024 du Market GPS de Janus Henderson, mais également des changements structurels tout aussi importants qui devraient modifier l'environnement d'investissement au cours de la prochaine décennie ou plus. Lors de l'évaluation du positionnement d'un portefeuille, nous pensons que les investisseurs ont intérêt à tenir compte de trois facteurs macroéconomiques à long terme en quelque sorte immuables.

1. Un réalignement du contexte géopolitique

Le changement au niveau géopolitique n'a pas été autant dynamique depuis longtemps. L'équilibre des pouvoirs entre les continents et les pays est en train de changer, parfois avec de profondes conséquences. Ce réalignement a des implications significatives sur l'économie, le commerce international et les chaînes d'approvisionnement qui le rendent possible.

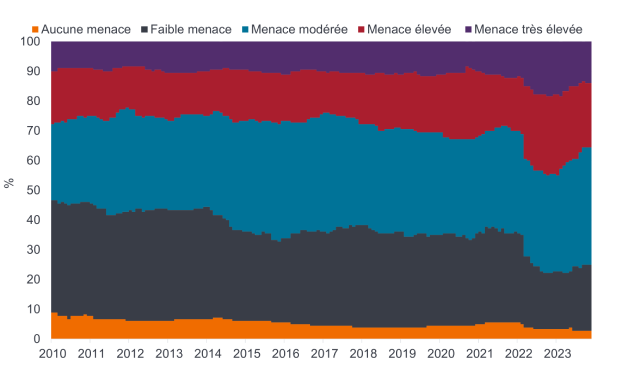

Des données de The Economist Intelligence Unit montrent une forte augmentation de la menace provoquée par les tensions internationales au cours de ces 15 dernières années. En 2009, environ 40 % des pays n'étaient pas ou peu menacés par des conflits internationaux. Or cette proportion est aujourd'hui plus proche de 20 %.

Illustration 1 : l'impact économique des tensions géopolitiques augmente

Niveau de menace posé par les conflits internationaux ; en % du total des pays

Source : The Economist Intelligence Unit, 2023. Basé sur un ensemble de 180 données géographiques.

Pour les investisseurs, l'impact de ce changement est multiple et il sera important d'évaluer ses opportunités à la fois sous l'angle macroéconomique et microéconomique. Comprendre l'environnement dans lequel exercent les entreprises, et savoir si le contexte géopolitique est favorable à chaque entreprise et à son secteur d'activité, est aujourd'hui plus essentiel que jamais et aussi important que l'analyse de l'entreprise elle-même. À titre d'exemple, lorsque les chaînes d'approvisionnement évoluent, la demande d'énergie change également, ce qui a un impact sur les ports, les fournisseurs nationaux d'énergie, les sociétés de transport, les réglementations publiques, etc. La géopolitique a un impact sur l'ensemble des classes d'actifs et les investisseurs devront réfléchir de manière globale lorsqu'ils se positionneront en fonction du changement afin de faire face aux répercussions des conflits transfrontaliers, des relocalisations et des ajustements des chaînes d'approvisionnement, pour n'en citer que quelques-uns.

2. Les facteurs démographiques

Pendant que le changement se produit au niveau mondial, nous observons également des évolutions de la façon dont les gens vivent, de ce qu'ils considèrent comme important et des produits et services qu'ils consomment. Les réactions face à la pandémie de COVID-19 ont accéléré ces changements et cette dynamique ne faiblit pas.

À une extrémité de l'échelle, environ 40 % de la population américaine est aujourd'hui composée de Millennials (citoyens nés entre 1981 et 1996) ou de membres de la génération Z (nés entre 1997 et 2012) sachant que ce groupe démographique est plus important dans d'autres pays. Ces générations sont à l'origine de nouveaux modes de pensée, de fonctionnement et de consommation, notamment au niveau numérique et technologique. À l'autre extrémité de l'échelle, les populations du monde entier vieillissent, ce qui augmente la demande de soins de santé, et l'industrie répond par de l'innovation et des progrès médicaux, tels que les vaccins à ARN messager et les diagnostics sur le lieu de soin, offrant ainsi des opportunités d'investissement.

Par ailleurs, après la pandémie de COVID, la frontière entre le domicile et le lieu de travail s'est estompée, entraînant des tendances telles que les villes intelligentes façonnées par l'intelligence artificielle et créant de nouvelles exigences en matière d'immobilier. L'urgence du changement climatique diffère selon les régions, mais elle est particulièrement évidente parmi les jeunes. L'évolution des attentes et des préférences de consommation qui en résulte conduit de nombreuses entreprises à produire des innovations passionnantes.

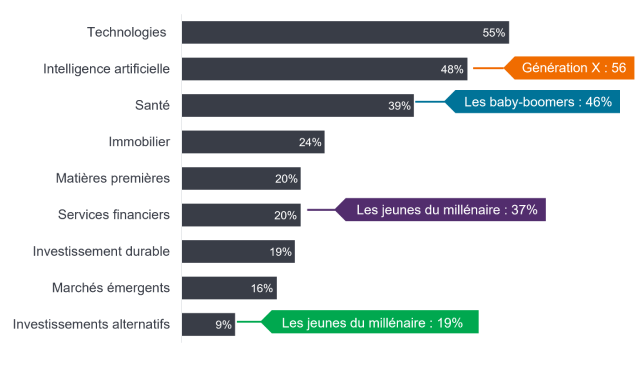

Ces changements dans la vie quotidienne se reflètent dans ce que les investisseurs considèrent comme les opportunités les plus intéressantes pour les années à venir. À tire d'exemple, les données de l'enquête réalisée par Janus Henderson auprès des investisseurs reflètent les comportements des investisseurs individuels basés aux États-Unis qui se répercutent au niveau mondial.

Illustration 2 : les investisseurs se concentrent sur l'avenir, et la technologie, l'IA et la santé devraient offrir des opportunités attrayantes.

Source : Janus Henderson, enquête réalisée auprès des investisseurs en 2023. Réponses de 1 000 investisseurs aisés et fortunés en Amérique du Nord. Génération du baby boom = de 59 à 77 ans, génération X = de 43 à 58 ans, Millennials = de 27 à 42 ans. Les investisseurs ont été invités à répondre à la question suivante : Quels sont les secteurs/thèmes qui, selon vous, offrent des opportunités d'investissement particulièrement intéressantes au cours des prochaines années ?

Source : Janus Henderson, enquête réalisée auprès des investisseurs en 2023. Réponses de 1 000 investisseurs aisés et fortunés en Amérique du Nord. Génération du baby boom = de 59 à 77 ans, génération X = de 43 à 58 ans, Millennials = de 27 à 42 ans. Les investisseurs ont été invités à répondre à la question suivante : Quels sont les secteurs/thèmes qui, selon vous, offrent des opportunités d'investissement particulièrement intéressantes au cours des prochaines années ?

Lorsque vous investissez dans ces thèmes et segments de marché, il est essentiel de faire la différence entre les tendances exagérées dont la viabilité est discutable et les modèles économiques et technologies innovantes qui peuvent conduire à un pouvoir de fixation des prix, à des barrières à l'entrée et à des avantages concurrentiels nécessaires pour offrir un véritable potentiel de performance à long terme. Les investisseurs peuvent tirer profit d'approches ancrées dans une recherche approfondie et une collaboration avec des gestionnaires d'actifs expérimentés capables de faire le tri dans les « cycles de la hype » (« hype cycles ») et de construire des portefeuilles adaptés à un monde en transition.

3. Le retour du « coût du capital »

Au cours de la dernière décennie, le fait qu'une organisation ait un bon ou un mauvais modèle économique était plus ou moins sans importance. En effet, des capitaux peu coûteux étaient facilement disponibles pour soutenir même les entreprises les moins viables. Le coût du capital dans le monde a alors augmenté de manière significative en peu de temps. Le retour de la hausse des taux d'intérêt a radicalement changé la donne pour les entreprises, les financements étant désormais beaucoup plus difficiles à obtenir et les investisseurs faisant preuve d'un plus grand discernement dans l'allocation de leurs capitaux.

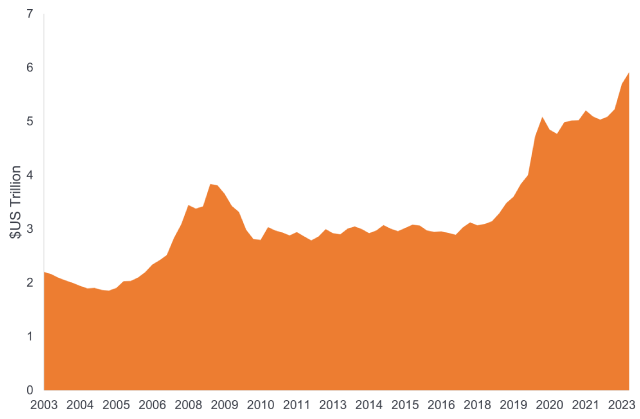

Illustration 3 : les hausses des taux d'intérêt ont rendu l'accès au financement plus difficile pour les entreprises

Source : Bloomberg, au 30 septembre 2023.

Au niveau des entreprises, cette nouvelle réalité menace les sociétés les plus faibles, comme on l'a vu avec les faillites de banques américaines au cours du premier semestre 2023, et entraîne une plus grande dispersion entre les gagnants et les perdants. Elle crée également de la volatilité sur les marchés et des opportunités générées par une mauvaise évaluation des entreprises. La comparaison entre les marchés cotés et les marchés hors cote en est un exemple : dans l'immobilier en particulier, les marchés cotés ont vu leurs valorisations corriger alors que les marchés hors cote ne se sont pas encore totalement ajustés. En outre, la hausse des taux s'accompagne de rendements plus attrayants, ce qui a ramené les obligations sur le devant de la scène.

Dans le même temps, un montant important de liquidités reste actuellement non exploité. Les actifs du marché monétaire aux États-Unis ont presque doublé au cours de ces cinq dernières années, les investisseurs ayant choisi de réduire leur risque et/ou de profiter des taux disponibles plus élevés.

Illustration 4 : les actifs du marché monétaire aux États-Unis ont fortement augmenté, mais seront-ils bientôt réalloués aux actifs risqués ?

Source : Réserve fédérale américaine, au 30 septembre 2023.

Source : Réserve fédérale américaine, au 30 septembre 2023.

Le coût du capital devrait rester plus élevé que lors de l'histoire récente, mais les taux sont maintenant probablement proches de leurs sommets et pourraient commencer à baisser, ce qui réduira l'attrait des liquidités et entraînera probablement des réallocations vers des actifs risqués minutieusement sélectionnés au potentiel de performance attractif.

Cette combinaison d'une dispersion accrue entre les entreprises « nanties » et « démunies » et d'un potentiel de réallocation vers les actifs risqués suggère que nous sommes entrés dans une ère propice aux stratégies d'investissement gérées de manière active. Pendant la majeure partie de la dernière décennie, les performances ont été alimentées par de l'argent bon marché et les marchés d'actions au sens large ont généralement progressé, ce qui a convenu aux stratégies passives et indicielles et aux fonds de capital-investissement manquant de discernement.

Or l'évolution de l'environnement macroéconomique devrait ouvrir la voie à un contexte plus propice à la sélection des titres, à une recherche distinctive et à une approche sélective de l'allocation d'actifs. Il s'agit d'un environnement qui exige d'investir dans la bonne classe d'actifs et dans les bons titres qui évoluent dans un contexte favorable.

Résumé

En cette période de transition, nous nous attendons à une volatilité persistante des marchés financiers. Nous savons également que la volatilité s'accompagne à la fois de risques et d'opportunités. Notre objectif est de partager constamment les informations distinctives de nos équipes d'investissement et de nos spécialistes de la construction de portefeuille et de la stratégie afin d'aider les investisseurs à appréhender de manière adéquate les principaux facteurs à long terme ainsi que les tendances du marché sur le court terme. Pour ce faire, nous nous appuyons sur l'expertise de plus de 340 professionnels de l'investissement et de plus de 540 spécialistes du service à la clientèle*. Dans ce monde complexe, nous sommes toujours conscients que nos informations distinctives, nos investissements disciplinés et notre service de réputation mondiale peuvent aider nos clients et les plus de 60 millions de personnes** qui confient leur avenir à Janus Henderson à obtenir d'excellentes performances financières.

*Source : Janus Henderson, au 30 septembre 2023.

**Ce chiffre reflète le nombre estimé de personnes à la fin de l'année 2023 dont les actifs actuels ou les prestations futures sont investis dans des produits d'investissement de Janus Henderson, et il est basé sur la part de marché des actifs sous gestion de JHI par pays, la taille de la population investissant par pays, et la taille moyenne des comptes, en utilisant des données sectorielles et gouvernementales ainsi que des estimations internes.

Vaccin à ARN messager : un type de vaccin qui utilise une copie d'une molécule ‑ l'ARN messager (ARNm) ‑ pour produire une réponse immunitaire.

Rendement : niveau de revenu offert par un titre financier, généralement exprimé en pourcentage.S'agissant des actions, un indicateur courant est le rendement du dividende, qui correspond à la division des versements récents de dividendes de chaque action par le cours de l'action. Dans le cas d'une obligation, il s'agit du paiement du coupon divisé par le cours actuel de l'obligation.

Informations importantes

Les références à des titres individuels ne constituent pas une recommandation d’achat, de vente ou de détention d’un titre, d’une stratégie d’investissement ou d’un secteur, et ne sauraient être considérées comme rentables. Janus Henderson Investors, son conseiller affilié, ou ses employés peuvent détenir une position dans les titres mentionnés.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.