Depuis quand les énergies renouvelables sont-elles devenues un pari contrariant ?

Richard Brown, Client Portfolio Manager actions européennes, explique ce que des valorisations attrayantes dans le secteur des énergies renouvelables pourraient signifier pour les investisseurs en Europe.

6 minutes de lecture

Principaux points à retenir :

- Le marché des énergies renouvelables a connu une période difficile marquée par des pressions inflationnistes et une augmentation des coûts de financement des projets.

- Bien que le paysage politique américain comporte des risques inhérents, les objectifs climatiques mondiaux suggèrent que le besoin d'énergies renouvelables reste intact.

- Avec la possibilité d'une baisse des taux d'intérêt, il existe une opportunité potentielle d'investir dans un secteur qui pourrait offrir une croissance à long terme à des valorisations attrayantes.

Pendant la majeure partie du dernier cycle de marché, le secteur des énergies renouvelables a offert des performances attrayantes aux actionnaires. Le changement climatique est devenu une priorité politique, dopant le niveau de demande et, dans le même temps, l'innovation technologique et la déflation des coûts ont rendu l'énergie solaire et éolienne beaucoup plus compétitive par rapport aux combustibles fossiles traditionnels. Toutefois, le cycle inflationniste agressif de 2022 et 2023 a entraîné une augmentation des coûts de financement des projets et des matières premières. L'incertitude accrue quant à la rentabilité des projets futurs a entraîné la correction de nombreux titres du secteur à des niveaux de valorisation qui semblent attrayants, d'autant plus que les pressions inflationnistes se sont atténuées au cours des derniers mois.

Le dernier cycle

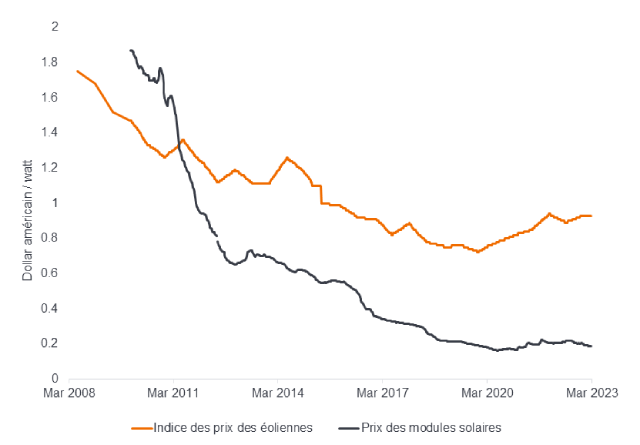

Le secteur des énergies renouvelables a connu une déflation importante de ses coûts dans les années 2010, ce qui a radicalement modifié sa compétitivité, passant d'un produit considéré comme un luxe onéreux à un produit qui pouvait véritablement concurrencer les combustibles fossiles traditionnels. Cette déflation a été dûe entre autres aux progrès technologiques (concernant par exemple l'efficacité des modules photovoltaïques), à des turbines plus grandes avec des pales plus larges, à des économies d'échelle accrues dans la fabrication et à une intégration verticale dans la chaîne d'approvisionnement.

Illustration 1 : Déflation des coûts de l'énergie solaire et éolienne

Source : Bloomberg, données au 22 mars 2023. À titre d’illustration uniquement.

En 2010, le coût de l'éolien terrestre était supérieur de 95 % au coût le plus bas des combustibles fossiles. En 2022, les nouveaux projets d'éoliennes terrestres étaient 52 % moins chers que l'option la moins chère à base de combustibles fossiles, ce qui marque un changement radical dans le paysage concurrentiel.1

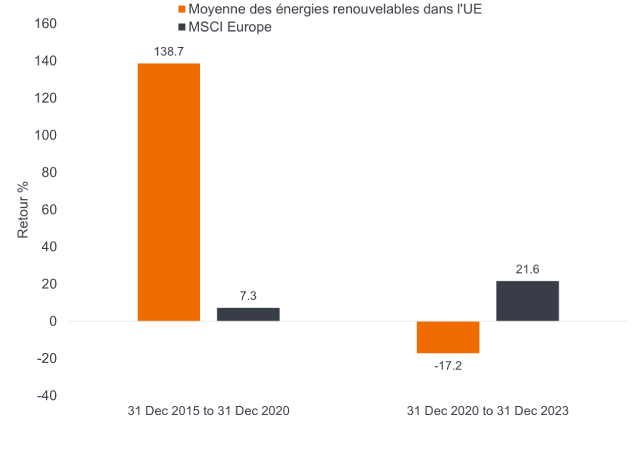

Performance actionnariale

De solides performances actionnariales s'en sont suivies, l'entreprise européenne d'énergie renouvelable moyenne ayant produit une performance de 138 % au cours des cinq années à fin 2020. Cependant, depuis que les taux ont commencé à augmenter, le sort du secteur s'est inversé, avec une performance moyenne de -17,2 %, sensiblement inférieure aux 21 % enregistrés par le marché européen dans son ensemble.

Illustration 2 : Le destin des énergies renouvelables européennes s'est inversé

Source : Janus Henderson, MSCI ESG, Bloomberg, sur la base du panier sélectionné JH European, valeurs aberrantessupprimées. Les performances passées ne permettent pas de prédire les performances futures.

Les projets d'énergie renouvelable sont particulièrement sensibles aux taux, car la plupart des parcs éoliens et solaires dépendent du financement de projets ; ils exigent aux promoteurs éoliens et solaires d'emprunter beaucoup de capital au départ pour mettre en place l'infrastructure avant de percevoir les revenus pendant la durée de vie du parc.

Ceci peut être illustré à l'aide de la matrice de l'Illustration 3 qui montre le coût actualisé de l'énergie (« levelized cost of electricity » ou LCOE) d'un projet éolien et solaire théorique. Le LCOE est une mesure du coût net moyen actualisé de la production d'électricité d'un générateur pendant toute sa durée de vie (incluant les coûts de construction, d'exploitation et de financement). Il s'agit de la mesure standard du secteur pour comparer le coût des différents actifs/méthodes de production d'énergie et elle est utile pour comparer le coût des énergies renouvelables à celui des combustibles fossiles ou au taux du marché.

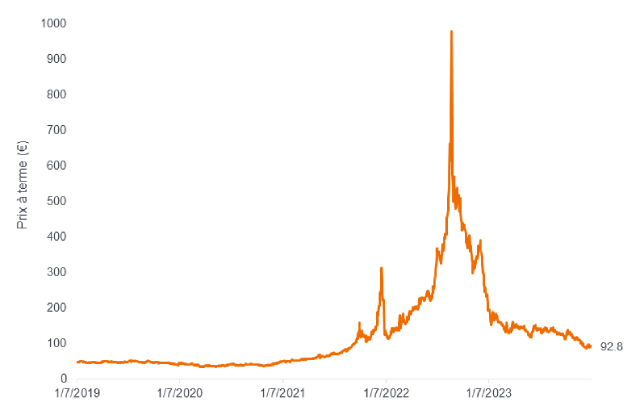

La matrice montre le coût de production de chaque mégawatt d'énergie en euros et l'évolution de ce coût en fonction du niveau des taux d'intérêt. Au taux de base actuel de 4,5 % de la Banque centrale européenne, le coût de chaque mégawattheure du projet éolien est d'environ 98/99 euros alors que le prix à terme de la charge de base en Allemagne (le prix auquel l'entreprise peut vendre l'énergie) est de 93 euros. Cela signifie que le projet perdrait 5 euros pour chaque mégawattheure vendu. Toutefois, si les taux de base repassent sous la barre des 4 %, comme cela est prévu pour la fin de l'année 2024, le projet redevient rentable. Mais compte tenu de l'incertitude entourant l'évolution des taux, il est compréhensible que les promoteurs se retirent de certains projets, ce qui risque de ralentir la transition vers les énergies renouvelables.

Illustration 3 : Matrice des coûts de l'énergie éolienne et solaire en fonction de différents taux d'intérêt

| Taux d'intérêt de base | |||||

| 2 % | 3 % | 4 % | 5 % | 6 % | |

| LCOE de l'éolien en mer (€/MWh) | 85 | 90 | 96 | 101 | 107 |

| LCOE solaire (€/MWh) | 34 | 37 | 40 | 43 | 46 |

Source : Goldman Sachs research, Janus Henderson Group. Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront.

Illustration 4 : Prix à terme de la charge de base en Allemagne

Source : Bloomberg, au 31 décembre 2023. Le prix à terme de la charge de base désigne le prix auquel une entreprise peut vendre de l'énergie. Les performances passées ne permettent pas de prédire les performances futures.

Ce qui ressort également clairement de la matrice, c'est l'avantage en termes de coûts d'un parc solaire typique par rapport à l'éolien en mer. Cependant, les pics de production solaire ont lieu au milieu de la journée et dépendent largement des conditions météorologiques, ce qui entraîne une demande trop importante de stockage en batterie pour que l'énergie solaire soit le seul ou le principal fournisseur du réseau. À l'inverse, la production éolienne est généralement plus régulière tout au long de la journée et de l'année, raison pour laquelle nous nous attendons à ce qu'elle reste essentielle pour équilibrer le réseau malgré son coût plus élevé.

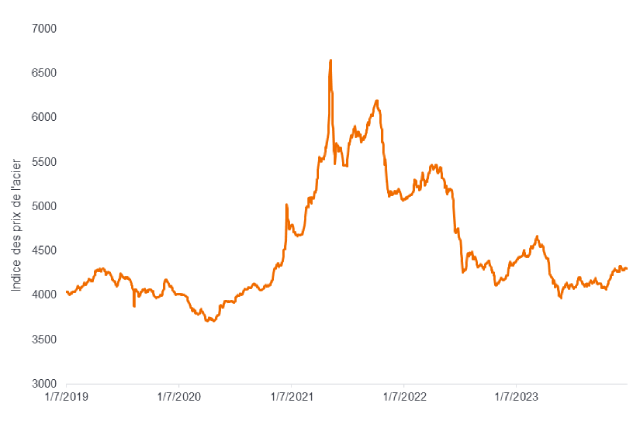

Matières premières

Il en va de même pour d'autres coûts tels que les matières premières – l'acier pour les turbines, par exemple, qui représente une grande partie de la masse totale d'une turbine. Après une période de forte inflation en 2021 et 2022, nous assistons maintenant à une certaine normalisation des coûts qui atténue la pression sur les marges des nouveaux projets.

Illustration 5 : Les prix de l'acier se stabilisent

Source : Bloomberg, au 31 décembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

Risques pour le rebond déflationniste ?

Malheureusement, le secteur est souvent dépendant du contexte politique, ce qui est difficile à évaluer pour nous qui sommes des spécialistes de la sélection de valeurs. Une victoire électorale de l'ancien Président Donald Trump pourrait entraîner l'abrogation de la loi sur la réduction de l'inflation ou « Inflation Reduction Act » (ou du moins des dépenses vertes qui font partie du programme), ce qui porterait un coup sérieux aux bénéfices du secteur. Une abrogation d'une telle ampleur nécessiterait probablement le soutien du Congrès américain, ce qui la rend peu probable, mais elle n'en demeure pas moins un risque. De manière plus générale, les gouvernements se sont également montrés réticents à ajuster les paramètres des ventes aux enchères (le prix qu'ils paieront pour l'énergie) en réponse aux nouvelles conditions du marché dans le but de donner la priorité à la réduction des coûts pour les électeurs/consommateurs.

Pourtant, les parties prenantes s'accordent largement sur le fait que nous devons faire fonctionner l'énergie éolienne et solaire et que cela passe par un secteur privé opérationnel et rentable. Nous pensons que les investisseurs devraient prendre note de l'objectif du sommet sur le climat COP 28 (en décembre 2023 à Dubaï) consistant à tripler la capacité des énergies renouvelables d'ici 2030 (un chiffre qui est pratiquement passé inaperçu), ce qui indique un soutien gouvernemental à long terme pour les nouveaux projets d'énergie renouvelable. Une autre donnée intéressante nous vient du Royaume-Uni où le gouvernement a récemment augmenté de plus de 65 % son prix d'exercice administratif (prix maximum) pour les prochaines ventes aux enchères. La volonté des autres gouvernements de suivre le mouvement sera déterminante pour le secteur.

En conclusion, le marché des énergies renouvelables a connu une période difficile marquée par des pressions inflationnistes et une augmentation des coûts de financement des projets. Bien que le paysage politique américain comporte des risques inhérents, les investisseurs feraient bien de suivre le secteur de près en 2024. Avec la possibilité d'une baisse des taux d'intérêt, il existe une opportunité potentielle d'investir dans un secteur qui pourrait offrir une croissance à long terme à des valorisations actuelles très éloignées des pics excessifs de 2020.

1 L'Agence internationale pour les énergies renouvelables (IRENA) est une organisation intergouvernementale.

Correction - Ajustement à la baisse de la valorisation financière d'une entreprise en réponse à l'incertitude de l'activité ou du marché, c'est-à-dire une baisse du ratio cours/bénéfice.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.