Le secteur informatique traverse deux transitions simultanées : le calcul accéléré et l'IA générative. Mille milliards de dollars d'infrastructures de centres de données mondiales installées passeront de l'informatique à usage général au calcul accéléré, les entreprises rivalisant entre elles pour appliquer l'IA générative à chaque produit, service et processus opérationnel. Jensen Huang, PDG de nVIDIA

Les récents résultats de nVIDIA pour le premier trimestre et les prévisions positives de chiffre d'affaires pour le deuxième trimestre1 , la réaction boursière qui s'en est suivie et une actualité positive ont abouti à une valorisation pour ce concepteur de puces leader du marché au rare niveau de capitalisation boursière de 1 000 milliards de dollars. Nous pensons que le moment est propice pour réfléchir à la situation de l'intelligence artificielle (IA), à son développement et à ses progrès, ainsi qu'à la manière d'investir dans les entreprises qui profitent de cette période critique pour la technologie. nVIDIA a mis en évidence plusieurs thèmes saillants qui sont dignes d'intérêt pour les investisseurs dans la technologie et à la gestion active sur le long terme comme nous.

La migration vers les services de stockage en ligne (cloud) grand public permet d'agréger des capacités de calcul pour les hyperscalers à une échelle jamais observée auparavant

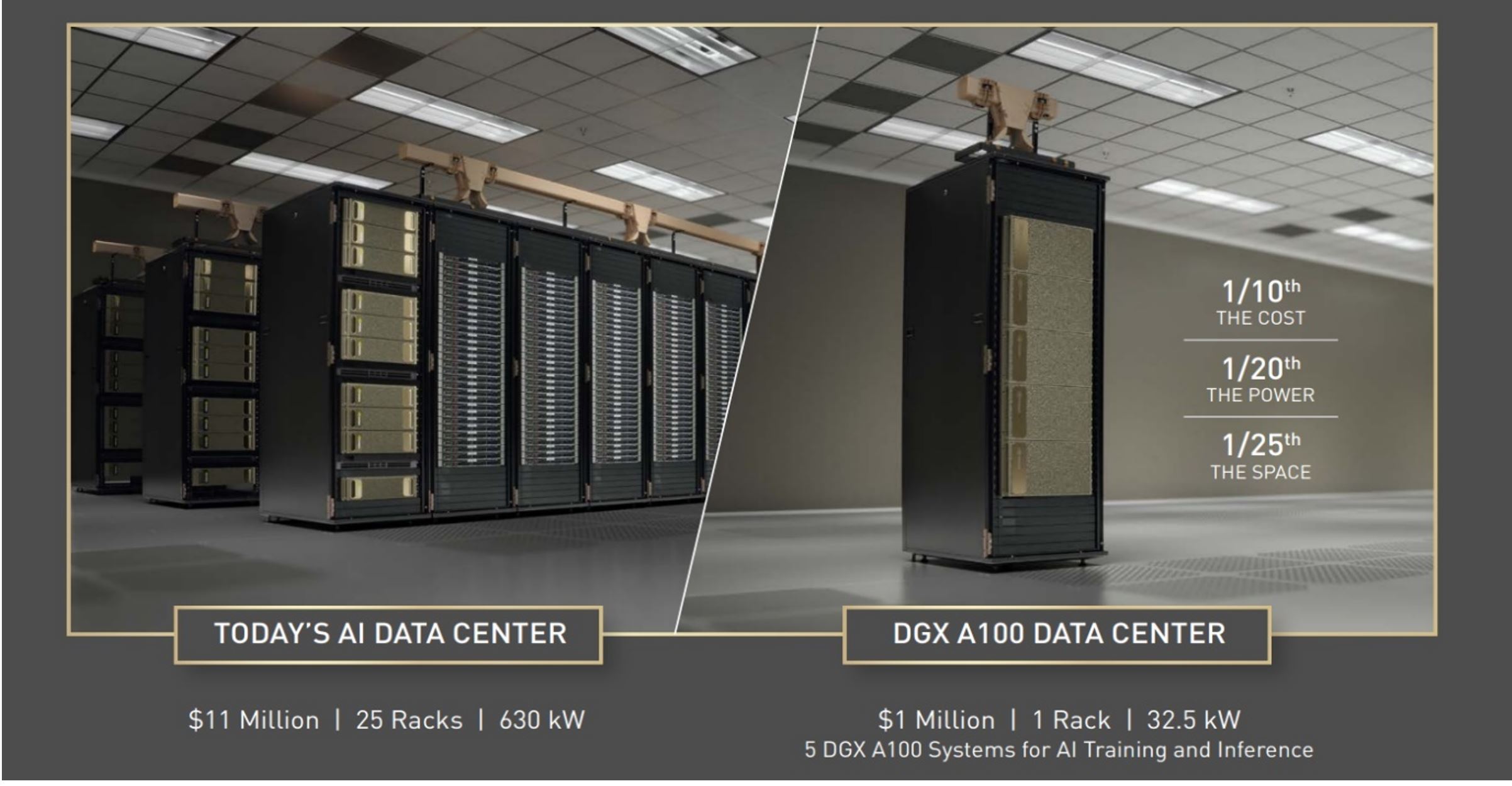

Pendant des décennies, les centres de données ont été l'apanage des processeurs conçus sur l'architecture x86 dominée par Intel et plus récemment par AMD. Cependant, deux points d'inflexion majeurs sont en train de se produire. Premièrement, la migration vers les services de stockage en ligne (cloud) grand public permet d'agréger les capacités informatiques (calcul et traitement) au niveau des hyperscalers à une échelle jamais observée auparavant. Cette échelle, conjuguée aux ressources et à l'expertise technologique de ces entreprises, les conduit à prendre deux directions complémentaires en se concentrant sur un traitement plus efficace de ces charges de travail dans le cloud, notamment en réduisant la consommation d'énergie étant donné qu'il s'agit de l'un des principaux coûts pour les centres de données.

Source : Janus Henderson Investors : Janus Henderson Investors, au 31 mai 2023. NVIDIA au 31 mai 2022. À des fins d'illustration et non à titre indicatif d'un investissement réel.

L'accélération du cloud exploite les capacités de traitement parallèle des unités de traitement graphique (GPU) ou des réseaux de portes programmables (FPGA) pour alléger la charge de calcul de l'unité centrale de traitement (CPU) vers des processeurs plus efficaces sur le plan énergétique utilisés pour la charge de travail en question. Dans le même temps, les hyperscalers adoptent les processeurs Arm, procurant leur traitement à faible consommation, qui fait ses preuves depuis des années dans les smartphones, au centre de données via des semi-conducteurs personnalisés conçus en interne par exemple chez Amazon, dans des start-ups comme Ampere ou sous la forme du nouveau processeur Grace lancé plus tard dans l'année par nVIDIA.

Le cloud au service de l'IA

La deuxième inflexion majeure est l'évolution des charges de travail informatiques au sein du cloud qui deviennent centrées sur l'IA. Il s'agit d'une charge de travail très différente du flux de tâches traditionnel de l'internet grand public et qui nécessite par conséquent une conception différente des calculs et des centres de données. Nous assistons donc actuellement à une réorientation rapide des dépenses d'investissement des hyperscalers vers la nouvelle ère de l'IA. La formation à l'IA a toujours utilisé les GPU, mais l'IA générative (création de nouveaux contenus) est également beaucoup plus gourmande en calcul du côté de l'inférence (exécution de points de données dans un algorithme pour calculer le résultat). Une réponse ChatGPT à une requête est beaucoup plus intensive en termes de calcul qu'une recherche par mot-clé sur Google. Google a conçu des puces internes d'inférence IA, mais jusqu'à présent une grande partie de l'inférence IA a été réalisée sur des CPU x86, ce qui n'est plus possible pour des raisons de performance et de coût. Cela entraîne également une évolution vers les GPU et le silicium personnalisé, mieux adaptés à cette charge de travail radicalement différente.

Répercussions sur les dépenses d'investissement

La conjugaison de ces éléments modifie radicalement l'affectation des budgets d'investissement des hyperscalers. C'est ce qui ressort des prévisions de nVIDIA concernant son chiffre d'affaires centres de données au deuxième trimestre, qui a dépassé de près de 4 milliards de dollars les attentes du marché. Afin de mettre les choses en perspective, le chiffre d'affaires du premier trimestre d'Intel dans le domaine des centres de données s'élevait à environ 4 milliards de dollars et la société a enregistré sa toute première perte, après avoir perdu des parts de marché et des marges au profit d'AMD. L'exploitation de ces mutations profondes peut conditionner les performances financières.

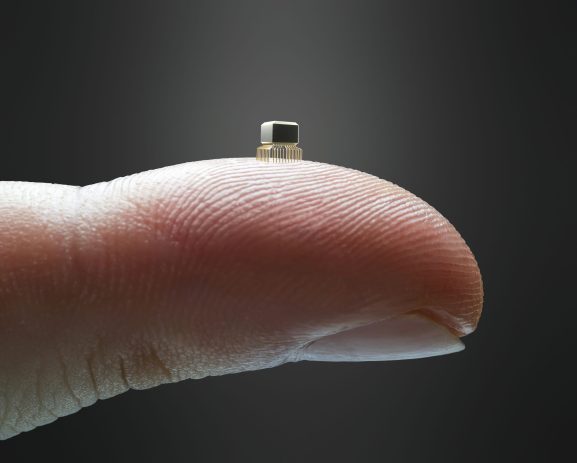

L'innovation dans le domaine des puces s'accélère afin d'améliorer les performances et la puissance.

Pour ce qui est de l'avenir, nous pensons que nous nous trouvons aux premiers stades d'une évolution significative du secteur des semi-conducteurs. Pendant des années, l'augmentation exponentielle des coûts liée à l'application de la loi de Moore a entraîné une diminution rapide du nombre de clients disposés à payer pour des semi-conducteurs de pointe (nouveaux et pas encore entièrement testés). Cette tendance est en train de s'inverser car les exigences en matière de performances de l'IA incitent de plus en plus de clients à rechercher les meilleures performances et la plus forte puissance. Taiwan Semiconductor Manufacturing Company (TSMC) a déclaré avoir doublé le nombre de « tape outs » (conceptions de puces prêtes à être fabriquées) grâce à son processus de fabrication actuel de catégorie 3nm par rapport au nœud précédent. Un grand nombre de ces « tape outs » seront des conceptions en silicium personnalisées réalisées par les hyperscalers. La complexité de la création de puces aussi grandes et puissantes met la loi de Moore à rude épreuve, donnant naissance à la tendance « More than Moore » (plus que Moore) et nous assistons à une innovation incroyable dans ce domaine. Le nouveau MI300 d'AMD, qui sera lancé dans le courant de l'année, intègre plusieurs puces CPU et GPU ainsi qu'une mémoire à large bande passante grâce à une nouvelle technologie appelée « hybrid bonding » (collage hybride) mise au point par Besi.

En fin de compte, à mesure que l'IA générative s'étend, tous les calculs ne peuvent pas être effectués dans des centres de données centralisés, de sorte que l'inférence doit de plus en plus être effectuée localement sur des dispositifs périphériques, avec une latence (délais) plus faible et une meilleure capacité à protéger les données à caractère personnel. Qualcomm apporte actuellement la démonstration de la capacité d'inférer le modèle de langage étendu LLaMA de Meta sur un smartphone. nVIDIA a également démontré que la complexité de l'IA exigeait une solution complète (« full stack ») de sorte que l'innovation ne se situe pas seulement au niveau du matériel, mais aussi au niveau du logiciel. À titre d'exemple, ses nouvelles puces Hopper sont dotées d'un moteur logiciel de transformation qui propose intelligemment un compromis entre précision et exactitude des calculs pour maximiser la vitesse d'apprentissage des modèles d'intelligence artificielle.

En résumé, nous pensons que la prochaine grande vague de calcul est à nos portes avec l'inflexion de l'IA générative et que les mutations profondes décrites ci-dessus créeront une multitude d'opportunités d'investissement plus larges au fil du temps dans un certain nombre d'entreprises qui sont bien placées pour en bénéficier.

1 Résultats financiers de nVIDIA pour le 1er trimestre de l'exercice 2024, annoncés le 24 mai 2023.

Inférence IA : la première phase de l'apprentissage automatique est la phase de formation au cours de laquelle l'intelligence est développée par l'enregistrement, le stockage et l'étiquetage des informations. Dans la deuxième phase, le moteur d'inférence applique des règles logiques à la base de connaissances afin d'évaluer et d'analyser les nouvelles informations qui peuvent être utilisées pour renforcer la prise de décision humaine. Calcul : se rapporte à la puissance de traitement, à la mémoire, à la mise en réseau, au stockage et aux autres ressources nécessaires au succès informatique de tout programme. CPU : l'unité centrale de traitement est le centre de contrôle qui fait fonctionner le système d'exploitation et les applications de la machine en interprétant, traitant et exécutant les instructions des programmes matériels et logiciels. Dispositif périphérique : un composant de réseau chargé de connecter le réseau local à un réseau externe étendu. FGPA : Les réseaux de portes programmables (« Field Programmable Gate Arrays ») sont des circuits intégrés souvent vendus en format standard qui permettent aux clients de reconfigurer le matériel pour répondre aux exigences d'un cas d'utilisation spécifique après le processus de fabrication, y compris les mises à niveau et les corrections de bogues. GPU : une unité de traitement graphique effectue des calculs mathématiques et géométriques complexes nécessaires au rendu graphique. Hyperscalers : entreprises qui fournissent les infrastructures pour les services de cloud, de mise en réseau et d'internet à grande échelle. Citons par exemple Google Cloud, Microsoft Azure, Meta Platforms, Alibaba Cloud et Amazon Web Services (AWS). Loi de Moore : inventée en 1965 par Gordon E. Moore, cofondateur d'Intel, il s'agit de la capacité à doubler approximativement le nombre de transistors pouvant tenir sur une puce (ou circuit intégré), ce qui permet à la technologie de devenir plus petite, plus rapide et moins chère au fil du temps. Plus que Moore : au lieu de « plus de Moore » (poursuite de la miniaturisation), « plus que Moore » s'attaque aux limites physiques de la loi de Moore en combinant des fonctions numériques et non numériques sur la même puce. Charge de travail : la quantité de traitement qu'un ordinateur doit effectuer à un moment donné.

Informations importantes

Les industries technologiques peuvent être considérablement affectées par l’obsolescence des technologies existantes, la brièveté des cycles de production, la chute des prix et des bénéfices, la concurrence des nouveaux arrivants sur le marché et la conjoncture économique dans son ensemble. Un investissement centré sur une seule industrie pourrait être plus volatil que la performance d’investissements moins concentrés et que le marché.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Le Fonds adopte une approche d’investissement durable, ce qui peut entraîner une surpondération et/ou une sous-pondération dans certains secteurs et donc une performance différente de celle des fonds qui ont un objectif similaire, mais qui n’intègrent pas de critères d’investissement durable dans la sélection des titres.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.