Mettre fin aux préjugés à l'égard des actifs titrisés américains

Dans ses perspectives d'investissement pour 2024, notre Responsable des produits titrisés américains John Kerschner cherche à identifier et à combattre les préjugés qui empêchent certains investisseurs d'envisager une allocation aux obligations titrisées américaines.

10 minutes de lecture

Principaux points à retenir :

- À la suite de la crise financière mondiale, de nombreux investisseurs ont évité les actifs titrisés américains par crainte d'une répétition de ce qui s'est passé en 2008.

- Si la titrisation a joué un rôle important dans cette crise, l'histoire est plus nuancée tout comme les conclusions à tirer. Selon nous, l'aversion des investisseurs pour les produits titrisés est fondée sur un préjugé, et non sur des faits, et peut potentiellement conduire à la prise de décisions d'investissement qui laissent à désirer.

- Nous pensons que les secteurs titrisés ont beaucoup à offrir aux investisseurs en termes de diversification accrue, d'exposition unique aux taux d'intérêt et aux spreads de crédit, et d'accès à des instruments de dette qui englobent l'ensemble de l'économie américaine.

Pour rencontrer du succès en tant qu'investisseur, il est essentiel de fonder nos décisions sur des faits et sur une philosophie d'investissement rationnelle. En revanche, les préjugés (hypothèses ou croyances irrationnelles qui peuvent nuire à notre jugement) peuvent compromettre notre capacité à prendre des décisions d'investissement judicieuses.

L'un des préjugés les plus frappants que nous remarquons dans le cadre de notre collaboration avec les investisseurs est une aversion pour les actifs titrisés au sein de leurs allocations aux obligations. (Le simple fait d'entendre le mot « titrisé » en fait d'ailleurs fuir certains). Par voie de conséquence, de nombreux investisseurs sous-pondèrent sensiblement les actifs titrisés.

Dans cet article, nous présentons les dix principales fausses croyances qui sont à l'origine de ce biais et nous vous proposons ce que nous pensons être une image plus claire et factuelle du marché américain des titrisations.

1. Les obligations titrisées sont plus risquées que les obligations d'entreprises.

C'est l'idée fausse la plus répandue que nous constatons lorsque nous parlons du marché de la titrisation avec les investisseurs – que la titrisation est intrinsèquement plus risquée que les obligations d'entreprises.

Chaque secteur obligataire peut comporter des obligations dont les profils de risque sont de tout type : l'univers des obligations d'entreprises comprend des instruments notés de AAA à CCC, et il en va de même pour le secteur des titrisations. Il serait donc inexact de qualifier un secteur entier de plus risqué qu'un autre sans comparer leurs notations de crédit et leurs expositions aux risques.

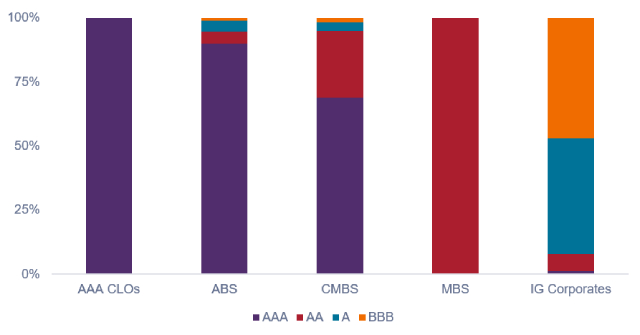

Malgré l'idée reçue selon laquelle ils sont plus risqués que les obligations d'entreprises, les indices de la dette titrisée affichent des notations de crédit moyennes plus élevées que leurs homologues des obligations d'entreprises, comme le montre l'Illustration 1.

Illustration 1 : secteurs obligataires par notation de crédit

Les indices de la dette titrisée présentent généralement une meilleure qualité de crédit que les obligations d'entreprises de statut Investment grade.

Source : Bloomberg, au 1er décembre 2023. Indices utilisés pour représenter chaque classe d'actifs : CLO notés AAA = indice J.P. Morgan CLO AAA, ABS = indice Bloomberg U.S. Aggregate Asset Backed Securities, CMBS = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, MBS = indice Bloomberg U.S. Mortgage Backed Securities, obligations d'entreprises Invesment grade = indice Bloomberg U.S. Corporate Bond.

Source : Bloomberg, au 1er décembre 2023. Indices utilisés pour représenter chaque classe d'actifs : CLO notés AAA = indice J.P. Morgan CLO AAA, ABS = indice Bloomberg U.S. Aggregate Asset Backed Securities, CMBS = indice Bloomberg U.S. Commercial Mortgage Backed Securities Investment Grade, MBS = indice Bloomberg U.S. Mortgage Backed Securities, obligations d'entreprises Invesment grade = indice Bloomberg U.S. Corporate Bond.

2. Je n'ai pas confiance dans les notations de crédit.

Paradoxalement, certains investisseurs sont plus confiants à l'idée de détenir une obligation d'entreprise notée BBB qu'un CLO (collateralized loan obligation) noté AAA.

Ce préjugé découle en partie du rôle que les agences de notation ont joué dans la crise financière mondiale en attribuant la notation AAA à des instruments contenant des créances hypothécaires risquées (subprime). Par voie de conséquence, de nombreux investisseurs n¡ont toujours pas confiance dans les notations de crédit des actifs titrisés.

Si les agences de notation ont été mises en cause en 2008, il faut également tenir compte de ce qui s'est passé sur les marchés du crédit avant la crise financière mondiale.

Premièrement, les établissements de crédit hypothécaire accordaient un très grand nombre de prêts subprime risqués (et souvent illégaux) à des acheteurs non qualifiés. Deuxièmement, les agences de notation ont été confrontées à un défi de taille : les prêts hypothécaires subprime n'existaient pas dans les titrisations avant l'an 2000, de sorte qu'elles ne disposaient d'aucun précédent pour calibrer leurs modèles lors de la forte progression des prêts subprime. Troisièmement, jusqu'à la crise financière mondiale, le marché immobilier américain n'avait pas connu d'année de croissance négative des prix des logements depuis la Grande Dépression, de sorte que les modèles des agences de notation n'étaient pas ajustés en fonction d'une chute possible de plus de 30 % des prix des logements.

Après 2008, les normes d'octroi de prêt se sont énormément durcies (quiconque ayant demandé un prêt hypothécaire peut en témoigner) et les modèles intègrent désormais des hypothèses plus conservatrices concernant les prix de l'immobilier et les taux de défaut.

Selon nous, les notations de crédit du secteur des titrisations présentent le même niveau d'intégrité que les notations de la dette publique et privée, et les investisseurs ne doivent pas être sceptiques à l'égard des notations du secteur des titrisations à cause de ce qui s'est passé pendant la crise financière mondiale.

3. La titrisation est à l'origine de la crise financière de 2008.

Il est vrai que la titrisation a joué un rôle de premier plan dans la crise financière mondiale. Sans elle, la crise n'aurait pas été aussi catastrophique. Toutefois, comme nous l'avons mentionné plus haut, le problème majeur était celui des prêts frauduleux qui ont conduit à la mauvaise qualité des prêts hypothécaires sous-jacents qui ont été titrisés, ainsi qu'à l'incapacité des agences de notation à évaluer correctement leur risque. À la suite de la réforme du secteur, nous estimons que le risque que cette situation se reproduise sur le secteur des titrisations est faible.

Si les notations des titres adossés à des créances hypothécaires (MBS) ont posé des problèmes pendant la crise financière mondiale, les agences ont en grande partie noté correctement les autres segments de la titrisation. À titre d'exemple, aucun titre adossé par des prêts (ABS) automobiles n'a fait défaut depuis la fin des années 1990, et les CLO de statut Investment grade n'ont subi aucune perte de valeur durant la crise financière mondiale.

Selon nous, le fait d'éviter les obligations titrisées à la suite de la crise financière mondiale reviendrait à faire l'impasse sur les valeurs industrielles après la Grande Dépression, les banques après la crise des caisses d'épargne américaines ou les valeurs technologiques après la bulle Internet.

4. La titrisation est une petite classe d'actifs insignifiante.

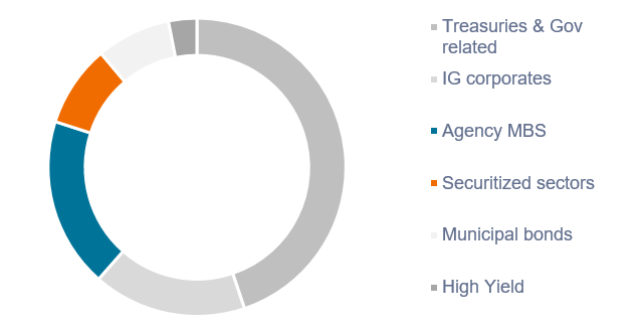

Certains investisseurs considèrent le marché américain de la titrisation comme un petit marché de niche. Or la réalité est tout autre. Comme le montre l'Illustration 2, les secteurs de la titrisation et les titres adossés à des créances hypothécaires (MBS) émis par des agences représentent plus de 27 % de l'univers des obligations américaines.

Illustration 2 : MBS émis par des agences + secteurs de la titrisation = 27 % de l'univers des obligations américaines.

Source : Bloomberg, SIFMA, au 31 décembre 2021. Note : la catégorie des produits titrisés comprend les ABS, les CMBS, les CLO et les CMO.

Source : Bloomberg, SIFMA, au 31 décembre 2021. Note : la catégorie des produits titrisés comprend les ABS, les CMBS, les CLO et les CMO.

5. La titrisation est un marché nouveau qui n'a pas encore fait ses preuves.

Nous pensons que la titrisation est positive pour l'économie parce qu'elle transforme des actifs illiquides en investissements négociables sur les marchés financiers, ce qui procure de la liquidité, contribue au mécanisme de découverte des prix et fournit une exposition à un large éventail d'investisseurs. En outre, les MBS ont contribué à réduire le coût des prêts hypothécaires, rendant ainsi l'accession à la propriété plus accessible.

Le marché des produits titrisés est également mûr et bien établi : les titres adossés à des créances hypothécaires (MBS) existent depuis les années 1970 et d'autres segments de la titrisation tels que les titres adossés à des créances hypothécaires (ABS) et les titres adossés à des créances hypothécaires commerciales (CMBS) remontent aux années 1990.

6. Je ne comprends pas comment fonctionne la titrisation.

Certains investisseurs pourraient citer le conseil de Warren Buffett, investisseur de renommée mondiale, qui a déclaré qu'il ne fallait pas investir dans quelque chose que l'on ne comprend pas. Bien que cela soit vrai, il est important de noter que M. Buffett a passé sa vie à rechercher et à essayer de comprendre diverses opportunités d'investissement. Il serait peut-être plus judicieux de dire que si vous ne comprenez toujours pas après avoir réalisé vos recherches, vous ne devez pas investir dans ce domaine.

Bien qu'elle comporte un niveau de complexité supplémentaire, nous pensons qu'avec un peu de formation et de recherche, la plupart des investisseurs trouveront la titrisation assez simple. Pour faire simple, alors que les obligations d'entreprises donnent accès à un seul prêt et à un seul emprunteur, la titrisation permet aux investisseurs d'accéder à un ensemble de prêts et d'emprunteurs. À cela s'ajoute un gestionnaire de titrisation : les titres sont divisés en catégories – ou tranches – et classés en fonction de leur qualité de crédit, de sorte que les investisseurs peuvent acheter des titres dans la tranche qui correspond à leur profil de risque.

L'Illustration 3 montre une titrisation classique de type CLO dont la structure de base s'applique également à d'autres segments de la titrisation.

Illustration 3 : titrisation classique de type CLO

Source : Janus Henderson Investors.

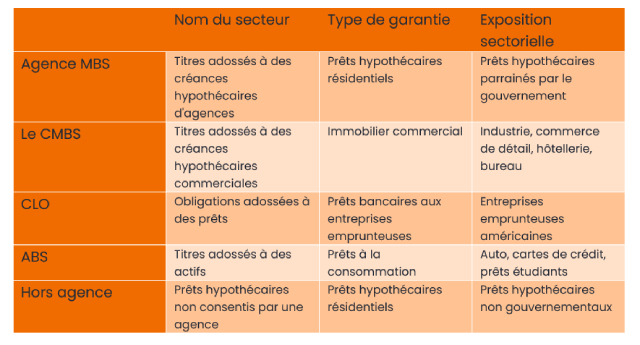

7. Les acronymes sont trop nombreux dans cette classe d'actifs.

Bien que les nombreux acronymes utilisés dans le domaine de la titrisation puissent être déconcertants au premier abord, l'univers de la titrisation se compose globalement de cinq sous-secteurs ou catégories, comme le montre l'Illustration 4. Chaque sous-secteur permet aux investisseurs d'accéder à la dette d'un secteur particulier de l'économie américaine. La titrisation permet notamment aux investisseurs d'accéder non seulement à la dette des entreprises, mais également aux prêts à la consommation.

Illustration 4 : l'univers de la titrisation aux États-Unis

Source : Janus Henderson Investors au 1er décembre 2023.

8. Investir dans l'indice Bloomberg U.S. Aggregate m'a assez bien réussi.

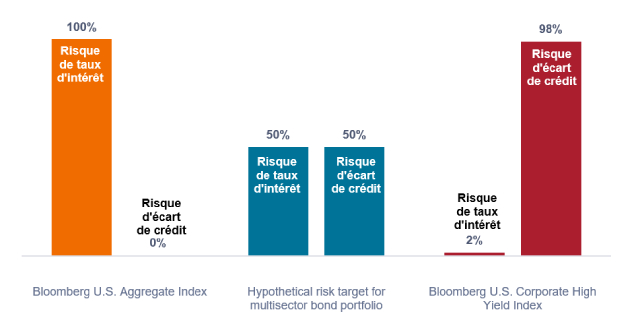

Il est essentiel pour les investisseurs de connaître les facteurs de risque qui conditionnent leurs performances obligataires. Comme le montre l'Illustration 5, les performances de l'indice Bloomberg U.S. Aggregate sont fortement influencées par le risque de taux d'intérêt. En conséquence, l'indice Bloomberg U.S. Aggregate a historiquement surperformé en cas de baisse des taux, mais a connu des difficultés lorsque les taux augmentaient (comme nous l'observons depuis la fin 2021). En revanche, les performances de l'indice Bloomberg U.S. Corporate High Yield (haut rendement américain) ont été presque entièrement influencées par le risque de spread de crédit.

Lorsque les investisseurs réfléchissent à leur répartition entre le risque de taux d'intérêt et le risque de spread de crédit, une allocation multisectorielle hypothétique peut permettre d'obtenir un équilibre entre ces deux expositions. Et bien que cet équilibre puisse théoriquement être atteint en combinant les indices Bloomberg U.S. Aggregate et Bloomberg U.S. Corporate High Yield, cette approche expose uniquement les portefeuilles aux émetteurs privés et au cycle de crédit des entreprises. En ajoutant une couche de produits titrisés, avec leur propre combinaison de risque de taux d'intérêt et de risque de spread de crédit et leur exposition à d'autres secteurs de l'économie américaine, nous pensons que l'équilibre entre les facteurs de risque peut être atteint de manière plus efficace.

Illustration 5 : décomposition du risque factoriel (de septembre 2018 à septembre 2023)

Les investisseurs doivent chercher à équilibrer leur exposition au risque de taux d'intérêt et au risque de crédit.

Source : Janus Henderson Investors au 1er décembre 2023.

Source : Janus Henderson Investors au 1er décembre 2023.

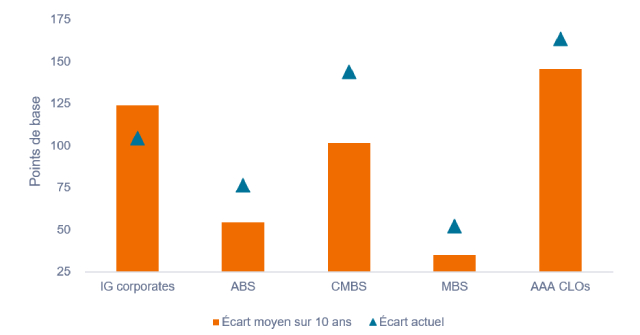

9. Les opportunités de valeur relative sont inexistantes dans le secteur obligataire.

Alors que les investisseurs doivent prêter une attention toute particulière aux opportunités de valeur relative dans leurs allocations aux actions, cela n'est pas toujours au centre des préoccupations des investisseurs sur le segment des obligations.

Comme le montre l'Illustration 6, il existe cependant des opportunités de valeur relative parmi les obligations, en particulier maintenant que les secteurs de la titrisation se négocient avec des décotes importantes par rapport à leurs niveaux de spreads moyens sur 10 ans et que les obligations d'entreprises se négocient avec une prime par rapport à leurs moyennes à long terme. Ces dislocations peuvent créer des opportunités d'amélioration des performances corrigées du risque par le biais d'une gestion active.

Illustration 6 : spread actuel par rapport au spread moyen sur 10 ans

Les spreads des titrisations sont nettement supérieurs à leurs moyennes sur 10 ans alors que les obligations d'entreprises présentent des valorisations moins attractives.

Source : Bloomberg, Janus Henderson Investors, au 1er décembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, Janus Henderson Investors, au 1er décembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

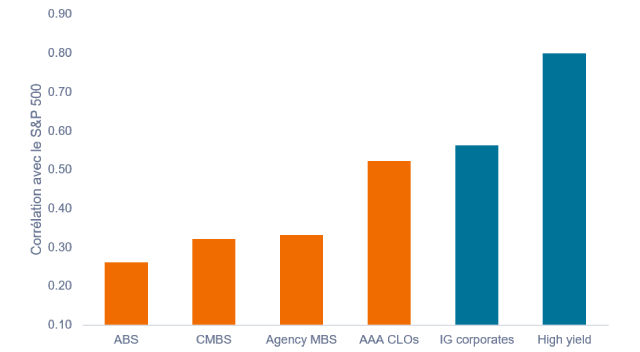

10. Il n'y a aucun avantage à ajouter de nouveaux secteurs obligataires.

En plus d'offrir des opportunités de valeur relative, une allocation aux actifs titrisés peut contribuer à réduire la volatilité globale de votre portefeuille. Comme le montre l'Illustration 7, les secteurs obligataires présentent des niveaux de corrélation très différents, les indices des actifs titrisés affichant généralement une corrélation plus faible avec les actions que les obligations d'entreprises.

Illustration 7 : corrélation avec l'indice S&P 500® (de 2013 à 2023)

Les secteurs des produits titrisés ont affiché une corrélation plus faible avec les actions américaines que les obligations d'entreprises.

Source : Bloomberg, au 30 novembre 2023. Note : corrélations mensuelles sur la période de 10 ans se terminant le 30 novembre 2023. Les indices utilisés pour représenter les classes d'actifs sont les mêmes que dans l'Illustration 2. Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, au 30 novembre 2023. Note : corrélations mensuelles sur la période de 10 ans se terminant le 30 novembre 2023. Les indices utilisés pour représenter les classes d'actifs sont les mêmes que dans l'Illustration 2. Les performances passées ne permettent pas de prédire les performances futures.

En synthèse

Il est naturel que des cicatrices subsistent après le rôle joué par la titrisation dans la crise financière de 2008. Une fois qu'elle a été remise en cause, la confiance peut être difficile à regagner. Cela dit, nous encourageons les investisseurs à remettre en question les préjugés qu'ils peuvent avoir à l'égard de la titrisation. En renonçant à cette classe d'actifs de grande taille, liquide et à la qualité de crédit relativement élevée, les investisseurs risquent de manquer une occasion d'optimiser leurs portefeuilles en vue d'obtenir de solides performances corrigées du risque.

L’indice Bloomberg U.S. Aggregate Bond est un indicateur global du marché des obligations imposables à taux fixe investment grade, libellées en dollars américains.

L'indice Bloomberg U.S. Corporate High Yield Bond mesure le marché des obligations d'entreprises à haut rendement et à taux fixe libellées en dollars américains.

L'indice Bloomberg U.S. Corporate Bond mesure le marché des obligations d'entreprises imposables de statut Investment grade, libellées en dollars américains et à taux fixe.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

L'indice J.P. Morgan CLO AAA est conçu pour suivre les constituants notés AAA du marché des CLO largement syndiqués et libellés en USD.

L'indice Bloomberg U.S. Mortgage-Backed Securities (MBS) mesure la performance des titres adossés à des créances hypothécaires à taux fixe émis par les agences américaines.

Titres adossés à des créances hypothécaires commerciales (CMBS) :produits d’investissement obligataires adossés à des hypothèques sur de l’immobilier commercial plutôt que sur de l’immobilier résidentiel.

La corrélation indique de quelle manière deux variables évoluent l’une par rapport à l’autre. Une valeur de 1,0 implique des mouvements parallèles, -1,0 implique des mouvements en sens inverse, et 0,0 implique une absence de relation.

Le spread de crédit est la différence de rendement entre des titres de même échéance, mais de qualité de crédit différente. En règle générale, un élargissement du spread traduit une dégradation de la qualité de la signature des entreprises emprunteuses, tandis qu’un resserrement du spread est le signe d’une amélioration de la qualité de la signature.

Obligation à haut rendement : également connue sous le nom d'obligation spéculative ou « junk bond ». Ces obligations comportent généralement un risque plus élevé de défaut de paiement de la part de l'émetteur, de sorte qu'elles sont généralement émises avec un taux d'intérêt (coupon) plus élevé pour compenser le risque supplémentaire.

Obligation Investment grade : obligation émise généralement par des gouvernements ou des entreprises considéré(e)s comme peu susceptibles de faire défaut sur leur dette, ce qui se reflète dans une notation plus élevée attribuée par les agences de notation.

Politique monétaire : politique d’une banque centrale visant à influencer le niveau d’inflation et de croissance d’une économie. Elle comprend le contrôle des taux d'intérêt et de la masse monétaire. Le durcissement monétaire/la politique offensive consiste, pour une banque centrale, à tenter de juguler l’inflation et de ralentir la croissance économique en augmentant ses taux d’intérêt et en réduisant la masse monétaire.

Titre adossé à des créances hypothécaires (MBS) : titre garanti par (ou « adossé » à) un ensemble de créances hypothécaires. Les investisseurs reçoivent des versements périodiques générés par les prêts immobiliers sous-jacents, similaires aux coupons des obligations.Les titres adossés à des créances hypothécaires peuvent être plus sensibles aux variations des taux d'intérêt. Ils sont exposés au risque de prolongement, lorsque les emprunteurs prolongent la durée de leurs hypothèques alors que les taux d’intérêt augmentent, et au risque de remboursement anticipé lorsque les emprunteurs remboursent leurs hypothèques plus tôt que prévu alors que les taux d'intérêt diminuent.Ces risques peuvent diminuer leurs performances.

Actifs risqués : titres financiers qui peuvent connaître des variations importantes de leurs cours (et qui présentent donc un degré de risque plus élevé).Il s'agit par exemple d'actions, de matières premières, d'obligations foncières de moindre qualité ou de certaines devises.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.

Informations importantes

Les portefeuilles d'investissement gérés activement sont exposés au risque que les stratégies d'investissement et le processus de recherche utilisés ne produisent pas les résultats escomptés. Par voie de conséquence, un portefeuille peut sous-performer son indice de référence ou d'autres produits de placement ayant des objectifs d'investissement similaires.

Les produits dérivés peuvent être plus volatils et sensibles aux variations économiques ou boursières que les autres investissements, ce qui peut entraîner des pertes excédant l'investissement initial et amplifiées par l'effet de levier.

Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les obligations high yield ou « junk » impliquent un plus grand risque de défaut et de volatilité des prix. Elles peuvent connaître des variations de prix soudaines et brutales.

Les produits titrisés, tels que les titres adossés à des créances hypothécaires ou à des actifs, sont plus sensibles aux variations de taux d'intérêt, présentent un risque d'extension et de remboursement anticipé et sont soumis à des risques de crédit, de valorisation et de liquidité plus importants que les autres titres obligataires.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.