Perspectives des obligations pour 2024 : faites le calcul

Notre Responsable mondial des obligations Jim Cielinski explique pourquoi dans un contexte de volatilité extrême des marchés obligataires, les mathématiques au cœur des obligations plaident en faveur de perspectives plus gratifiantes pour la classe d'actifs en 2024.

8 minutes de lecture

Principaux points à retenir :

- 2024 devrait être l'année du pivot. Les banques centrales ont pris le dessus sur l'inflation, ce qui leur permet d'envisager des baisses de taux en cours d'année

- et devrait entraîner une baisse des rendements et donner l'occasion aux obligations de retrouver leur potentiel de diversification.

- Le secteur des obligations d'entreprises pourrait être freiné par l'impact décalé du durcissement des politiques monétaires, mais les secteurs des spreads de meilleure qualité (obligations d'entreprises Investment grade et créances hypothécaires d'agences) devraient s'avérer attractifs.

La fin de l'ère des rendements faibles ou inférieurs à zéro a toujours été un problème pour une grande partie de l'univers des obligations. La bonne nouvelle qui accompagne des rendements plus élevés, c'est qu'il est mathématiquement plus difficile d'afficher des performances obligataires négatives et beaucoup plus facile de générer des performances positives. À l'horizon 2024, le monde des mathématiques peut offrir quelques enseignements utiles sur ce que les marchés des obligations peuvent nous réserver.

Calcul des performances : le profil de rendement/risque asymétrique

Les cours des obligations évoluent inversement à leur rendement. Lorsque les rendements baissent, les cours des obligations augmentent et vice versa. Les rendements ont grimpé en flèche au cours de ces trois dernières années, mais comme ils semblent avoir atteint leur point haut, nous pensons que les perspectives des obligations en 2024 sont de plus en plus prometteuses. Le tableau ci-dessous montre que les revenus procurés par les obligations constituent un amortisseur contre la hausse des taux, tandis que toute baisse des rendements offre la perspective d'une performance améliorée par les plus-values.

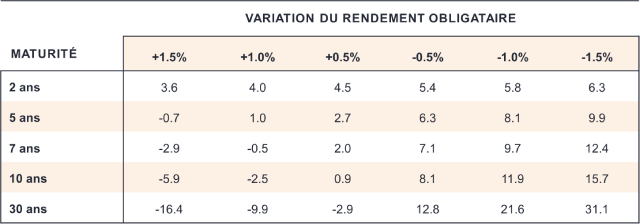

Illustration 1 : matrice de la performance absolue des bons du Trésor américain selon différents scénarios d'évolution des rendements

Performance absolue estimée sur 12 mois (en %)

Source : Bloomberg, sur la base des obligations du Trésor américain aux diverses échéances spécifiées, au 17 novembre 2023. À des fins d'illustration uniquement, les performances estimées reflètent des hypothèses basées uniquement sur les variations des rendements obligataires/taux d'intérêt et sur aucun autre facteur. Rien ne garantit que les prévisions se réalisent. Les rendements peuvent varier et ne sont pas garantis.

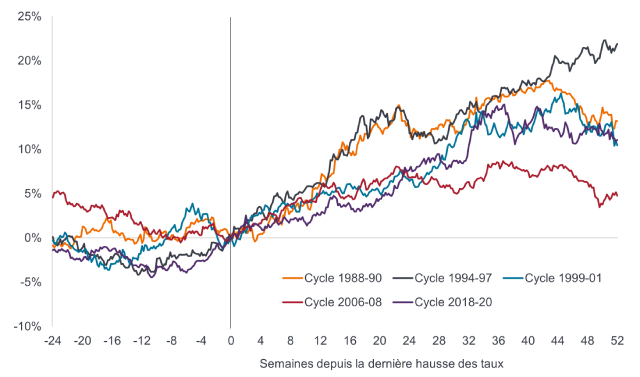

Probabilité : des taux directeurs à leur point haut offrent une forte probabilité de performances positives.

Les banques centrales ont assez bien réussi à freiner l'inflation. En dépit d'un choc idiosyncratique ‑ dont une crise géopolitique et le phénomène climatique El Niño sont des candidats évidents ‑ la trajectoire la plus probable pour l'inflation est baissière. Si l'on exclut la composante persistante des loyers de l'indice des prix à la consommation (IPC), l'inflation américaine avoisine les 2 %.1 Les pressions salariales ralentissent et les marchés des contrats à terme de type « futures » estiment déjà que la Réserve fédérale américaine (la Fed) en a fini avec ses relèvements de taux d'intérêt.2 Les performances passées ne sont pas nécessairement un guide, mais l'histoire a montré que les emprunts d'État se comportent généralement bien à la suite du dernier relèvement.

Illustration 2 : performance absolue de l'emprunt du Trésor américain à 10 ans lors de différents cycles de durcissement monétaire

Source : LSEG Datastream, pics du taux cible de la Réserve fédérale américaine lors du cycle, Indice de référence US 10-year Government Bond Total Return, en USD. Date de la dernière hausse de taux lors de chaque période du cycle : 1988-90 (24 fév 1989), 1994-97 (01 fév 1995), 1999-01 (16 mai 2000), 2006-08 (29 juin 2006), 2018-20 (20 déc 2018). Les performances passées ne permettent pas de prédire les performances futures.

L'atterrissage en douceur qui se fait attendre

La politique monétaire fait ressentir ses effets avec des décalages longs et variables. Deux problèmes se posent à cet égard. Premièrement, les délais sont longs. Deuxièmement, les délais sont variables ! La trajectoire extraordinaire de la politique liée à la pandémie fait que ce cycle est différent de tous les autres dans l'histoire et que cette politique a connu une trajectoire extrême.

Les marchés se sont réjouis de la bonne tenue des chiffres sur l'inflation et l'emploi. Ils ont rapidement conclu que les hausses de taux étaient terminées et que la prochaine étape serait un atterrissage en douceur, c'est-à-dire une croissance légèrement positive assortie d'une inflation contenue. Or c'est la seule partie gênante des perspectives. En effet, les prévisions d'atterrissage en douceur précèdent la plupart des récessions. Au cours des six dernières récessions, cinq d'entre elles ont été précédées par des anticipations d'un atterrissage en douceur (la récession due au Covid-19 faisant exception).3 Ces prévisions se terminent le plus souvent par des larmes. La probabilité d'un atterrissage en douceur a certes augmenté, mais elle est surestimée. Les indicateurs avancés restent faibles, les liquidités sont insuffisantes et les taux réels sont restrictifs, ce qui rend plus probable un atterrissage brutal. À tout le moins, les marchés seront confrontés à un moment ou à un autre à des craintes concernant la croissance au cours de l'année à venir. Nous pensons que le moment propice à l'achat d'actifs risqués se présentera au cours des 12 prochains mois, mais il n'est pas encore arrivé.

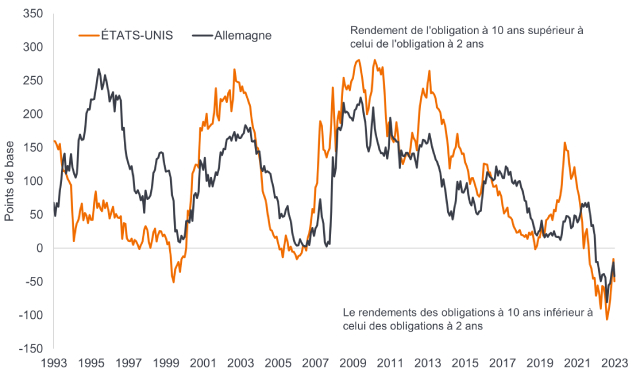

Courbes : le retour des courbes de rendement à pente ascendante

Étant donné que nous prévoyons que les banques centrales commenceront à diminuer leurs taux l'année prochaine, la partie la plus courte de la courbe des taux devrait voir ses rendements baisser. Tout au long de l'année 2023, la courbe des rendements est restée inversée : les obligations à court terme ont rapporté plus que les obligations à long terme. Cette inversion s'est atténuée au second semestre 2023 et il est probable que 2024 voit l'apparition de courbes de rendement à pente ascendante plus normales et les obligations à court terme rapporteront moins que les obligations à long terme.

Illustration 3 : l'inversion de la courbe des taux devrait s'atténuer

Le rendement d'un emprunt d'État à 10 ans moins le rendement d'un emprunt d'État à 2 ans

Source : Bloomberg, courbe américaine des échéances de 2 à 10 ans, courbe allemande des échéances de 2 à 10 ans, du 30 novembre 1993 au 20 novembre 2023. Le point de base (pb) est égal à un centième de point de pourcentage, 1 pb = 0,01 %. Les rendements peuvent varier dans le temps et ne sont pas garantis.

Cette situation devrait avoir des conséquences sur l'allocation, les investisseurs étant plus enclins à profiter des rendements à plus long terme. Les obligations à échéance plus longue ont une duration plus élevée (sensibilité aux variations des taux d'intérêt). Les taux étant appelés à baisser, nous estimons que 2024 est une année au cours de laquelle il pourrait être avantageux de détenir de la duration.

Il y aura toutefois une limite à la baisse des taux courts en 2024. L'indicateur de l'inflation préféré par la Fed (« core Personal Consumption Expenditure ») est toujours supérieur à l'objectif fixé, à 3,7 %.4 Bien qu'il soit probable que les États-Unis procèdent à des baisses de taux, les marchés ont commencé à intégrer cette éventualité. L'inflation se comportera bien, mais tant qu'elle ne se rapproche de l'objectif de 2 %, les banques centrales agiront avec prudence et s'assureront qu'elles conservent bien leurs compétences en matière de lutte contre l'inflation. C'est particulièrement vrai dans la zone euro où la Banque centrale européenne a un mandat très précis axé sur la stabilité des prix.

Ratios : des signaux de la part des fondamentaux des entreprises

Pour les obligataires, les ratios sont importants, en particulier ceux liés à la solidité financière d'une entreprise. Le ratio d'endettement (dette nette/bénéfices) est un ratio très suivi qui indique approximativement le nombre d'années nécessaires à une entreprise pour rembourser sa dette. Un autre ratio clé est la couverture des intérêts (bénéfices/charges d'intérêt) qui mesure la facilité avec laquelle une entreprise peut payer les intérêts de sa dette. Ces deux ratios se sont récemment détériorés et nous nous attendons à ce que cette détérioration s'accentue en 2024.

La croissance économique nominale s'affaiblissant, les entreprises devraient avoir plus de mal à augmenter leurs chiffres d'affaires. Toutefois, les pressions sur les coûts persisteront et pourraient s'aggraver car les entreprises devront se refinancer à des taux plus élevés qu'il y a quelques années. Cela devrait conduire à séparer les « nantis » (les entreprises ayant un bilan solide et un potentiel de génération de flux de trésorerie) des « démunis » (les entreprises dont le bilan est tendu et qui auront du mal à refinancer leurs dettes). Il sera important de surveiller la désinflation.

Le refinancement séparera les entreprises « nanties » des « démunies ».

La décompression (élargissement des écarts de crédit au fur et à mesure de la diminution de la qualité du crédit en réponse à des nouvelles négatives) n'a pas été très visible en dehors des obligations d'entreprises notées CCC au cours de l'année 2023. Cela s'explique par le fait que les variations des rendements des emprunts d'État ont eu tendance à prendre le pas sur les performances. Nous pensons toutefois que la décompression fera son retour en 2024 car une plus grande attention est accordée aux fondamentaux des entreprises, ce qui créera un environnement propice à la gestion active. Dans ce contexte, nous privilégions la qualité, en préférant les obligations Investment grade à celles à haut rendement et aux segments de qualité supérieure du marché des prêts.

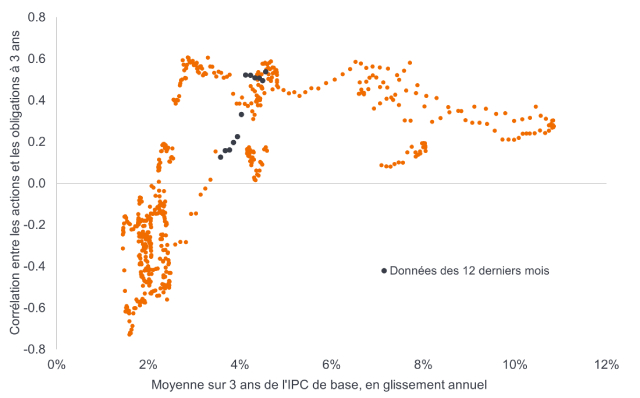

Corrélation : le retour de la diversification actions/obligations

La capacité des emprunts d'État à offrir une couverture contre la faiblesse des marchés d'actions est une relation qui s'est avérée précieuse pour les investisseurs au fil de l'histoire des marchés. En effet, au cours des dernières décennies, les performances des actions et des obligations ont présenté généralement une corrélation négative, c'est-à-dire que lorsque les unes augmentaient, les autres diminuaient. Cette corrélation négative tend à s'estomper lors des périodes de forte inflation ‑ comme en 2023 ‑ parce que l'inflation plus élevée est la cause à la fois des taux plus élevés et des craintes accrues de récession. Des relations traditionnelles devraient se réaffirmer lorsque l'inflation passera sous la barre des 3 %, ce qui devrait se produire en 2024.

Illustration 4 : la corrélation négative devrait se réaffirmer lorsque l'IPC « core » passera sous la barre des 3 %.

Source : Bloomberg, corrélation sur 3 ans de l'indice Bloomberg US Treasury Total Return avec l'indice S&P 500® Total Return, rapportée à la moyenne sur 3 ans de l'indice « core » des prix à la consommation aux États-Unis (inflation), données mensuelles, de février 1973 à octobre 2023. Les performances passées ne permettent pas de prédire les performances futures.

Tout au long de l'année 2023, nous avons privilégié les titres adossés à des actifs de meilleure qualité pour leurs rendements élevés et/ou leurs capacités de diversification. Ces thèmes restent d'actualité en 2024. Les titres adossés à des créances hypothécaires d'agences (MBS) restent intéressants à nos yeux.Des rendements supérieurs à 5 % pour une classe d'actifs peu volatile continuent à en faire une source de revenus utile et une source de diversification au sein des portefeuilles.5

Les obligations sont revenues à leur point de départ

Nous pensons que 2024 sera une année de transition cruciale. Les investisseurs doivent rester attentifs à la désinflation ‑ la baisse du taux d'inflation ‑ car il existe une grande différence entre la désinflation liée à la demande (récession) et celle liée à l'offre (amélioration de la productivité, baisse des coûts des échanges commerciaux et des goulets d'étranglement). La Chine sera un atout ou un inconvénient majeur pour l'économie mondiale en fonction de son approche en matière de relance de son économie. Le ralentissement de la croissance en Europe pourrait encore déterminer l'ordre du jour. L'attention se portera à nouveau sur les dépenses fiscales imprudentes et nous pourrions assister à une certaine volatilité alors que plusieurs grandes économies se préparent à des élections.

Les risques n'ont donc pas disparu, mais nous pensons qu'il est temps de sortir votre compas et votre rapporteur. Les marchés des obligations sont revenus à leur point de départ. Avec la remontée des rendements, ils reprennent leur rôle traditionnel en offrant à la fois un niveau de revenu attractif et une diversification par rapport aux actifs risqués.

1Source : U.S. Bureau of Labor Statistics, indice des prix à la consommation (IPC) : toutes les composantes moins le logement, sa dernière variation annuelle en pourcentage jusqu'en octobre 2023 était de 1,5 %. Chiffre actualisé au 14 novembre 2023.

2Source : Bloomberg, World Interest Rate Projections, données correctes au 20 novembre 2023. Rien ne garantit que les tendances passées se maintiendront ou que les prévisions se réaliseront.3Source : basé sur les périodes de récession du National Bureau of Economic Research (NBER) pour les États-Unis en 1980, 1981, 1990, 2001, 2008 et 2020, et sur divers articles de presse précédant les récessions.

4Source : U.S. Bureau of Economic Analysis, « Personal Consumption Expenditure » (PCE) « core », dernière variation annuelle en pourcentage jusqu'en septembre 2023. Le PCE « core » exclut les denrées alimentaires et l'énergie. Le PCE « headline » était de 3,4 %.

5 : Bloomberg, indice Bloomberg US Mortgage Backed Securities (MBS). Yield to worst au 20 novembre 2023. L'indice Bloomberg US MBS suit les titres adossés à des créances hypothécaires d'agences (MBS) à taux fixe garantis par Fannie Mae, Freddie Mac et Ginnie Mae. Les rendements peuvent varier dans le temps et ne sont pas garantis.

Le rendement des bons du Trésor à 10 ans représente le taux d’intérêt des bons du Trésor américain qui arriveront à échéance 10 ans après la date d’achat.

Titres adossés à des actifs (ABS) : titre financier « adossé » à (ou garanti par) des actifs existants (tels que des prêts, des dettes de cartes de crédit ou des contrats de location) qui génèrent généralement une certaine forme de revenu (flux de trésorerie) au fil du temps.

Bilan : état financier qui résume l'actif, le passif et les capitaux propres d'une entreprise à un moment donné. On parle de bilan en raison de l'équation comptable : actif = passif + capital des actionnaires.Flux de trésorerie : le montant net de la trésorerie et des équivalents de trésorerie transférés à l'intérieur et à l'extérieur d'une entreprise.

L'Indice des prix à la consommation (IPC) est un indice non géré représentant le taux d'inflation des prix à la consommation aux États-Unis, tel que déterminé par le département américain des statistiques du marché de l’emploi (U.S. Department of Labor Statistics).

L'indice Personal Consumption Expenditure (PCE) « core » est un indicateur des prix que les personnes vivant aux États-Unis paient pour les biens et les services, à l'exclusion de l'alimentation et de l'énergie.

La corrélation indique de quelle manière deux variables évoluent l’une par rapport à l’autre. Une valeur de 1,0 implique un mouvement parallèle, -1,0 implique un mouvement dans des directions opposées, et 0,0 n’implique aucune corrélation.

Notation de crédit : note attribuée par une agence de notation telle que S&P Global Ratings, Moody's et Fitch sur la solvabilité d'un emprunteur.Par exemple, S&P classe les obligations Investment grade du niveau le plus élevé de AAA jusqu'à BBB et les obligations à haut rendement de BB à B jusqu'à CCC en fonction de la baisse de la qualité et de l'augmentation du risque,c’est-à-dire que les émetteurs notés CCC présentent un risque de défaut plus élevé.

Spectre de crédit : la fourchette des notations de crédit, de l'obligation Investment grade la mieux notée à l'obligation High yield la moins bien notée.

Lespread de crédit est la différence de rendement entre des titres ayant une échéance similaire mais une qualité de crédit différente. En règle générale, un élargissement du spread traduit une dégradation de la qualité de signature des entreprises emprunteuses, tandis qu’un resserrement du spread est le signe d’une amélioration de la qualité de signature.

Fannie Mae, Freddie Mac et Ginnie Mae sont des sociétés hypothécaires soutenues par le gouvernement américain. Fannie Mae et Freddie Mac achètent des hypothèques, les regroupent en titres adossés à des créances hypothécaires (MBS) et les vendent à des investisseurs privés. Ce marché hypothécaire secondaire augmente l'offre de financement de prêts hypothécaires. Ginnie Mae est une société publique détenue à 100 % par le gouvernement qui garantit le paiement en temps voulu du principal et des intérêts sur des MBS résidentiels. Elle n'achète pas, ne vend pas et n'émet pas de titres elle-même, mais les institutions approuvées par Ginnie Mae peuvent originer des prêts éligibles et les regrouper en titres en tant que MBS de Ginnie Mae.

Dépenses budgétaires/politique budgétaire : décrit la politique gouvernementale relative à la fixation des taux d'imposition et des niveaux de dépenses. La politique budgétaire est distincte de la politique monétaire, qui est généralement définie par une banque centrale.

La duration mesure la sensibilité du prix d'une obligation aux variations des taux d'intérêt. Plus la durée d'une obligation est longue, plus sa sensibilité aux variations des taux d'intérêt est élevée, et inversement.

Contrat à terme de type future : contrat entre deux parties prévoyant l'achat ou la vente d'un actif à une date ultérieure spécifiée, sur la base d'un prix convenu aujourd'hui. Les contrats à terme sur les Fed funds sont basés sur le taux des Fed funds et sont négociés sur le Chicago Mercantile Exchange. Ils peuvent fournir une indication sur le niveau auquel les marchés s'attendent à ce que le taux directeur de la Fed se situe à différentes dates futures.

Obligation à haut rendement : également connue sous le nom d'obligation spéculative ou « junk bond ».Ces obligations comportent généralement un risque plus élevé de défaut de paiement de la part de l'émetteur, de sorte qu'elles sont généralement émises avec un taux d'intérêt (coupon) plus élevé pour compenser le risque supplémentaire.

Obligation Investment grade : obligation émise généralement par des gouvernements ou des entreprises considéré(e)s comme peu susceptibles de faire défaut sur leur dette, ce qui se reflète dans une notation plus élevée attribuée par les agences de notation.

Fin de cycle : l'activité économique atteint souvent son apogée, ce qui signifie que la croissance reste positive mais se ralentit.

Endettement : il s’agit de la mesure du niveau d’endettement d’une entreprise. L'endettement net correspond à la dette (moins la trésorerie et les équivalents de trésorerie) rapportée aux bénéfices (généralement avant intérêts, impôts, dépréciation et amortissement).

Indicateur avancé : il s'agit d'un élément ou d'un ensemble de statistiques économiques qui peuvent aider à fournir un signal précoce sur la situation d'un cycle économique.

Liquidité : un indicateur de la facilité avec laquelle un actif peut être acheté ou vendu sur le marché. Les actifs qui peuvent être facilement négociés sur le marché dans de grands volumes (sans entraîner de forte fluctuation des cours) sont considérés comme « liquides ».

Échéance : la date d'échéance d'une obligation est la date à laquelle l'investissement principal (et le coupon final éventuel) est payé aux investisseurs. Les obligations à court terme arrivent généralement à échéance dans les 5 ans, les obligations à moyen terme dans les 5 à 10 ans et les obligations à plus long terme dans 10 ans et plus.

Politique monétaire : politique d’une banque centrale visant à influencer le niveau d’inflation et de croissance d’une économie. Elle comprend le contrôle des taux d’intérêt et de la masse monétaire. Le durcissement monétaire consiste, pour une banque centrale, à tenter de juguler l’inflation et ralentir la croissance économique en augmentant ses taux d’intérêt et en réduisant la masse monétaire.Les titres adossés à des créances hypothécaires (MBS) peuvent être plus sensibles aux variations des taux d'intérêt. Ils sont exposés au risque de prolongement lorsque la hausse des taux d’intérêt incite les emprunteurs à prolonger la durée de leurs hypothèques et au risque de remboursement anticipé lorsque les emprunteurs remboursent leurs hypothèques plus tôt que prévu à la faveur de la baisse des taux d'intérêt.Ces risques peuvent réduire les rendements.

Les données nominales reflètent les données économiques exprimées en prix courants et intègrent donc l'inflation. La croissance économique nominale est généralement plus élevée que la croissance réelle (corrigée de l'inflation), mais cette différence s'estompe lorsque l'inflation diminue.

Le taux d'intérêt réel est le taux d'intérêt dont bénéficie un investisseur, un épargnant ou un prêteur après prise en compte de l'inflation.

Actifs risqués : titres financiers qui peuvent connaître des variations importantes de leurs cours (et qui présentent donc un degré de risque plus élevé).Il s'agit par exemple d'actions, de matières premières, d'obligations foncières de moindre qualité ou de certaines devises.

L'indice S&P 500® reflète la performance des actions américaines de grande capitalisation et représente la performance de l'ensemble du marché américain des actions.

Secteurs des spreads: investissements en obligations non gouvernementales qui présentent des rendements généralement plus élevés et un risque plus important que les investissements gouvernementaux, y compris les obligations d'entreprises Investment grade et à haut rendement, ainsi que les actifs titrisés tels que les titres adossés à des créances hypothécaires et à des actifs.

Performance absolue : il s'agit de la performance d'un actif ou d'un investissement qui prend en compte à la fois les revenus et les éventuelles plus ou moins-values.

Rendement : niveau de revenu offert par un titre financier, généralement exprimé en pourcentage.S'agissant des actions, un indicateur courant est le rendement du dividende, qui correspond à la division des versements récents de dividendes de chaque action par le cours de l'action.Pour une obligation, le calcul le plus simple est le paiement du coupon divisé par le cours actuel de l'obligation.

Une courbe des taux représente les rendements (taux d'intérêt) offerts par des obligations présentant la même qualité de crédit mais des dates de maturité différentes.En général, les obligations ayant des échéances plus lointaines offrent des rendements plus élevés.Une inversion de la courbe des taux se produit lorsque les rendements à court terme sont supérieurs aux rendements à long terme.

Les titres du Trésor américain sont des titres de créance directs émis par le gouvernement américain. L'investisseur est un créancier du gouvernement. Les bons du Trésor et les emprunts d'État américains sont garantis par la pleine foi et le crédit du gouvernement américain, sont généralement considérés comme exempts de risque de crédit et ont généralement des rendements inférieurs à ceux d'autres titres.

La volatilité mesure le risque en utilisant la dispersion des performances pour un investissement donné.Le taux et l'ampleur des fluctuations du prix d'un portefeuille, d'une valeur mobilière ou d'un indice.

Information importante

La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.Les titres obligataires sont soumis aux risques de taux d’intérêt, d’inflation, de crédit et de défaut. Le marché obligataire est volatil. Lorsque les taux d’intérêt augmentent, le prix des obligations baisse généralement, et vice versa. Le remboursement du capital n’est pas garanti et les prix peuvent baisser si un émetteur n’honore pas ses paiements en temps voulu ou si sa solidité financière se détériore.

Les obligations high yield ou « junk » impliquent un plus grand risque de défaut et de volatilité des prix. Elles peuvent connaître des variations de prix soudaines et brutales.

Les produits titrisés, tels que les titres adossés à des créances hypothécaires ou à des actifs, sont plus sensibles aux variations de taux d'intérêt, présentent un risque d'extension et de remboursement anticipé et sont soumis à des risques de crédit, de valorisation et de liquidité plus importants que les autres titres obligataires.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.