Pour atterrir en douceur dans le secteur technologique, vous avez besoin d'un bon « copilote ».

Notre Gérante de portefeuille Alison Porter spécialisée dans les actions technologiques aborde les perspectives de son équipe pour 2024, en soulignant l'importance d'un bon pilotage dans un contexte marqué par le retour du coût du capital et le battage médiatique autour de l'intelligence artificielle (IA).

5 minutes de lecture

Principaux points à retenir :

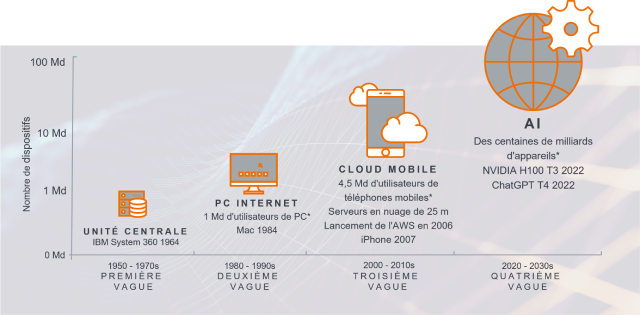

- L'IA doit être considérée comme la quatrième vague de l'informatique plutôt que comme un simple thème, car elle offre des opportunités attractives de gains de productivité et d'innovation.

- Le secteur technologique, doté des bilans les plus solides du marché des actions1 et conjugué avec le développement de l'intelligence artificielle, est bien positionné pour prolonger sa tendance historique de surperformance des actions 2.

- Toutefois, après une période prolongée de faibles taux d'intérêt, les investisseurs doivent faire face au retour du coût du capital et aux cycles d'engouement pour la technologie.

Au moment où la Réserve fédérale américaine (Fed) a marqué une pause dans son cycle de durcissement monétaire, les investisseurs se préparent à l'effet décalé de la hausse des taux d'intérêt sur les bénéfices des entreprises, ce que l'on baptise atterrissage « brutal » ou « en douceur » de l'économie. Tandis que le Président de la Fed est incontestablement le « principal pilote à bord », nous pensons, en tant que spécialistes de la technologie, que les investisseurs doivent être conscients du rôle de l'intelligence artificielle (IA) en tant que « copilote » de l'économie et qui améliore la productivité et facilite le développement durable. Il est également nécessaire de disposer d'un « copilote en matière d'investissement » expérimenté qui vous aidera à naviguer face au retour du coût du capital après une période prolongée de faibles taux d'intérêt et au cycle d'engouement qui pourrait émerger autour de l'IA.

L'IA n'est pas qu'un simple thème

Nous considérons l'IA comme la quatrième vague de l'informatique plutôt que comme un simple thème. Les vagues informatiques ne se produisent que tous les 10 à 15 ans et concernent toutes les couches de l'infrastructure technologique (Illustration 1). Chaque vague a tendance à être plus importante et plus disruptive et procure de nouvelles opportunités fascinantes tout en perturbant les modèles économiques en place au sein de l'ancienne économie. L'ère de l'internet sur PC a évolué pendant la crise des caisses d'épargne américaines tandis que l'iPhone, en pleine crise financière mondiale, a été le précurseur d'une nouvelle vague de disruption attribuable à l'informatique dématérialisée (cloud) appliquée aux dispositifs portables. Nous nous trouvons à un moment critique pour l'économie mondiale. L'avènement de l'IA, conjugué aux bilans du secteur technologique qui sont les plus solides des marchés d'actions,1 place ce secteur dans une position relativement solide pour prolonger sa tendance historique de surperformance des actions2.

Illustration 1 : la quatrième vague de l'informatique

Source : Janus Henderson Investors. Note : *Citi Research, au 30 décembre 2016.

Une autre année magnifique pour la technologie ?

En 2023, la surperformance du secteur technologique a été non seulement attribuable à l'enthousiasme suscité par l'IA, mais également à la conjugaison d'un positionnement prudent et de faibles prévisions bénéficiaires. La surperformance du secteur a été concentrée sur les « 7 Magnifiques » (Microsoft, Apple, NVIDIA, Alphabet, Meta, Amazon et Tesla), mais elle ne nous a pas semblé irrationnelle étant donné la solidité du bilan de ces entreprises, l'accent mis sur l'amélioration des marges et le fait que ces actions ont été parmi les rares bénéficiaires des dépenses dans IA à ce stade précoce de son évolution.

À l'aube de l'année 2024, le positionnement des investisseurs sur les actions technologiques reste prudent, ceux-ci conservant un volume massif de liquidités investis dans les fonds du marché monétaire. Nous nous attendons à ce que la volatilité de la croissance des chiffres d'affaires se poursuive, mais la croissance bénéficiaire du secteur devrait se révéler résistante compte tenu de la priorité accordée à la réduction des effectifs et au déploiement de l'IA pour doper les marges bénéficiaires.

Comme nous l'avons indiqué précédemment, les valorisations continuent de varier considérablement au sein du secteur. Dans l'ensemble, la valorisation du secteur technologique est supérieure à sa moyenne, mais reste dans sa fourchette historique sur 25 ans.3 Nous continuons d'éviter les valeurs technologiques faisant l'objet d'un grand battage médiatique sans pour autant qu'elles ne soient visiblement rentables. Étant donné que le rythme de l'innovation s'accélère dans un contexte de hausse du coût du capital, il est plus difficile que durant les dix dernières années de prévoir les flux de trésorerie des entreprises technologiques au-delà des cinq prochaines années.

Nous invitons les investisseurs à ne pas considérer les 7 Magnifiques comme un bloc par rapport au reste du secteur technologique ou aux actions en général. Comme ce fut le cas lors des précédentes vagues de l'informatique, le nombre de bénéficiaires de l'IA devrait augmenter progressivement au cours des trois prochaines années sachant que nombre de ces entreprises joueront un rôle clé dans la croissance de cette adoption. S'agissant des 7 Magnifiques, les valorisations et la croissance varient considérablement d'une entreprise à l'autre. L'histoire nous apprend qu'une performance uniformément soutenue de ces sept valeurs n'est pas courante, ce qui explique notre positionnement actuel avec une part active très élevée.

Les entreprises sont contraintes d'adopter une approche plus holistique de leurs futures charges d'exploitation, ce qui devrait entraînera des dépenses supplémentaires en faveur de nos thèmes séculaires à long terme : infrastructure de nouvelle génération, automatisation et productivité, Internet 3.0, électrification et fintech. En ce qui concerne l'infrastructure de nouvelle génération, la demande d'IA utilisée par les grands modèles de langage (LLM) devrait renforcer le rôle de l'infrastructure dans le cloud et l'IA devrait être nécessaire à la périphérie où les calculs des IA sont effectués près de l'utilisateur et de la source de données ‑ jusqu'au dispositif. Les considérations de durabilité obligent également de privilégier l'efficacité énergétique afin de limiter les coûts et l'intensité de carbone. La demande de solutions technologiques dans le domaine des énergies propres est en hausse et les entreprises fabriquant du matériel et des semi-conducteurs sont bien placées pour en être les principales bénéficiaires. La fintech est un thème qui n'a pas été sous le feu des projecteurs en 2023, mais c'est un domaine où nous continuons d'identifier une large gamme de « quality compounders » (valeurs de haute qualité positionnées sur des thématiques de forte croissance).

Un environnement qui sera très favorable à la sélection active de valeurs.

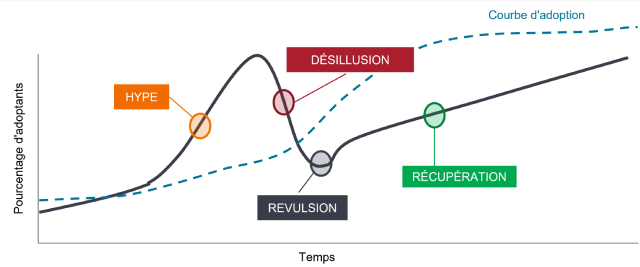

Nous sommes ravis d'être au début d'une nouvelle grande vague d'innovation technologique. Notre philosophie a toujours été que la technologie est la science de résolution des problèmes. L'IA peut procurer des gains de productivité significatifs à l'économie et aux entreprises, ce qui entraînera une baisse de l'inflation et génèrera de la croissance bénéficiaire. Mais il faudra peut-être des années plutôt que des mois pour y parvenir et les investisseurs doivent être attentifs au cycle de l'engouement à l'égard de la technologie (Illustration 2). Le nombre de gagnants du développement de l'IA augmentera, mais à un rythme progressif. Pendant ce temps, les investisseurs doivent être sur leurs gardes en extrapolant l'étape d'adoption précoce sur la courbe parabolique d'adoption de l'innovation.

Illustration 2 : gérer le cycle de l'engouement technologique

Source : Janus Henderson Investors.

Comme pour les vagues informatiques précédentes, nous continuons à nous concentrer sur les barrières à l'entrée durables, à intégrer des critères environnementaux, sociaux et de gouvernance (ESG) et à nous appuyer sur notre rigueur en matière de valorisation pour identifier les entreprises qui deviendront ou resteront les leaders mondiaux du secteur technologique. Ce dernier bénéficie de l'un des plus solides moteurd du marché des actions, mais compte tenu des turbulences macroéconomiques qui nous attendent, des « copilotes en matière d'investissement » expérimentés dotés de compétences éprouvées de pilotage sont nécessaires pour prendre une trajectoire sans turbulences vers l'atteinte des objectifs de risque et de rendement de leurs clients.

1 Janus Henderson Investors, estimations du consensus Bloomberg, données de Bloomberg sur la dette nette et la trésorerie nette, au 7 septembre 2023.

2 Janus Henderson Investors, Morningstar. Performances absolues du MSCI ACWI Information Technology + du MSCI ACWI Communication Services par rapport au MSCI ACWI en USD, du 31 décembre 1995 au 30 septembre 2023. Les performances passées ne permettent pas de prédire les performances futures.

3 Janus Henderson Investors, Bernstein. Cours/bénéfices prévisionnels du MSCI ACWI Information Technology + MSCI ACWI Communication Services par rapport au MSCI ACWI, de septembre 2000 à septembre 2023.

Le « Hype cycle » ou cycle d'engouement représente les différentes étapes du développement d'une technologie, de sa conception à son adoption à grande échelle. Le sentiment des investisseurs est un facteur clé des valorisations de cette technologie et des actions qui y sont liées durant le cycle.

Grand modèle linguistique (LLM) : un type spécialisé d'intelligence artificielle qui a été formé sur de grandes quantités de texte pour comprendre le contenu existant et générer du contenu original.

Infrastructure technologique : ensemble de services technologiques en amont et en aval nécessaires à la construction et à l'exécution d'une application.

Information importante

Les industries technologiques peuvent être affectées de manière significative par l'obsolescence des technologies existantes, les cycles courts des produits, la baisse des prix et des bénéfices, la concurrence des nouveaux entrants sur le marché et la conjoncture économique générale. Un investissement concentré dans un seul secteur peut être plus volatil que la performance d'investissements moins concentrés et du marché.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Le Fonds adopte une approche d’investissement durable, ce qui peut entraîner une surpondération et/ou une sous-pondération dans certains secteurs et donc une performance différente de celle des fonds qui ont un objectif similaire, mais qui n’intègrent pas de critères d’investissement durable dans la sélection des titres.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.

Risques spécifiques

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Un Fonds fortement exposé à une région géographique ou à un pays donné implique des risques plus importants qu’un Fonds plus largement diversifié.

- Le Fonds est axé sur des secteurs ou des thématiques d’investissement particuliers, et peut être fortement touché par des facteurs tels que les modifications des règlementations gouvernementales, la concurrence accrue sur les prix, les progrès technologiques et d’autres événements défavorables.

- Ce Fonds peut avoir un portefeuille particulièrement concentré par rapport à son univers d’investissement ou à d’autres fonds de son secteur. Un événement défavorable, même s’il n’affecte qu’un petit nombre de holdings, peut entraîner une volatilité ou des pertes importantes pour le Fonds.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Lorsque le Fonds, ou une catégorie d’actions/de parts couverte, vise à atténuer les fluctuations de change d’une devise par rapport à la devise de référence, la stratégie elle-même peut créer un impact positif ou négatif relativement à la valeur du Fonds en raison des différences de taux d’intérêt à court terme entre les devises.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.