Les petites capitalisations mondiales peuvent-elles faire un grand pas en avant en 2025 ?

Le gérant Nick Sheridan aborde la valeur stratégique que représente l'investissement dans les petites capitalisations mondiales en 2025, et ce afin de générer une meilleure diversification de portefeuille, d'accéder à un potentiel de croissance et de bénéficier de valorisations attractives.

7 minutes de lecture

Principaux points à retenir :

- Les petites capitalisations ont dû faire face à des vents contraires au cours des dernières années. Du fait d'un cycle de taux d'intérêt défavorable qui a augmenté les coûts d'emprunt et des craintes suscitées par sa plus grande sensibilité aux ralentissements économiques, ce segment de marché est considéré comme moins mature.

- Les petites capitalisations devraient signer de meilleures performances en 2025 en raison de l'amélioration des conditions économiques et d'un environnement de taux plus favorable.

- En tirant parti de tendances mondiales dynamiques, une stratégie investie en petites capitalisations mondiales pourrait permettre aux investisseurs d'accéder à un potentiel de croissance plus élevé sur les valorisations attractives, tout en offrant un surcroit de diversification au sein d'une allocation actions.

Quels sont les thèmes qui selon vous influenceront le plus les petites capitalisations mondiales en 2025 ?

Au cours des dernières années, les petites capitalisations mondiales ont subi une combinaison de différents facteurs négatifs. La hausse des taux d'intérêt et les craintes liées au cycle économique dans son ensemble ont probablement été les freins les plus importants. La hausse des taux d'intérêt frappe les petites entreprises de deux manières : les coûts d'emprunt plus élevés ont un impact potentiellement plus important en raison de leur plus grande exposition à la dette à taux variable. Plus généralement, l'aversion au risque s'est accrue, ce qui a favorisé les grandes entreprises, généralement perçues comme plus défensives. Les craintes liées à la croissance économique touchent particulièrement les petites entreprises en raison de leur caractère cyclique (c'est-à-dire leur plus grande dépendance à l'égard de la croissance économique). Cela s'explique par leur nature moins mature et leur exposition accrue à des secteurs plus cycliques tels que l'industrie, les matériaux et les dépenses de consommation discrétionnaires.

À l'horizon 2025, ces deux vents contraires semblent cependant se retourner en notre faveur. Nous nous trouvons dans un cycle de baisse des taux directeurs aux États-Unis, au Royaume-Uni et en Europe. La situation sur le front de l'inflation reste floue (notamment en raison de l'incertitude politique actuelle) et les taux d'intérêt ne reviendront certes pas à zéro. Mais il est clair que les banques centrales peuvent encore procéder à de nouveaux assouplissements monétaires en 2025. S'agissant du cycle économique dans son ensemble, notre opinion est simple : si l'économie américaine accélère grâce aux mesures pro-croissance de Trump et si les récentes intentions d'expansion budgétaire exprimées par les autorités chinoises se matérialisent en 2025, l'Europe, le Japon et l'Asie au sens large devraient également en bénéficier. Même sous la menace de droits de douane, nous ne pensons pas que les trajectoires de ces deux géants économiques puissent diverger de manière significative du reste du monde. Si la croissance mondiale accélère et que les taux baissent, il est difficile d'imaginer un scénario dans lequel cela n'entraînerait pas une surperformance significative des petites capitalisations.

Quel rôle les petites capitalisations peuvent-elles jouer pour les allocataires d'actifs ?

En tant que gérants de petites capitalisations, nous avons observé de loin la montée en puissance et le positionnement extrême autour du thème de l'intelligence artificielle (IA) - en particulier avec les MAG7 (les sept grandes sociétés cotées en bourse aux États-Unis qui dominent l'univers de développement de l'IA). Nous n'avons pas d'avis tranché sur la pertinence de ce positionnement. Nous pensons que l'IA est susceptible de transformer les trajectoires de croissance d'une poignée d'entreprises. Mais ce qui est clair pour nous, c'est que ce groupe restreint d'actions sera sujet à des périodes de volatilité extrême et à des prises de bénéfices à court terme, à tout le moins - comme nous l'avons vu au cours de l'été 2024.

C'est là que les petites capitalisations peuvent offrir une diversification bien utile pour les allocations actions. Elles sont assez faiblement exposées à la technologie mais beaucoup plus aux secteurs des matériaux et de l'industrie. Ces domaines disposent de leur propre thème de croissance à long terme : la relocalisation (ou la délocalisation proche) des chaînes d'approvisionnement.

Nous pensons donc que les petites capitalisations offrent non seulement un potentiel haussier significatif en 2025, mais aussi un degré de diversification au sein d'une allocation actions qui n'a plus été observé depuis des décennies, et ce en raison de la prédominance actuelle de la technologie dans les allocations aux grandes capitalisations (Graphique 1).

Graphique 1 : Les petites capitalisations sont une source de diversification pour les investisseurs exposés aux grandes capitalisations

Source : Bloomberg, analyse Janus Henderson Investors, au 30 septembre 2024.

Remarque : Ces opinions peuvent être modifiées sans préavis et ne doivent pas être interprétées comme des conseils. La diversification ne garantit pas un bénéfice et n’élimine pas non plus le risque de perte.

D'après vous, où se trouvent les opportunités les plus intéressantes ?

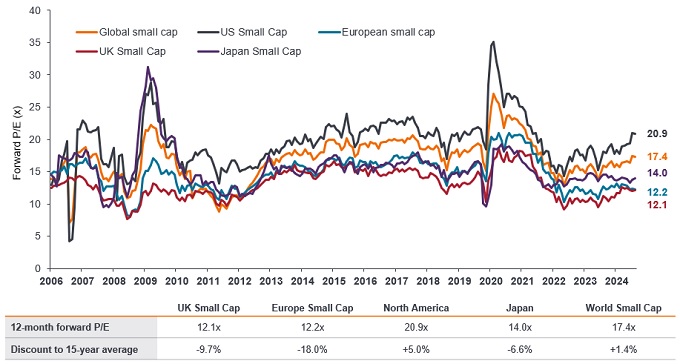

Nous identifions des opportunités dans l'ensemble du spectre des petites entreprises (Graphique 2). En anticipant des mesures favorables aux entreprises qui seraient prises par la nouvelle administration Trump, les investisseurs se sont rués sur les petites capitalisations américaines depuis l'élection. Même si nous pensons que les bénéfices et les performances progresseront aux États-Unis en 2025, nous mettons en garde les investisseurs contre le risque d'ignorer l'ensemble des opportunités offertes par les petites capitalisations.

Graphique 2 : Les petites capitalisations offrent des opportunités aux sélectionneurs de titres dans toutes les régions

Source : DataStream, indices régionaux MSCI Small Cap, analyse Janus Henderson Investors, au 4 décembre 2024. Les performances passées ne permettent pas de prédire les performances futures.

Note : Le ratio cours/bénéfice prévisionnel est une version du ratio cours/bénéfice qui utilise les bénéfices prévisionnels pour le calcul du ratio cours/bénéfice. Rien ne garantit que les tendances passées se poursuivront ni que les prévisions se réaliseront. Les points de vue sont susceptibles d’être modifiés sans préavis.

Au Japon, le retour de l'inflation et une nouvelle approche en matière de gouvernance monétaire ont conduit à une amélioration de la rentabilité, qui s'étend jusqu'aux petites capitalisations grâce à leur potentiel de croissance plus élevé. En Europe, les prochaines élections en Allemagne pourraient déboucher sur un programme de réforme de la fiscalité et du système de retraites inédit depuis deux décennies, ce qui permettrait de relancer une croissance anémique. La situation politique en France apparait plus compliquée et devra être surveillée de près. Mais cela ne nous dissuade pas encore d'investir en Europe. Les petites valeurs européennes bénéficient en effet de valorisations attractives d'un point de vue historique, par rapport à d'autres zones géographiques, et surtout par rapport aux grandes capitalisations. En outre, tout accord de cessez-le-feu garantissant la sécurité de l'Ukraine contribuerait à réduire le sentiment dégradé des investisseurs à l'égard de la région et serait probablement associé à un soutien extérieur visant à aider à la reconstruction du pays. L'un ou l'autre de ces scénarios aurait selon nous un impact fortement positif sur les petites capitalisations européennes.

Le plan de relance en Chine s'est jusque-là avéré décevant, mais nous pensons que cela reflète l'intention d'adopter des mesures plus énergiques en 2025, ce qui, une fois encore, profiterait de manière significative aux petites capitalisations européennes et japonaises.

On peut également citer l'argument toujours d'actualité de l'activité de fusion-acquisition (M&A) qui concerne tous les marchés. La hausse des taux d'intérêt a freiné l'activité de M&A, et les conditions économiques plus difficiles ont assombri la confiance générale qui régnait dans les conseils d'administration. Avec la baisse continue des taux, les petites valeurs vont inévitablement faire l'objet d'un regain d'intérêt en vue d'acquisitions, car les entreprises cherchent à se développer ou à acquérir des technologies ou des actifs particuliers.

Y a-t-il un graphique ou une série de données qui résume le mieux la situation dans laquelle nous nous trouvons en cette fin d'année ?

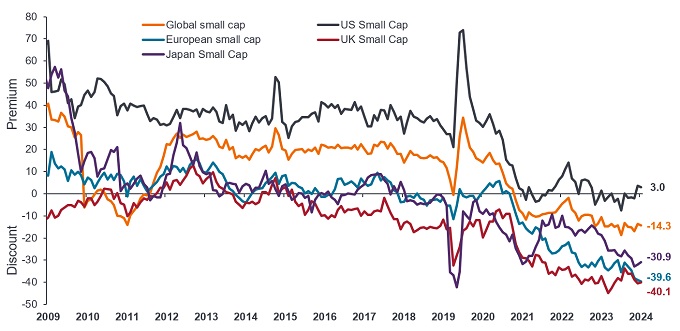

Dans des conditions de marché normales, on s'attend généralement à ce que les petites entreprises se négocient avec une prime par rapport à leurs homologues de grande taille, ce qui reflète leur plus grand potentiel de croissance. Tout a changé en 2021, lorsque les banques centrales sont intervenues pour contrer les pressions inflationnistes au moyen d'un cycle agressif de hausses des taux directeurs. Cela a favorisé les grandes entreprises, perçues comme plus stable et résilientes. Mais ce changement a été biaisé par la domination d'un petit nombre d'actions technologiques de « méga-capitalisation ».

Les indices de petites capitalisations semblent aujourd'hui fortement décotés par rapport à leurs homologues de plus grande taille, tant en termes absolus que relatifs (Graphique 3). Alors que les taux d'intérêt continuent de refluer, sous l'effet des mesures plus ou moins efficaces des banques centrales pour lutter contre d'éventuelles pressions inflationnistes persistantes, la décote des marchés des petites capitalisations devrait ramener la classe d'actifs sous les projecteurs.

Graphique 3 : Les marchés des petites capitalisations semblent bon marché par rapport à leurs homologues de plus grande taille

Source : DataStream, analyse Janus Henderson Investors, au 4 décembre 2024. Le graphique compare les indices régionaux MSCI Small Cap à l'indice MSCI World Large Cap. Les performances passées ne permettent pas de prédire les performances futures. Note : Le ratio cours/bénéfice prévisionnel est une version du ratio cours/bénéfice qui utilise les bénéfices prévisionnels pour le calcul du ratio cours/bénéfice. Il n'y a aucune garantie que les tendances passées se maintiendront ou que les prévisions se réaliseront. Les opinions exprimées ici sont susceptibles d'être modifiées sans préavis.

Quel est, selon vous, l'élément le plus important à retenir pour un investisseur souhaitant investir dans les petites capitalisations mondiales en 2025 ?

Les petites capitalisations ont tendance à surperformer dans un contexte d'amélioration de la dynamique économique et de baisse des taux d'intérêt. Nous décelons de nombreuses opportunités pour les stratégies de petites entreprises quelle que soit la zone géographique, du fait des perspectives d'amélioration des bénéfices, de la reprise de la croissance et des divergences significatives de valorisation par rapport aux grandes capitalisations.

Les performances passées ne permettent pas de prédire les performances futures.

Valeurs cycliques : Entreprises ou secteurs très sensibles aux fluctuations de l'économie (exploitation minière, par exemple) ou entreprises qui vendent des biens de consommation discrétionnaire (tels que les voitures).

Décote: Il s'agit d'une situation dans laquelle un titre se négocie à un prix inférieur à sa valeur fondamentale ou intrinsèque.

Cycle économique: La fluctuation de l'économie entre son expansion (croissance) et sa contraction (récession), communément mesurée en termes de produit intérieur brut (PIB). Elle est influencée par de nombreux facteurs, notamment les dépenses des ménages, des gouvernements et des entreprises, les échanges commerciaux, la technologie et la politique de la banque centrale. Le cycle économique se compose de quatre phases reconnues. Le « début de cycle » correspond au moment où l'économie passe de la récession à la reprise ; le « milieu de cycle » correspond à la période suivante de croissance positive (mais plus modérée). Dans la « fin de cycle », la croissance ralentit lorsque l'économie atteint son plein potentiel, les salaires commencent à augmenter et l'inflation s'accélère, ce qui entraîne une baisse de la demande, une chute des bénéfices des entreprises et, finalement, la quatrième phase : la récession.

Mesures budgétaires : Politique du gouvernement relative à la fixation des taux d’imposition et des niveaux de dépenses. L’austérité budgétaire consiste à augmenter les impôts et/ou à réduire les dépenses afin de diminuer la dette publique. L’expansion (ou « relance ») budgétaire fait référence à une augmentation des dépenses publiques ou à une réduction des impôts.

Dette à taux variable : Obligation assortie d'un taux d'intérêt variable.

Ratio cours/bénéfice prévisionnel (P/E) : Il s'agit d'un ratio couramment utilisé pour valoriser les actions d'une entreprise par rapport à d'autres actions ou à un indice de référence. Il est calculé en divisant le cours actuel du titre par le bénéfice par action. Il est calculé en divisant le prix actuel de l'action (P) par le bénéfice par action (E). Le ratio cours/bénéfice prévisionnel est une version du ratio cours/bénéfice qui utilise les bénéfices prévisionnels dans son calcul.

Inflation : le taux selon lequel le prix des biens et des services augmente dans une économie. L’indice des prix à la consommation (IPC) et l’indice des prix de détail (IPD) en sont deux indicateurs courants.

MAG7 (Magnificent 7) : Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia et Tesla.

Méga-capitalisations: Niveau le plus élevé pour les entreprises en termes de capitalisation boursière. Les entreprises dont la valorisation (capitalisation boursière) est supérieure à 200 milliards de dollars aux États-Unis sont considérées comme des méga-capitalisations. Il s'agit généralement de grands groupes très connus, présents à l'international, qui représentent souvent une part importante d'un indice.

Petites capitalisations: Entreprises dont la valorisation (capitalisation boursière) se situe dans une certaine fourchette, par exemple entre 300 millions et 2 milliards de dollars aux États-Unis, bien que ces mesures soient généralement une estimation. Les actions à petite capitalisation offrent généralement un potentiel de croissance plus rapide que les grandes capitalisations, mais sont assorties d'une plus grande volatilité.

Droits de douane : Taxes ou droits prélevés sur les biens ou services importés, généralement utilisé comme un outil de protection des marchés ou de l'industrie nationale.

Volatilité : le taux et l’ampleur selon lesquels le cours d’un portefeuille, d’un titre ou d’un indice évolue à la hausse ou à la baisse. Si le prix fluctue fortement à la hausse et à la baisse, il présente une volatilité élevée. Si le prix évolue plus lentement et dans une moindre mesure, sa volatilité est plus faible. Plus la volatilité est élevée, plus le risque de l'investissement est important.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.

Informations importantes :

Veuillez consulter, ci-dessous, les informations importantes relatives aux fonds visés dans cet article.

- Les actions/parts peuvent perdre rapidement de la valeur et impliquent généralement des niveaux de risques plus élevés que les obligations ou les instruments du marché monétaire. La valeur de votre placement peut par conséquent chuter.

- Les actions des sociétés petites et moyennes peuvent être plus volatiles que celles des grandes sociétés, et il peut parfois s’avérer difficile de valoriser ou de vendre des actions au prix ou dans le délai souhaités, ce qui augmente le risque de pertes.

- Le Fonds peut avoir recours à des instruments dérivés dans le but de réduire le risque ou de gérer le portefeuille plus efficacement. Toutefois, cela introduit d’autres risques, et en particulier celui qu’une contrepartie à un instrument dérivé ne respecte pas ses obligations contractuelles.

- Si le Fonds détient des actifs dans des devises autres que la devise de référence du Fonds ou si vous investissez dans une catégorie d’actions/de parts d’une devise différente de celle du Fonds (sauf si elle est « couverte »), la valeur de votre investissement peut être soumise aux variations des taux de change.

- Les titres du Fonds peuvent devenir difficiles à valoriser ou à céder au prix ou au moment désiré, surtout dans des conditions de marché extrêmes où les prix des actifs peuvent chuter, ce qui augmente le risque de pertes sur investissements.

- Le Fonds peut perdre de l’argent si une contrepartie avec laquelle le Fonds négocié ne veut ou ne peut plus honorer ses obligations, ou en raison d’un échec ou d’un retard dans les processus opérationnels ou de la défaillance d’un fournisseur tiers.