Trouver le bon filon sur le segment des actions mondiales en 2024

Dans leurs perspectives sur les actions mondiales, notre Directeur de la recherche Matt Peron, notre Responsable des actions du continent américain Marc Pinto et notre Responsable des actions EMOA et Asie-Pacifique Lucas Klein estiment que, compte tenu du ralentissement probable de l'économie mondiale, les investisseurs devraient rester sur la défensive et donner la priorité à la qualité.

8 minutes de lecture

Principaux points à retenir :

- Même si le cycle des taux d'intérêt a atteint son point haut, l'économie mondiale est confrontée à des obstacles, le marché du travail américain ralentissant et d'autres moteurs de croissance disparaissant.

- Les bénéfices seront probablement soumis à une pression supplémentaire en 2024, la consommation et les investissements des entreprises s'ajustant en fonction d'un coût du capital plus élevé.

- Dans la mesure où nous nous attendons à ce qu'une récession profonde soit évitée, les investisseurs ont la possibilité de maintenir leur exposition aux actions, mais ils doivent le faire en restant sur la défensive et en accordant la priorité à la qualité.

Afin de prévoir ce qui devrait attendre l'économie mondiale et les marchés d'actions en 2024, nous devons d'abord revoir les pronostics que nous avons faits pour 2023. Il y a un an, nous avions annoncé un ralentissement de la croissance des bénéfices, mais nous pensions que l'économie mondiale éviterait la récession, car la baisse de l'inflation permettrait aux banques centrales d'assouplir leur politique offensive. Selon nous, un tel scénario ne menacerait pas les actifs risqués, tant que les investisseurs se concentrent sur des entreprises de qualité caractérisées par des flux de trésorerie stables et des bilans prudents.

Une grande partie de nos perspectives se sont confirmées. Mais 12 mois plus tard, nous nous trouvons toujours dans une économie en fin de cycle, et nombre de nos attentes n'ont pas encore été pleinement satisfaites. Pourquoi ? L'une des raisons est la résistance du consommateur américain, qui est depuis longtemps un moteur de croissance de l'économie mondiale. Cette situation s'est avéré fortuite compte tenu des obstacles qui ont freiné une autre source importante de croissance : le secteur immobilier chinois de plus en plus endetté.

Le dynamisme de la consommation ‑ en dépit d'un durcissement offensif de la politique monétaire ‑ est conforme à notre opinion selon laquelle l'économie américaine est moins sensible à l'évolution des taux d'intérêt que par le passé. La santé des consommateurs est importante car les récessions ont rarement eu lieu sans que leur facteur central soit la restriction des dépenses des ménages. Mais nous ne sommes pas sortis d'affaire, notamment en raison du ralentissement du marché du travail. Les créations d'emplois mensuelles ont décéléré, le nombre de postes vacants est loin de son niveau record de 2022 et le bond des salaires a fait long feu, même si les rémunérations sont enfin redevenues positives sur une base corrigée de l'inflation.

Où en sommes-nous aujourd'hui ?

Si les investisseurs peuvent se réjouir de la fin des hausses de taux aux États-Unis ‑ et probablement bientôt dans d'autres régions ‑ l'optimisme doit être tempéré concernant les espoirs d'un retour à une politique accommodante. Selon nous, les taux directeurs devraient rester restrictifs jusqu'à ce que certains éléments confirment que l'inflation poursuit sa trajectoire baissière. La prolongation de cette période de fin de cycle représente un obstacle à la fois pour l'économie et pour les actions. Nous ne sommes toutefois pas aussi pessimistes que certains de nos concurrents. Bien que de nombreux indicateurs, dont l'inversion de la courbe des bons du Trésor américain, signalent un ralentissement, nous pensons que la Réserve fédérale (Fed) a des chances raisonnables de réussir le atterrissage en douceur qui se fait attendre, bien qu'une récession modérée ne puisse être exclue.

D'autres régions pourraient ne pas être aussi chanceuses. L'Europe et le Royaume-Uni flirteront probablement avec une croissance négative au cours des prochains trimestres, et un choc imprévu pourrait les faire entrer en récession. Comme indiqué précédemment, si la Chine n'est pas en mesure de compter sur ses investissements immobiliers pour stimuler la croissance, elle pourrait devoir se contenter d'un taux de croissance de son produit intérieur brut nettement inférieur à la fourchette de 6 à 10 % à laquelle elle s'était habituée.

Un environnement fragile, mais propice à l'investissement

Les marchés d'actions sont tout aussi fragiles que l'économie mondiale et dépendent en grande partie de la capacité des décideurs politiques à éviter une récession.L'extrême étroitesse des marchés qui a caractérisé l'année 2023 ne fait qu'aggraver la situation.Les États-Unis représentent actuellement près de la moitié de l'indice MSCI All-Country WorldTM et le secteur technologique constitue plus d'un quart de l'indice S&P 500®.Cette dernière proportion augmente considérablement si l'on inclut l'internet et les plateformes de commerce électronique qui ne sont pas classées dans la catégorie des technologies.

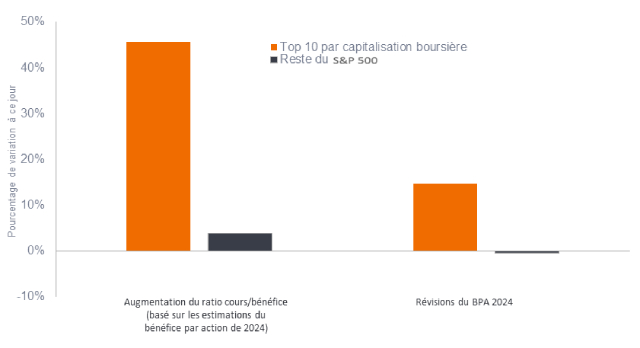

Une telle concentration sur les titres les plus performants témoigne d'une humeur moins optimiste que ne le laissent supposer les gains à deux chiffres enregistrés par le S&P 500 depuis le début de l'année.Les actions des Sept Magnifiques souvent cités ont vu leur cours doubler en 2023.Par ailleurs, l'indice S&P 500 équipondéré est légèrement dans le vert. Cette disparité s'étend aux valorisations et aux bénéfices. Les dix premières valeurs de l'indice S&P 500 ont vu leurs multiples cours-bénéfices (PER) ‑ basés sur les bénéfices de l'année 2023 ‑ augmenter de 40 %.Les multiples des autres composantes de cet indice ont enregistré une croissance à peu près nulle. De même, les prévisions bénéficiaires des 10 premières valeurs ont été révisées à la hausse de 19 %. Pour les valeurs restantes là encore, les révisions à la hausse ont été proches de 0 %.Il en va de même pour les prévisions pour 2024. Globalement, les bénéfices mondiaux de l'année 2024 risquent d'être inférieurs aux prévisions actuelles.

Illustration 1 : expansion des multiples de l'indice S&P 500 et révisions des bénéfices pour 2024

L'augmentation des multiples de valorisation et la hausse des estimations bénéficiaires ont été le fait de quelques méga-capitalisations, tandis que le reste de l'indice a à peine fait du surplace.

Source : Bloomberg, Janus Henderson Investors, au 16 novembre 2023.BPA = Bénéfice par action. Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, Janus Henderson Investors, au 16 novembre 2023.BPA = Bénéfice par action. Les performances passées ne permettent pas de prédire les performances futures.

Les autres 493 valeurs de l'indice S&P 500

L'ascension des Sept Magnifiques est en partie due à l'exposition de ces entreprises au thème d'investissement le plus en vogue cette année : l'intelligence artificielle (IA). Mais un autre facteur est qu'elles présentent les caractéristiques de qualité que sont des flux de trésorerie réguliers et une utilisation judicieuse de l'endettement. Dans ce contexte, une allocation à ces sociétés est en accord avec notre préférence pour un positionnement toujours défensif dans ce qui devrait rester une économie à la croissance timide.

On peut apprécier le potentiel de transformation de l'IA tout en reconnaissant que le cours d'une action de ce secteur reflète pleinement son potentiel. La nature de la diffusion des technologies signifie qu'il y aura probablement de nombreux bénéficiaires de l'IA en dehors des leaders du marché de 2023. De même, la qualité ne se limite pas à quelques méga-capitalisations riches en liquidités. Un grand nombre des 493 autres entreprises du S&P 500 ‑ ainsi que des indices mondiaux ‑ possèdent des caractéristiques défensives similaires.

Nous considérons qu'il s'agit de l'une des opportunités les plus prometteuses sur le segment des actions en 2024. En reconnaissant que la concentration du marché ‑ souvent induite par des stratégies passives pondérées en fonction de la capitalisation ‑ a laissé de nombreuses sociétés attrayantes avec des anomalies de valorisation, les investisseurs peuvent accéder aux mêmes thèmes durables et caractéristiques défensives qui les ont bien récompensés en 2023, mais à des valorisations plus intéressantes. Dans la mesure où nous pensons qu'une récession profonde sera évitée, les actions aux plus faibles multiples sont plus susceptibles d'enregistrer une reprise de ces derniers, le marché cherchant à surmonter l'obstacle d'une économie en décélération plutôt que de capituler sous l'effet d'une contraction économique soutenue.

Sommes-nous arrivés à ce stade ?

Tant que nous n'aurons pas une meilleure visibilité sur la trajectoire de l'économie mondiale et son impact sur les bénéfices, nous pensons que les entreprises de qualité, souvent masquées par les grandes capitalisations boursières des indices, représentent un équilibre raisonnable entre caractère défensif et valorisation. Une erreur de politique monétaire n'est pas à exclure, mais plutôt que de voir les banques centrales procéder à des relèvements excessifs, nous pensons que le risque le plus important est qu'elles changent de cap trop tôt au point de déclencher une deuxième vague d'inflation, ce qui conduirait inévitablement à un nouveau cycle de politique restrictive et, par conséquent, à un frein à la croissance.

La nature cyclique de l'Europe et des pays fortement dépendants des exportations les rend particulièrement vulnérables à un ralentissement de l'économie. Une dégradation de la situation géopolitique et le cycle électoral aux États-Unis pourraient constituer un risque supplémentaire. Le monde entier observe également la manière dont la Chine parvient à trouver un équilibre entre la gestion de son surendettement et sa tentative de relancer la croissance.

Enfin, les investisseurs doivent comprendre en quoi l'établissement d'un nouveau régime de taux d'intérêt ‑ plus élevés ‑ aura un impact sur les actions. Les entreprises dont le modèle économique est contesté ne peuvent plus compter sur un coût du capital bon marché pour masquer leur incapacité à générer régulièrement des liquidités. De plus, la hausse des taux d'actualisation supprimera l'effet stimulant sur les flux de trésorerie futurs dont bénéficiaient les entreprises à la croissance séculaire.

Ce dernier point a des implications à la fois en termes de style et de région. Dans ce nouveau contexte, un plafonnement des multiples des sociétés de croissance pourrait ramener les investisseurs vers les titres « value », ce qui pourrait profiter à l'Europe et à d'autres régions fortement décotées, surtout si un atterrissage en douceur permet aux investisseurs d'augmenter leur exposition aux titres « value » et cycliques dans l'attente d'une reprise. Lorsque le cycle se retournera, le nouveau régime de taux d'intérêt signifiera que les investisseurs ne pourront pas se réorienter sans discernement vers les titres « deep value », mais devront au contraire continuer à se concentrer sur les entreprises de qualité capables de générer un rendement du capital investi supérieur.

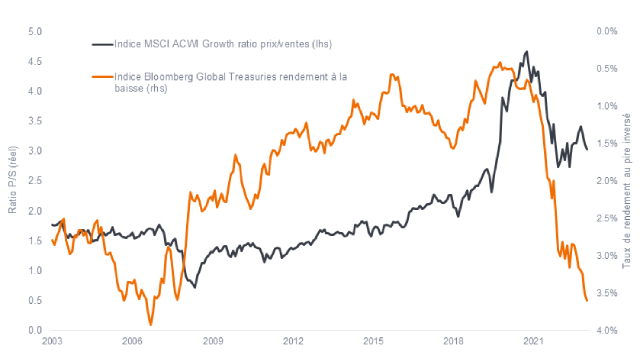

Illustration 2 : les valeurs de croissance mondiales et le coût du capital

La relation habituelle entre le coût du capital et les valeurs de croissance s'est rompue, car un marché concentré sur des valeurs onéreuses laisse les multiples de valorisation des valeurs de croissance à un niveau au-dessus de ce que l'on pourrait attendre lorsque les obligations mondiales affichent un rendement de 3,5 %.

Source : Bloomberg, Janus Henderson Investors, données mensuelles au 31 octobre 2023.Les performances passées ne permettent pas de prédire les performances futures.

Source : Bloomberg, Janus Henderson Investors, données mensuelles au 31 octobre 2023.Les performances passées ne permettent pas de prédire les performances futures.

Mais la croissance et les entreprises américaines qui dominent la catégorie ne doit pas être déplorée. L'économie mondiale fera de nombreuses utilisations de l'IA, de l'informatique dans le cloud et d'autres thèmes séculaires durables.

L'indice Bloomberg Global Treasury suit l'évolution de la dette publique à taux fixe, en monnaie locale, des pays notés Investment grade, y compris des marchés développés et émergents.

Actions cycliques :entreprises qui vendent des biens de consommation discrétionnaire (comme des automobiles) ou originaires de secteurs très sensibles à l'évolution de l'économie (par exemplel'exploitation minière).

Bénéfice par action (BPA) : un indicateur de la rentabilité d'une entreprise, définie comme le résultat net (bénéfice après impôt) divisé par le nombre d'actions en circulation.

Fin de cycle : lorsque l'activité économique atteint souvent son pic, ce qui signifie que la croissance reste positive, mais ralentit.

Les 7 Magnifiques sont un ensemble d'actions leaders du marché en 2023 composé d'Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia et Tesla.

Méga-capitalisations : sociétés dont la capitalisation boursière est supérieure à 200 milliards de dollars américains.

Politique monétaire : politique d’une banque centrale visant à influencer le niveau d’inflation et de croissance d’une économie. Elle comprend le contrôle des taux d’intérêt et de la masse monétaire. Le durcissement monétaire/la politique offensive consiste, pour une banque centrale, à tenter de juguler l’inflation et ralentir la croissance économique en augmentant ses taux d’intérêt et en réduisant la masse monétaire.La politique de relance monétaire/politique accommodante consiste, pour une banque centrale, à augmenter la masse monétaire et à réduire les coûts d'emprunt.

L'indice MSCI All-Country World (ACWI) Growth reflète la performance des actions de grande et moyenne capitalisation affichant globalement un style de croissance et originaires de 23 pays développés et de 24 pays émergents.

L'indice MSCI All Country WorldSM reflète le marché des actions des marchés développés et émergents mondiaux.

Le ratio cours/bénéfices (PER) sert à évaluer le cours d’un ou de plusieurs titres en portefeuille par rapport à son/leur bénéfice par action.

Ratio cours/chiffre d'affaires : un indicateur calculé en prenant la capitalisation boursière d'une entreprise (le nombre d'actions en circulation multiplié par le cours de l'action) et en la divisant par le total des ventes ou des revenus de l'entreprise au cours des 12 derniers mois. En règle générale, plus ce ratio est faible, plus l'investissement est intéressant.

Actifs risqués : titres financiers qui peuvent connaître des variations importantes de leurs cours (et qui présentent donc un degré de risque plus élevé).Il s'agit par exemple d'actions, de matières premières, d'obligations foncières de moindre qualité ou de certaines devises.

L’indice S&P 500®reflète la performance des grandes capitalisations américaines et représente la performance des marchés actions américains.

Une courbe des taux représente les rendements (taux d’intérêt) offerts par des obligations présentant la même qualité de crédit mais des dates d'échéance différentes. En général, les obligations ayant des échéances plus lointaines offrent des rendements plus élevés.Une inversion de la courbe des taux se produit lorsque les rendements à court terme sont supérieurs aux rendements à long terme.

Yield-to-worst : le rendement le plus bas qu'une obligation dotée d'une caractéristique spéciale (telle qu'une option d'achat) peut atteindre si l'émetteur ne fait pas défaut. Lorsqu'elle est utilisée pour décrire un portefeuille, cette statistique représente la moyenne pondérée de toutes les obligations sous-jacentes détenues.

Information importante

Des investissements concentrés sur un seul secteur ou une seule région seront plus sensibles à des facteurs influant ces segments et pourraient s'avérer plus volatils que des investissements moins concentrés ou que le marché dans son ensemble.

Les titres de participation (actions)ont soumis à des risques, y compris le risque de marché. Les performances varieront en fonction de l'évolution de la situation de l’émetteur et des tendances politiques et économiques.

L’investissement dans les valeurs de croissance et celui dans les titres « value » présentent chacun des risques et un potentiel de gains qui leur sont propres, et peuvent ne pas convenir à tous les investisseurs. Les valeurs de croissance sont soumises à un risque accru de perte et de volatilité des cours et peuvent ne pas réaliser leur potentiel de croissance perçu. Les titres « value » peuvent rester sous-valorisés par le marché pendant de longues périodes et peuvent ne pas s’apprécier autant que prévu.

Les opinions exprimées sont celles de l'auteur au moment de la publication et peuvent différer de celles d'autres personnes/équipes de Janus Henderson Investors. Les références faites à des titres individuels ne constituent pas une recommandation d'achat, de vente ou de détention d'un titre, d'une stratégie d'investissement ou d'un secteur de marché, et ne doivent pas être considérées comme rentables. Janus Henderson Investors, son conseiller affilié ou ses employés peuvent avoir une position dans les titres mentionnés.

Les performances passées ne préjugent pas des résultats futurs. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n'incluent pas les frais récurrents ou les autres dépenses du fonds.

Les informations contenues dans cet article ne constituent pas une recommandation d'investissement.

Il n'y a aucune garantie que les tendances passées se poursuivront ou que les prévisions se réaliseront.

Communication Publicitaire.