Balanced Fund

Renta variable de alta convicción y bonos gestionados activamente:

apostamos por un equilibrio entre el crecimiento de los activos y la reducción de la volatilidad.

La rentabilidad histórica no predice las rentabilidades futuras.

Por qué aún estamos a tiempo de adoptar un enfoque equilibrado

Un enfoque equilibrado sigue siendo vital para mitigar los riesgos y lograr ganancias a largo plazo, a pesar de las recientes volatilidades del mercado.

Un enfoque 60/40 ofrece varias ventajas

Diversificación sencilla y rentable

Con una inversión única, los inversores pueden obtener exposición a distintas clases de activos, estilos y mercados.

Una solución de cartera eficiente

Con una asignación principal a un fondo mixto se pretende garantizar una exposición diversificada y con riesgos gestionados para lograr un crecimiento y una resiliencia constantes.

Resultados consistentes

Los inversores pueden sentirse más seguros en su asignación de activos principal, sabiendo que está diseñada para adaptarse y sortear diversas condiciones del mercado.

Demasiado pronto para anunciar la muerte del 60/40

En nuestra opinión, las carteras equilibradas son claves para lograr resultados sistemáticos en la inversión a largo plazo, al ofrecer soluciones versátiles a los inversores, ya sea como una cartera completa, como asignación principal o como complemento táctico.

Janus Henderson Balanced Fund

Janus Henderson Balanced Fund: solución principal integral de gestión activa

Flexible, defensivo, dinámico

Más allá de la inversión tradicional: Desde hace más de 30 años Janus Henderson viene ofreciendo a sus clientes una solución sencilla de asignación de activos centrada en captar las rachas alcistas de la Bolsa y brindar protección frente a las rachas bajistas.

¿Qué convierte al Janus Henderson Balanced Fund en un fondo exitoso?

La estrategia dinámica de asignación de activos del Balanced Fund tiene flexibilidad para posicionarse defensivamente al prever volatilidad en el mercado, a la vez que trata de obtener fuertes rentabilidades ajustadas al riesgo. A diferencia de muchos competidores, nuestra asignación NO está limitada por objetivos estáticos, el Fondo Equilibrado puede pivotar activamente entre una ponderación de la renta variable del 35% al 70% en función de las condiciones del mercado

¿Qué significa este enfoque para las caídas temporales?

El enfoque dinámico del equipo proporciona la flexibilidad necesaria para posicionarse defensivamente en previsión de la volatilidad del mercado, al tiempo que se buscan sólidas rentabilidades ajustadas al riesgo.

Históricamente, el Balanced Fund ha cumplido cuando ha importado: en periodos bajistas.

Tanto en los periodos de contracción del mercado como en el estallido de la burbuja tecnológica a principios de la década de 2000 o la crisis financiera mundial de 2008, el Fondo sufrió menos pérdidas.

La rentabilidad histórica no predice las rentabilidades futuras.

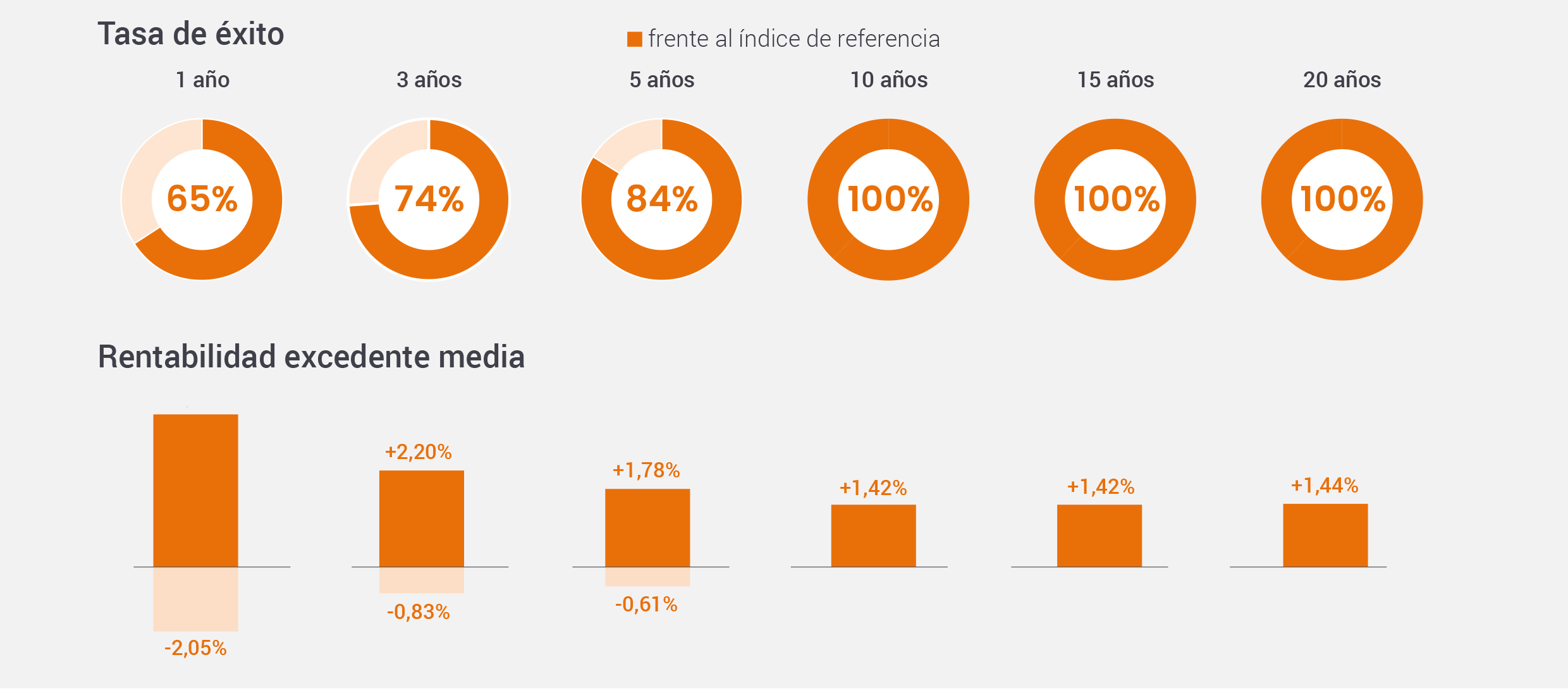

Un éxito constante

El enfoque dinámico del equipo proporciona la flexibilidad necesaria para posicionarse defensivamente en previsión de la volatilidad del mercado, al tiempo que se buscan sólidas rentabilidades ajustadas al riesgo.

Janus Henderson Balanced Fund superó al índice de referencia en periodos mensuales sucesivos el 100% de las veces durante los periodos de 10, 15 y 20 años.

Fuente: Morningstar, Janus Henderson Investors, a 31 de marzo de 2024.

Nota: La tasa de éxito se basa en la rentabilidad mensual sucesiva desde el lanzamiento del Fondo (24/12/98). El gráfico representa el porcentaje de tiempo que el Balanced Fund (A2 USD bruto) superó al Balanced Index. La rentabilidad superior media adicional representa, en promedio, cuánto mejor se comportó el fondo durante los periodos de mejor comportamiento o cuánto peor durante los períodos de peor comportamiento.El índice equilibrado es un índice calculado internamente (55% S&P 500 + 45% Bloomberg US Aggregate Bond).

El 31 de julio de 2024, el índice de referencia, el objetivo de rentabilidad, y la política de inversión del Fondo cambiaron. Los rendimientos anteriores al 31 de julio de 2024 están basados en el índice de referencia, el objetivo de rendimiento y la política de inversión del Fondo anteriores a esta fecha.

Las rentabilidades pasadas no predicen rentabilidades futuras.

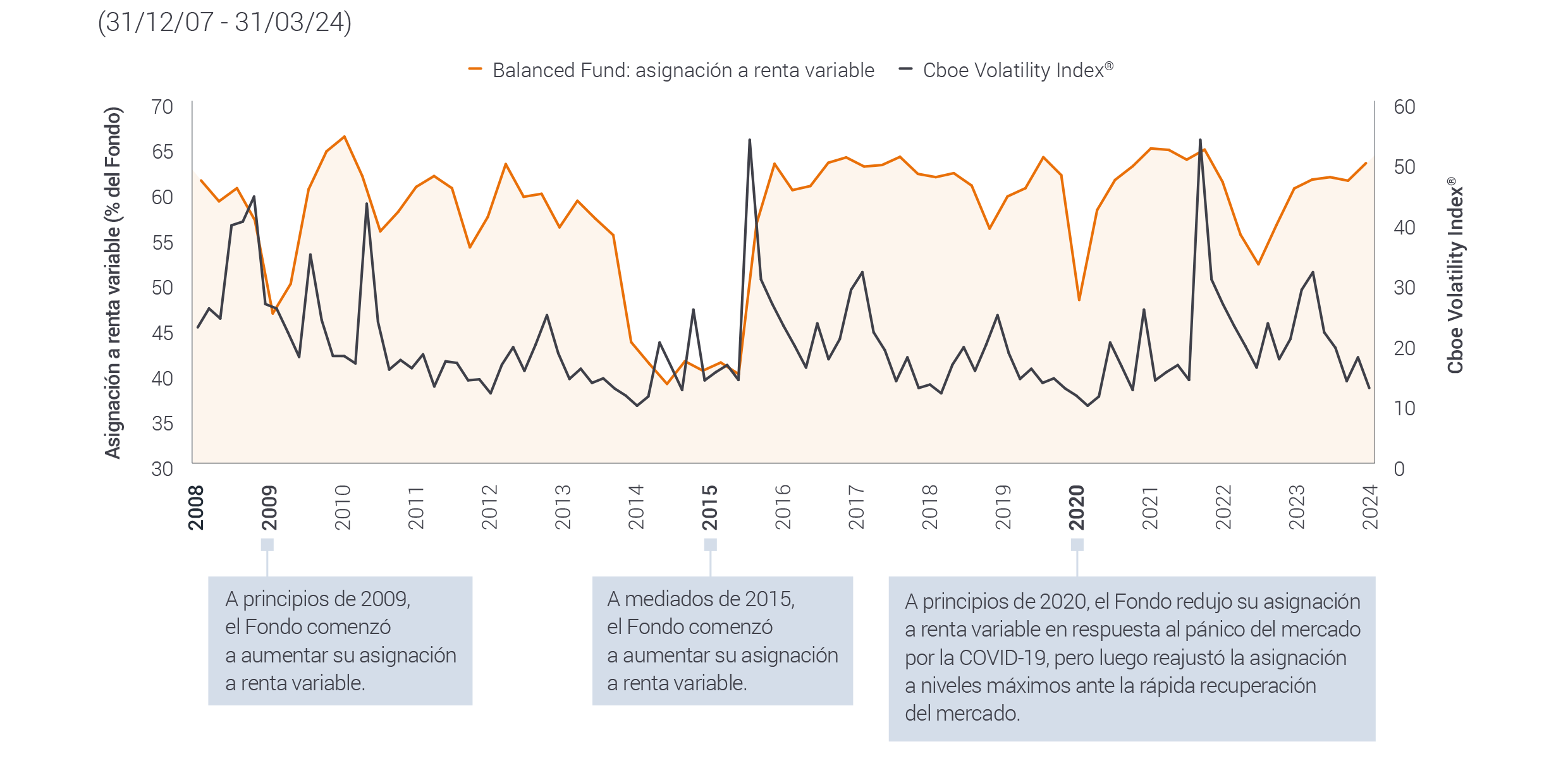

Un vistazo a la asignación dinámica y la volatilidad del mercado

El enfoque dinámico del Fondo proporciona la flexibilidad necesaria para posicionarse defensivamente en previsión de la volatilidad del mercado, al tiempo que se buscan sólidas rentabilidades ajustadas al riesgo. Este proceso, junto con la diversidad de rentabilidad, puede ayudar a mitigar el riesgo de pérdida.

Fuente: Janus Henderson Investors, a 31 de marzo de 2024.

No existe ninguna garantía de que el proceso de inversión conduzca sistemáticamente al éxito de la inversión. La asignación a renta variable varía a lo largo del tiempoy está sujeta a decisiones de inversión estratégicas.El Cboe Volatility Index® o VIX® Index® muestra la expectativa del mercado sobre la volatilidad que podría registrarse a 30 días. Se construye utilizando las volatilidadesimplícitas de una amplia gama de opciones del índice S&P 500® y es una medida del riesgo de mercado ampliamente utilizada. La metodología del VIX Index es propiedad del Chicago Board of Options Exchange, que no está afiliado a Janus Henderson.

Capital en riesgo. Las rentabilidades pasadas no predicen rentabilidades futuras.

Morningstar, Janus Henderson Investors, a 31/03/2024. Nota: La tasa de éxito se basa en las rentabilidades mensuales sucesivas a 1 año desde el lanzamiento del Fondo el 24/12/98. El porcentaje representa el número de veces en que el Balanced Fund (bruto de comisiones) superó al Balanced Index.

Nuestros analistas de renta variable y renta fija trabajan codo con codo cubriendo los mismos sectores globales, lo que facilita un análisis más profundo de las perspectivas fundamentales de una empresa, además de conocer las verdaderas intenciones de la dirección.

Conoce al equipo

Deje que nuestro equipo tome la decisión de asignación de activos entre acciones y bonos por usted, y ayude aliviar la toma de decisiones emocionales que pueden estar motivadas por la volatilidad del mercado.

Jeremiah Buckley, CFA

Gestor de Cartera, Analista de Investigación

En el sector desde 1998. Se incorporó a la empresa en 1998.

Greg Wilensky, CFA

Gestor de Cartera, Analista de Investigación

En el sector desde 1993. Se incorporó a la empresa en 2020.

Michael Keough

Gestor de Cartera, Analista de Investigación

En el sector desde 2007. Se incorporó a la empresa en 2007.

Balanced Fund

Para inversores que buscan una cartera sencilla y transparente con

asignación dinámica entre el 35% y el 70% de renta variable.

Perspectivas de Inversión

Recursos

Intentamos que nuestros materiales promocionales sean claros, pero es inevitable que usemos cierta jerga financiera. Este glosario explica algunos de los términos financieros más comunes. Consulte nuestro glosario para conocer las definiciones de algunos de los términos utilizados.