Aterrizaje suave o fuerte: ¿es importante para los bonos investment grade?

Los gestores de cartera James Briggs y Tim Winstone analizan las anteriores crisis económicas de la zona euro por su impacto en los bonos corporativos investment grade y si existen paralelismos con la actualidad.

7 minutos de lectura

Aspectos destacados:

- La zona euro ha sufrido cuatro contracciones económicas desde 2000 y, en tres de ellas, los bonos corporativos investment grade se comportaron mejor que la deuda pública.

- Por lo general, ampliar el período de mantenimiento en torno a la crisis (para tener en cuenta la falta de precisión cuando comienzan y terminan las contracciones) modera los extremos de exceso de rentabilidad y hace que la rentabilidad total se vuelva positiva en los cuatro períodos.

- Si nos fijamos en las características iniciales de crisis pasadas, el mercado actual de bonos corporativos investment grade tiene algunos puntos en común con una crisis económica profunda, a pesar de reflejar más bien una crisis superficial, lo que justifica cierta prudencia.

¿Suave o fuerte? Ese es el dilema al que se enfrentan los mercados y, no, no estamos hablando de queso. ¿Pueden lograr los bancos centrales un aterrizaje suave de la economía o provocarán un aterrizaje duro con una profunda recesión? Analizamos las anteriores crisis económicas de la zona euro y si podrían ofrecer lecciones para el mercado actual de deuda corporativa investment grade en euros.

En los últimos 25 años, la zona euro ha vivido cuatro episodios de contracción/recesión, representados por períodos de crecimiento trimestral negativo del producto interior bruto (PIB) real. Podría darse por hecho automáticamente que mantener deuda pública en lugar de bonos corporativos sería una buena estrategia en un período de debilidad económica. Pero si nos atenemos a la historia, eso solo es cierto en los aterrizajes duros.

Las cuatro contracciones económicas de la zona euro son:

- Guerra de Irak de 2003 (breve contracción en el 1.er trimestre de 2003)

- Crisis financiera global de 2008/2009 (fuerte recesión entre el 2.º trimestre de 2008 y el 1.er trimestre de 2009)

- Crisis de deuda de la zona euro 2011/13 (leve recesión prolongada entre el 4.º trimestre de 2011 y el 1.er trimestre de 2013)

- Pandemia de covid-19 de 2020 (recesión en forma de V entre el 1.er trimestre de 2020 y el 4.º trimestre de 2020)

El índice ICE BofA Euro Corporate es una cesta de bonos corporativos investment grade denominados en euros. Los datos de rentabilidad están disponibles tanto para la rentabilidad total (ingresos conjuntos y movimientos de capital) como para el exceso de rentabilidad. El exceso de rentabilidad aísla la parte de la rentabilidad que se atribuye únicamente a la deuda privada y es igual a la rentabilidad total de los bonos corporativos menos la rentabilidad total de una cesta de deuda pública con el mismo riesgo. Básicamente, muestra el exceso de rentabilidad de un índice que proviene del rendimiento adicional que acumulan los bonos corporativos sobre la deuda pública de igual vencimiento y el efecto de cualquier variación de los diferenciales de crédito durante el período.

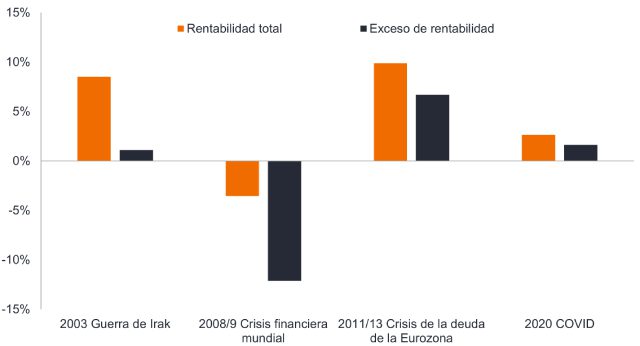

En el gráfico 1 se muestra que, en tres de los cuatro períodos, mantener bonos corporativos investment grade resultó más rentable que mantener deuda pública. Por lo demás, los bonos investment grade también superaron a la renta variable (representada por el índice MSCI Europe ex UK, rentabilidad total) en tres de los cuatro períodos (excepto en la crisis de la deuda de 2011-2013).1

Gráfico 1. Rentabilidad total y excedente de rentabilidad de los bonos corporativos investment grade en euros durante las contracciones económicas (cifras anualizadas)

Fuente: Janus Henderson, Bloomberg, índice ICE BofA Euro Corporate, rentabilidad total y exceso de rentabilidad en euros. Se incluyen todos los períodos de contracción económica (guerra de Irak = 1.er trimestre de 2003; crisis financiera global = del 2.º trimestre de 2008 a 1.er trimestre de 2009; crisis de deuda de la zona euro = del 4.º trimestre de 2011 al 1.er trimestre de 2013; covid-19 = del 1.er al 4.º trimestre de 2020). Las cifras anualizadas convierten la rentabilidad acumulado de un período en una tasa anual. La rentabilidad histórica no predice las rentabilidades futuras.

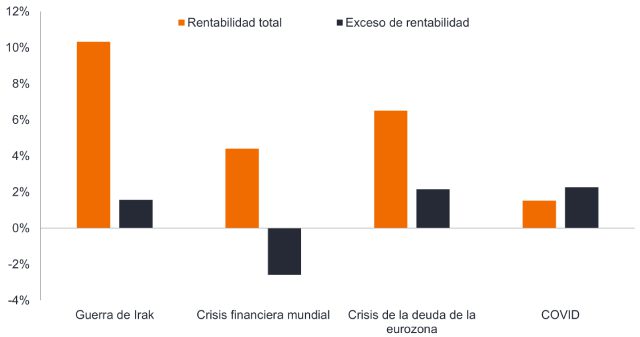

Para corregir el hecho de que las recesiones no empiezan y terminan exactamente al mismo tiempo para todas las empresas, es decir, algunas empresas se verán afectadas antes o después por la debilidad económica, en el gráfico 2 ampliamos el período en torno a las contracciones para incluir los seis meses anteriores y posteriores. Esto hace que la rentabilidad total se vuelva positiva en todos los períodos más largos y tiende a suavizar los extremos del exceso de rentabilidad, es decir, reduce el gran exceso de rentabilidad positiva y el exceso de rentabilidad negativa.

Gráfico 2. Rentabilidad total y excedente de rentabilidad de los bonos corporativos investment grade denominados en euros durante las contracciones económicas más los seis meses anteriores y posteriores (cifras anualizadas)

Fuente: Janus Henderson, Bloomberg, índice ICE BofA Euro Corporate, rentabilidad total y exceso de rentabilidad en euros. Los períodos en negrita entre paréntesis reflejan el período que se muestra, que comprende los seis meses anteriores a la contracción, el propio período de contracción y los seis meses posteriores a esta, incluyendo todos los periodos. Guerra de Irak = 1.er trimestre de 2003 (del 3.er trimestre de 2002 al 3.er trimestre de 2003); crisis financiera global = del 2.º trimestre de 2008 al 1.er trimestre de 2009 (del 4.º trimestre de 2007 al 3.er trimestre de 2009); crisis financiera de la zona euro = del 4.º trimestre de 2011 al 1.er trimestre de 2013 (del 2.º trimestre de 2011 al 3.er trimestre de 2013); covid-19 = del 1.er trimestre de 2020 al 4.º trimestre de 2020 (del 3.er trimestre de 2019 al 2.º trimestre de 2021). La rentabilidad histórica no predice las rentabilidades futuras.

Dada la incertidumbre del mercado sobre si vamos a experimentar un aterrizaje duro o suave, los episodios anteriores resultan esclarecedores. Revelan que, si nos atenemos a la historia, ha tenido más sentido mantener bonos corporativos investment grade que deuda pública en casi todas las contracciones económicas más graves.

Explicación de las diferencias

Como es lógico, cada uno de los cuatro períodos contractivos fue diferente. Pero eso puede ser útil. Podemos buscar similitudes y diferencias entre las contracciones pasadas y la actualidad. En la siguiente tabla, hemos marcado en verde allí donde los factores son similares a los actuales.

Gráfico 3. Factores económicos de la zona euro y del investment grade en euros al inicio de la contracción

| Factor al inicio de la contracción | 2003 Guerra de Irak | 2008 Crisis financiera global | 2011 Crisis de deuda | 2020 Covid-19 | 28 de febrero de 2023 |

|---|---|---|---|---|---|

| Grado de contracción del PIB durante la crisis | -0,3% | -5,7% | -1,8% | -4,1% | ? |

| Tasa de inflación | 2,3% | 3,6% | 3,0% | 1,3% | 8,5% (ene 2023) |

| Inflación a la baja o al alza | Plana | Al alza | Al alza | Al alza | A la baja |

| Tipo oficial (de refinanciación) del BCE | 2,75% | 4,0% | 1,5 % | 0,0% | 3,0% |

| Tendencia al alza o a la baja del tipo oficial del BCE | A la baja | Al alza | Al alza | Plana | Al alza |

| Duración efectiva | 4,24 | 4,47 | 3,91 | 5,22 | 4,64 |

| Yield to worst del IG en euros | 4,41% | 5,63% | 4,06% | 0,51% | 4,32% |

| Rendimientos a la baja o al alza | A la baja | Al alza | Al alza | Al alza | Al alza |

| Diferencial de crédito del IG en euros (puntos básicos) | 96 | 179 | 299 | 94 | 147 |

| Tasa de desempleo | 9,0% | 7,4% | 10,5% | 7,5% | 6,6% (Dic 2022) |

| PMI industrial | 48,4 | 52 | 48,5 | 46.3 | 48,5 |

| Precio (% de ponderación nominal del IG en euros) | 104 | 95 | 100 | 106 | 89 |

Fuente: Janus Henderson, Bloomberg: PIB real de la zona euro a precios de 2010, inflación = índice armonizado de precios al consumo de la zona euro, variación porcentual interanual; tasa de refinanciación de políticas del Banco Central Europeo (BCE); tasa de desempleo de la zona euro de Eurostat; índice de directores de compras de actividad industrial de la zona euro (una cifra por debajo de 50 indica contracción); índice ICE BofA Euro Corporate: yield to worst; diferencial de crédito = diferencial ajustado por opciones (OAS) de deuda pública; un punto básico (pb) equivale a 1/100 de un punto porcentual. 1 pb = 0,01%; 100 pb = 1%; duración efectiva, precio ponderado nominal (precio de un bono como % de su valor nominal, que muestra la media ponderada del índice). Cifras en columnas con fechas consecutivas: 31/12/2002, 31/3/2008, 30/9/2011, 31/12/2019 y 28/2/2023 (o última cifra disponible). La rentabilidad histórica no predice las rentabilidades futuras.

A primera vista, parece desigual, pero es lo esperable, dado que el entorno actual no coincide plenamente con ninguna de las contracciones pasadas. Si lo fuera, invertir podría ser mucho más fácil. La diferencia más clara es la inflación. En todos los episodios anteriores, era plana o subía. Actualmente se ha dado la vuelta y está bajando desde su máximo, pero el máximo reciente fue mucho más alto que al inicio de las recesiones económicas anteriores. La rapidez con que disminuya afectará a las políticas que aplique el banco central, por lo que sigue siendo una variable clave para el riesgo de tipos de interés.

De forma inquietante, los colores de la tabla muestran una mayoría de puntos en común con la recesión de la crisis financiera global de 2008. Recuerden que esta fue la recesión que resultó en un exceso de rentabilidad negativa. El rendimiento y el diferencial actuales están por debajo de los niveles de principios de 2008, lo que concuerda con nuestra opinión de que el mercado actual requiere cierta prudencia, ya que no descuenta una recesión grave. Sin embargo, a pesar de los riesgos geopolíticos que resultan de Rusia y Ucrania, no vemos el mismo riesgo sistémico dentro del sistema financiero que existía dentro del sector bancario antes de la crisis financiera global. En la actualidad, el sector bancario está mejor capitalizado y, en nuestra opinión, la crisis que viene es una crisis económica más tradicional, centrada en una marcha atrás en el consumo/las empresas, que debería ser menos grave que una crisis financiera.

Los rendimientos y los diferenciales actuales son similares o superiores a los de las recesiones leves, lo que podría justificar los precios actuales del mercado si la economía logra un aterrizaje suave o una ligera contracción. Otra diferencia destacable es que los precios están hoy muy por debajo de los valores nominales, lo que crea una útil reducción al vencimiento. A juzgar por estos parámetros, los bonos corporativos investment grade en euros pueden descontar razonablemente una leve desaceleración y podrían ofrecer valor si la economía lograse evitar totalmente una recesión. Esto dependerá en gran parte de lo rápido pueda retroceder la inflación y cuál sea la respuesta de los bancos centrales.

1Fuente: Janus Henderson, Bloomberg, MSCI Europe ex UK, ICE BofA Euro Corporate Index, rentabilidades totales en USD. Períodos según el gráfico 1. La rentabilidad histórica no predice las rentabilidades futuras.

Diferencial de crédito: diferencia de rendimiento entre valores con un vencimiento similar, pero con una calidad crediticia diferente. La ampliación de los diferenciales indica generalmente un deterioro de la solvencia de los prestatarios corporativos, mientras que su estrechamiento indica una mejora.

Duración efectiva: variación porcentual del precio de un bono dado un cambio paralelo en la curva de tipos de la deuda pública. Para un índice, es la media de las duraciones efectivas de los valores que lo componen, ponderada por el valor total de mercado. Por ejemplo, una duración efectiva de 5 significa que cabe esperar que un aumento en el rendimiento de 100 puntos básicos o un 1% provoque una caída en el precio del bono del 5%, y viceversa.

Índice ICE BofA Euro Corporate: indicador de la deuda corporativa de calificación investment grade denominada en euros y emitida al público en los mercados nacionales de la zona euro o de eurobonos.

Inflación: tasa de variación anual de los precios, normalmente expresada como porcentaje. El índice de precios al consumo (IPC) mide la variación media de los precios a lo largo del tiempo que pagan los consumidores urbanos por una cesta de bienes y servicios de consumo del mercado.

Riesgo de tipos de interés: riesgo de que los precios de los bonos cambien debido a variaciones de los tipos de interés. Los precios de los bonos se mueven en dirección opuesta a sus rendimientos, por lo que un aumento de los tipos y de los rendimientos produce un descenso de los precios y viceversa.

Investment grade: bono emitido normalmente por gobiernos o empresas de los que se considera que tienen un riesgo relativamente bajo de impago de su deuda. La mayor calidad de estos bonos se refleja en su mayor calificación de crédito.

Política monetaria: las políticas de un banco central orientadas a influir en el nivel de inflación y crecimiento de una economía. Incluyen el control de los tipos de interés y la oferta monetaria.

Valor nominal: el valor nominal del título, la cantidad que se devolverá al vencimiento.

Recesión: disminución significativa de la actividad económica que se prolonga durante varios meses. Un «aterrizaje suave» es una desaceleración del crecimiento económico que evita una recesión o que provoca una recesión leve. Un «aterrizaje duro» es una recesión profunda.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio sube o baja con movimientos amplios, es que es muy volátil. Si el precio varía más lentamente y en menor medida, es que presenta una volatilidad inferior. Una volatilidad mayor significa un mayor riesgo para la inversión.

Rendimiento: el nivel de ingresos de un valor, expresado normalmente como tipo porcentual.

Yield to worst (YTW): el rendimiento más bajo que puede alcanzar un bono sin que el emisor incurra en impago y tiene en cuenta cualquier característica de compra aplicable (por ejemplo, el emisor puede rescatar el bono en una fecha determinada por adelantado). A nivel de índice o de cartera, esta estadística representa el YTW medio ponderado para todos los asuntos subyacentes.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos high yield (con calificación inferior a la categoría de inversión) y, aunque estos suelen ofrecer tipos de interés más altos que los bonos investment grade, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.