¿Sentado en efectivo? ¿Cuál es tu próximo paso?

Seth Meyer, director global de gestión de carteras de clientes, analiza los riesgos ocultos y las posibles trampas estratégicas de guardar dinero en efectivo.

6 minutos de lectura

Aspectos destacados:

- En medio de tasas de interés más altas y, en consecuencia, rendimientos más altos, los inversores han acumulado efectivo. Creemos que es hora de dar un paso.

- En nuestra opinión, el efectivo debe considerarse como un activo para satisfacer las necesidades de liquidez a corto plazo (menos de 12 meses). Más allá de eso, los inversores deben considerar una cartera adecuadamente diversificada para lograr sus objetivos financieros.

- Si bien el rendimiento a corto plazo puede o no funcionar a favor de los inversores, creemos que, a largo plazo, los beneficios de invertir superarán los beneficios potenciales a corto plazo de estar en efectivo.

El ajedrez es un juego único en el que ganar depende casi por completo de la habilidad y la estrategia. No hay dados, cartas barajadas ni números aleatorios; no hay ningún elemento de azar o suerte.

Para los mejores ajedrecistas del mundo, los grandes maestros, su principal fortaleza estratégica radica en su capacidad para pensar muchas jugadas por delante (hasta 15-20) en múltiples líneas de juego.

¿Su objetivo final? El jaque mate: ganar la partida.

La inversión y el ajedrez se parecen en el sentido de que la estrategia es fundamental para el éxito. A pesar del riesgo de lo desconocido en los mercados financieros, creemos que la estrategia es un aspecto vital de la inversión.

Esto es de gran importancia porque solo en Estados Unidos hay actualmente más de 6,3 billones de dólares en efectivo (o fondos del mercado monetario), más que en cualquier otro momento de la historia y casi el doble en comparación con hace cinco años. Los principales impulsores de esta tendencia han sido una combinación del exceso de liquidez que entró en el sistema financiero en respuesta a la COVID-19 y los mayores rendimientos que se ofrecen tras las subidas de tipos de 525 puntos básicos de la Reserva Federal (Fed).

Entendemos el atractivo del dinero en efectivo. Después de más de una década de tasas de interés cero, las cuentas de ahorro, los mercados monetarios y los certificados de depósito están pagando rendimientos relativamente atractivos con un riesgo insignificante. Además, algunos inversores pueden estar preocupados por una recesión, optando por aparcar sus fondos en efectivo y adoptar el enfoque de esperar y ver. Ahora que el efectivo les está dando algo, es posible que algunos inversores no sientan que están sacrificando mucho para estar en una postura de aversión al riesgo.

Un blanco fácil para un jaque mate

Si bien los rendimientos del 4-5% de los fondos del mercado monetario de EE. UU. son atractivos, creemos que los inversores deben pensar más allá de su movimiento actual. De lo contrario, en nuestra opinión, su estrategia de inversión puede enfrentarse a un par de escollos estratégicos.

En primer lugar, los rendimientos en efectivo no son defendibles. Si la Fed comienza a recortar las tasas este año, lo que ha señalado que tiene la intención de hacer, los rendimientos en efectivo caerán al unísono. Aunque no esperamos que la Fed vuelva a llevar los tipos a cero, los inversores que tienen en efectivo no han asegurado los rendimientos más altos actuales durante ningún período significativo.

En segundo lugar, los tipos de interés al contado no se benefician de la caída de los rendimientos como muchos otros activos de riesgo. Por ejemplo, los bonos a tipo fijo experimentan una apreciación de los precios cuando los rendimientos caen, y el valor presente de las ganancias futuras de una empresa aumenta a medida que bajan los tipos, lo que eleva el valor de sus acciones, en igualdad de condiciones.

El dinero en efectivo es el rey, pero ¿por cuánto tiempo?

Los inversores que están estacionados en efectivo y esperando algo de claridad sobre el futuro de la economía pueden encontrar más riesgo en su enfoque de lo que parece. El riesgo velado es que, sin saberlo, están haciendo una apuesta en una sola línea de juego: si su escenario anticipado no se materializa o si no ven las señales que buscan para volver al mercado, pueden quedarse atascados sin un próximo movimiento.

Como se muestra en el Gráfico 1, los activos de riesgo (acciones, bonos y carteras equilibradas) han superado ampliamente al efectivo en el período de 12 meses posterior a la última subida de tipos de la Fed. ¿La conclusión? Creemos que los inversores deberían estar posicionados para la siguiente fase del ciclo porque, una vez que los mercados se mueven, es probable que se muevan demasiado rápido para que los inversores puedan reaccionar a tiempo. Esto es importante porque perderse el primer tramo alcista en un repunte del mercado puede ser uno de los impulsores más importantes de rendimientos inferiores a largo plazo.

Gráfico 1: Rendimientos a 12 meses tras la última subida de tipos de la Fed

El efectivo ha quedado rezagado con respecto a los activos de riesgo en seis de los últimos siete ciclos, una vez que la Fed dejó de subir los tipos.

Fuente: Bloomberg, Janus Henderson Investors, a 15 de marzo de 2024. *El período de julio de 2023 muestra los rendimientos del período de 7 meses comprendido entre el 31 de julio de 2023 y el 29 de febrero de 2024. La cartera equilibrada es una combinación del 60% del índice S&P 500® y el 40% del índice Bloomberg U.S. Aggregate Bond y supone un reequilibrio anual. Las rentabilidades pasadas no predicen rentabilidades futuras.

Cómo pensar en la estrategia

Los grandes maestros de ajedrez pasan mucho tiempo trabajando en movimientos de cierre porque las estrategias efectivas comienzan con el fin en mente. Los inversores exitosos pueden aplicar la misma lógica: definir los objetivos financieros con un planificador financiero debe ser el primer paso en un enfoque basado en objetivos para la gestión del patrimonio.

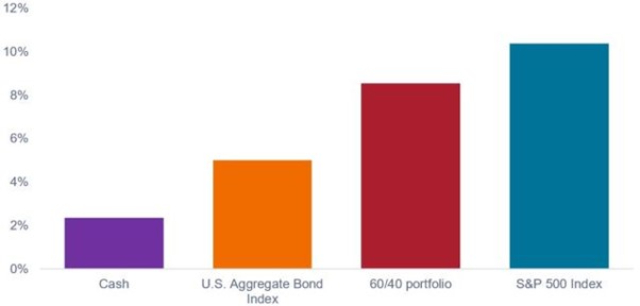

Una vez identificados y cuantificados los objetivos, recomendamos a los inversores que se ciñan a una estrategia con una perspectiva a largo plazo. Al adoptar este enfoque, el efectivo debe considerarse como un activo para satisfacer las necesidades de liquidez a corto plazo (menos de 12 meses). Más allá de eso, los activos de riesgo han superado significativamente al efectivo en promedio a largo plazo, como se muestra en el Gráfico 2. Como resultado, creemos que las estrategias de market timing son arriesgadas debido al coste de oportunidad de estar fuera de los mercados. Del mismo modo, esperar para volver a entrar puede resultar costoso a largo plazo.

Gráfico 2: Rentabilidad media móvil a 5 años (1996 – 2023)

Fuente: Bloomberg, a 31 de diciembre de 2023. Promedio de las rentabilidades renovables anualizadas a 5 años basados en las rentabilidades del año calendario. La cartera equilibrada 60/40 es una combinación del 60% del índice S&P 500 y el 40% del índice Bloomberg U.S. Aggregate Bond, y supone un reequilibrio anual. Las rentabilidades pasadas no predicen rentabilidades futuras.

¿Cuál es tu próximo paso?

Puede ser desalentador para los inversores que han estado al margen pensar en volver a los activos de riesgo. Para mitigar cierta aprensión, se pueden considerar varios enfoques, entre ellos:

- Promediar el costo en dólares en activos de riesgo durante un período de 3 a 6 meses en lugar de volver a poner todo el efectivo a trabajar de una sola vez.

- Invertir en un fondo 60/40 como una opción de menor volatilidad que una cartera de renta variable, sobre todo teniendo en cuenta que es probable que las correlaciones entre acciones y bonos se normalicen en medio de tipos más altos y una tendencia a la baja de la inflación.

- Dentro de las asignaciones de renta variable, centrándose en empresas de crecimiento secular plurianual de alta calidad, especialmente aquellas impulsadas por la innovación digital, la inteligencia artificial y una sólida investigación y desarrollo, que tienen perspectivas de aumentar los beneficios a pesar de un entorno económico incierto.

- Dentro de la renta fija, explorar fondos multisectoriales con potencial para ofrecer rendimientos más altos que los mercados monetarios, así como una apreciación de los precios en caso de que los rendimientos caigan.

- Buscar opciones de efectivo plus para obtener un rendimiento adicional.

Creemos que los inversores que están sentados en efectivo deberían considerar un próximo movimiento que sea congruente con una estrategia sólida a largo plazo. En nuestra opinión, la reasignación a activos de riesgo resultará más beneficiosa a largo plazo para alcanzar sus objetivos financieros.

Información importante

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

Los valores de renta variable están sujetos a riesgos, incluido el riesgo de mercado. Las rentabilidades fluctuarán en respuesta a acontecimientos políticos, económicos y relacionados con los emisores.

Invertir implica un riesgo de mercado y es posible perder dinero invirtiendo. La rentabilidad y el valor de la inversión fluctuarán en respuesta a la evolución del emisor, la política, el mercado y la economía, que pueden afectar a un solo emisor, a los emisores de un sector, sector económico o región geográfica, o al mercado en su conjunto.

Un punto básico (p.b.) equivale a 1/100 de un punto porcentual. 1 p.b. = 0,01 %. 100 p.b. = 1 %.

La correclación mide hasta qué punto dos cariables se mueven la una con respecto a la otra. Un valor de 1,0 implica que se mueven de forma paralela mientras que un valor de -1,0 implica que se mueven en direcciones opuestas y un valor de 0,0 conlleva que no existe relación entre ambas.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.