Las nóminas privadas no agrícolas (NFP, por sus siglas en inglés) de mayo se situaron significativamente por encima de las expectativas, aumentando en 272.000 desde las 175.000 de abril, con un desempleo que subió al 4,0%. Si bien el número de empleos puede parecer fuerte en la superficie, hay algo de diablo en los detalles.

A significant dichotomy exists between the Bureau of Labor Statistics (BLS) NFP number (which is based on the payroll survey and counts the number of jobs) at +272,000 and the household survey number (which counts the number of people employed), which showed a loss of 408,000 jobs. The NFP number (payroll survey) drives the unemployment rate.

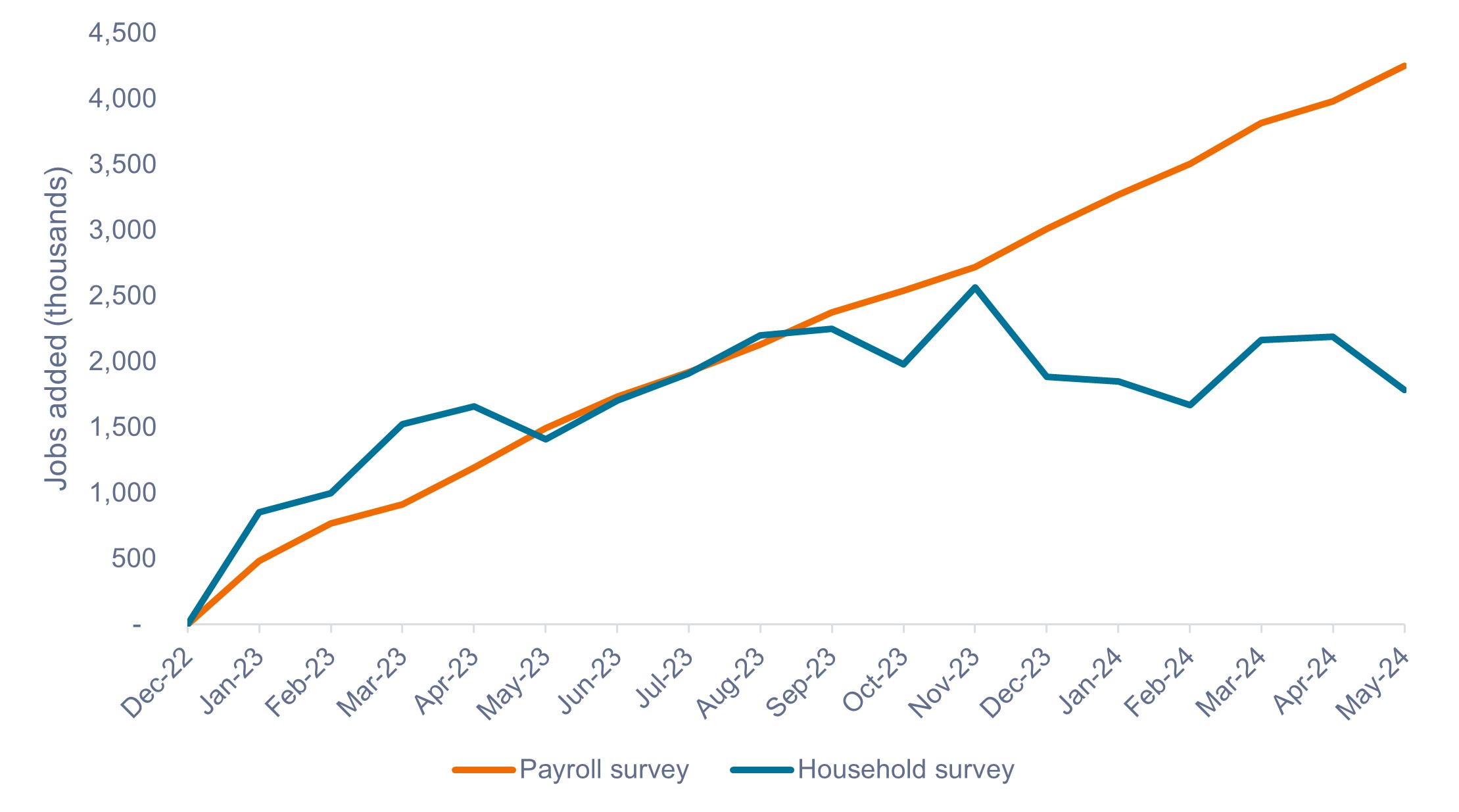

Over the past year, these two measures of employment have diverged by over 2 million jobs, as shown in Exhibit 1. Suffice to say, the household survey paints a picture of a weaker jobs market than the payroll survey. Therefore, we would expect downward revisions to the NFP numbers in the months ahead, with a corresponding rise in the unemployment rate.

Gráfico 1: Diferentes encuestas pintan un panorama diferente del empleo en Estados Unidos

Encuesta de nómina de BLS vs. encuesta de hogares (enero de 2023 – mayo de 2024)

Fuente: Oficina de Estadísticas Laborales, a 7 de junio de 2024.

Fuente: Oficina de Estadísticas Laborales, a 7 de junio de 2024.

Mientras tanto, la senda de flexibilización de los bancos centrales ha comenzado, aunque no ha sido uniforme. Si bien la Reserva Federal (Fed) mantiene su patrón de tenencia, el Banco de Canadá fue el primero del G7 en recortar las tasas el 5 de junio, y el Banco Central Europeo (BCE) hizo lo mismo el 6 de junio. Esta divergencia en la política de los bancos centrales no es inesperada, ya que la orientación comenzó a divergir a principios de este año con una inflación menos pegajosa a nivel mundial en comparación con la de EE. UU.

¿Cómo interpretar la publicación de datos?

Creemos que los datos sugieren que la economía se está desacelerando lentamente , y que las tasas más altas comienzan a filtrarse a las empresas y los consumidores. Dado que gran parte de los datos recientes son más débiles de lo previsto, las perspectivas de recortes de tipos de la Fed han aumentado.

Las expectativas de recortes de tipos en 2024 siguen siendo moderadas, pasando de las siete que se descontaron en los mercados de futuros en enero a sólo una o dos en la actualidad. Creemos que la Fed quiere recortar este año, pero es más probable que se produzca un recorte en septiembre, o posiblemente incluso más tarde.

Además, cuando el banco central recorte, no creemos que vaya a iniciar un ciclo de subidas coherente con un recorte en cada reunión posterior. Más bien, es más probable que la Fed siga dependiendo de los datos y vuelva a una cadencia menos frecuente, como cualquier otra reunión.

En nuestra opinión, esta futura cadencia de recortes de tipos es quizás más importante que si la Fed comienza a recortar en septiembre o más tarde.

¿Cuál podría ser el efecto en la curva de rendimiento?

Es poco probable que un eventual ciclo de flexibilización normalice la curva de rendimiento de la noche a la mañana. Una curva de rendimiento profundamente invertida puede tardar trimestres, si no años, en corregirse. Creemos que los recortes de la Fed podrían reducir los rendimientos en la parte delantera de la curva de rendimientos (vencimientos a corto plazo), mientras que los rendimientos de los bonos con vencimientos más largos podrían seguir siendo elevados, con margen para subir modestamente si la inflación estadounidense sigue siendo persistente.

Es importante recordar que, si bien los inversores se sintieron cómodos con la política de tipos de interés cero (ZIRP) en los últimos años, un rendimiento de alrededor del 4% en los bonos del Tesoro de EE. UU. a 5 y 10 años no está lejos del valor razonable, en nuestra opinión. Esperamos que los rendimientos a medio y largo plazo se mantengan en niveles similares, mientras que la parte delantera de la curva se ajusta a la baja tras los recortes de tipos.

¿Cómo podrían responder los inversores?

Con una curva de rendimiento invertida y la expectativa de que los tipos en EE.UU. se mantendrán elevados durante más tiempo, los inversores están recibiendo una compensación atractiva en la parte delantera de la curva de rendimiento.

Creemos que esto presenta una oportunidad única para captar rendimientos atractivos de bonos con bajo riesgo de tipo de interés, como en renta fija corporativa y titulizada de mayor rendimiento, o en obligaciones de préstamos garantizados (CLO) AAA, que han mostrado una calidad crediticia muy alta y una duración ultracorta debido a sus cupones de tipo variable.

En nuestra opinión, también existe la oportunidad de revalorizar el capital de los bonos a más largo plazo, como en el caso de los bonos de titulización hipotecaria (MBS) de agencia. Históricamente, los MBS han tenido un rendimiento superior cuando la curva de rendimiento se normaliza o se empina.

Creemos que los inversores deben seguir alineados con sus objetivos a largo plazo mediante la asignación de una cartera de renta fija bien diversificada con un equilibrio entre el riesgo de tipos de interés y el riesgo de diferencial de crédito, al tiempo que buscan aprovechar oportunidades únicas adicionales para obtener mayores ingresos de los bonos de corta duración.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

El diferencial de crédito es la diferencia de rentabilidad entre valores con un vencimiento similar, pero con una calidad crediticia diferente. Los diferenciales de amplitud creciente indican generalmente un deterioro de la solvencia de los prestatarios corporativos, y si se están estrechando indican una mejora.

La duración mide la sensibilidad del precio de un bono a los cambios en los tipos de interés. Cuanto mayor es la duración de un bono, mayor es su sensibilidad a los cambios en los tipos, y viceversa.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye el control de las tasas de interés y la oferta monetaria.

La relajación cuantitativa (QE) es una política monetaria gubernamental utilizada ocasionalmente para aumentar la oferta monetaria mediante la compra de títulos del Estado u otros valores del mercado.

La curva de tipos representa los rendimientos (tipos de interés) de los bonos con una misma calidad crediticia, pero con diferentes fechas de vencimiento. Los bonos con vencimientos a mayor largo plazo suelen tener mayores rendimientos.

La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Información importante

Los precios de los bonos generalmente se mueven en la dirección opuesta a las tasas de interés, por lo que los precios de los bonos pueden disminuir a medida que aumentan las tasas de interés, y viceversa.

Obligaciones de préstamo garantizadas (CLO):valores de deuda emitidos en diferentes tramos, con diversos grados de riesgo y respaldados por una cartera subyacente compuesta principalmente por préstamos corporativos con calificación inferior a la categoría de inversión. La devolución del capital no está garantizada y los precios podrían disminuir si los pagos no se realizan a tiempo o si la solvencia crediticia empeora. Los CLO están sujetos al riesgo de liquidez, al riesgo de tipos de interés, al riesgo crediticio, al riesgo de rescate y al riesgo de impago de los activos subyacentes.

Los valores de renta fija están sujetos a riesgos de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos suelen bajar, y viceversa. La rentabilidad del principal no está garantizada y los precios pueden bajar si un emisor no efectúa puntualmente los pagos o su solidez crediticia se debilita.

El G7 (Grupo de los Siete) es un foro político y económico intergubernamental formado por Alemania, Canadá, Estados Unidos, Francia, Italia, Japón y Reino Unido.

Los bonos de alto rendimiento o “basura” implican un mayor riesgo de incumplimiento y volatilidad de precios y pueden experimentar oscilaciones de precios repentinas y bruscas.

Los movimientos de las tasas de interés afectarán el precio y el rendimiento de las acciones de un fondo.

Los valores respaldados por hipotecas (MBS) pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad.

Los productos titulizados, como los valores respaldados por hipotecas y por activos, son más sensibles a las variaciones de los tipos de interés, presentan un riesgo de ampliación del plazo y amortización anticipada, y están expuestos a un mayor riesgo de crédito, de valoración y de liquidez que otros valores de renta fija.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.