Pronunciados con voces firmes, los anuncios de seguridad son difíciles de pasar por alto. “Dé un paso atrás”, insiste el metro de Washington, mientras que el subterráneo de Londres te obliga a “cuidar la brecha”. Ambas son órdenes que vale la pena prestar atención no solo por la seguridad personal cuando se viaja, sino también como instrucciones útiles para ayudar a comprender los riesgos y oportunidades en los mercados de renta fija de hoy.

Paso atrás #1

Los mercados de renta fija se han movido mucho en 18 meses, y vale la pena reflexionar de dónde vienen. En 2022, comprensiblemente no fueron queridos, ya que el endurecimiento monetario concertado por parte de los bancos centrales provocó un fuerte aumento de los rendimientos y una caída de los precios de los bonos. Hoy, el sentimiento hacia los bonos es muy diferente.

Los flujos globales hacia la renta fija están firmemente en territorio positivo. EPFR Global informa que US$152 mil millones entraron en fondos de renta fija en lo que va del año.1 El principal impulsor es el ingreso disponible: se pueden lograr rendimientos de casi el 5 % en las letras del Tesoro de EE. UU. a 1 año e incluso los bonos alemanes a 1 año rinden un 3,2 %, un mundo lejos de los rendimientos negativos que se ofrecen en mayo de 2022.

Los rendimientos más altos descienden en cascada en el espectro de calidad, con el rendimiento promedio de los bonos corporativos globales con grado de inversión que ofrecen 5,1 % y los bonos de alto rendimiento (grado inferior al de inversión) que ofrecen 9,0 %, según lo representado por el ICE BofA Global Corporate Index y el ICE BofA Global High Índice de rendimiento.2 Con la perspectiva económica incierta, los inversores una vez más están encontrando atractivos en una clase de activos que ofrece ingresos, relativa seguridad de capital y un potencial diversificador para las participaciones en acciones. Esperamos que esto continúe.

Paso atrás #2

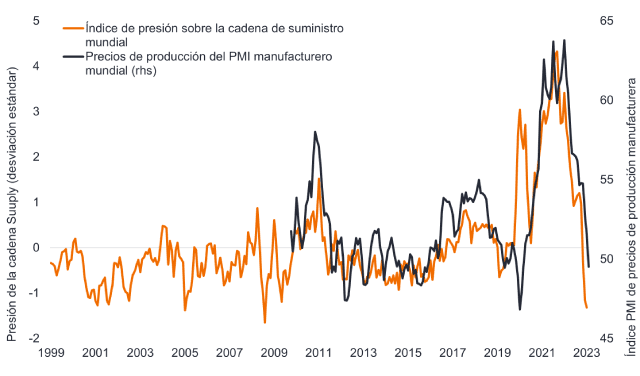

El pasado todavía nos afecta. Podemos pensar que la emergencia del COVID terminó hace un tiempo, pero sus efectos perduran. No fue hasta el primer trimestre de este año cuando China procedió a la reapertura total. En muchos sectores de todo el mundo, los ingresos y los costes siguen estando desequilibrados a medida que el gasto en turismo y ocio se recupera, pero el gasto en bienes se desvanece. Los cheques de estímulo y los ahorros acumulados durante la COVID acaban de agotarse.La interrupción de la cadena de suministro que contribuyó al aumento de los costos en los últimos años se ha revertido.

Figura 1: Las presiones sobre los precios se disipan a medida que disminuyen las presiones de la cadena de suministro global

Fuente: Refinitiv Datastream, Reserva Federal de Nueva York, abril de 1999 a abril de 2023. El índice de presión de la cadena de suministro está normalizado, de modo que cero indica un valor promedio, con valores positivos que representan una mayor presión, valores negativos menos presión (en desviaciones estándar). S&P Global Manufacturing Purchasing Manager Index (PMI) Manufacturing Output Prices, una cifra superior a 50 indica precios al alza, mientras que una cifra inferior a 50 indica precios a la baja.

Todo esto hace que tratar de controlar el desempeño económico y corporativo sea un desafío, ya que las comparaciones interanuales siguen estando distorsionadas. ¿Es la desinflación una buena señal de que las cadenas de suministro han vuelto a la normalidad o una advertencia temprana de destrucción de la demanda? Todos estos son factores con los que los formuladores de políticas están lidiando y pueden inclinarlos a esperar tendencias claras en los datos antes de cambiar la política.

Cuidado con la brecha #1

Los desfases temporales han enturbiado las señales de los indicadores adelantados y continúan afectando los datos de inflación. Por ejemplo, los costos de la vivienda continúan aumentando en las cifras oficiales de inflación de los EE. UU., incluso cuando los datos de alquileres coincidentes más oportunos muestran una disminución en la inflación de los alquileres. Las curvas de rendimiento invertidas (bonos a más largo plazo que rinden menos que los bonos a más corto plazo de calidad crediticia similar) históricamente han sido una señal de que se avecina una recesión.

Los retrasos, sin embargo, son muy variables. La investigación mostró que desde 1969, la brecha de tiempo entre la inversión de la curva de rendimiento de 3 meses/10 años (durante al menos 10 días hábiles consecutivos) y el comienzo de una recesión osciló entre cinco y 16 meses.3 El estrés en este ciclo tardará más en desarrollarse, un reflejo de la desconexión extrema entre el crecimiento nominal y real. Sí, hay una desaceleración, pero el crecimiento nominal se ha visto favorecido por una mayor inflación. El crecimiento del producto interno bruto (PIB) nominal de EE. UU. fue un sorprendente +10,7 % en 2021 y solo se desaceleró a +9,2 % en 2022, dos de las lecturas más sólidas de las últimas cuatro décadas.4 Tendemos a olvidar que hay ganadores de la inflación imprevista, es decir, los prestatarios.

Cuidado con la brecha #2

Las tasas de interés más altas han expuesto las brechas de financiamiento. Una de las ironías de la reciente turbulencia bancaria fue que no fue la recesión o la desaceleración económica lo que provocó la caída de Silicon Valley Bank, sino la combinación de grandes pérdidas no realizadas y la brecha entre la velocidad a la que podía recaudar fondos y cubrir los retiros de los depositantes. Este no es un ciclo crediticio normal, y los bancos están en el lado perdedor de la 'desconexión nominal/real' anterior, que se ha traducido en infligir pérdidas de bonos en 2022.

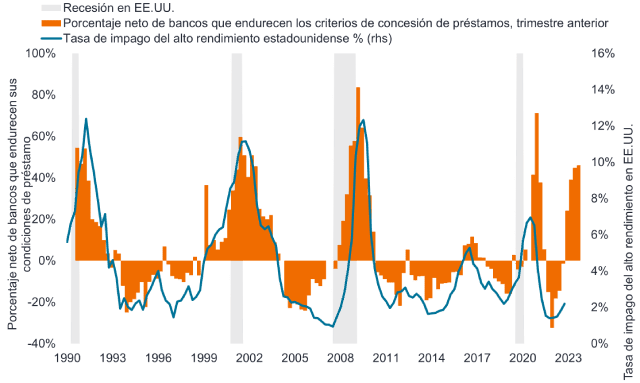

La agitación ha puesto de relieve la salud de los balances y los costos de financiamiento en todas las empresas. Nuevamente, si retrocedemos un año o dos, muchas empresas refinanciaron mucho a tasas bajas y cancelaron su deuda. Por ahora, no hay un gran muro de vencimientos hasta 2025, aunque los mercados y las empresas tienden a empezar a pensar en refinanciar con 12 meses de antelación. Muchas empresas tienen varios bonos en emisión que vencen secuencialmente a lo largo del tiempo, por lo que normalmente pueden hacer frente a una fuerte subida de los tipos, ya que sólo afecta a una pequeña proporción de su deuda.La preocupación se centra en las empresas con grandes proporciones de deuda a tipo variable o grandes vencimientos de deuda fija que requieren refinanciación.Por ejemplo, aquellos que emitieron un bono hace varios años al 4% ahora se enfrentan a tener que pagar un rendimiento del 9% para refinanciar. Los valores predeterminados están llegando.

Es poco probable que las empresas en apuros encuentren bancos especialmente receptivos. Los bancos estaban endureciendo los estándares crediticios incluso antes de la reciente turbulencia bancaria, lo que solo ha servido para endurecer aún más las condiciones crediticias. El endurecimiento de las condiciones crediticias suele anunciar un menor crecimiento del PIB y mayores tasas de morosidad, lo que justifica la cautela frente a los prestatarios en dificultades en los sectores más cíclicos.

Figura 2: ¿Seguirán los incumplimientos corporativos el camino histórico típico?

Fuente: Deutsche Bank, Janus Henderson Investors, Bloomberg, Encuesta de opinión de funcionarios sénior de préstamos de la Reserva Federal, % neto de bancos que endurecen los estándares crediticios (empresas grandes y medianas), tasa de incumplimiento de alto rendimiento de EE. UU., 30 de junio de 1990 a 30 de abril de 2023. No hay garantía de que las tendencias pasadas continúen o que se cumplan los pronósticos. El rendimiento pasado no predice rendimientos futuros.

Cuidado con la brecha #3

La liquidez alimenta los mercados. Una de las curiosidades de los últimos seis meses fue que, mientras la Reserva Federal de EE. UU. (Fed) se involucraba en un ajuste cuantitativo (QT), lo que permitía que su balance se redujera hasta en US$95.000mn al mes, los mercados de acciones y otros activos de riesgo continuaron para desempeñarse bien. Esto se explica en parte por la expansión del balance de otros bancos centrales, como el Banco Popular de China, que compensó a la Reserva Federal, junto con la financiación de emergencia para evitar la inestabilidad financiera tras las turbulencias bancarias de marzo. Incluso el estancamiento del techo de la deuda en EE. UU. tuvo el efecto de liberar casi US$500.000 millones en la economía a medida que se retiraba la Cuenta General del Tesoro (TGA).

Es probable que en la segunda mitad de 2023 se produzca una gran emisión de letras del Tesoro, ya que el gobierno de EE. UU. busca reconstruir los fondos en la TGA, mientras que la Reserva Federal está drenando dólares del sistema con QT. Agregue a la mezcla QT del Banco Central Europeo y el Banco de Inglaterra, y el escenario podría estar listo para una mayor volatilidad.

La luz al final del tunel

El enemigo de los bonos siempre ha sido la inflación, pero con esa amenaza comenzando a desvanecerse y con la probabilidad de que las tasas de interés alcancen su punto máximo en los próximos meses, la duración se está convirtiendo en una palabra menos fea. Históricamente, uno de los mejores momentos para poseer renta fija ha sido cuando los responsables políticos realizan su última subida de tipos en un ciclo de subidas, lo que podría ser un buen augurio para áreas sensibles a los tipos, como los bonos del Estado y las empresas con grado de inversión en la segunda mitad de 2023.

Podría decirse que el fuerte crecimiento nominal ha pospuesto el impacto de una política más estricta, pero se espera que las condiciones crediticias más estrictas se hagan sentir. Los diferenciales de crédito de los bonos de alto rendimiento rondan los promedios históricos.5 Si bien esto proporciona algo de protección contra una desaceleración económica, creemos que son vulnerables a la ampliación. Las valoraciones entre los valores financieros y comerciales respaldados por hipotecas se ampliaron en el reciente pánico bancario. Este abaratamiento abrió algunas oportunidades, pero también sirve como recordatorio de que el sentimiento hacia los mercados crediticios puede cambiar rápidamente. Para mantenerse en el camino correcto, será más importante que nunca tener una buena comprensión de los fundamentos de un prestatario. Como ocurre con todos los giros del ciclo, "promedio" no es un concepto útil. Los signos de estrés no surgirán en todas partes, pero cada industria tendrá sus ganadores y perdedores.

Condiciones crediticias: La facilidad con la que las empresas y los hogares pueden acceder a la financiación. Cuando las condiciones crediticias son más estrictas, es más difícil o costoso para las personas y las empresas acceder a la financiación.

Calificaciones crediticias: Puntuación otorgada por una agencia de calificación crediticia como S&P Global Ratings, Moody's y Fitch sobre la solvencia crediticia de un prestatario. Por ejemplo, S&P clasifica los bonos de alto rendimiento de BB a B hasta CCC en términos de calidad decreciente y mayor riesgo, es decir los prestatarios con calificación CCC tienen un mayor riesgo de incumplimiento.

El diferencial de crédito es la diferencia de rentabilidad entre valores con un vencimiento similar, pero con una calidad crediticia diferente. Los diferenciales de amplitud creciente indican generalmente un deterioro de la solvencia de los prestatarios corporativos, y si se están estrechando indican una mejora.

Valores cíclicos: empresas que venden artículos de consumo discrecional, como coches, o sectores muy sensibles a cambios en la economía, como compañías mineras. Los precios de las acciones y los bonos emitidos por empresas cíclicas tienden a verse fuertemente afectados por los altibajos de la economía en general, en comparación con los de las empresas no cíclicas.

Incumplimiento: La falta de un deudor (como un emisor de bonos) para pagar intereses o devolver una cantidad original prestada a su vencimiento. La tasa de incumplimiento generalmente se expresa como una tasa porcentual que refleja el valor nominal de los bonos en un índice que incumple durante un período de 12 meses en comparación con el valor nominal total de los bonos en el índice al comienzo del período.

La Reserva Federal o Fed es el sistema bancario central de los Estados Unidos.

Los valores de renta fija están sujetos a riesgos de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos suelen bajar, y viceversa. La rentabilidad del principal no está garantizada y los precios pueden bajar si un emisor no efectúa puntualmente los pagos o su solidez crediticia se debilita.

Producto Interior Bruto (PIB): El valor de todos los bienes y servicios terminados producidos por un país, dentro de un período de tiempo específico (generalmente trimestral o anual). Suele expresarse en porcentaje en comparación con un periodo anterior, y es una medida amplia de la actividad económica general de un país.

Bonos de alto rendimiento: un bono que tiene una calificación crediticia más baja que un bono de grado de inversión. A veces conocido como bono de grado de inversión inferior o inferior. Estos bonos conllevan un mayor riesgo de que el emisor no cumpla con sus pagos, por lo que generalmente se emiten con un cupón más alto (pago de intereses regulares) para ayudar a compensar el riesgo adicional.

El índice ICE BofA Global Corporate Index rastrea el desempeño de las emisiones públicas de deuda corporativa con grado de inversión en los principales mercados nacionales y de eurobonos.

El índice ICE BofA Global High Yield Index rastrea el rendimiento de la deuda corporativa denominada en USD, CAD, GBP y EUR por debajo del grado de inversión emitida públicamente en los principales mercados nacionales o de eurobonos.

Inflación: La tasa anual de cambio en los precios, típicamente expresada como una tasa porcentual. El Índice de Precios de Consumo (IPC) es una medida del cambio promedio a lo largo del tiempo en los precios que pagan los consumidores urbanos por una canasta básica de bienes y servicios de consumo.

Investment grade: bono emitido normalmente por gobiernos o empresas de los que se considera que tienen un riesgo relativamente bajo de impago de su deuda. La mayor calidad de estos bonos se refleja en su mayor calificación de crédito.

Apalancamiento: Es una medida del nivel de endeudamiento de una empresa. El apalancamiento bruto es la deuda como proporción de las ganancias antes de intereses, impuestos, depreciación y amortización.

Política monetaria: Las políticas de un banco central, destinadas a influir en el nivel de inflación y crecimiento de una economía. Incluye el control de las tasas de interés y la oferta de dinero. La flexibilización se refiere a un banco central que aumenta la oferta de dinero y reduce los costos de endeudamiento. El ajuste se refiere a la actividad del banco central destinada a frenar la inflación y desacelerar el crecimiento de la economía subiendo los tipos de interés y reduciendo la oferta de dinero.

El índice de gerentes de compras (PMI) es un índice de la dirección predominante de las tendencias económicas en los sectores manufacturero y de servicios, basado en una encuesta a empresas del sector privado.

Ajuste cuantitativo: política monetaria contractiva en la que los bancos centrales reducen la oferta de dinero en la economía al reducir sus balances; esto se puede lograr permitiendo pasivamente que los bonos venzan y eliminándolos de sus saldos de efectivo o vendiendo activamente bonos para drenar el dinero del sistema más amplio.

Recesión: disminución significativa de la actividad económica que se prolonga durante varios meses. Un «aterrizaje suave» es una desaceleración del crecimiento económico que evita una recesión.

Cuenta General del Tesoro: Esta es la cuenta operativa del gobierno de los EE. UU. mantenida por depositarios designados, principalmente Bancos de la Reserva Federal para manejar transacciones diarias de dinero público.

Rendimiento: el nivel de ingresos que ofrece un valor, expresado normalmente como tipo porcentual. En el caso de un bono, en su forma más simple, se calcula dividiendo el cupón pagado entre el precio actual del bono.

Curva de rentabilidades: gráfico que representa las rentabilidades de bonos de calidad similar contra sus vencimientos. En una curva de tipos con una pendiente normal/ascendente, los bonos con vencimientos más largos tienen mayores rendimientos que los bonos a corto plazo. Una curva de rentabilidades puede señalar las expectativas del mercado sobre la trayectoria económica de un país.

Volatilidad: La tasa y la medida en que el precio de una cartera, valor o índice sube y baja. Si el precio sube y baja con grandes movimientos, tiene una alta volatilidad. Si el precio se mueve más lentamente y en menor medida, tiene menor volatilidad. Cuanto mayor sea la volatilidad significa mayor será el riesgo de la inversión.

1 EPFR Global, hasta el 17 de mayo de 2023.

2 Bloomberg, Bono del gobierno estadounidense genérico a 1 año, Bono del gobierno alemán genérico a 1 año, índice ICE BofA Global Corporate Index, índice ICE BofA Global High Yield Index. Rendimientos al 31 de mayo de 2023. Los rendimientos pueden variar con el tiempo y no están garantizados.

3 Bianco Research, 3 de febrero de 2023.

4 Bloomberg, Oficina de Análisis Económico (Bureau of Economic Analysis), PIB nominal de EE. UU., cambio porcentual año tras año del calendario anual que se remonta a 1983. Datos correctos a 31 de mayo de 2023.

5 Bloomberg, índice ICE BofA Global High Yield Index, diferencial ajustado a la opción sobre los bonos del Estado, puntos de datos mensuales, 20 años hasta el 31 de mayo de 2023.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.