Las oportunidades de la pequeña y mediana capitalización en salud ante el envejecimiento de la población

Salud está bien posicionado para beneficiarse del envejecimiento de la población en las principales economías mundiales. Los gestores de cartera Andy Acker, Dan Lyons, Jonathan Coleman y Brian Demain explican cómo, en su opinión, los inversores pueden aprovechar mejor la megatendencia del sector.

8 minutos de lectura

Aspectos destacados:

- El número de personas que cumplen 65 años o más está aumentando rápidamente en algunas de las mayores economías del mundo y es probable que impulse un aumento proporcional del gasto en salud.

- Los inversores que busquen capitalizar esta megatendencia podrían encontrar las mayores oportunidades de crecimiento en las empresas de pequeña y mediana capitalización, que impulsan la innovación del sector.

- Dado el riesgo inherente al desarrollo de nuevas terapias, es importante minimizar el riesgo a la baja al invertir en el sector salud, y en nuestra opinión se presta a un enfoque activo.

Con el rápido envejecimiento de las poblaciones de las grandes economías, la demanda de asistencia sanitaria aumentará rápidamente en las próximas décadas. Para 2050, una de cada seis personas en todo el mundo tendrá 65 años o más, una cohorte de edad que generalmente gasta tres veces más en servicios médicos que las generaciones más jóvenes y un patrón que contrasta con otras categorías de consumo que tienden a disminuir a medida que las personas envejecen.1

Aunque el sector salud en general podría beneficiarse del envejecimiento de la población, algunas de las mayores oportunidades de crecimiento podrían darse en las innovaciones dirigidas a las enfermedades relacionadas con la edad (por ejemplo, Alzheimer, enfermedades cardiovasculares, cáncer y ortopedia). En nuestra opinión, centrarse en estas áreas de crecimiento -y en las pequeñas y medianas empresas que impulsan la innovación dentro de cada una de ellas- podría ayudar a los inversores a aprovechar al máximo el viento de cola demográfico en la salud.

Las pequeñas y medianas empresas lideran la innovación en salud

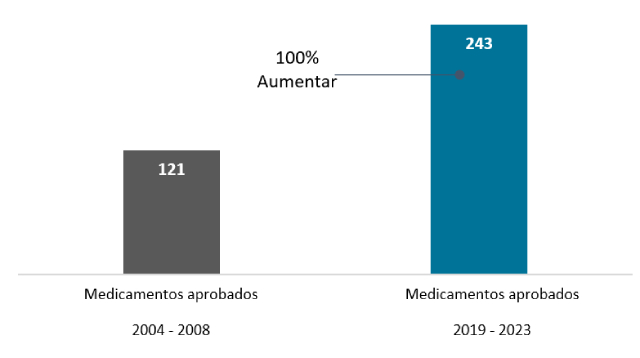

El envejecimiento de la población se está produciendo en un momento en que un entorno normativo acomodaticio y una mejor comprensión de la biología de las enfermedades están dando lugar a una explosión de la terapéutica avanzada. En las dos últimas décadas, el número de fármacos aprobados por la Administración de Alimentos y Medicamentos de EE.UU. (FDA) ha aumentado un 100%, con la cifra récord de 73 nuevos medicamentos autorizados en 2023 ( Gráfico 1). Estas terapias incluyen el primer fármaco modificador de la enfermedad de Alzheimer y las primeras vacunas para ayudar a prevenir el virus respiratorio sincitial (VRS) en mayores de 60 años, una afección que puede ser especialmente peligrosa para las personas mayores (así como para los lactantes).

Gráfico 1: Aceleración de la innovación en medicina

Medicamentos aprobados por la FDA

Fuente: FDA, a 31 de diciembre de 2023.

Muchos de estos medicamentos fueron desarrollados por empresas de pequeña y mediana capitalización. De hecho, las empresas biofarmacéuticas "emergentes" son ahora responsables del 65% de las moléculas en fase de investigación y desarrollo (I+D), frente a aproximadamente un tercio en 2001. Y en la última década, el número de productos solicitados para su aprobación regulatoria por parte de la biofarmacéutica emergente se ha cuadruplicado.2

Una tendencia similar se está produciendo en los dispositivos médicos, las herramientas de las ciencias de la vida y la fabricación de medicamentos. En estas industrias, las empresas de menor tamaño han estado invirtiendo agresivamente en I+D, gracias a los altos márgenes brutos y a la aceleración de las tasas de innovación. Como tales, estas empresas han sido responsables de algunos de los mayores avances de los últimos años, como la secuenciación genómica de nueva generación, los diagnósticos radiofarmacéuticos, la cirugía robótica, las ondas de choque de alta energía que rompen los vasos sanguíneos obstruidos y las nuevas formas de tratar el glaucoma. O están proporcionando las herramientas avanzadas y las capacidades de fabricación necesarias para desarrollar y comercializar medicamentos complejos.

Innovación + envejecimiento = oportunidades de crecimiento

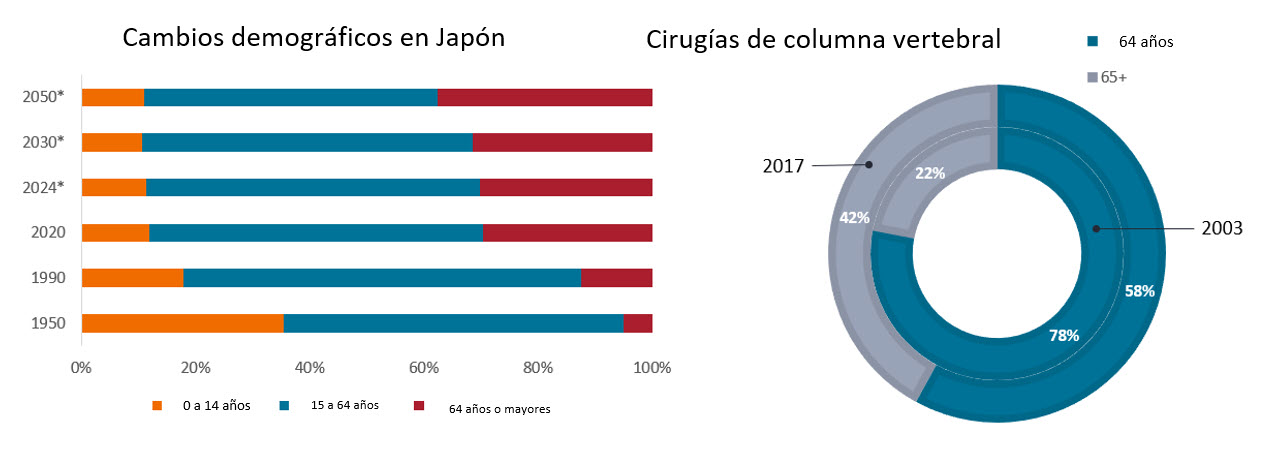

Esta combinación de innovación y envejecimiento de la población está creando un bucle de retroalimentación positiva para el crecimiento. Por ejemplo, a medida que han mejorado las técnicas quirúrgicas con la ayuda de la robótica y otros dispositivos, han mejorado los resultados, lo que ha llevado a más pacientes a optar por la cirugía, todo ello mientras sigue creciendo el grupo de pacientes que necesitan cirugía. En Japón, una sociedad superenvejecida, donde aproximadamente el 30% de la población tiene 65 años o más y una de cada 10 personas tiene al menos 80 años, el número de cirugías de columna se ha más que duplicado desde 2003, y los ancianos representan un mayor porcentaje de los procedimientos (Gráfico 2).3

Gráfico 2: El envejecimiento de la población japonesa impulsa la demanda de servicios médicos

Fuente: Comisión Económica y Social para Asia y el Pacífico, 2022.

Existen oportunidades de crecimiento similares en los nuevos medicamentos. Considera la enfermedad de Alzheimer: Más de 55 millones de personas en todo el mundo tienen demencia, con casi 10 millones de nuevos casos diagnosticados cada año.4 El Alzheimer es el tipo más común de demencia, y durante décadas no se han puesto nuevos tratamientos a disposición de los pacientes. Eso cambió en 2023, cuando la FDA concedió la plena aprobación a Leqembi, el primer fármaco que ralentiza la progresión del deterioro cognitivo. Se espera que este año se lance un segundo fármaco, y mantenemos la esperanza de que se produzcan más innovaciones en este espacio a medida que las empresas y los organismos reguladores vean la creciente necesidad médica no cubierta.

Estos y otros medicamentos avanzados adoptan cada vez más la forma de biológicos: grandes moléculas que se producen utilizando un sistema vivo, como un microorganismo o una célula animal. Dada la dificultad de fabricar estos fármacos con un alto nivel de calidad constante, las empresas biofarmacéuticas buscan la ayuda de organizaciones de desarrollo y fabricación por contrato (CDMO), empresas externas que apoyan a los biofarmacéuticos en todas las fases del desarrollo y la fabricación de fármacos. Se prevé que la industria de CDMO crezca más de un 7% anual hasta el final de la década, gracias en gran parte a la demanda de las empresas biofarmacéuticas de pequeña y mediana capitalización, que a menudo carecen de las capacidades de fabricación de sus pares más grandes.5

Minimizar el riesgo a la baja

Estas tasas de crecimiento pueden traducirse en grandes beneficios para los inversores, pero la dificultad inherente al desarrollo y comercialización de nuevas terapias también plantea riesgos significativos. En biotecnología, por ejemplo, el 90% de las moléculas que entran en ensayos clínicos en humanos nunca llegarán al mercado.6 Entre las terapias que se lanzan, nuestra experiencia ha demostrado que los analistas de Wall Street subestiman o sobrestiman la oportunidad de mercado de un fármaco el 90% de las veces. Además, las empresas están sujetas a los caprichos de la legislación y dependen de la obtención de financiación para I+D.

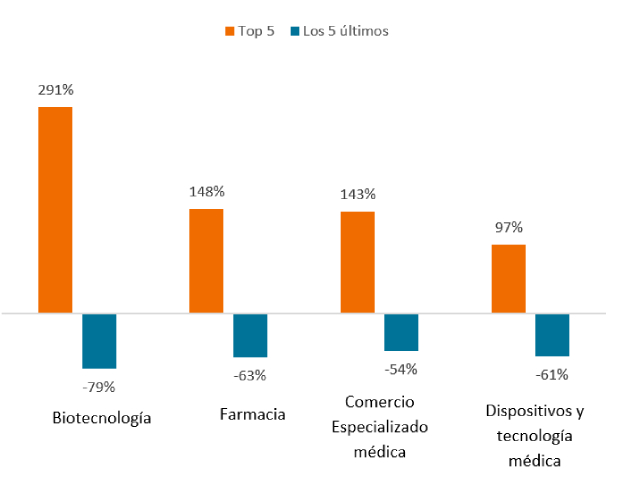

En consecuencia, los inversores pueden beneficiarse de un enfoque más activo a la hora de invertir en salud de pequeña y mediana capitalización. Comprender tanto la ciencia como las oportunidades comerciales de los nuevos productos podría ayudar a reducir la gran disparidad de rentabilidades bursátiles que ha experimentado históricamente el sector (gráfico 3). También podría ayudar a los inversores a navegar a través del ruido a corto plazo.

Gráfico 3: Salud presenta la mayor disparidad entre ganadores y perdedores

Rentabilidad media a 10 años de los 5 valores más altos/bajos

Fuente: Índice Wilshire 5000, 2014-2023. Basado en el análisis de un decenio. El Wilshire 5000 es un índice ponderado por capitalización bursátil que trata de representar el amplio mercado de renta variable estadounidense.

Fuente: Índice Wilshire 5000, 2014-2023. Basado en el análisis de un decenio. El Wilshire 5000 es un índice ponderado por capitalización bursátil que trata de representar el amplio mercado de renta variable estadounidense.

Por ejemplo, cuando en 2022 se aprobó la Ley estadounidense de Reducción de la Inflación (IRA), los mercados temían que la ley -que permitía negociar los precios por primera vez para determinados medicamentos vendidos a los ancianos- perjudicara a los ingresos de las biofarmacéuticas. Pero una inmersión más profunda también habría tenido en cuenta disposiciones positivas para la industria, como un periodo de gracia de 13 años para los productos biológicos (más o menos cuando la mayoría de los fármacos pierden de todos modos la protección de la patente) y topes de gasto de bolsillo en medicamentos, lo que facilitaría a las personas mayores poder costearse sus medicamentos. El resultado neto: si bien es probable que la IRA tenga algunas consecuencias negativas para empresas específicas, en general, se pronostica que la ley le costará a la industria biofarmacéutica mundial menos de $ 200 mil millones en ingresos totales durante 10 años, o menos del 2% de las ventas.7

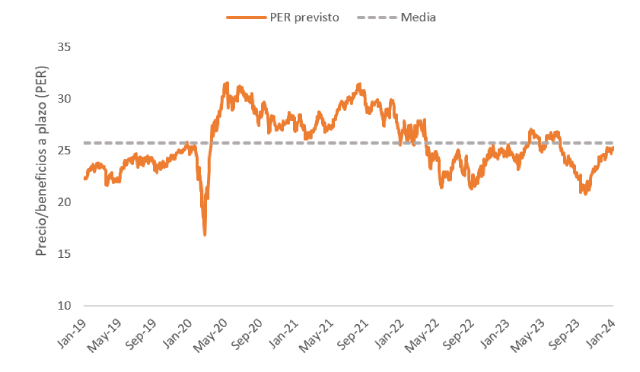

Las valoraciones podrían producir un alza adicional

Estos periodos de volatilidad a corto plazo pueden crear oportunidades para aprovechar el viento de cola demográfico de la salud con valoraciones atractivas. En 2023, las empresas de biotecnología, dispositivos médicos y herramientas de pequeña y mediana capitalización se vieron lastradas por la subida de los tipos de interés y las distorsiones del mercado creadas por la COVID-19. A su vez, muchas valoraciones parecen ahora atractivas en relación con el mercado en general y las medias del sector a largo plazo.

Gráfico 4: Las valoraciones de los valores de productos sanitarios parecen atractivas

Relación precio/beneficios a plazo del S&P® Industria de equipos sanitarios Composite 1500

Fuente: Bloomberg, del 31 de enero de 2019 al 31 de enero de 2024. PER basados en estimaciones de beneficios a 12 meses vista. El S&P Composite 1500 Health Care Equipment (subindustria) comprende aquellas empresas incluidas en el S&P Composite 1500 que están clasificadas como miembros del subsector GICS® Health Care Equipment.

Las bajas valoraciones y las prometedoras líneas de producción han atraído a las empresas biofarmacéuticas de gran capitalización. Estas empresas se enfrentan a un déficit de ingresos en los próximos años, ya que muchos productos superventas pierden la protección de las patentes, por lo que es fundamental que las grandes farmacéuticas repongan sus líneas de producción.

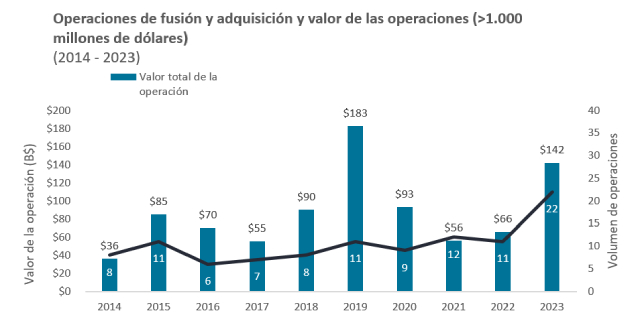

No es de extrañar que en los últimos meses hayamos asistido a una aceleración de la actividad de fusiones y adquisiciones en el sector, con muchas empresas adquiridas con primas significativas. Sólo en el cuarto trimestre de 2023 se anunciaron nueve operaciones biotecnológicas valoradas en 1.000 millones de dólares o más, casi la mitad del total del año (gráfico 5). Y en febrero, Novo Nordisk dijo que adquiriría Catalent, una CDMO mundial, por 16.500 millones de dólares para ayudarla en la fabricación de Wegovy, el popular medicamento GLP-1 para adelgazar.

Gráfico 5: Aumentan el volumen y el valor de las fusiones y adquisiciones en biotecnología

Fuente: TD Cowen, a 31 de diciembre de 2023.

Fuente: TD Cowen, a 31 de diciembre de 2023.

Nota: Los datos reflejan operaciones de fusión y adquisición por un valor superior a 1.000 millones de dólares en el sector de la biotecnología.

A largo plazo, es probable que el apetito por la innovación médica no haga sino aumentar. A medida que desciendan las tasas de fecundidad y aumente la esperanza de vida en EE.UU., Europa, Japón, China y otras economías, seguirá aumentando el porcentaje de población anciana. El aumento de la longevidad podría dar lugar a nuevos obstáculos médicos y a nuevas oportunidades de mercado para las empresas innovadoras del sector de la salud que traten de hacer frente a esos retos. Los inversores deben estar preparados.

1 Población: Naciones Unidas, diciembre de 2019. Gasto en atención médica: Red JAMA, "Comparación del gasto en atención médica por edad en 8 países de altas rentas", 6 de agosto de 2020. Los datos reflejan las cifras de 2015 de Alemania, Australia, Canadá, Estados Unidos, Japón, Países Bajos, Reino Unido y Suiza.

2 «Emerging Biopharma's Contribution to Innovation», IQVIA, 31 de junio de 2022. Datos a 31 de diciembre de 2021.

3 "Tendencias en el número de cirugías de columna y cirujanos de columna en los últimos 15 años", Kazuyoshi Kobayashi, et al., Nagoya Journal of Medical Science, febrero de 2022.

4 Organización Mundial de la Salud, a 15 de marzo de 2023.

5 "El creciente mercado de CDMO: 5 tendencias que dan forma a la industria", ICQ, 9 de marzo de 2023.

6 "¿Por qué el 90% del desarrollo clínico de fármacos fracasa y cómo mejorarlo?" Duxin Sun, Et. al, Elsevier, julio de 2022.

7 Estimación de costos de la Oficina de Presupuesto del Congreso, al 15 de julio de 2022.

El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

Información importante

Las carteras gestionadas de forma activa podrían no producir los resultados previstos. Ninguna estrategia de inversión puede asegurar un beneficio o eliminar el riesgo de pérdida.

Cualquier proceso de gestión de riesgos incluye un esfuerzo para supervisar y gestionar el riesgo que no debe confundirse con, ni implica, un riesgo bajo o la capacidad de controlar ciertos factores de riesgo.

Los sectores de salud están sujetos a legislación estatal y a tasas de reembolso, así como a la aprobación de productos y servicios por el Estado, lo cual podría incidir sensiblemente en sus precios y disponibilidad; además, pueden verse notablemente afectados por una obsolescencia acelerada y vencimientos de patentes.

Las inversiones concentradas en un solo sector, industria o área geográfica son más susceptible a factores que afectan a ese grupo y podrían ser más volátiles que la rentabilidad de inversiones menos concentradas o que el mercado en general.

Los valores de pequeña capitalización pueden ser menos estables y más vulnerables a acontecimientos adversos; además, pueden resultar más volátiles y menos líquidos que los valores de mayor capitalización.

Las referencias a títulos específicos no constituyen una recomendación para la compra, venta, o el mantenimiento de ningún valor, estrategia de inversión o sector del mercado, y no se ha de suponer que sean rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.