¿Ha alcanzado por fin los bienes inmobiliarios cotizados un punto de inflexión?

Guy Barnard, codirector de Renta variable inmobiliaria mundial, reflexiona sobre un año difícil para las acciones inmobiliarias y explica las perspectivas más constructivas del equipo para 2024.

7 minutos de lectura

Aspectos destacados:

- Los REIT cotizados podrían ser un beneficiario clave de un punto de inflexión de los tipos de interés, dada la revalorización ya observada y el potencial de atractivos dividendos cada vez mayores.

- Los inversores han pasado por alto un sector que sigue registrando una buena demanda de inquilinos y un crecimiento de los beneficios de los tipos de propiedad que se benefician de factores de impulso estructurales.

- Es posible que los bienes inmobiliarios cotizados pasen pronto a la «ofensiva», dada su ventaja en cuanto a costes y acceso al capital en comparación con el sector inmobiliario no cotizado.

Concluimos nuestras perspectivas para 2023 señalando que «no cabe duda de que las valoraciones de los bienes inmobiliarios no cotizados probablemente deban ajustarse en 2023» y que, «aunque 2023 traerá consigo nuevos retos, creemos que el punto de partida actual (en los mercados inmobiliarios cotizados) refleja mejor la realidad que vendrá».

Mirando atrás

Aunque 2023 ciertamente presentaba nuevos retos, el factor clave de la rentabilidad de los fondos de inversión inmobiliaria (REIT) siguió siendo la evolución de las expectativas de los tipos de interés y, en concreto, de los tipos reales. Esto provocó una mayor volatilidad en el mercado mundial de REIT en 2023, pero finalmente poca rentabilidad: el Índice FTSE EPRA Nareit Developed en USD registra una rentabilidad de alrededor de un 1% a fecha de hoy (27 de noviembre de 2023).1

Mientras que el mercado inmobiliario cotizado ha seguido reflejando los cambios en las expectativas de tipos en sus precios diarios, en los mercados inmobiliarios no cotizados se observa una corrección en marcha más lenta.

Los titulares frente a la realidad

En 2023, seguimos destacando ante los inversores que los numerosos titulares relacionados con los «bienes inmobiliarios comerciales en crisis» no reflejaban totalmente la realidad que vemos como inversores activos en el mercado cotizado de REIT. Como está bien documentado, el mercado de oficinas estadounidense se enfrenta a un sumamente difícil para los arrendadores, pero apenas constituye una pequeña parte del sector de los REIT (el 4% de los REIT cotizados estadounidenses) y que hemos evitado. Del mismo modo, los retos a los que se enfrentan los bancos regionales estadounidenses, y la consiguiente reducción de la disponibilidad de deuda, supondrán mayores desafíos en los mercados inmobiliarios no cotizados que en los cotizados en los que invertimos. En el caso de estos últimos, los niveles de apalancamiento se sitúan en mínimos históricos y las empresas han seguido demostrando su capacidad para acceder tanto a la deuda como a la renta variable en términos acumulativos.

También es importante recordar que, pese a la importante depreciación registrada en el mercado de REIT en los últimos años, el rendimiento operativo de las empresas en las que invertimos ha sido sólido en general y se estima que 2023 será un año de crecimiento de los beneficios de un dígito medio (gráfico 1).2 Dada la combinación de un crecimiento continuado frente a la caída del precio de las acciones, las acciones de los REIT cotizados se han vuelto mucho más «baratas». De hecho, desde principios de 2022, mientras que los precios de las acciones de los REIT mundiales han caído más de un 25%, los flujos de caja por acción de los REIT han crecido alrededor de un 13% (datos de UBS), lo que se traduce en un descenso del múltiplo de beneficios superior al de cualquier otro sector de renta variable.

Gráfico 1. Crecimiento de los beneficios inmobiliarios cotizados mundiales

Fuente: Refinitiv, IBES, UBS. Basado en los beneficios por acción (BPA) a 12 meses vista. El crecimiento mundial del BPA inmobiliario es la media ponderada por capitalización bursátil de los componentes del modelo de factores de UBS (EE. UU., Reino Unido, Europa continental, Australia, Japón, Hong Kong y Singapur, que representan entre el 70% y el 80% del índice EPRA Developed. La zona sombreada en gris destaca las estimaciones de consenso de IBES para el crecimiento del BPA.

La mayoría de los REIT cotizados han seguido recaudando e incrementando los flujos de rentas por alquiler, beneficiándose de la sólida demanda de los inquilinos en muchos sectores y de un mayor enfoque en los mejores activos de su clase. Aunque la demanda se está normalizando en algunos sectores y existen obstáculos en una economía en desaceleración, centrarse en áreas de crecimiento estructural y en aquellas empresas que puedan considerarse quality compounders podría proporcionar un mayor crecimiento de los beneficios en 2024.

¿Bien posicionados para un mayor crecimiento?

De cara al futuro, consideramos que el sector inmobiliario presenta riesgos y ofrece oportunidades a los inversores. Riesgos para aquellas empresas que se endeudaron demasiado en los buenos tiempos y se enfrentan a difíciles discusiones de refinanciación al vencer esos préstamos. Riesgos para aquellos expuestos a áreas del mercado inmobiliario que se enfrentan a la obsolescencia estructural, a altos niveles de desocupación del mercado y a la falta de capacidad de fijación de precios.

Sin embargo, vemos más oportunidades en el mercado de REIT cotizados de cara al futuro. Unos balances sólidos deberían permitir a muchas empresas cotizadas ser compradores oportunistas de bienes inmobiliarios, aprovechándose de vendedores motivados que pueden poseer buenos edificios, pero con balances débiles.

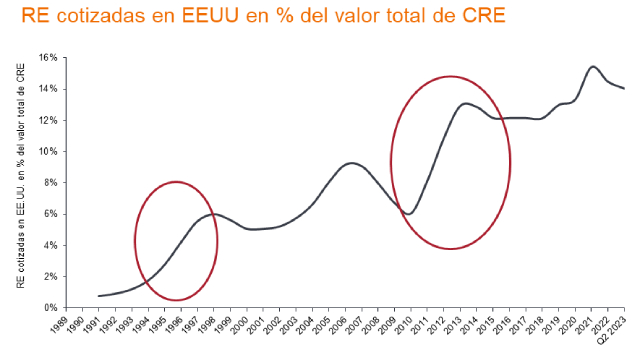

En nuestra opinión, el acceso de los REIT cotizados al capital y a unos costes relativamente más bajos comparado con los bienes inmobiliarios no cotizados los sitúa en la senda de un crecimiento más rápido en los próximos años, una ventaja que no debe subestimarse (gráfico 2). Esta dinámica ya se ha producido en el pasado y se ha saldado con una excelente rentabilidad para los REIT cotizados.

Otro factor que beneficia a los REIT cotizados es la mayor exposición a áreas alternativas y de crecimiento más rápido del mercado inmobiliario, como los centros de datos, la logística, el almacenamiento, la salud y la vivienda. Aquí, las plataformas operativas propias deberían ayudar al REIT a crecer más y, posiblemente, a superar a otros vehículos inmobiliarios.

Gráfico 2. Una oportunidad para seguir creciendo en el mercado de REIT cotizados

Fuente: EPRA Nareit, UBS, análisis de Janus Henderson Investors, a 30 de junio de 2023.

¿Estamos en un punto de inflexión?

Como inversores, siempre buscamos puntos de inflexión. La capacidad de beneficiarse de un cambio de perspectiva es una oportunidad para generar rentabilidades. De cara a 2024, es posible que nos encontremos en un punto de inflexión del ciclo de los tipos de interés, que ha sido un tema tan dominante en los mercados durante los dos últimos años, siendo los REIT cotizados uno de los sectores más afectados. Aunque puede ser prematuro, los recientes movimientos del mercado ponen de relieve que si el relato relacionado con los tipos cambia, los inversores podrían volver a plantearse aquellos sectores que han sido ignorados últimamente.

Una recuperación en dos etapas

Que los REIT no sean muy deseados, aunque triste para nosotros como gestores especializados, no es una noticia nueva, ya que las encuestas de gestores de fondos muestran que la exposición al sector se sitúa cerca de los mínimos de la crisis financiera mundial. Aunque creemos que una estabilización de los tipos de interés es un primer paso crucial en la recuperación del sector inmobiliario, también creemos que un descenso de los tipos no es un requisito previo para que los REIT cotizados generen rentabilidades atractivas desde los niveles actuales, porque ya presentan valoraciones que reflejan plenamente las preocupaciones del mercado.

En el mercado inmobiliario cotizado, la mayor confianza en el coste de la deuda debería dar lugar a un repunte de las transacciones inmobiliarias, ya que las expectativas de precios de los vendedores se vuelven más realistas y se acercan más a los precios que los compradores consideran lógicos (es decir, más bajos). Se trata de un escenario que esperamos ver en la primera mitad de 2024, lo que propiciará un mayor descubrimiento de precios y la reanudación de volúmenes de transacciones más normales.

En el mercado de REIT cotizados, con acciones que ya cotizan a valores más realistas, o por debajo de ellos, que reflejan el nuevo entorno de tipos, las recuperaciones suelen comenzar entre seis y nueve meses antes de que los valores directos toquen fondo, con la eliminación del exceso de pesimismo a medida que los inversores reconstruyen las asignaciones al sector; creemos que ahora mismo nos encontramos en este período.

La confianza en las valoraciones de los activos inmobiliarios permitirá a los inversores mirar más allá de las turbulencias macroeconómicas y volver a centrarse en los aspectos fundamentales: las rentas y su crecimiento, además de la capacidad de los equipos de gestión para crear valor mediante iniciativas de desarrollo y gestión de activos. Aunque el estancamiento de los tipos puede limitar el ejemplo de crecimiento del capital a corto plazo del sector inmobiliario en su conjunto, no todos los bienes inmobiliarios son iguales en todas las regiones geográficas, sectores y empresas, y habrá áreas de crecimiento infravaloradas que gestores activos como nosotros deberán identificar.

¿A la tercera va la vencida?

Por tanto, miramos a 2024 con mayor confianza y convicción en las perspectivas de los REIT cotizados una vez más. En un mercado inmobiliario de ganadores y perdedores, creemos que el sector de los REIT cotizados se encuentran en buenas condiciones, al poseer más de los bienes inmobiliarios «correctos», con un acceso más fácil y un coste de capital sustancialmente más bajo a su favor en la mayoría de los mercados.

Un cambio en el relato macroeconómico puede llevar a los inversores a revisar los REIT cotizados, reducir las infraponderaciones y revalorizar positivamente el sector desde sus bajos niveles actuales, así como volver a centrarse en los atractivos y crecientes dividendos que ofrece. De producirse, las rebajas de los tipos de interés ofrecerían probablemente un apoyo adicional.

También destacamos la posibilidad de que, dentro de los mercados de renta variable, los rezagados se conviertan en líderes. Con el consuelo de saber que los REIT cotizados nunca han registrado tres años consecutivos de rentabilidades negativas, parece justo preguntarse si «a la tercera va la vencida».

1 Bloomberg, a 27 de noviembre de 2023. La rentabilidad histórica no predice rentabilidades futuras.

2 Estimaciones de UBS, a noviembre de 2023. Las previsiones pueden variar y no están garantizadas.

Balance general: un estado financiero que resume los activos, pasivos y patrimonio de los accionistas de una empresa en un momento determinado, utilizado para calibrar la solidez financiera de una empresa.

Rebaja de calificación: el ajuste a la baja de los ratios financieros de una empresa, como el ratio precio-beneficio (PER), en respuesta a la incertidumbre empresarial o del mercado.

Beneficio por acción (BPA): el parámetro último de rentabilidad de las empresas, definido como los beneficios netos (después de impuestos) dividido por el número de acciones en circulación.

El índice FTSE EPRA Nareit Developed rastrea el desempeño de las empresas de bienes raíces y los fondos de inversión en bienes raíces (REIT, por sus siglas en inglés) de países con mercados desarrollados.

Apalancamiento: el importe de la deuda que conlleva un REIT. El ratio de apalancamiento se mide como la relación entre la deuda y los activos totales.

Descubrimiento de precios: proceso de determinación del precio de un activo/seguro/materia prima en el mercado a través de las interacciones de compradores y vendedores.

Tipo real: tipos de interés ajustados a la inflación, que reflejan el coste real de los fondos para un prestatario o el rendimiento real para un inversor.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado.

Información importante

REIT o fondos de inversión inmobiliaria: fondos que invierten en bienes inmobiliarios mediante la propiedad directa de activos inmobiliarios, acciones o hipotecas. Al cotizar en bolsa, los REIT suelen ser muy líquidos y cotizan como las acciones.

Los valores inmobiliarios, entre ellos los de los Fondos de inversión inmobiliaria (REIT), pueden comportar riesgos adicionales, incluido el riesgo de tipos de interés, de gestión, fiscal, económico, medioambiental y de concentración.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.