Titulización europea: una oportunidad de rentas defensiva

En sus perspectivas para 2024, Colin Fleury, responsable de crédito garantizado, sostiene que la deuda titulizada europea de alta calidad sigue ofreciendo una oportunidad atractiva a los inversores que buscan rentas defensivas.

7 minutos de lectura

Aspectos destacados:

- Mientras que los bancos centrales pueden estar en los tipos máximos, o cerca de ellos, creemos que una cartera titulizada europea de alta calidad ampliamente diversificada podría ofrecer casi un 7% (con cobertura en libras esterlinas) en 2024 si los mercados se mantienen estables en términos generales.

- La calidad crediticia y las características de duración relativamente corta de los diferenciales de crédito de una cartera titulizada europea de alta calidad deberían ofrecer un colchón contra la volatilidad en caso de que se materialice un entorno macroeconómico más débil de lo previsto.

- El actual entorno de tipos más altos, junto con el diferencial adicional que ofrece la deuda titulizada, está contribuyendo a que se reconozca el papel más amplio que puede desempeñar la titulización en las carteras de los clientes.

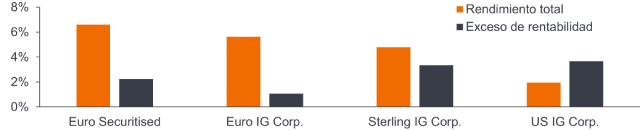

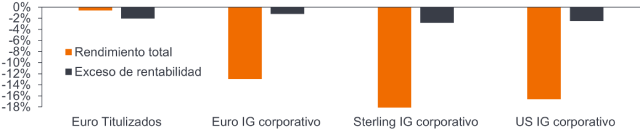

El mercado europeo de titulización ha registrado otro año de buenos resultados en relación con los mercados de bonos corporativos con grado de inversión (IG) (ver Gráfico 1).

En 2022, las importantes variaciones de los tipos de interés de la deuda pública a largo plazo, que afectaron negativamente a los mercados de renta fija privada, fueron uno de los principales impulsores de la rentabilidad superior de la titulización, dada su baja duración (sensibilidad a las variaciones de los tipos de interés).

En 2023, los movimientos de los tipos contribuyeron positivamente a la rentabilidad total de los bonos corporativos en libras esterlinas y euros, mientras que volvieron a ser un factor detractor para los bonos en dólares estadounidenses. A pesar de ello, la titulización europea en 2023 volvió a superar a los tres mercados de bonos corporativos IG en términos de rentabilidad total con cobertura en GBP. 1

JHI

Gráfico 1: Titulizaciones europeas: el buen comportamiento relativo continuará en 2023

Rentabilidad de la titulización en lo que va de año en 2023 frente a los bonos corporativos con grado de inversión (31/12/22 - 21/11/23)

Rentabilidad de la titulización en 2022 frente a los bonos corporativos con grado de inversión (31/12/21 - 31/12/22)

Fuente: Índices de bonos corporativos ICE BofA, Análisis de Janus Henderson Investors, a 21 de noviembre de 2023. Nota: A falta de un índice que represente adecuadamente el conjunto de oportunidades titulizadas en euros, la rentabilidad titulizada en euros que se muestra aquí corresponde a una cuenta representativa de Janus Henderson: el Fondo Janus Henderson Asset-Backed Securities, utilizando precios al cierre del día, sin comisiones. Este gráfico tiene carácter ilustrativo y no garantiza la rentabilidad futura del Janus Henderson Asset-Backed Securities Fund. Los rendimientos del índice para las empresas IG están cubiertos a GBP. El exceso de rentabilidad se muestra en relación con los swaps. Las rentabilidades pasadas no predicen rentabilidades futuras.

Bajo el capó: tendencias de rendimiento de los fondos de garantía

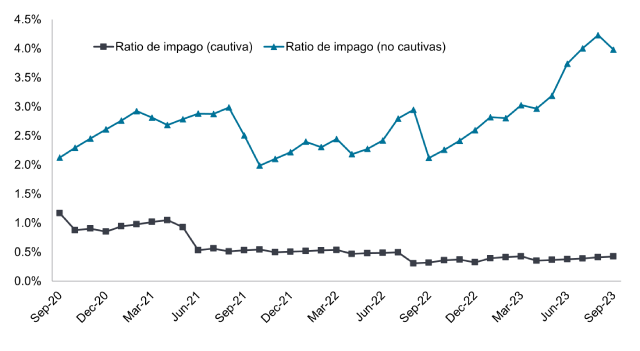

Nos ha sorprendido lo resistentes que han sido hasta ahora tanto los consumidores como las empresas a la magnitud de las subidas de los tipos de interés de los bancos centrales. Aunque, por supuesto, habrá algunos retrasos -por ejemplo, los prestatarios de hipotecas con tipos fijos que aún deben reajustarse a tipos más altos o las empresas con bonos a tipo fijo aún por vencer-, en general el rendimiento fundamental de los conjuntos de garantías de titulización se ha mantenido relativamente bien y, en muchos casos, todavía se sitúa en torno a los niveles de morosidad anteriores a la crisis.

No obstante, hay indicios de tensión en las partes del mercado con un perfil crediticio más débil, como puede verse en el gráfico 2, donde nos hemos centrado en el sector de los préstamos para automóviles, en el que la parte no cautiva del mercado suele representar a los prestatarios más débiles. No se trata de tendencias que nos preocupen a la hora de invertir en deuda de titulización de mayor rango, aunque sí sugieren que se requiere una mayor selectividad con respecto a los bonos más subordinados.

Gráfico 2: Operaciones de ABS de automóviles en el Reino Unido - ratios de impago agregados

Fuente: JP Morgan International Securitisation Research. Datos a 30 de septiembre de 2023. Obsérvese que los prestamistas cautivos son divisiones de empresas fabricantes de automóviles que facilitan préstamos a los prestatarios para que puedan comprar vehículos nuevos a prestatarios de mayor calidad crediticia, mientras que los prestamistas no cautivos suelen financiar vehículos de segunda mano a prestatarios de calidad crediticia relativamente más baja. Las rentabilidades pasadas no predicen rentabilidades futuras.

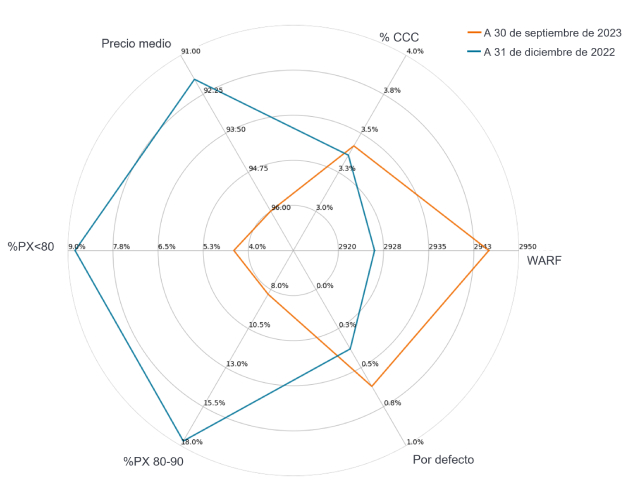

Si nos fijamos en el rendimiento de los préstamos corporativos que se mantienen dentro de las Obligaciones de Préstamo Colateralizadas (CLO, por sus siglas en inglés), también hay señales limitadas de tensión material en este momento. El gráfico de araña (véase la Figura 3) compara algunas estadísticas crediticias medias del universo CLO europeo a 30 de septiembre de 2023 frente a 31 de diciembre de 2022. Se puede observar que la proporción de préstamos de menor precio ha disminuido materialmente y los préstamos CCC de menor calificación se mantienen en torno al 3,4%. El número de participaciones morosas ha aumentado ligeramente, al igual que el factor de calificación media ponderada (WARF). Un WARF de alrededor de 2900 equivale a una calificación crediticia media de la cartera justo por debajo de "single-B flat".

Gráfico 3: Resumen de los datos de rendimiento de las garantías CLO

Fuente: Janus Henderson Investors y Moody's Analytics. Datos a 30 de septiembre de 2023 y 31 de diciembre de 2022. Nota: Px = Precio en % del par. WARF son las siglas en inglés de Factor de Calificación Medio Ponderado. Las rentabilidades pasadas no predicen rentabilidades futuras.

¿Qué impulsará la rentabilidad en 2024?

En términos sencillos, hay dos factores clave que impulsarán la rentabilidad en 2024. El primero es el nivel actual de los diferenciales de crédito (y hacia dónde pueden evolucionar) y el segundo es la trayectoria futura de los tipos de efectivo subyacentes. En la actualidad, una cartera europea de titulizaciones de alta calidad ampliamente diversificada puede tener un diferencial de crédito sobre el efectivo de alrededor del 1,6%121. Para ponerlo en contexto, el Índice ICE BofA Euro Corporate tiene un diferencial sobre los swaps de alrededor del 0,9%.131

Aunque los mercados pueden estar en lo cierto al considerar que los bancos centrales ya no tienen necesidad de seguir subiendo los tipos de interés, cabe señalar que los tipos de efectivo en libras esterlinas a un año superan el 5%, lo que implicaría una rentabilidad total potencial cercana al 7% en caso de que los mercados se mantuvieran estables en términos generales. Los tipos de interés del efectivo en euros son, por supuesto, más bajos, pero una cartera cubierta en euros aún podría generar un rendimiento superior al 5%, suponiendo de nuevo que los mercados se mantengan estables en términos generales. Tenga en cuenta que no hay garantías de que se mantengan las tendencias anteriores ni de que se cumplan las previsiones.

El riesgo para estas perspectivas es, por supuesto, la volatilidad, tal vez impulsada por el debilitamiento de los fundamentos macroeconómicos más de lo que esperan actualmente los mercados. Esto podría afectar tanto a los niveles de los diferenciales de crédito en los mercados de renta fija como al ritmo al que los bancos centrales empiecen a recortar los tipos. Dicho esto, creemos que la calidad crediticia de una cartera titulizada de alta calidad (con una calificación media en torno a AA) y la corta duración de los diferenciales de crédito (normalmente en torno a 3 años) ayudarán a amortiguar los impactos macroeconómicos que sufren las partes más arriesgadas de los mercados de renta fija. En conjunto, por tanto, creemos que sigue existiendo una oportunidad de ingresos defensivos. Si los inversores están convencidos de que nos encontramos realmente en un punto de inflexión de los tipos de interés, puede que quieran considerar una combinación de bonos del Estado de larga duración junto con el buen exceso de rentabilidad ajustada al riesgo que creemos que pueden ofrecer las titulizaciones.

Las ventajas de la deuda titulizada en una cartera de renta fija diversificada

En los últimos años, muchas de nuestras conversaciones con los clientes sobre titulización han tenido que ver con clientes corporativos británicos de prestaciones definidas que buscaban una fuente de liquidez que formara parte de una cascada de garantías para mantener contra las coberturas de tipos de interés que están en vigor para igualar sus pasivos. En este contexto, lo que ha hecho atractiva esta clase de activos ha sido su liquidez, su diferencial sobre el efectivo y su tipo variable (es decir, su baja duración), de modo que su garantía no está correlacionada con el riesgo que cubren.

Cuando los rendimientos de los gilts se dispararon en septiembre de 2022, se recurrió a esta garantía y la clase de activos experimentó fuertes salidas. Sin embargo, una vez que la crisis remitió, los planes de pensiones de jubilación de las empresas empezaron a reponer sus garantías, pero dado que las coberturas posteriores se restablecieron con un apalancamiento mucho menor, es poco probable que veamos flujos de la misma proporción de vuelta a la clase de activos procedentes de esta fuente.

Sin embargo, esto no significa que la titulización sea menos relevante para los inversores a largo plazo. El entorno actual de tipos más elevados, combinado con el diferencial adicional que ofrecen las titulizaciones, significa que cada vez se reconocen más las ventajas de rentabilidad y diversificación de esta clase de activos y el papel más amplio que pueden desempeñar en las carteras de los clientes. Aunque durante muchos años hemos visto un lugar para la titulización en las carteras orientadas a la rentabilidad, ahora oímos lo mismo cuando los clientes y consultores describen una asignación de créditos tanto para clientes de prestaciones definidas como de aportaciones definidas.

111 Basado en la rentabilidad del año hasta la fecha, a 21 de noviembre de 2023.

2 Fuente: Janus Henderson. Datos a 30 de noviembre de 2023.

3 El índice ICE BofA Euro Corporate Index sigue la rentabilidad de la deuda corporativa con grado de inversión denominada en euros emitida públicamente en los mercados nacionales de eurobonos o de miembros del euro. Nota: El diferencial del índice sobre los swaps es a 30 de noviembre de 2023.

Volatilidad. La tasa y grado en que el precio de una cartera, un título o un índice, sufre altibajos. Si el precio sube y baja con grandes movimientos, tiene una alta volatilidad. Si el precio se mueve más lentamente y en menor medida, tiene menor volatilidad. Cuanto mayor sea la volatilidad, mayor será el riesgo de la inversión.

DiversificaciónDiversificación: un modo de repartir el riesgo mediante la combinación de distintos tipos de activos/clases de activos en una cartera, al presuponer que estos activos se comportarán de un modo distinto en cada situación. Los activos con una baja correlación deberían brindar la máxima diversificación.

Titulizados. Un valor financiero que está "respaldado" (o garantizado) con activos existentes (como préstamos, deudas de tarjetas de crédito o arrendamientos), normalmente los que generan algún tipo de ingreso (flujo de caja) a lo largo del tiempo.

Obligación de Préstamo Colaterizado /(CLO). Conjunto de préstamos apalancados a empresas, generalmente de menor calidad, que se agrupan en un único valor, el cual genera ingresos (pagos de deuda) a partir de los préstamos subyacentes. La naturaleza regulada de los bonos que tienen las CLO supone que, en caso de impago, el inversor se encuentra prácticamente al principio de la cola para reclamar los activos del prestatario.

Cascada colateral. Enfoque de la liquidez consistente en disponer de distintos tipos de activos para hacer frente a las necesidades de garantía.

Borde. Cobertura: estrategia de trading que consiste en adoptar una posición para compensar otra inversión que perderá valor a medida que la inversión principal gane, y viceversa. Estas posiciones se utilizan para reducir o gestionar diversos factores de riesgo y limitar las probabilidades de pérdidas globales en una cartera. Pueden utilizarse varias técnicas, incluidos derivados.

Grado de inversión. Bono emitido normalmente por gobiernos o empresas que se considera que tienen un riesgo relativamente bajo de impago, lo que se refleja en la calificación más alta que les otorgan las agencias de calificación crediticia.

Diferencial de crédito. La diferencia de rendimiento entre valores con vencimiento similar pero diferente calidad crediticia, a menudo utilizada para describir la diferencia de rendimiento entre bonos corporativos y bonos del Estado. La ampliación de los diferenciales indica generalmente un deterioro de la solvencia de los prestatarios corporativos, mientras que su estrechamiento indica una mejora.

Apalancamiento. El apalancamiento tiene múltiples significados: (1). El uso de préstamos para aumentar la exposición a un activo/mercado. Esto puede lograrse de dos formas: tomando efectivo a préstamo y destinándolo a adquirir un activo o empleando instrumentos financieros, como derivados, para simular el efecto del endeudamiento y su posterior inversión en activos (2) El apalancamiento también es un término intercambiable con el de endeudamiento: la relación entre el capital prestado (deuda) de una empresa y el valor de sus acciones ordinarias (capital social); también puede expresarse de otras formas, como la deuda neta como múltiplo de los beneficios, normalmente deuda neta/EBITDA (beneficios antes de intereses, impuestos, depreciaciones y amortizaciones). Un mayor apalancamiento equivale a mayores niveles de endeudamiento. (3) Para los fondos de inversión: El apalancamiento de la Sociedad suma el apalancamiento financiero y el apalancamiento sintético. Cuando una empresa utiliza el apalancamiento, los beneficios y las pérdidas en que incurre pueden ser mayores que los de una empresa que no lo utiliza.

Política monetaria. Las políticas de un banco central, destinadas a influir en el nivel de inflación y crecimiento de una economía. Incluye controlar las tasas de interés y la oferta de dinero. El estímulo monetario es cuando el banco central aumenta la oferta monetaria y reduce los costes de endeudamiento. El endurecimiento monetario se da cuando un banco central actúa para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero.

Liquidez.La capacidad de comprar o vender un valor o activo concreto en el mercado. Se denominan activos «líquidos» aquellos que pueden negociarse fácilmente en el mercado (sin provocar una variación importante del precio).

Gilts. Bonos del Estado británico vendidos por el Banco de Inglaterra, utilizados para financiar el gasto público.

WARF. El factor de calificación medio ponderado es una medida utilizada para indicar la calidad crediticia de una cartera. Un WARF más elevado implica una cartera más arriesgada.

Información importante

La volatilidad mide el riesgo utilizando la dispersión de los rendimientos de una inversión determinada.

Credit Spread es la diferencia de rendimiento entre valores con vencimiento similar pero diferente calidad crediticia. La ampliación de los diferenciales generalmente indica un deterioro de la solvencia de los prestatarios corporativos y la reducción indica una mejora.

Los swaps, si los hay, se declaran en función de la exposición nocional.

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos normalmente bajan, y viceversa. La devolución del capital no está garantizada y los precios pueden disminuir si un emisor no efectúa pagos puntuales o su solvencia crediticia se deteriora.

Los bonos de alto rendimiento o “basura” implican un mayor riesgo de incumplimiento y volatilidad de precios y pueden experimentar cambios de precios repentinos y bruscos.

Beta mide la volatilidad de un valor o cartera en relación con un índice. Menos de 1 significa menor volatilidad que el índice; más de 1, mayor volatilidad.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.