Perspectivas de renta variable: se amplían las oportunidades

En sus perspectivas de mediados del año sobre la renta variable mundial, el director de renta variable de América, Marc Pinto, y su homólogo de renta variable de EMEA y Asia-Pacífico, Lucas Klein, aducen que, aunque persisten los riesgos de una desaceleración económica, el potencial para liberar una mayor rentabilidad para los accionistas también es alto.

10 minutos de lectura

Aspectos destacados:

- Las empresas tecnológicas estadounidenses de megacapitalización siguieron liderando las Bolsas mundiales en el primer semestre de 2024, pero otras áreas del mercado mostraron indicios de beneficiarse de la innovación, la reforma de las políticas y unas valoraciones atractivas en términos comparativos.

- En nuestra opinión, todo apunta a que las oportunidades en renta variable se ampliarán en lo que queda de 2024.

- Creemos que los inversores deberían buscar una combinación de fundamentales y valoración, especialmente en un contexto de elevados tipos de interés y otros riesgos para el crecimiento económico.

A finales del año pasado, los mercados auguraban varios recortes de los tipos de interés para mediados de 2024 al prever un enfriamiento de la inflación y una ralentización del mercado laboral. Nosotros éramos más escépticos. También dijimos que el "aterrizaje forzoso", o una recesión, no era nuestro escenario base y que el crecimiento resistente del consumo y de los beneficios en Estados Unidos podría ayudar a respaldar la renta variable.

Según parece, los mercados no solo cumplieron nuestras expectativas, sino que las superaron; tanto es así que ahora muchos se preguntan qué rumbo tomarán las acciones a partir de ahora. Estamos de acuerdo en que algunas tendencias se salen ampliamente de su rango típico. También admitimos que los altos tipos de interés y la inversión de la curva de tipos del Tesoro (un indicador históricamente fiable de recesión en Estados Unidos) han persistido, lo que mantiene viva la posibilidad de una desaceleración económica. Sin embargo, en general, nuestras perspectivas para los mercados de renta variable en 2024 no han cambiado sustancialmente. A pesar del crecimiento más lento que podría producirse, nos sentimos animados por muchas de las tendencias seculares que estamos viendo y, en todo caso, creemos que están aumentando las oportunidades para los inversores en acciones que se centren en los fundamentales.

La IA está abocada a extenderse y potenciarse

Al igual que en 2023, la inteligencia artificial (IA) viene siendo una de las mayores narrativas del mercado en 2024. Este año, sin embargo, la evolución fue algo distinta. De las siete compañías tecnológicas de mega capitalización que se apreciaron a cotas estratosféricas el año pasado, solo cinco han seguido registrando ganancias en 2024. Mientras tanto, otros valores están empezando a subirse al carro de lo que parece ser una oleada de la IA.

Por ejemplo, las compañías de suministros públicos vienen repuntando con fuerza desde octubre de 2023, como refleja la rentabilidad generada por el sector de suministros del S&P 500®, que alcanzó el 29,5%, superando al índice S&P 500® más amplio.1 Es probable que el recovery trade y la perspectiva de descenso de los tipos expliquen parte de las ganancias. (En 2023 las compañías de suministros se rezagaron respecto al mercado por el margen más amplio registrado en décadas.2)

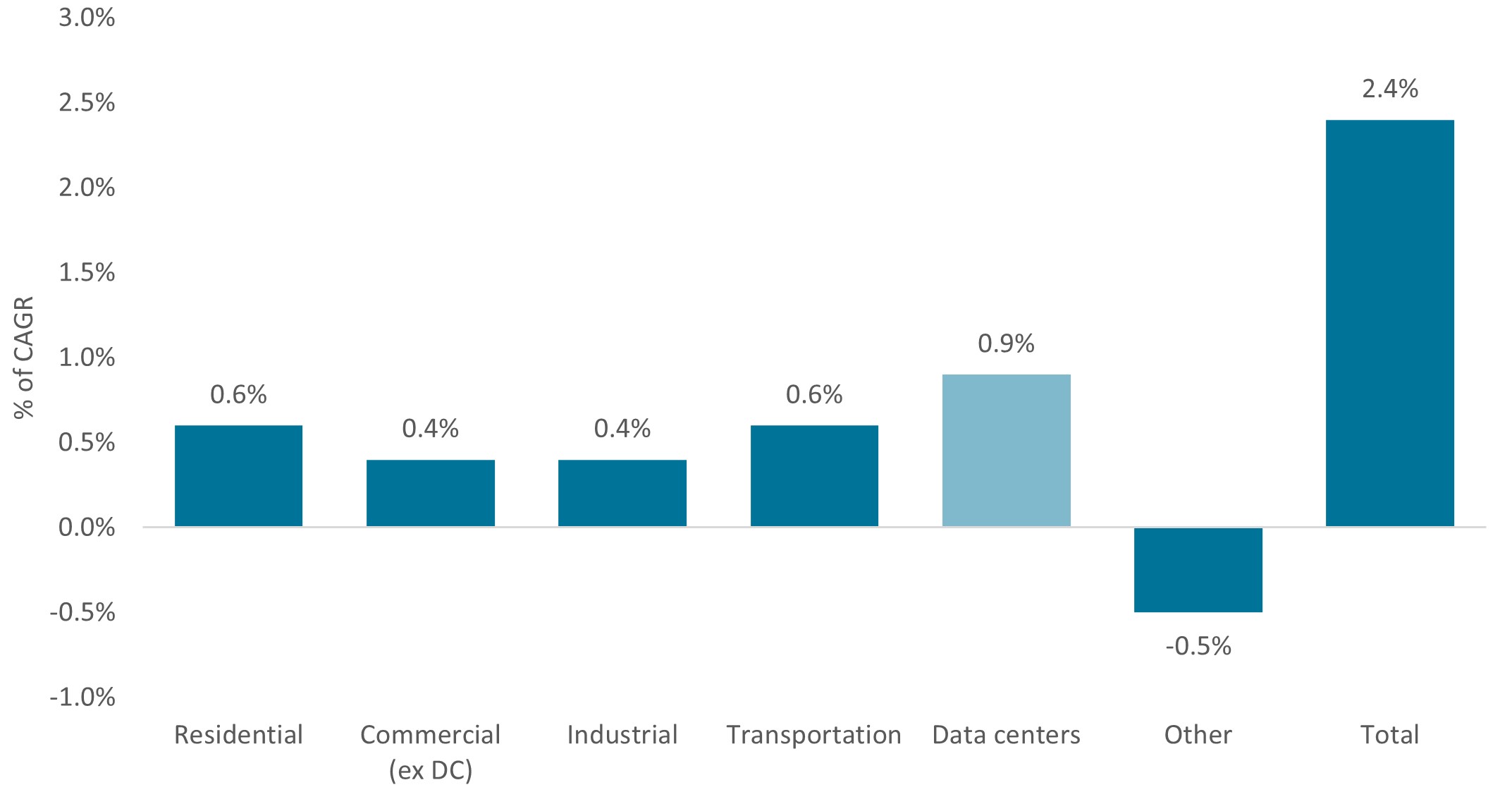

No obstante, otra razón podría ser la creciente percepción de la demanda energética que está creando la IA. Se estima que los centros de datos que entrenan y alojan programas de IA generativa representarán en torno al 8 % del uso de electricidad en Estados Unidos hacia 2030, lo que supone un aumento frente al 3 % registrado en 2022.3 Eso, a su vez, se prevé que fomente una inversión considerable en infraestructura energética, lo que impulsará el potencial de crecimiento de los beneficios a largo plazo de las compañías de suministros.

Gráfico 1: Se estima que los centros de datos impulsarán la demanda de energía eléctrica en EE. UU.

Composición de la tasa de crecimiento anual compuesta (TCAA) de la demanda energética de EE. UU., 2022-2030

Fuente: Goldman Sachs Global Investment Research, EIA. A 28 de abril de 2024.

Vemos que comienzan a surgir historias similares en otras áreas de la economía, lo que demuestra que la IA todavía se encuentra en las primeras fases de su andadura. Así pues, creemos que las compañías tecnológicas de megacapitalización que sigan invirtiendo e innovando en IA podrían registrar un aumento de sus ingresos y de sus flujos de caja libre.

Los cinco líderes del grupo "Siete Magníficos" están trabajando con celeridad para expandir sus bazas competitivas ya de por sí amplias: durante los primeros meses de 2024, el crecimiento interanual de los ingresos osciló entre el 13 % y el 262 % en estas empresas, y sus equipos directivos anunciaron que invertirían unos 200.000 millones de dólares en activos fijos combinados de IA durante este año.4 Eso, junto con los posibles recortes de tipos, que reducirían la tasa de descuento de los beneficios futuros, podría posicionar a estos valores para una mayor subida.

Por otra parte, creemos que el valor de las empresas de IA de segundo nivel comenzará a aumentar. Eso incluye todo el ecosistema de semiconductores (desde fabricantes de chips avanzados hasta fabricantes de equipos para semiconductores), empresas que ofrecen sistemas sostenibles de gestión del agua para centros de datos, proveedores de energía y componentes eléctricos... y un largo etcétera. Aunque es posible que estas empresas no acaparen los mismos titulares que las tecnológicas de megacapitalización, el impacto de la IA en sus flujos de beneficios podría ser igual de importante.

Las brechas de valoración en el punto de mira

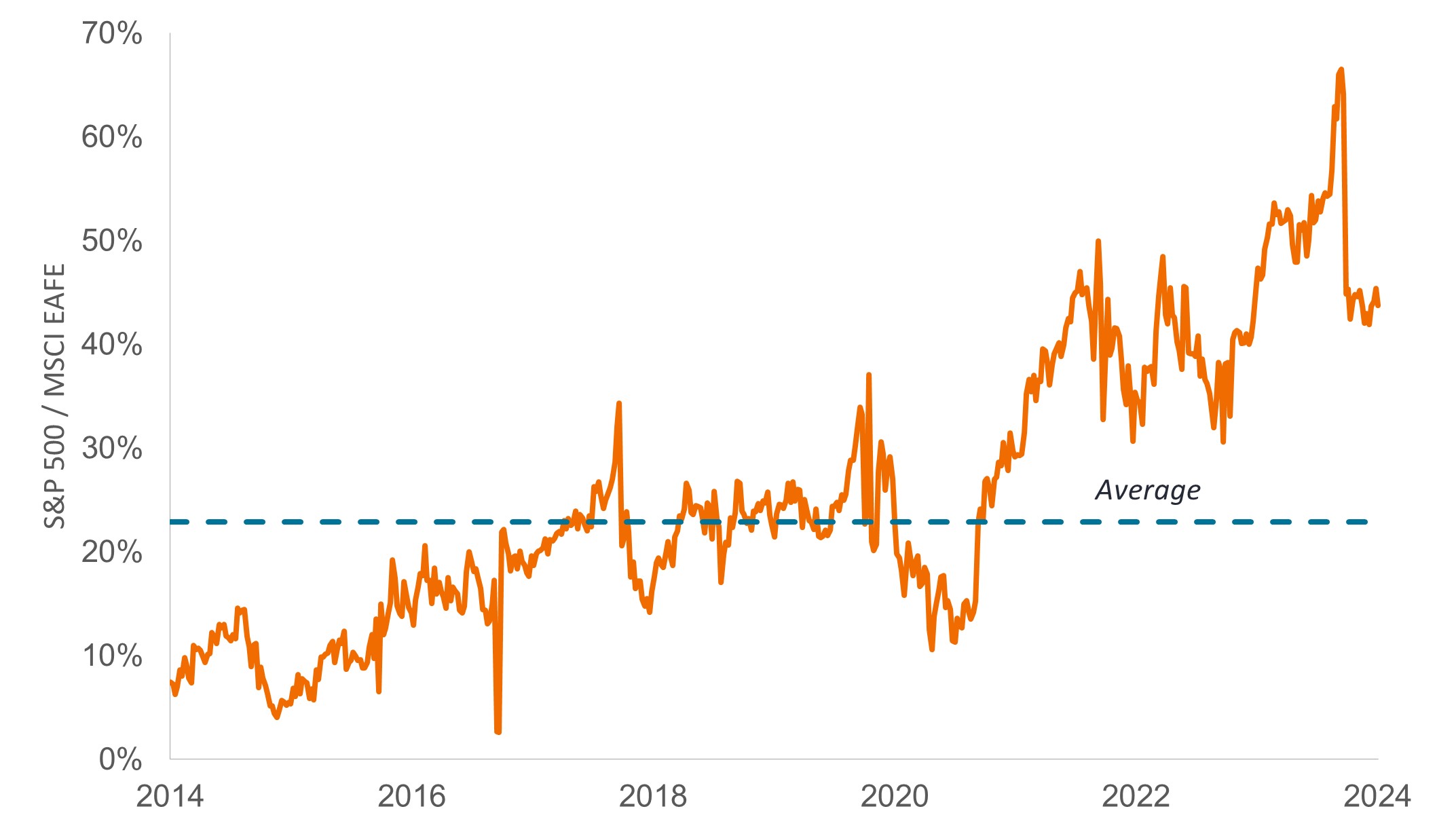

El continuo avance de las tecnológicas estadounidenses ha acrecentado la brecha global en las cotizaciones de las acciones. De hecho, los valores estadounidenses han batido a sus homólogos de mercados desarrollados durante la mayor parte de los últimos 16 años, uno de los periodos más largos en décadas.5 Como consecuencia de ello, aunque la renta variable estadounidense suele tener un ratio precio/beneficio (PER) superior a la de otros mercados desarrollados, la prima supera ahora la media (Gráfico 2).

Gráfico 2: Las acciones estadounidenses cotizan con una prima atípicamente alta con respecto a otros mercados desarrollados

Ratio precio/beneficio (PER) relativo del índice S&P 500 con respecto al índice MSCI EAFE

Fuente: Bloomberg. Datos del 30 de mayo de 2014 al 31 de mayo de 2024. Los ratios precio/beneficio (PER) se basan en los beneficios estimados a 12 meses. El índice MSCI EAFE está diseñado para representar la rentabilidad de los valores de capitalización grande y mediana en 21 mercados desarrollados, que incluye los países de Europa, Oceanía y el Lejano Oriente, excluyendo Estados Unidos y Canadá.

El diferencial ha crecido tanto que cualquier atisbo de noticias positivas puede dar lugar a fuertes repuntes en mercados maltrechos. El índice Hang Seng de Hong Kong, por ejemplo, fue uno de los que más se depreciaron en 2023 (-10,5 %), así como durante el primer trimestre de 2024 (-2,5 %). Pero luego, a mediados de abril, el índice de referencia dio un giro de 180 grados, al dispararse más del 20 % en un solo mes, ya que las noticias sobre los estímulos del gobierno se combinaron con valoraciones por los suelos.6

Por su parte, China también se apreció frente a retos intensos, como un mercado inmobiliario tensionado, una demanda de los consumidores anémica y crecientes tensiones comerciales que amenazan con frenar las exportaciones chinas, uno de los principales motores de la actividad económica reciente. Así pues, aunque algunas empresas chinas tienen historias de crecimiento interesantes, una estrategia de inversión que se base únicamente en la valoración podría enfrentarse a altibajos a corto plazo.

Los mercados no estadounidenses se defienden

Resulta alentador ver que los fundamentales se están volviendo más favorables en otros mercados. En las áreas en las que la valoración y los fundamentales armonizan bien, creemos que las acciones podrían volver a subir de forma más consistente.

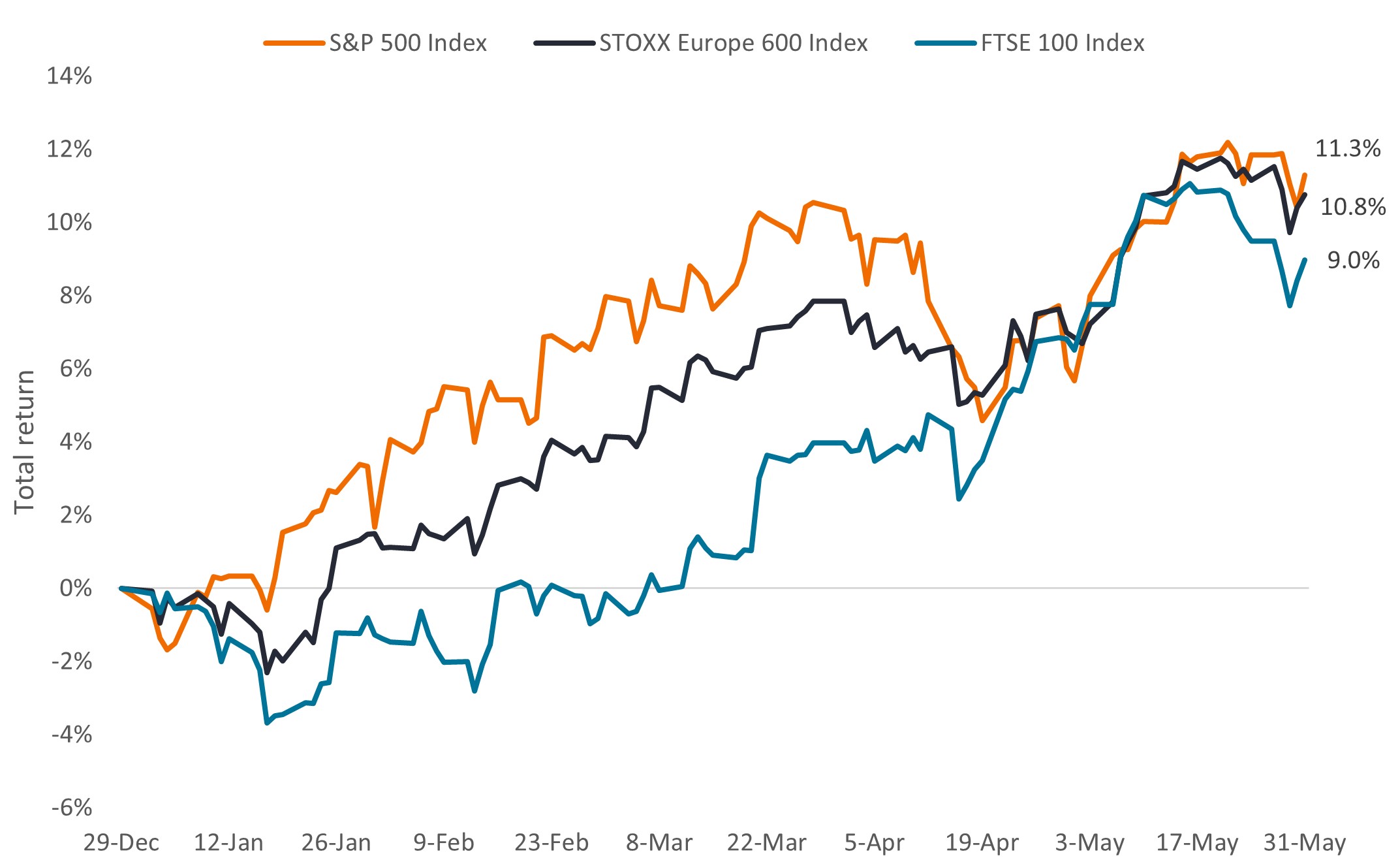

En Europa, por ejemplo, el producto interior bruto creció más rápido de lo esperado en el Reino Unido y la Unión Europea en el primer trimestre de 2024.7 Los indicadores de inflación también bajaron, lo que llevó a Suiza a emprender recortes de tipos en marzo y a Suecia en mayo. Asimismo, el crecimiento de los beneficios mejoró, ya que más empresas que el promedio superaron las expectativas de los analistas.8

En consecuencia, los índices europeos vienen cotizando prácticamente a la par que los estadounidenses en lo que va de año (Gráfico 3), y hay razones para creer que la buena racha puede continuar, ya que la reducción de existencias en el sector manufacturero durante unos 18 meses está llegando a su fin 9 y tanto el Banco de Inglaterra como el Banco Central Europeo han señalado la posibilidad de aplicar al menos un recorte de tipos en 2024. Europa también se ha forjado su propio grupo de líderes de megacapitalización en sectores como atención sanitaria, semiconductores y venta minorista. Además, el aumento del gasto militar del 62 % con respecto a hace una década10 está engrosando las carteras de pedidos de los contratistas de defensa europeos.

Gráfico 3: En lo que va de año, la renta variable europea ha seguido en gran medida el ritmo de su homóloga estadounidense.

Fuente: Bloomberg, datos del 29 de diciembre de 2023 al 31 de mayo de 2024.

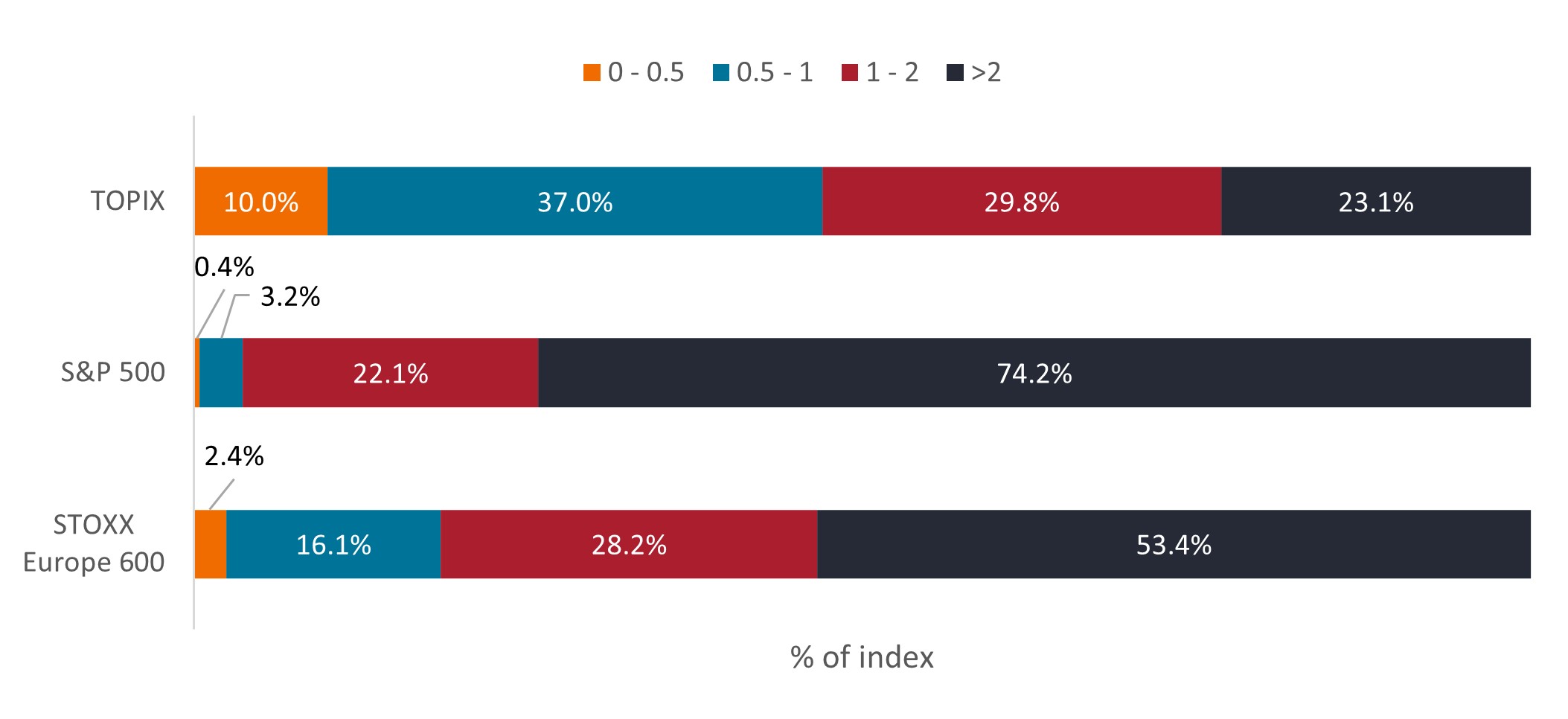

Entre tanto, en Japón, la década de reformas favorables a los accionistas está empezando a dar frutos. En 2023, la Bolsa de Tokio finalizó un plan de estructuración del mercado que exigía a las empresas centrarse en aumentar el valor corporativo y la rentabilidad, o arriesgarse a ser excluidas de la Bolsa. Desde entonces, las empresas han trabajado para ser más eficientes con el capital y mejorar su gobierno corporativo. Los resultados están a la vista: este año, los dividendos y las recompras de acciones aumentaron a un ritmo récord y la titularidad de acciones ordinarias se ha ido expandiendo.

Al mismo tiempo, la inflación finalmente se ha reactivado en el país, lo que ha permitido a las empresas japonesas subir los precios y los salarios por primera vez en décadas. Estas tendencias, sustentadas por valoraciones aún bajas para muchos valores japoneses, han contribuido a impulsar una reaceleración del mercado de renta variable japonés, con más margen de recorrido potencial.

Gráfico 4: Un alto porcentaje de empresas japonesas todavía cotizan a menos de 1x su valor contable, lo que crea margen para liberar valor para los accionistas.

Ratio precio/valor contable*

Fuente: Bloomberg, a 31 de mayo de 2024. *El precio/valor contable es la relación entre el valor de mercado de las acciones de una empresa (precio de la acción) y el valor contable de sus fondos propios. El TOPIX, también conocido como Tokyo Stock Price Index, es un índice ponderado por capitalización de todas las empresas que cotizan en la Primera Sección de la Bolsa de Valores de Tokio.

Fuente: Bloomberg, a 31 de mayo de 2024. *El precio/valor contable es la relación entre el valor de mercado de las acciones de una empresa (precio de la acción) y el valor contable de sus fondos propios. El TOPIX, también conocido como Tokyo Stock Price Index, es un índice ponderado por capitalización de todas las empresas que cotizan en la Primera Sección de la Bolsa de Valores de Tokio.

En mercados emergentes, India está tomando medidas para convertirse en un centro de fabricación alternativo para el comercio mundial. La Política Nacional de Electrónica de 2019, por ejemplo, introdujo nuevos incentivos para fomentar la producción de componentes electrónicos básicos (entre ellos, chipsets, fibras ópticas y componentes para energía limpia). A esto le siguió el plan de incentivos vinculados a la producción, lanzado en 2020, que ofrece subsidios para expandir la capacidad de fabricación en múltiples industrias, incluidas la automotriz, la farmacéutica y dispositivos médicos, la energía solar y la electrónica. Ambos programas, al combinarse con el bajo coste de la mano de obra, inversiones en infraestructuras y el entorno favorable a las empresas de India, han propiciado un aumento de la inversión extranjera y nacional en el país que, a nuestro juicio, no ha hecho más que comenzar.

Oportunidades fuera de los 7 Magníficos

En Estados Unidos, aunque persiste la preocupación por las valoraciones infladas, vemos motivos para ser optimistas. Mientras que el S&P 500 ponderado por capitalización bursátil tiene un ratio precio/beneficio (PER) adelantado de 21, el PER adelantado de la versión de igual ponderación del índice es de 16, un valor más razonable, sobre todo teniendo en cuenta los niveles actuales de los tipos de interés.11 La diferencia refleja la gran ponderación que tienen las grandes tecnológicas en el índice de referencia.

Para el resto del S&P 500, el crecimiento de los beneficios disminuyó de media durante el primer trimestre, 12 lo que contribuyó a limitar las valoraciones. Aun así, las previsiones del consenso reflejan que los beneficios se reacelerarán en lo que queda de año, lo que se traducirá en un crecimiento general de los mismos para el año natural 2024. Nosotros adoptamos una tesis similar, pero también observamos incertidumbres en torno al consumo privado, el momento y el número de recortes de tipos que se aplicarán, junto con las tensiones geopolíticas. Así pues, seguimos pensando que los inversores deberían fijarse en empresas de alta calidad cuyo crecimiento no dependa del ciclo económico, que sean capaces de generar un fuerte flujo de caja libre y que tengan niveles de deuda razonables.

Actualmente, creemos que un sector que ofrece muchas de estas cualidades es el de atención sanitaria. Después de varios años de ciclo bajista, muchas acciones de biotecnología aún cotizan por debajo del valor del efectivo en sus balances (Gráfico 4). Por su parte, la rentabilidad total del sector sanitario en general se rezagó con respecto al S&P 500 en más de 20 puntos porcentuales en 2023, tras sufrir una fuerte desaceleración de las ventas de productos relacionados con la COVID-19.13

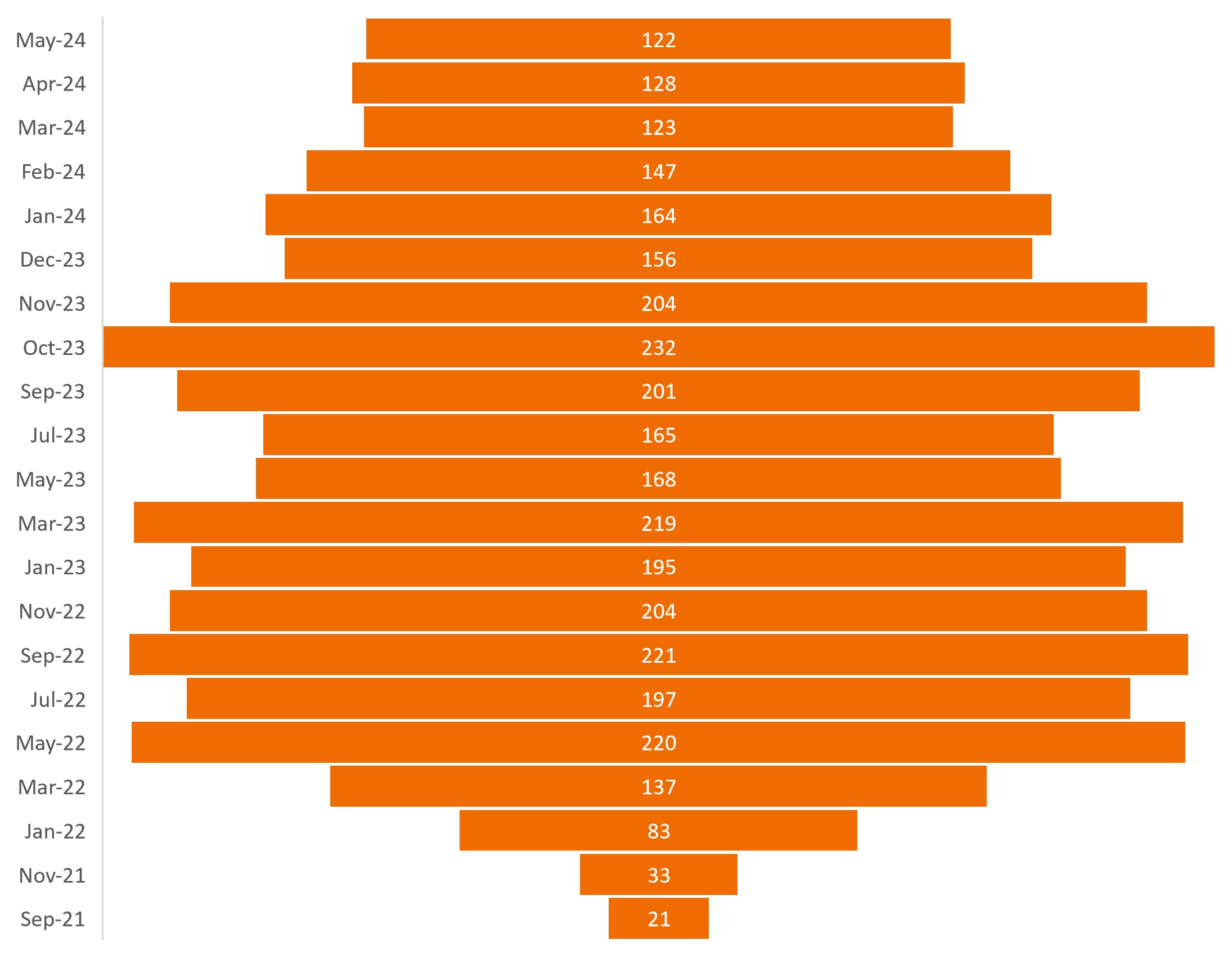

Gráfico 5: Compañías biotecnológicas en venta

Número de empresas de ciencias de la vida en el mundo con un valor empresarial negativo*

Fuente: CapitalIQ, Stifel, datos a 24 de mayo de 2024. * El valor empresarial es el valor de una empresa, que es igual a su valor patrimonial más la deuda neta, más minoritarios, en su caso.

Sin embargo, el sector de atención sanitaria está repleto de innovaciones. El año pasado, la Administración de Alimentos y Medicamentos aprobó una cifra récord de 73 nuevos fármacos.14 Estos productos están comenzando lo que probablemente será un ciclo de ingresos de 10 años, incluso en nuevos mercados finales con un potencial de ventas multimillonario. Por ejemplo, los fármacos GLP-1 para la diabetes y la pérdida de peso recientemente aprobados ya están generando más de 30.000 millones de dólares en ingresos anuales, y se prevé que alcancen unos 100.000 millones de dólares en ventas a finales de la década.15

Un buen momento para la inversión basada en los fundamentales

En resumen, aunque el primer semestre de 2024 ha sido sorprendente en muchos sentidos, creemos que ha ayudado a poner de manifiesto las oportunidades que presentan las valoraciones y los fundamentales. Ambos aspectos podrían ser objeto de una mayor atención en los próximos seis meses, ya que los inversores deberán lidiar con las medidas de inflación en curso, las decisiones de política monetaria de los bancos centrales, las tensiones geopolíticas y la incertidumbre en torno a las elecciones estadounidenses.

Sin embargo, como dijimos al principio, seguimos alentados por las perspectivas de la renta variable. En nuestra opinión, la posibilidad de generar valor para los accionistas se ha vuelto más convincente en diversas áreas del mercado global.

1 Bloomberg, datos del 6 de octubre de 2023 al 31 de mayo de 2024. El S&P 500 generó una rentabilidad del 23,7 %.

2 Anderson, Rob. “Can we trust the Utilities turnaround? (Ned Davis Research, 9 de mayo de 2024)

3 “AI, data centers and the coming US power demand surge” (Goldman Sachs, 28 de abril de 2024)

4 Presentaciones de empresas (Amazon, Alphabet, Meta, Microsoft y Nvidia). Los datos corresponden al trimestre cerrado el 31 de marzo de 2024, excepto para Nvidia, cuyo periodo trimestral finalizó el 28 de abril de 2024.

5 "Guide to the Markets, U.S. Q2 2024", JPMorgan Asset Management, a 31 de marzo de 2024. Los datos reflejan periodos de 12 meses consecutivos de rentabilidad superior del MSCI USA frente al MSCI EAFE. El índice MSCI USA está diseñado para medir la rentabilidad de los segmentos de capitalización grande y mediana del mercado estadounidense. Este índice integra 612 componentes y cubre aproximadamente el 85 % de la capitalización bursátil ajustada por libre flotación en EE. UU. El índice MSCI EAFE está diseñado para representar la rentabilidad de los valores de capitalización grande y mediana en 21 mercados desarrollados, incluidos los países de Europa, Oceanía y el Lejano Oriente, excluyendo Estados Unidos y Canadá.

6 Bloomberg, datos del 19 de abril de 2024 al 20 de mayo de 2024. El índice Hang Seng es un índice ponderado por capitalización bursátil de libre flotación de las mayores empresas que cotizan en la Bolsa de Hong Kong.

7 Comisión Europea, «Spring 2024 Economic Forecast: A gradual expansion amid high geopolitical risks», 15 de mayo de 2024.

8 LSEG. Basado en empresas del STOXX 600 que habían presentado resultados relativos al primer trimestre de 2024 a 14 de mayo de 2024.

9 "El desabastecimiento de acero llega a su fin en Europa, pero los clientes siguen siendo cautelosos, afirma ArcelorMittal" (EUROMETAL, 3 de mayo de 2024); “European chemicals: destocking done, now what?” (Reuters, 4 de abril de 2024)

10 Tian, Nan; Diego Lopes, et.al. “Trends in World Military Expenditure, 2023” (SIPRI, abril de 2024). Los datos reflejan el cambio en el gasto entre 2014 y 2023.

11 Bloomberg, a 31 de mayo de 2024.

12 Butters, John, “Are the Magnificent 7 the Top Contributors to Earnings Growth for the S&P 500 for Q1?" (FactSet, 22 de abril de 2024)

13 Bloomberg. Los datos corresponden al S&P 500 Health Care Sector y al índice S&P 500, desde el 30 de diciembre de 2022 hasta el 29 de diciembre de 2023. El S&P 500 Health Care Sector está compuesto por las empresas incluidas en el S&P 500 que están clasificadas como pertenecientes al sector sanitario de GICS®.

14 Administración de Alimentos y Medicamentos, a 31 de diciembre de 2023.

15 Janus Henderson Investors, a 31 de diciembre de 2023.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

El rendimiento del flujo de caja libre (FCF) es un índice financiero que mide cuánto flujo de caja tiene una empresa en caso de liquidación u otras obligaciones comparando el flujo de caja libre por acción con el precio de mercado por acción e indica el nivel de flujo de caja libre que la empresa ganará contra el valor de mercado de sus acciones.

La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye el control de las tasas de interés y la oferta monetaria.

La prima/el descuento indican si un valor cotiza actualmente por encima (con prima) o por debajo (con descuento) de su valor liquidativo.

El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

La volatilidad mide el riesgo utilizando la dispersión de las rentabilidades de un instrumento determinado.

Información importante

Las inversiones concentradas en un solo sector, industria o área geográfica son más susceptible a factores que afectan a ese grupo y podrían ser más volátiles que la rentabilidad de inversiones menos concentradas o que el mercado en general.

Los sectores de salud están sujetos a legislación estatal y a tasas de reembolso, así como a la aprobación de productos y servicios por el Estado, lo cual podría incidir sensiblemente en sus precios y disponibilidad; además, pueden verse notablemente afectados por una obsolescencia acelerada y vencimientos de patentes.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, unos ciclos de producto cortos, las caídas de los precios y beneficios, la competencia de nuevos participantes de mercado y las condiciones económicas generales. Una inversión concentrada en un solo sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y que el mercado en su conjunto.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.