Visión general: la historia está de tu lado

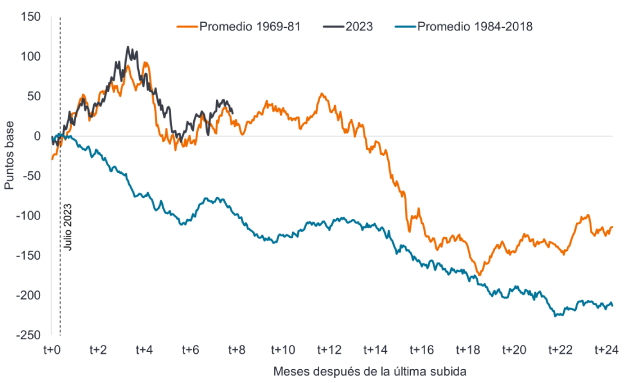

La evidencia histórica del mercado de bonos del Tesoro de EE. UU. a 10 años es que cuando el banco central deja de subir los tipos y pasa al modo de flexibilización, este ha sido un buen entorno para los bonos soberanos. Este es el caso tanto si se observa el período de aumento persistente de la inflación en la década de 1970 como la historia más reciente, como se muestra a continuación. El siguiente gráfico separa la variación de los rendimientos en dos periodos históricos: el periodo 1969-81 (caracterizado por una inflación creciente y elevada) y el periodo 1984-2018 (caracterizado por una inflación decreciente o baja). Overlaid es la experiencia más reciente de julio de 2023.

Variación del rendimiento del Tesoro estadounidense a 10 años tras la última subida de tipos

Fuente: Bloomberg, cálculos de Janus Henderson, 5 de marzo de 2024. El punto básico (pb) equivale a 1/100 de un punto porcentual, 1pb = 0,01%. Las rentabilidades pasadas no predicen rentabilidades futuras. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

En lo que va de 2024, los rendimientos de los bonos se han recuperado del colapso de dos meses en los rendimientos observado en noviembre/diciembre del año pasado. Esto no es una gran sorpresa en el sentido de que los mercados rara vez suben en línea recta. La rentabilidad de los rendimientos de los bonos estadounidenses a 10 años desde julio de 2023 (línea negra) ha seguido siguiendo la media de la década de 1970 (línea naranja) con una precisión aterradora (dado que se trata de una media de tres ciclos). Si los mercados de bonos continuaran siguiendo esta senda más acotada, los rendimientos de los bonos seguirían proporcionando ingresos, pero las posibles ganancias de capital derivadas de una disminución sustancial de los rendimientos no se producirían hasta el tercer trimestre de 2024. Por el contrario, podríamos volver a la senda media de 1984-2018 (línea azul), lo que podría hacer que los rendimientos disminuyeran sustancialmente en los próximos 18 meses.

Esto, junto con una evaluación de diferentes factores económicos e indicadores adelantados, nos anima a favorecer una postura de larga duración. Recordemos que los precios de los bonos suben cuando los rendimientos caen, y viceversa, por lo que una postura de mayor duración ofrece la posibilidad de capturar más ganancias de capital si los rendimientos caen.

Duración: lo esencial

La duración mide la sensibilidad del precio de un bono o del precio de una cartera de renta fija a las variaciones de los tipos de interés. Se puede considerar como una medida de cuánto tiempo tarda, en años, un inversor en recibir el reembolso del precio de un bono por los flujos de caja totales del bono. Por ejemplo, un bono con una duración de 5 años normalmente vería cómo el precio del bono subía/bajaba un 5% si los tipos de interés bajaban/subían un 1%. Cuanto mayor sea la duración de un bono, mayor será su sensibilidad a las variaciones de los tipos de interés y viceversa. "Ir a corto plazo" se refiere a reducir la duración media de una cartera, mientras que "ir a largo plazo" se refiere a ampliar la duración media de una cartera.

¿Dónde estamos hoy?

En cuanto a las novedades en lo que va del año, destacan algunas cosas:

Una demanda muy fuerte de renta fija básica: esto se observa en las subastas de deuda pública europea, en las que la demanda de los inversores batió récords, en cuanto a la cantidad por la que se sobresuscribieron las emisiones de bonos, mientras que las ventas totales de bonos entre los gobiernos y las empresas europeas alcanzaron la cifra récord de 280.000 millones de euros en enero de 2024. 1 Además, hemos asistido a una oferta (emisión) récord de bonos corporativos globales del crédito estadounidense, y a una demanda de los inversores que la ha igualado con creces, dado que los diferenciales de crédito han seguido estrechándose durante este periodo.2

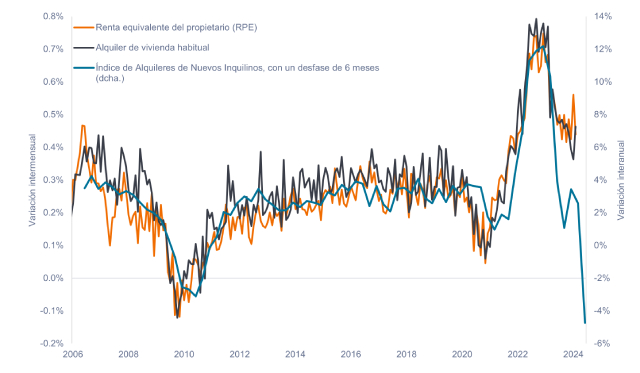

La historia de la inflación (excluida la de EE. UU.) sigue firmemente la senda desinflacionaria esperada , con algunas grandes sorpresas a la baja en Australia y Suiza. La tasa de inflación intermensual de enero en EE.UU. sorprendió al alza. Pero esto se debió a una divergencia históricamente inusual entre los alquileres de mercado y la Renta Equivalente de los Propietarios (REA) -una estimación del alquiler que pagaría un propietario si tuviera que alquilar su casa-, así como a los precios más altos de los activos (lo que significó que los "servicios de gestión de carteras" añadieron otro 0,1% a la inflación).3 Es difícil argumentar que cualquiera de estos dos es repetible, o el comienzo de una nueva historia de inflación. La historia más importante sigue siendo que las tasas de inflación subyacente más altas a 12 meses (interanuales) converjan a las tasas de ejecución a 6 meses más débiles dados los efectos de base, mientras que las rentas altas (y rezagadas) en los datos de inflación continúan en camino de converger hacia la inflación real de los alquileres de mercado observada en los últimos 12-18 meses. No creemos que uno o dos datos hagan descarrilar las tendencias de la inflación subyacente, y seguimos esperando que el gasto de consumo personal (PCE) subyacente de EE. UU. se sitúe en torno al 2,2 % interanual en junio (nótese la creciente brecha entre el PCE, que es la medida de inflación preferida por la Fed, y el índice de precios al consumo (IPC) subyacente, que creemos que probablemente se acercará al 3 % interanual en junio de 2024). No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Gráfico 2: El índice de alquileres de nuevos inquilinos sugiere que la inflación de los alquileres bajará

Fuente: LSEG Datastream, Oficina de Estadísticas Laborales, Alquiler Equivalente de los Propietarios (OER), Alquiler de la Residencia Principal, cambio porcentual mes a mes, Índice de Alquiler de Nuevos Inquilinos, cambio porcentual interanual, rezagado 6 meses, febrero de 2006 a febrero de 2024. El alquiler de la vivienda habitual mide el cambio en el alquiler de los inquilinos que alquilan su vivienda. El Índice de Alquiler de Nuevos Inquilinos es un subconjunto de los datos del IPC que captura los cambios en el alquiler de los nuevos inquilinos y, por lo general, ha liderado otros datos de alquiler. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

El impulso del crecimiento sigue siendo débil, con la excepción de EE. UU., que ha sido el crecimiento atípico desde 2023. La mayoría de los sectores cíclicos siguen sugiriendo una recuperación de la forma de la bañera a largo plazo (i.e. abrevadero extendido). Los indicadores de crecimiento, como los nuevos pedidos del ISM y los índices de gestores de compras (PMI), han repuntado desde niveles bajos, pero los indicadores de largo plazo que seguimos sugieren que existe el riesgo de que se produzca un falso amanecer. Los casos históricos de recuperación de nuevos pedidos del ISM a través de 50 (una cifra por encima de 50 indica expansión) cuando la contracción del dinero real fue negativa incluyen 1957, 1970, 1980 y 1990. En esos casos, el índice de nuevos pedidos volvió a caer por debajo de 45, y esas recaídas se asociaron con recesiones.4 Además, no hemos visto una orientación sólida por parte de las empresas/sectores durante la reciente temporada de resultados que sugiera que se ha producido un cambio significativo.

Evidencia de nuestra postura en diferentes regiones

Si bien el gráfico 1 se centró en EE. UU. debido al largo historial de datos, si miramos a nivel mundial, hay oportunidades para la cartera en las que el impulso de crecimiento subyacente es más débil, lo que es fundamental, ya que creemos que la tasa de cambio en el impulso de crecimiento impulsa los rendimientos de los bonos.

- Reino Unido : el Banco de Inglaterra (BoE) es visto por algunos como un posible rezagado en los recortes de tipos, con una inflación subyacente / crecimiento salarial más alto que en otros lugares. En la reunión de febrero, el Comité de Política Monetaria se dividió, con la mayoría de los miembros (6) votando a favor de mantener los tipos, mientras que dos pidieron una subida de tipos y uno un recorte de tipos. El mercado laboral se está relajando, lo que no es tan visible en las cifras oficiales debido a una baja tasa de respuesta, pero las vacantes de empleo han caído durante 20 meses consecutivos.5 Además, las empresas del Reino Unido no vieron la expansión de los márgenes de beneficio de EE.UU. o Europa, por lo que desde esa perspectiva podrían ser las primeras en recortar puestos de trabajo. También cabe destacar que se espera que el ritmo de consolidación fiscal (cambio a la baja en el endeudamiento público) en el Reino Unido este año sea mayor que el de EE. UU. o la zona euro.6 En ese sentido, es posible que la política monetaria tenga que hacer más para estabilizar el lastre negativo sobre la economía y es posible que el Banco de Inglaterra se vea obligado a recortes de tipos más agresivos más adelante. Además, el Reino Unido ya no es un caso atípico en cuanto a inflación. De hecho, creemos que la inflación general del IPC del Reino Unido podría situarse por debajo del objetivo del 2% en abril/mayo, e incluso podría alcanzar el 1,5% en verano gracias no solo a la reducción del tope del precio de la energía, sino también a la menor inflación de los bienes y los alimentos. Para nosotros, los riesgos a la baja (para los rendimientos) se están subestimando. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

- Europa : esperamos que la región europea esté a la vanguardia de los recortes de tipos debido a las perspectivas de crecimiento extremadamente débiles y a la rápida desinflación. Esto es inusual en el sentido de que es típico que los bancos centrales sigan a la Fed, pero bien podría ser que el Banco Nacional Suizo y el Banco Central Europeo (BCE) se muevan antes. El debate gira en torno a cuándo podría producirse el primer recorte de tipos, con las palomas favoreciendo a abril y los miembros más agresivos del Consejo de Gobierno del BCE a favor de junio. Con todas las preocupaciones sobre la generosidad fiscal y el exceso de oferta de bonos, es importante recordar que en Alemania, a pesar de un crecimiento económico casi nulo, el compromiso con la disciplina fiscal y la aversión al aumento de la deuda es alto (el freno de la deuda, que limita el endeudamiento del gobierno alemán, está consagrado en la ley desde 2009).

- Australia – El Banco de la Reserva de Australia (RBA) ha dicho que no se pueden descartar subidas de tipos adicionales, pero para nosotros el impulso económico se está desvaneciendo, como demuestra una serie de incumplimientos de inflación, empleo y otros errores en los datos económicos de este año. La tasa de desempleo ha subido un 0,6% desde los mínimos.7 El empleo corre el riesgo de debilitarse más de lo esperado, ya que el fuerte crecimiento de la población anterior alimenta la oferta, mientras que la demanda se modera. Una segunda fase de la desaceleración es a través de la inversión, a partir de una desaceleración de la inversión del sector público y una inversión privada blanda. La transmisión de las subidas de tipos a la economía debería producirse más rápido que en otros lugares debido al mercado de la vivienda, en el que las hipotecas son predominantemente de tipo variable (p. ej. no es fijo a largo plazo, así que muévase con el cambio en las tasas de interés).8 Esto se refleja en la variación de la renta real disponible en los últimos 18 meses, que se encuentra entre las más débiles de la OCDE.9 La curva de rendimientos en Australia tiene una fuerte pendiente ascendente más allá del corto plazo, mientras que los rendimientos a 10 años están muy por encima de los rendimientos a 2 años; esto crea un potencial para mejorar los ingresos cuando el rendimiento se cubre de nuevo en otras monedas, como la libra esterlina.10

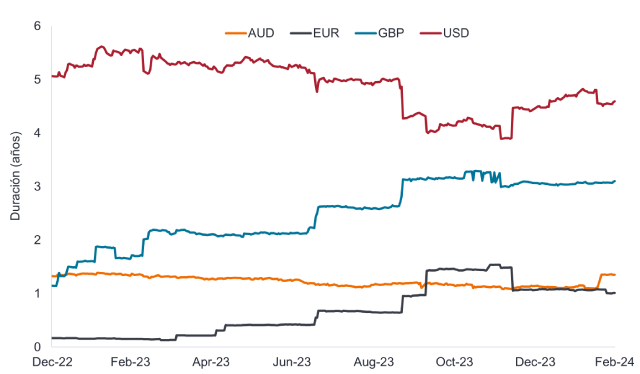

Duración de la estrategia

Hemos mantenido la duración en el extremo superior del rango (alrededor de 9 años) a pesar del camino más frustrante que han seguido los rendimientos (véase la Figura 1). En nuestra opinión, este es el momento equivocado para recortar la duración, ya que cada vez hay más pruebas de que estamos entrando en territorio de recorte de tipos, lo que históricamente favorece la disminución de los rendimientos. Bajo la superficie, hemos rotado la exposición en torno a las geografías del mundo desarrollado (y los vencimientos), como se refleja en la Figura 3.

Gráfico 3: Duración de la cartera de la estrategia de bonos estratégicos (en años) – contribución por divisa

Fuente: Janus Henderson Investors, cuenta representativa de Janus Henderson Strategic Bond Strategy, a 29 de febrero de 2024. AUD = Dólar australiano, EUR = Euro, GBP = Libra esterlina, USD = Dólar estadounidense. La duración de la cartera puede variar con el tiempo.

Resumen

Esperamos que nuestra posición de larga duración tenga el potencial de comportarse independientemente de si vemos un aterrizaje brusco o suave de la economía, suponiendo que la tendencia a la baja de la inflación permita a los bancos centrales pasar a una política expansiva.

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos normalmente bajan, y viceversa. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

1Fuente: Reuters, Las ventas de deuda europea baten el récord de enero, 1 de febrero de 2024.

número arábigoFuente: Bloomberg, Índice ICE BofA US Corporate e Índice ICE BofA Euro Corporate, diferenciales ajustados por opciones en lo que va de año hasta el 29 de febrero de 2024. El Índice ICE BofA US Corporate realiza un seguimiento de la deuda corporativa global de Crédito denominada en dólares estadounidenses emitida públicamente en el mercado nacional estadounidense. El Índice ICE BofA Euro Corporate realiza un seguimiento de la deuda corporativa global de Crédito denominada en euros emitida públicamente en los mercados nacionales de eurobonos o de miembros del euro.

3Fuente: Oficina de Estadísticas Laborales, datos del IPC de enero de 2024.

4Fuente: Money Moves Markets, Hard landing watch: Encuesta manufacturera del ISM de EE. UU., octubre de 2023.

5Fuente: LSEG Datastream, vacantes en el Reino Unido, últimas cifras hasta diciembre de 2023.

6Fuente: Morgan Stanley, UK Fiscal Policy, 8 de febrero de 2024.

7Fuente: LSEG Datastream, tasa de desempleo de Australia, junio de 2023 a enero de 2024.

8Fuente: Banco de la Reserva de Australia, Declaración sobre política monetaria: pagos de intereses hipotecarios en economías avanzadas, febrero de 2023.

9Fuente: OCDE, Bienestar económico de los hogares: tablero de la OCDE, Ingreso disponible per cápita de los hogares, cambio entre el 3T 2022 y el 3T 2023, febrero de 2024.

10Fuente: Bloomberg, cálculos de Janus Henderson, 8 de marzo de 2024.

El rendimiento del Tesoro a 10 años es la tasa de interés de los bonos del Tesoro de EE. UU. que vencerá 10 años a partir de la fecha de compra.

Efectos de base: Distorsiones en las comparaciones interanuales causadas por un punto de referencia generalmente alto o bajo hace un año. Estos tienden a desaparecer con el tiempo.

Gasto de Consumo Personal Básico (PCE) El índice de precios es una medida de los precios que las personas que viven en los EE. UU. pagan por bienes y servicios, excluyendo los alimentos y la energía. Es una medida de la inflación.

Renta fija básica: término utilizado habitualmente para referirse a los bonos gubernamentales y corporativos globales de Crédito.

El diferencial de crédito es la diferencia de rendimiento entre valores con vencimiento similar pero diferente calidad crediticia. La ampliación de los diferenciales generalmente indica un deterioro de la solvencia de los prestatarios corporativos, y la reducción indica una mejora.

Cíclico: Empresas o industrias que son muy sensibles a los cambios en la economía, de modo que los ingresos generalmente son más altos en períodos de prosperidad y expansión económica y son más bajos en períodos de recesión y contracción económica.

Incumplimiento: El incumplimiento de un deudor (como un emisor de bonos) de pagar intereses o de devolver una cantidad original prestada a su vencimiento.

Desinflación: Caída de la tasa de inflación.

Duración: sensibilidad del precio de un bono a una variación de los tipos de interés.

Política fiscal: Describe la política gubernamental relacionada con el establecimiento de tasas impositivas y niveles de gasto. La consolidación o disciplina fiscal es cuando un gobierno busca reducir su endeudamiento gastando menos o aumentando los impuestos, la flexibilización fiscal o la generosidad es lo contrario.

Agresivo: Un indicio de que los responsables de la política monetaria están tratando de endurecer las condiciones financieras, por ejemplo, apoyando la subida de los tipos de interés para frenar la inflación. Lo contrario de dovish, que describe a los responsables políticos relajando la política, es decir, inclinándose hacia la reducción de los tipos de interés para estimular la economía.

Inflación: La tasa a la que aumentan los precios de los bienes y servicios en la economía. La inflación subyacente suele excluir elementos volátiles como los precios de los alimentos y la energía. Una medida común de la inflación es el Índice de Precios al Consumidor (IPC).

Bono global de crédito: Bono emitido normalmente por gobiernos o empresas que se considera que tienen un riesgo relativamente bajo de impago, lo que se refleja en la calificación más alta que les otorgan las agencias de calificación crediticia.

Indicador principal: Un fragmento o conjunto de datos económicos que pueden ayudar a proporcionar una señal temprana de dónde nos encontramos en un ciclo económico.

Vencimiento: La fecha de vencimiento de un bono es la fecha en que se paga la inversión principal (y cualquier cupón final) a los inversores. Los bonos a corto plazo generalmente vencen dentro de 5 años, los bonos a mediano plazo dentro de 5 a 10 años y los bonos a más largo plazo después de 10+ años.

La política monetaria se refiere a las políticas de un banco central, destinadas a influir en el nivel de inflación y crecimiento de una economía. Incluye el control de las tasas de interés y la oferta de dinero. El endurecimiento monetario se refiere a la actividad de los bancos centrales destinada a frenar la inflación y ralentizar el crecimiento de la economía mediante el aumento de los tipos de interés y la reducción de la oferta de dinero.

Los Índices de Gerentes de Compras (PMI, por sus siglas en inglés) son una encuesta que actúa como una visión líder de la dirección predominante de las tendencias económicas, basada en la opinión de los gerentes de diferentes industrias. El índice se basa en cinco indicadores: nuevos pedidos, niveles de inventario, producción, entregas a proveedores y entorno laboral. El Institute for Supply Management (ISM) lleva a cabo una encuesta del PMI manufacturero y del PMI de servicios para los EE. UU.

La tasa de interés real es la tasa de interés que recibe un inversionista, ahorrador o prestamista después de tener en cuenta la inflación.

Recesión: Disminución significativa de la actividad económica (crecimiento económico negativo) que dura más de unos pocos meses. Un aterrizaje suave es una desaceleración del crecimiento económico que evita una recesión. Un aterrizaje forzoso es una recesión profunda.

Prima por plazo: En la teoría económica estándar, los rendimientos de los títulos del Tesoro se componen de dos componentes: las expectativas de la trayectoria futura de los rendimientos del Tesoro a corto plazo y la prima por plazo del Tesoro. La prima por plazo se define como la compensación que los inversores requieren por asumir el riesgo de que las tasas de interés cambien durante la vida del bono. Dado que la prima a plazo no es directamente observable, debe ser estimada.

Rendimiento: El nivel de ingresos de un valor durante un período determinado, generalmente expresado como una tasa porcentual. En el caso de la renta variable, una medida común es la rentabilidad por dividendo, que divide los pagos de dividendos recientes de cada acción por el precio de la acción. En el caso de un bono, en su forma más simple, esto se calcula como el pago del cupón dividido por el precio actual del bono.

Curva de rendimiento: Una curva de rendimiento representa los rendimientos (tasa de interés) de los bonos con igual calidad crediticia pero diferentes fechas de vencimiento. Por lo general, los bonos con vencimientos más largos tienen rendimientos más altos. Una curva de rendimiento invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Los títulos del Tesoro de los Estados Unidos son obligaciones de deuda directas emitidas por el Gobierno de los Estados Unidos. El inversor es un acreedor del gobierno. Las letras del Tesoro y los bonos del gobierno de EE. UU. están garantizados por la plena fe y crédito del gobierno de EE. UU., generalmente se consideran libres de riesgo crediticio y, por lo general, tienen rendimientos más bajos que otros valores.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.