En una serie de notas, hemos explorado la génesis de la inteligencia artificial (IA), la infraestructura que se precisa para respaldar esta tecnología revolucionaria y las funciones en las que se puede desplegar para estimular la productividad en las empresas y la comodidad en los hogares.

Una de las preguntas que abordamos fue si el potencial de la IA estaría a la altura de la sobreexpectación que surgió con el lanzamiento de ChatGPT por parte de OpenAI. Aunque la venta masiva de acciones tecnológicas vista a mediados de año puede haber sugerido lo contrario, seguimos confiando en que la IA tenga el potencial de multiplicar la productividad económica y el crecimiento de los beneficios corporativos.

La efímera corrección que sufrieron los índices orientados a la tecnología, incluidas algunas empresas estrechamente asociadas a la IA, nos recordó que los mercados de renta variable son volátiles, pueden ser susceptibles a la euforia extrema y son vulnerables a las fuerzas macroeconómicas y técnicas, en este caso la anulación de una popular "operación de crecimiento" financiada por el yen japonés.

Lo que la corrección no hizo fue invalidar la poderosa tesis secular que sustenta la IA. De hecho, a pesar de la facilidad con la que se comprimieron los múltiplos de beneficios, no habíamos reparado en que las valoraciones relacionadas con la IA fueran especialmente altas antes de la venta masiva. Eso se debe a que, a diferencia de la burbuja de Internet surgida a finales de los años 90, los inversores de hoy pueden obtener exposición a modelos de negocio que ya son capaces de capitalizar el crecimiento de las ganancias y generar tesorería, no simplemente la esperanza de épocas pasadas.

Por otro lado, en nuestra opinión, los inevitables repliegues del mercado representan oportunidades de compra. Este entusiasmo lo sustenta la máxima del sector tecnológico: el potencial de beneficios que ofrecen los avances tecnológicos suele sobreestimarse a corto plazo, pero en periodos más lejanos se subestima considerablemente. La historia muestra que una vez que el mercado accede a una nueva innovación, puede determinar mejor el modo de implementarla con más eficacia para aumentar las eficiencias y los ingresos. En el caso de las tecnologías de función escalonada, su crecimiento ha superado las estimaciones iniciales, a tenor de la historia.

Sin embargo, la reciente volatilidad nos brinda la oportunidad de cerrar nuestra serie de IA con un análisis de los riesgos que conlleva invertir en este tema aún novedoso. Los temas de larga duración, por su naturaleza, conllevan cierto grado de riesgo, ya que los inversores intentan evaluar la dinámica del mercado para los años futuros. Además, el tema de la IA entraña un conjunto único de riesgos dado su potencial disruptivo y el temor a obtener resultados negativos asociados a la idea de entregar las llaves de gran parte de nuestra vida cotidiana a una máquina.

Los problemas crecen

Como ocurre con muchas tecnologías, el despliegue de la IA no ha estado exento de contratiempos. Esto tiene mucho que ver con la transición desde la etapa de entrenamiento hasta la etapa de inferencia . Los grandes modelos de lenguaje (LLM) exigen ingentes conjuntos de datos, y las aplicaciones de IA específicas de la función deben entrenarse absorbiendo la mayor cantidad de información relevante posible. Los primeros usuarios de ChatGPT no tardaron en notar respuestas incorrectas y, en algunos casos, alucinaciones, en las que el modelo parecía haberse inventado algo por completo.

Sin embargo, como se ha comentado anteriormente, el crecimiento exponencial de los datos disponibles en Internet y de la potencia de computación de las unidades de procesamiento gráfico (GPU) avanzadas ha propiciado que los LLM y la IA generativa avancen en su recorrido de entrenamiento más deprisa de lo que muchos esperaban. Sospechamos que esta tendencia continuará a medida que aumenta la potencia de computación y los datos disponibles.

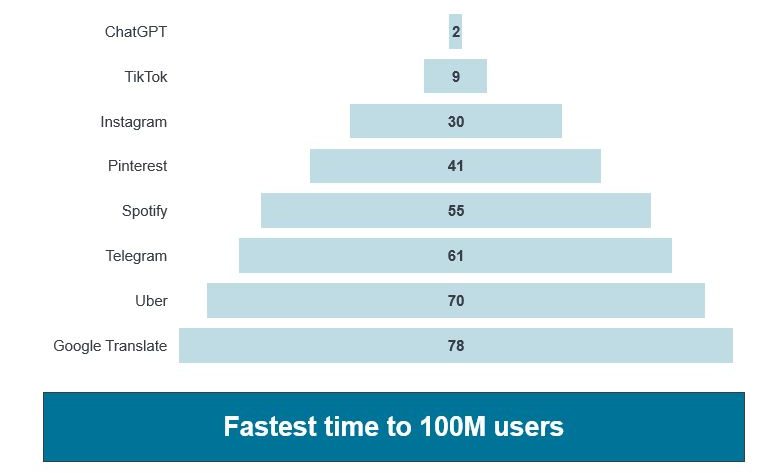

Gráfico 1: Meses que deben transcurrir para que una aplicación llegue a 100 millones de usuarios

La naturaleza de la IA que mejora la productividad (siendo ChatGPT solo un ejemplo), junto con su rápida adopción, podría traducirse en eficiencias que se generen en toda la economía mundial.

Fuente: Janus Henderson Investors, Yahoo Finance, a 30 de abril de 2024.

La etapa de inferencia será la beneficiaria de estos contratiempos iniciales. Para muchas aplicaciones, ese momento ya ha llegado, y la IA puede implantarse para complementar a los humanos que traten de obtener eficiencias, mejorar la experiencia del cliente y, en muchos casos, colaborar en el descubrimiento de productos, incluido el desarrollo de fármacos.

¿Amigo o enemigo?

La llegada de las nuevas tecnologías suele ir acompañada de temores relacionados con la desintermediación, incluida la pérdida de empleos. Afortunadamente, estas inquietudes prácticamente no se han materializado, ya que los empleos desplazados son reemplazados por puestos de mayor valor añadido. Prueba de ello es el crecimiento de la clase media mundial. Aun así, dado el grado en que la IA podría afectar al sector servicios, los responsables políticos deben tener presente el equilibrio entre este catalizador de la productividad que se necesita en muchas economías desarrolladas y la etapa a menudo ignorada degarantizar que las poblaciones estén bien preparadas para los puestos de trabajo del siglo XXI. De lo contrario, se podrían crear trastornos que vayan más allá del sector empresarial.

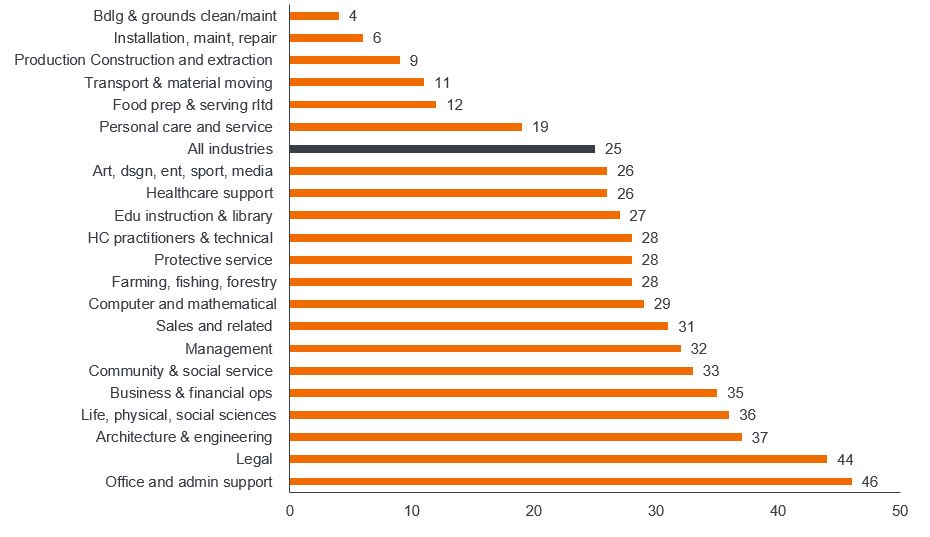

Gráfico 2: Profesiones en riesgo

Dada la amplitud en la que puede usarse la IA para optimizar las funciones laborales, los responsables políticos y los líderes empresariales deben ser conscientes de cómo desplegar eficazmente a los trabajadores desplazados.

Fuente: Tyna Eloundou, Sam Manning, Pamela Mishkin y Daniel Rock. “GPTs and GPTs: An Early Look at the Labor Market Impact Potential of Large Language Models.” Open AI, OpenResearch, Universidad de Pensilvania. Agosto de 2023.

El despliegue de la IA tiene importantes repercusiones geopolíticas, quizás más que con otros avances tecnológicos recientes, y algunos lo comparan con una carrera armamentista entre Estados Unidos y China. En consecuencia, se han tomado medidas para restringir el flujo de tecnologías clave, incluidas las GPU avanzadas. Aunque sería prudente que las esferas geopolíticas garanticen el acceso a los componentes básicos de la IA (y los limiten para los competidores estratégicos), estas medidas suponen un retroceso de la libre circulación de bienes y, por lo tanto, producen una ineficiencia que los inversores deben tener en cuenta.

A pesar de los múltiples objetivos que crean las cadenas de suministro paralelas de IA para el capital de inversión (probablemente limitados a algunas fuentes dentro de su esfera geopolítica), también son inherentemente inflacionistas, ya que se suprime la competencia global. Por otro lado, los inversores deben comprender el efecto que tendrán las barreras comerciales en la calidad de las plataformas de IA competidoras. La falta de acceso a las GPU y a los equipos de capital más avanzados causaría a todas luces un revés para las empresas y gobiernos que traten de fortificar sus propias plataformas de IA.

Del mismo modo, y como ocurrió antes con las "grandes tecnológicas", los responsables políticos podrían mostrar recelos sobre el poder de estas empresas y tratar de imponer trabas legislativas, lo que podría perjudicar a sus modelos de negocio y trayectorias de crecimiento.

Existen otros riesgos asociados al despliegue de la IA con implicaciones financieras más indirectas, pero que deberían estar muy presentes para los inversores, ya que podrían inclinar el entorno hacia una mayor supervisión gubernamental. Entre ellos se encuentran los llamados deep fakes de actores extranjeros y la nefasta influencia electoral. El despliegue de la IA para replicar o robar tecnología patentada e información de seguridad nacional son algunos de los usos potenciales más preocupantes, solo superados por el riesgo de que los sistemas militares habilitados por IA, después de pasar por diversos escenarios, lancen un ataque preventivo contra un adversario. La mera existencia de tales posibilidades, aunque remotas, implica que hay más trabajo por hacer para determinar cómo el hombre y la máquina interactuarán en última instancia en esas áreas tan sensibles.

Sopesar el riesgo y la rentabilidad

Aparte de estos escenarios más remotos, es más probable que los inversores tengan que lidiar con riesgos asociados más habitualmente con temas de crecimiento disruptivos. Además de los constructores de infraestructuras de IA y los creadores de plataformas basadas en esta tecnología, muchas empresas han desarrollado estrategias premonitorias sobre cómo integrar la IA en su vertical de negocio. Las rezagadas, por otro lado, no reconocen la magnitud de este cambio radical. El reciente retroceso de las valoraciones relacionadas con la IA lo vimos como un "reseteo" que permitió a los inversores reconocer que, con cualquier periodo de transición tecnológica rápida, habrá una gran dispersión entre ganadores y perdedores; esto les instó a posicionarse en consecuencia.

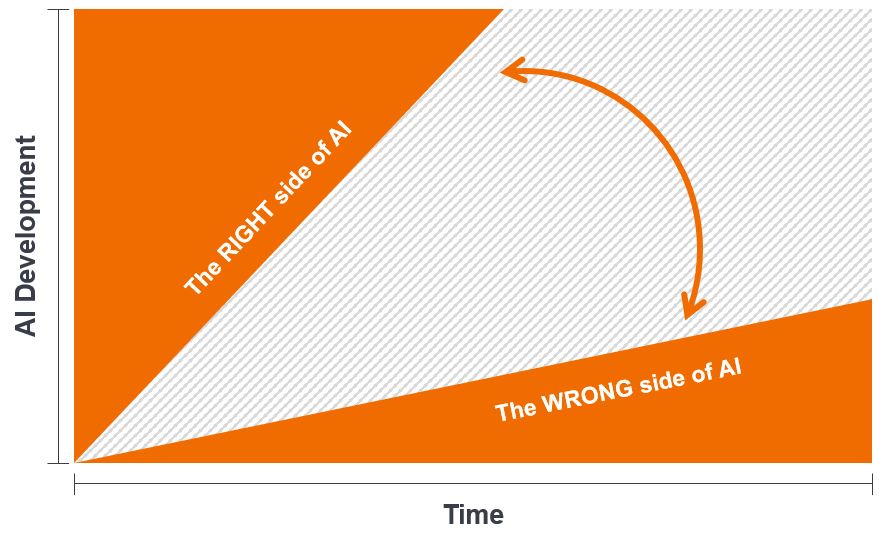

Gráfico 3: Una capa extra de escrutinio

Además de tener que determinar qué empresas se situarán en el lado ganador de la frontera de la IA, los inversores deben procurar activamente comprender los riesgos normativos y geopolíticos para posicionarse y optimizar su exposición a este tema.

Fuente: Janus Henderson Investors.

Fuente: Janus Henderson Investors.

Los múltiplos de beneficios, especialmente en el caso de las acciones growth, tienden a fluctuar en función de factores que van desde la trayectoria de los tipos de interés hasta el punto del ciclo económico en que nos encontramos. Por otro lado, las ganancias son un barómetro más efectivo de la promesa de una empresa. A diferencia de muchos temas de crecimiento secular, incluso en estas oportunidades tempranas y medias, algunas empresas ya están generando un impresionante crecimiento de los beneficios gracias a sus iniciativas de IA.

La identificación de estos ganadores, junto con la cuantificación de los riesgos reales descritos anteriormente, exige un nivel de diligencia debida que tenga en cuenta todos los factores tecnológicos, normativos, geopolíticos y relativos a modelos de negocio. Podría parecer que la rápida recuperación de un mercado de renta variable concentrado disminuye la necesidad de ceñirse a este enfoque, pero en nuestra opinión, en el punto máximo de despliegue de la IA, debería resultar ganador el que tenga más probabilidades de aprovechar esta tecnología para generar rentabilidades excedentes.

Información importante

Las inversiones concentradas en un solo sector, industria o área geográfica son más susceptible a factores que afectan a ese grupo y podrían ser más volátiles que la rentabilidad de inversiones menos concentradas o que el mercado en general.

Los sectores tecnológicos pueden verse muy afectados por la obsolescencia de la tecnología existente, unos ciclos de producto cortos, las caídas de los precios y beneficios, la competencia de nuevos participantes de mercado y las condiciones económicas generales. Una inversión concentrada en un solo sector podría ser más volátil que la rentabilidad de inversiones menos concentradas y que el mercado en su conjunto.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.