Perspectivas de la renta fija en 2024. Haz tus cálculos

Jim Cielinski, director global de renta fija, analiza por qué, en el contexto de extrema volatilidad del mercado de bonos, las matemáticas aplicadas a la renta fija revelan unas perspectivas más benignas para la clase de activos en 2024.

8 minutos de lectura

Aspectos destacados:

- 2024 tiene visos de ser el año del cambio. Los bancos centrales han ganado la partida a la inflación, lo que les ha permitido optar por recortes de tipos a medida que avanza el año.

- Esto debería inducir un descenso de los rendimientos y permitir que los bonos recuperen su potencial de diversificación.

- El sector de bonos corporativos puede verse frenado por el impacto retardado del endurecimiento monetario, pero los sectores de diferenciales de mayor calidad (crédito global corporativo e hipotecas de agencias) deberían resultar convincentes.

La desaparición de los rendimientos bajos y negativos siempre iba a ser un desafío para gran parte del universo de renta fija. Lo bueno de los rendimientos más altos es que hacen que sea matemáticamente más difícil registrar rentabilidades negativas con la renta fija y mucho más fácil generar ganancias. De cara al año 2024, el mundo de las matemáticas puede ofrecer algunas lecciones útiles sobre lo que los mercados de renta fija pueden tener reservado.

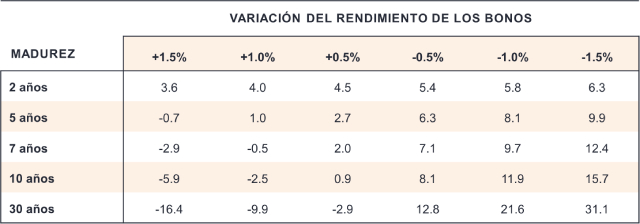

Calcular la rentabilidad: el perfil asimétrico riesgo-remuneración

Los precios de los bonos varían inversamente a una variación de su rendimiento. Cuando los rendimientos bajan, los precios de los bonos suben y viceversa. Los rendimientos se han disparado en los últimos tres años, pero aparentemente han tocado techo; de ahí que las perspectivas de los bonos en 2024 nos parezcan cada vez más halagüeñas. La siguiente tabla pone de manifiesto que las rentas de los bonos ofrecen un colchón frente a una subida de los tipos, mientras que cualquier caída de los rendimientos brinda la perspectiva de obtener una mayor rentabilidad a través de plusvalías.

Figura 1: Matriz de rentabilidad total de los valores del Tesoro de EE. UU. en distintos escenarios de variación del rendimiento

Rentabilidad total estimada en 12 meses (%)

Fuente: Bloomberg, usando bonos del Tesoro actuales en vencimientos concretos, a 17 de noviembre de 2023. Solo con fines ilustrativos. Los rendimientos estimados reflejan hipótesis basadas únicamente en variaciones del rendimiento de los bonos/tipos de interés, excluyendo cualquier otro factor. No hay garantía de que las previsiones vayan a cumplirse. Los rendimientos pueden variar y no están garantizados.

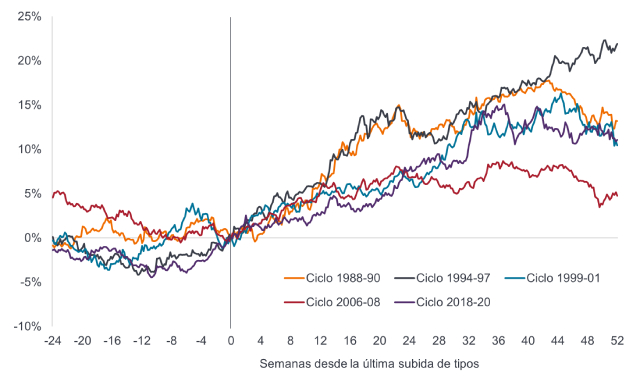

Probabilidad: los tipos oficiales máximos ofrecen una alta probabilidad de obtener rentabilidades positivas.

Los bancos centrales han tenido un éxito razonable al volver a meter al genio de la inflación en la botella. A pesar de algunos shocks idiosincráticos (la geopolítica y el fenómeno climático de El Niño son ejemplos obvios), la resistencia de la inflación continúa menguando. Excluyendo del Índice de Precios al Consumo (IPC) el persistente componente de los alquileres, la inflación de EE. UU. ronda el 2 %.1 Las presiones salariales se están moderando y los mercados de futuros ya descuentan que la Reserva Federal de Estados Unidos (la Fed) ha puesto fin a las subidas de los tipos de interés.2 Aunque la rentabilidad pasada no es necesariamente una guía de rendimientos futuros, la historia ha demostrado que la deuda pública suele comportarse bien tras la última subida de tipos.

Figura 2: Rentabilidad total del Tesoro estadounidense a 10 años en distintos ciclos de endurecimiento

Fuente: LSEG Datastream, picos del tipo objetivo de la Reserva Federal en ciclos, índice de referencia: US 10-year Government Bond Total Return Index, en USD. Fecha de la última subida de tipos en cada periodo del ciclo: 1988-90 (24 feb 1989), 1994-97 (1 feb 1995), 1999-01 (16 mayo 2000), 2006-08 (29 jun 2006), 2018-20 ( 20 dic 2018). La rentabilidad pasada no predice rentabilidades futuras.

El esquivo aterrizaje suave

La política monetaria actúa con desfases largos y variables. Con esto surgen dos problemas. El primero es que los plazos de espera son largos, y el segundo es que son variables. Debido a la extraordinaria trayectoria que adoptó la política monetaria con motivo de la pandemia, este ciclo es diferente a cualquier otro en la historia, ya que la política se ha ido moderando desde niveles muy altos.

Los mercados se han mostrado eufóricos con los buenos datos de inflación y empleo, y no han tardado en concluir que las subidas de tipos han acabado y que lo siguiente será un aterrizaje suave: un crecimiento modestamente positivo con inflación contenida. Esta es la única parte del panorama que podría ser problemática. La expectativa de alcanzar un aterrizaje suave precede a la mayoría de recesiones. De las últimas seis recesiones, cinco vinieron precedidas por analistas que anticipaban un aterrizaje suave (la recesión por Covid-19 fue la excepción).3 Estas expectativas suelen verse frustradas al final. Es cierto que las probabilidades de alcanzar un aterrizaje suave han mejorado, pero están sobreestimadas. Los indicadores adelantados continúan siendo débiles, la liquidez es escasa y los tipos reales son restrictivos, lo que hace más probable un aterrizaje forzoso. Como mínimo, los mercados tendrán que lidiar en algún momento con sustos en materia de crecimiento a lo largo del próximo año. Creemos que durante los próximos 12 meses se presentará un buen momento para comprar activos de riesgo, pero aún no ha llegado.

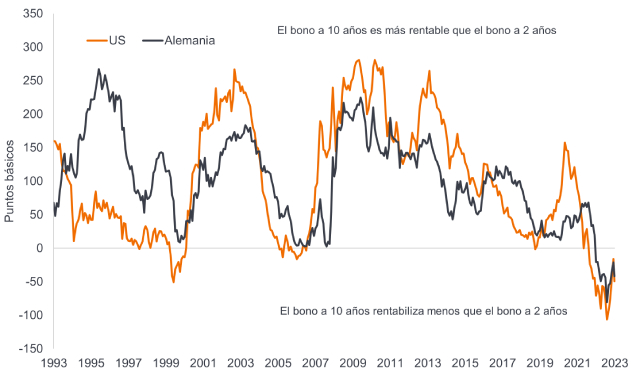

Curvas: vuelven las curvas de tipos con pendiente ascendente

Dada nuestra expectativa de que los bancos centrales comenzarán a moderar los tipos el próximo año, el tramo más corto de la curva debería reflejar rendimientos más bajos. A lo largo de 2023, la curva de tipos permaneció invertida: los bonos con vencimiento más próximo rindieron más que sus homólogos con vencimiento más lejano. La inversión de la curva disminuyó en la segunda mitad de 2023 y es probable que en 2024 surjan curvas de tipos con pendiente ascendente más normales, donde los bonos con vencimientos más próximos rindan menos que sus homólogos a largo plazo.

Figura 3: La inversión de la curva de tipos debería moderarse

Rendimiento de la deuda pública a 10 años menos el de su homóloga a 2 años

Fuente: Bloomberg, curva 2s10s de EE. UU., curva 2s10s de Alemania, del 30 de noviembre de 1993 al 20 de noviembre de 2023. Un punto básico (pb) equivale a 1/100 de punto porcentual, 1 pb = 0,01 %. Las rentabilidades pueden variar con el tiempo y no están garantizadas.

Es probable que esto tenga consecuencias en la asignación de activos, ya que los inversores se inclinan más por asegurar los rendimientos a largo plazo. Los bonos con vencimientos más lejanos tienen mayor duración (sensibilidad a variaciones de los tipos de interés). Con los tipos abocados a bajar, creemos que 2024 será un año en el que poseer duración podría ser rentable.

Sin embargo, las caídas de los tipos a corto plazo en 2024 tendrán un límite. La medida de inflación preferida de la Fed (Gasto en Bienes de Consumo Personal subyacente) todavía se encuentra por encima del objetivo del 3,7 %.4 Aunque es probable que veamos recortes de tipos en Estados Unidos, los mercados han comenzado a descontar ese resultado. La inflación se comportará bien, pero hasta que se acerque al objetivo del 2 %, los bancos centrales se mostrarán prudentes y se asegurarán de mantener sus credenciales de lucha contra la inflación. Esto es especialmente cierto en la zona euro, donde el Banco Central Europeo tiene un mandato estrictamente definido, centrado en la estabilidad de precios.

Ratios: señales que emiten los fundamentales corporativos

Para los inversores de renta fija, las ratios son importantes, sobre todo las relacionadas con la solidez financiera de una empresa. Una ratio que se emplea mucho es la ratio de apalancamiento (deuda neta/ganancias), que detalla someramente cuántos años tardaría la empresa en saldar su deuda. Otra ratio clave es la cobertura de intereses (ganancias/gastos por intereses), que mide la facilidad con que una empresa puede pagar los intereses de su deuda viva. Estas ratios se han ido deteriorando recientemente y creemos que la situación empeorará en 2024.

Al evaporarse el crecimiento económico nominal, seguramente será más difícil que las empresas aumenten sus ingresos brutos. Sin embargo, las presiones sobre los costes persistirán y podrían empeorar, ya que las empresas deberán refinanciar su deuda a tipos de interés más altos que los ofrecidos hace unos años. Se prevé que esto separe a los "ricos" (empresas con balances sólidos y potencial de generación de flujos de caja) de los "pobres" (empresas con balances acuciados que tendrán dificultades para refinanciar sus deudas). Será importante estar atentos a la desinflación.

La refinanciación separará a los "ricos" de los "pobres".

La descompresión (ampliación de los diferenciales de crédito conforme se desciende en la escala crediticia en respuesta a noticias negativas) no se evidenció mucho, aparte de los bonos corporativos con calificación CCC durante 2023, Esto se debe a que las variaciones en los rendimientos de los bonos gubernamentales suelen dominar las rentabilidades. No obstante, creemos que en 2024 volverá la descompresión, a medida que se preste más atención a los fundamentales corporativos, lo que ofrecerá un entorno sólido para la gestión activa. En este contexto, nos decantamos por una mayor calidad, prefiriendo la deuda de crédito global a los segmentos de alto rendimiento y de mayor calidad del mercado de préstamos.

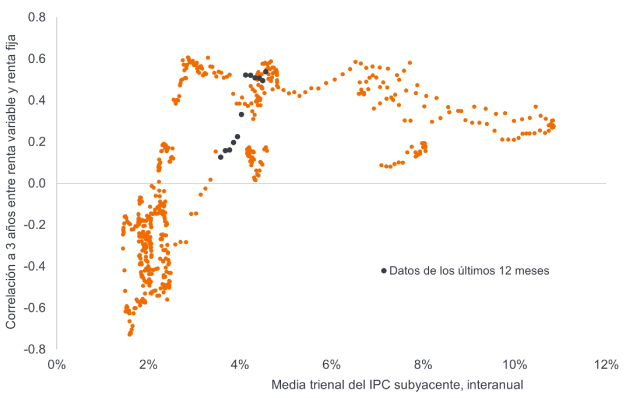

Correlación: vuelve la diversificación en renta variable / renta fija

Una relación que históricamente ha resultado valiosa para los inversores ha sido la capacidad de la deuda pública para ofrecer cobertura frente al deterioro de los mercados de valores. Esto se debió a que en las últimas décadas las rentabilidades de la renta variable y la fija solían tener una correlación negativa, es decir, cuando una subía, la otra bajaba. Esta correlación negativa tiende a romperse en periodos de alta inflación (como en 2023) porque la mayor inflación provoca tanto un aumento de los tipos como un repunte del temor a la recesión. Las relaciones tradicionales deberían reafirmarse cuando la inflación se sitúe por debajo del 3 %, algo que esperamos que suceda en 2024.

Figura 4: La correlación negativa debería reafirmarse a medida que el IPC subyacente cae por debajo del 3 %

Fuente: Bloomberg, correlación a 3 años del índice Bloomberg US Treasury Total Return con el índice S&P 500® Total Return, comparado con el promedio a 3 años del índice de precios al consumo subyacente (inflación) de EE. UU, datos mensuales, de febrero de 1973 a octubre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

A lo largo de 2023 nos gustaron los títulos respaldados por activos de mejor calidad por sus altos rendimientos y/o cualidades de diversificación. Estos temas se mantienen para 2024. Nos siguen pareciendo atractivos los valores con garantía hipotecaria (MBS) de agencias. Gracias a los rendimientos superiores al 5 % que ofrecen estas clases de activos con baja volatilidad, resultan un generador útil de ingresos y una herramienta de diversificación en las carteras.5

La renta fija ha cerrado el círculo

Creemos que 2024 será un año de transición decisivo. Los inversores deberían estar atentos a la desinflación (el descenso de la tasa de inflación), ya que no es lo mismo que venga inducida por la demanda (recesión) que por la oferta (mejor productividad, menores costes comerciales y cuellos de botella). China será un factor positivo o negativo relevante para la economía global, dependiendo del enfoque que adopte sobre los estímulos. El renqueante crecimiento en Europa aún podría marcar la agenda. La atención volverá a centrarse en el gasto fiscal imprudente y podríamos ver volatilidad mientras varias economías importantes se preparan para las elecciones.

Por lo tanto, los riesgos no han desaparecido y creemos que es hora de sacar la brújula y el transportador. Los mercados de renta fija han cerrado el círculo. Con el reajuste de los rendimientos, están retomando su papel tradicional de ofrecer tanto un nivel atractivo de rentas como diversificación frente a activos de riesgo.

1Fuente: Oficina de Estadísticas Laborales de EE. UU., Índice de Precios al Consumo (IPC): todos los artículos menos vivienda. La última cifra de variación porcentual anual hasta octubre de 2023 fue del 1,5 %. Cifra actualizada a 14 de noviembre de 2023.

2Fuente: Bloomberg, World Interest Rate Projections, correctas a 20 de noviembre de 2023. No existe garantía de que las tendencias pasadas continúen o que se cumplan los pronósticos. 3Fuente: Basado en los periodos de recesión de la Oficina Nacional de Análisis Económico (NBER) relativos a EE. UU., 1980, 1981, 1990, 2001, 2008 y 2020 y varios artículos publicados en medios en previsión de recesiones.

4Fuente: Oficina de Análisis Económico de EE. UU., Gasto en Bienes de Consumo Personal (PCE) subyacente, última cifra de variación porcentual anual hasta septiembre de 2023. El PCE subyacente excluye los alimentos y la energía. El PCE general se situó en el 3,4 %.

5Fuente: Bloomberg, índice Bloomberg US Mortgage Backed Securities (MBS). Yield to worst a 20 de noviembre de 2023. El índice Bloomberg US MBS replica los valores con garantía hipotecaria de agencias a tipo fijo garantizados por Fannie Mae, Freddie Mac y Ginnie Mae. Los rendimientos pueden variar con el tiempo y no están garantizados.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra. Valores respaldados por activos (ABS): valores financieros que están «respaldados» (o garantizados) por activos vigentes (p. ej. préstamos, deudas de tarjetas de crédito o arrendamientos), normalmente aquellos que generan algún tipo de ingresos (flujos monetarios) a lo largo del tiempo.

Balance de situación: estado financiero que resume los activos, pasivos y el patrimonio neto de una empresa en un momento determinado.

Se llama balance de situación debido a la ecuación contable: activos = pasivos + patrimonio neto.

Flujo de caja: Cantidad neta de efectivo y equivalentes de efectivo transferidos dentro y fuera de una empresa.

El Índice de Precios al Consumo (IPC) es un índice no gestionado que representa la tasa de inflación de los precios al consumo de Estados Unidos, según lo determinado por el Departamento de Estadísticas Laborales de Estados Unidos.

El índice de precios del Gasto en Bienes de Consumo Personal (PCE) subyacente mide los precios que pagan los habitantes de Estados Unidos por los bienes y servicios, excluidos los alimentos y la energía.

La correclación mide hasta qué punto dos variables se mueven la una con respecto a la otra. Un valor de 1,0 implica que se mueven de forma paralela mientras que un valor de -1,0 implica que se mueven en direcciones opuestas y un valor de 0,0 conlleva que no existe relación entre ambas. Calificaciones crediticias: Puntuación otorgada por una agencia de calificación crediticia como S&P Global Ratings, Moody's y Fitch sobre la solvencia crediticia de un prestatario. Por ejemplo, S&P clasifica los bonos de crédito global desde AAA (el nivel más alto) hasta BBB y los bonos de alto rendimiento desde BB hasta CCC en términos de calidad decreciente y mayor riesgo; es decir, los prestatarios con calificación CCC conllevan un mayor riesgo de impago.

Escala crediticia: Se refiere al rango de calificaciones crediticias, desde el crédito global con la calificación más alta hasta el bono de alto rendimiento con la calificación más baja.

El diferencial de crédito es la diferencia de rendimiento entre valores con vencimiento similar pero con calidad crediticia diferente. La ampliación de los diferenciales indica generalmente un deterioro de la solvencia de los prestatarios corporativos, mientras que su estrechamiento indica una mejora.

Fannie Mae, Freddie Mac y Ginnie Mae son todas agentes hipotecarias patrocinadas por el gobierno de Estados Unidos. Las dos primeras compran hipotecas, las agrupan en valores con garantía hipoteca (MBS) y las venden a inversores privados. Este mercado hipotecario secundario aumenta la oferta de financiación disponible para préstamos hipotecarios. Ginnie Mae es una corporación estatal de propiedad absoluta que garantiza el pago puntual del principal y los intereses de MBS residenciales. No compra, vende ni emite valores por sí mismo, pero las instituciones aprobadas por Ginnie Mae pueden crear préstamos elegibles y agruparlos en valores como instrumentos MBS de Ginnie Mae.

Gasto fiscal/política fiscal: Describe la política de un gobierno relacionada con la fijación de los tipos impositivos y los niveles de gasto. La política fiscal es independiente de la política monetaria, establecida normalmente por un banco central.

La duración mide la sensibilidad del precio de un bono a los cambios en los tipos de interés. Cuanto mayor sea la duración de un bono, mayor será su sensibilidad a variaciones de los tipos de interés y viceversa.

Contrato de futuros: contrato entre dos partes para comprar o vender un activo en una fecha posterior especificada, utilizando un precio acordado hoy. Los futuros sobre fondos federales se basan en el tipo aplicado por tales fondos y se negocian en la Chicago Mercantile Exchange. Pueden ofrecer una pista de dónde prevén los mercados que se situará el tipo de interés oficial de la Reserva Federal en distintos momentos del futuro.

Bono de alto rendimiento: También conocido como bono con clasificación inferior a crédito global, o bono "basura". Estos bonos suelen conllevar un mayor riesgo de que el emisor incurra en impago, por lo que normalmente se emiten con un tipo de interés más alto (cupón) para compensar el riesgo adicional asumido.

Bono de crédito global (investment grade): bono emitido normalmente por gobiernos o empresas que se considera que tienen un riesgo relativamente bajo de impago, como refleja la calificación más alta que las agencias de calificación crediticia les otorgan.

Fase tardía del ciclo: periodo en el que la actividad económica suele tocar máximos, lo que supone que el crecimiento sigue siendo positivo, pero está desacelerándose.

Apalancamiento: medida del nivel de deuda de una empresa. El apalancamiento neto es la deuda (menos el efectivo y equivalentes de efectivo) medida como ratio de las ganancias (normalmente antes de intereses, impuestos, depreciación y amortización).

Indicador adelantado: dato o conjunto de datos económicos que pueden ayudar a proporcionar una señal temprana del punto en el que nos encontramos en un ciclo económico.

Liquidez: medida de la facilidad con la que se puede comprar o vender un activo en el mercado. Se denominan activos «líquidos» aquellos que pueden negociarse fácilmente en el mercado en grandes volúmenes (sin provocar una variación importante del precio). Vencimiento: la fecha de vencimiento de un bono es aquella en que se paga a los inversores el capital de la inversión (y cualquier cupón final). Los bonos a corto plazo generalmente vencen en el plazo de 5 años, los bonos a medio plazo, entre 5 y 10 años, y los bonos a largo plazo después de más de 10 años.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye el control de los tipos de interés y la oferta de dinero. El endurecimiento monetario hace referencia a la actividad del banco central para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero.

Los valores respaldados por hipotecas (MBS) pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad. Los datos nominales reflejan datos económicos indicados a precios corrientes, por lo que incorporan la inflación. El crecimiento económico nominal suele ser mayor que el crecimiento real (ajustado a la inflación), pero esta diferencia disminuye cuando la inflación baja.

El tipo de interés real es el tipo de interés que recibe un inversor, ahorrador o prestamista después de descontar la inflación.

Activos de riesgo: valores financieros que pueden estar sujetos a movimientos significativos de precios (es decir, conllevan un mayor grado de riesgo). Los ejemplos incluyen acciones, materias primas, bonos inmobiliarios de menor calidad o algunas monedas. El S&P 500® Index refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

Sectores de diferenciales: inversiones de renta fija no gubernamentales que ofrecen rendimientos normalmente más altos y conllevan más riesgo que las inversiones gubernamentales, incluidos el crédito global y los bonos corporativos de alto rendimiento, así como activos titulizados como valores respaldados por hipotecas y valores respaldados por activos.

Rentabilidad total: es la rentabilidad de un activo o inversión que tiene en cuenta tanto los ingresos como las posibles plusvalías/minusvalías de capital.

Rendimiento: el nivel de rentas que genera un valor a lo largo de un periodo, expresado normalmente como tipo porcentual. Para las acciones, suele utilizarse la rentabilidad del dividendo, que divide los recientes pagos de dividendos de cada acción entre el precio de la acción. Simplificando al máximo, para un bono, se calcula dividiendo el cupón pagado entre el precio actual del bono. La curva de tipos representa los rendimientos (tipo de interés) de los bonos con una misma calidad crediticia, pero con diferentes fechas de vencimiento. Los bonos con vencimientos más lejanos suelen tener mayores rendimientos. La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Los valores del Tesoro de EE. UU. son obligaciones de deuda directa emitidas por el gobierno de EE. UU. El inversor es un acreedor del gobierno. Las Letras del Tesoro y los Bonos del Gobierno de los EE. UU. están garantizados por la plena fe y el crédito del gobierno de los EE. UU., generalmente se consideran libres de riesgo crediticio y, por lo general, tienen rendimientos más bajos que otros valores. Volatilidad mide el riesgo tomando la dispersión de rentabilidades de una determinada inversión.

La tasa y grado en que el precio de una cartera, un título o un índice, sufre altibajos.

Información importante

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones. Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de bonos es volátil. A medida que aumentan las tasas de interés, los precios de los bonos suelen caer y viceversa. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

Los bonos de alto rendimiento o “basura" conllevan un mayor riesgo de impago y volatilidad de precios y pueden experimentar cambios de precios repentinos y bruscos.

Los productos titulizados, como los valores respaldados por hipotecas y por activos, son más sensibles a las variaciones de los tipos de interés, presentan un riesgo de ampliación del plazo y amortización anticipada, y están expuestos a un mayor riesgo de crédito, de valoración y de liquidez que otros valores de renta fija.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.