| La serie JH Explorer sigue a nuestros equipos de inversión por todo el mundo y publica sus investigaciones sobre el terreno sobre países y empresas. |

Del petróleo a los bonos: la audaz irrupción de Arabia Saudita en los mercados mundiales de deuda

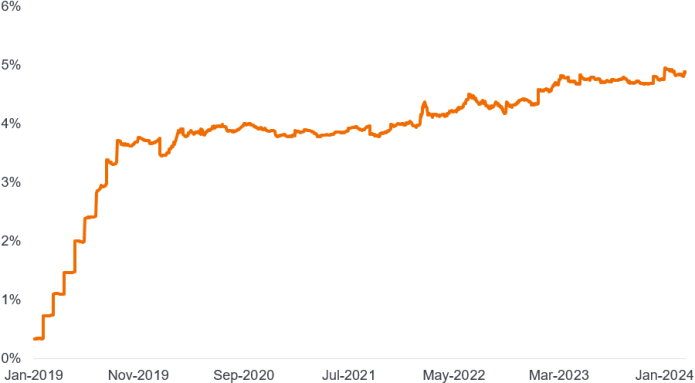

Hasta 2016, Arabia Saudita estaba fuera del radar de los principales inversores en bonos de mercados emergentes (ME) debido a su falta de deuda soberana denominada en divisas. Todo eso cambió en octubre de ese año, cuando el Reino vendió 17.500 millones de dólares en bonos de una sola vez, la mayor venta de bonos de mercados emergentes de la historia. Desde entonces, la oferta constante de eurobonos del soberano y del Fondo de Inversión Pública (el fondo soberano del país) ha provocado un aumento de la ponderación de referencia de Arabia Saudita. A 2 de abril de 2024, Arabia Saudita es el segundo país más grande en el universo de inversión en deuda en moneda fuerte de los mercados emergentes (EMD HC) después de México, con un peso apenas inferior al 5%.1

Gráfico 1: Ponderación del índice EMBIGD de Arabia Saudita

Fuente: Janus Henderson Investors y Macrobond. Los datos corresponden al período comprendido entre el 31 de enero de 2019 y el 2 de abril de 2024.

El enfoque estratégico del Reino para la emisión de deuda, caracterizado por una combinación de bonos convencionales y sukuk (bonos islámicos), demuestra una comprensión matizada de la dinámica del mercado y las preferencias de los inversores. A medida que continúa navegando por las complejidades de la diversificación económica y el desarrollo, es probable que los inversores internacionales sigan de cerca las futuras emisiones de Arabia Saudita. El continuo desarrollo de su mercado de deuda local, junto con la posible inclusión en el índice GBI-EM, señala una trayectoria positiva para los mercados financieros del Reino que ayudaría a atraer más inversión extranjera de cartera.

Más allá del petróleo: la audaz apuesta de Arabia Saudita por la diversificación económica

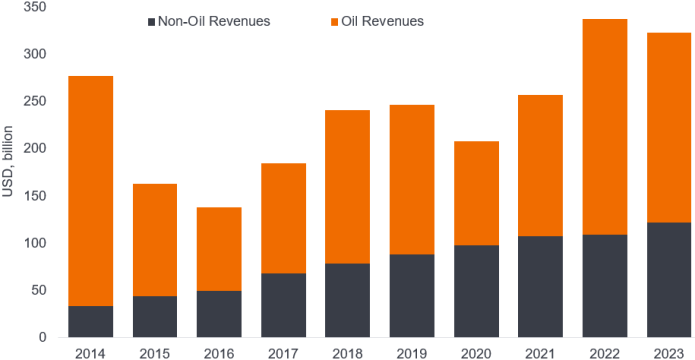

La Visión 2030 de Arabia Saudita representa un cambio significativo en la estrategia económica del Reino, con el objetivo de diversificar su economía lejos de la dependencia del petróleo. Encabezada por el príncipe heredero Mohammed bin Salman, esta iniciativa esboza una serie de objetivos ambiciosos, incluido el desarrollo de varios "gigaproyectos" como NEOM, el Proyecto de Turismo del Mar Rojo y Qiddiya. Estos proyectos forman parte de un esfuerzo más amplio para estimular diversos sectores de la economía, desde el turismo hasta la tecnología, para atraer inversión extranjera, reducir la dependencia del petróleo y aumentar la participación de los ingresos no petroleros en el presupuesto del gobierno (Figura 2).

Gráfico 2: Ingresos del gobierno de Arabia Saudita

Fuente: Janus Henderson Investors y Macrobond. Datos del 1 de enero de 2014 al 31 de diciembre de 2023. Nota: En la última década, los ingresos no petroleros se han multiplicado casi por cuatro, alcanzando más de US$120.000 millones en 2023 y el Ministerio de Hacienda prevé que crezcan hasta US$150.000 millones este año.

A principios de marzo, las ambiciones tecnológicas del país se pusieron de manifiesto durante la conferencia tecnológica internacional, LEAP 2024, celebrada en Riad. La conferencia concluyó con promesas de inversión por valor de más de 13.000 millones de dólares y la noticia de un fondo tecnológico previsto por valor de 40.000 millones de dólares destinado a inversiones en inteligencia artificial. Si el plan se materializa, posicionará a Arabia Saudita como uno de los mayores inversores en IA del mundo.

Uno de los desafíos importantes de Visión 2030 es mantener un delicado equilibrio entre la promoción del crecimiento del sector privado y el papel expansivo que desempeña el Fondo de Inversión Pública (PIF) en diversos sectores económicos. A medida que incursiona agresivamente en numerosas industrias, desde la energía renovable hasta el entretenimiento y los deportes, existe una creciente preocupación por el dominio de PIF que podría desplazar la inversión privada, sofocando la competencia y la innovación.

El papel fundamental que tiene el PIF para dar vida a la Visión 2030 se reforzó después de nuestro viaje, cuando Aramco anunció la transferencia del 8% de sus acciones (por valor de más de 160.000 millones de dólares) del gobierno, duplicando la participación del SWF en la joya de la corona de Arabia Saudita.número arábigo Junto con los dividendos de las inversiones existentes, las ganancias de capital y otras transferencias de activos, PIF tiene como objetivo superar el hito de 1 billón de dólares en activos bajo gestión (AuM) para finales de 2025 y alcanzar los 2 billones de dólares en 2030.

Gigaproyectos desvelados: la gran visión de Arabia Saudita se encuentra con la realidad

En el corazón de la ambiciosa Visión 2030 de Arabia Saudita se encuentran sus gigaproyectos; planes grandiosos diseñados para llevar al Reino a un futuro mucho más allá de su pasado rico en petróleo. NEOM, la joya de la corona de 500.000 millones de dólares, promete una ciudad tecnológicamente avanzada y sostenible; Una utopía de innovación en la que los robots pueden superar en número a los humanos y todo, desde los servicios públicos hasta el transporte, funciona con energía renovable.

Luego está el Proyecto del Mar Rojo, que transformará la costa de Arabia Saudita en un destino turístico de lujo que rivalizará con Maldivas, con su compromiso con la conservación y el desarrollo ecológico. Y no hay que pasar por alto Qiddiya, que se prevé que se convierta en la ciudad cultural, deportiva y de entretenimiento más grande del Reino, aportando una ola de ocio y creatividad a la población local.

Decir que los gigaproyectos son ambiciosos sería quedarse corto. Evaluarlos de forma individual es esencial, dada la probabilidad de futuros ajustes. Algunos proyectos pueden ser revisados si resulta que su alcance inicial es demasiado amplio, o el gasto podría aplazarse si se intensifican las presiones fiscales.

Desarrollos notables como la Terraza Bujairi dentro del gigaproyecto Diriyah (el hogar original de la familia real saudita), que fue una de nuestras visitas al sitio, el lanzamiento de nuevos hoteles a lo largo de la costa del Mar Rojo y la inminente inauguración de dos parques temáticos en Qiddiya subrayan el progreso tangible que se está logrando.

Por lo tanto, esperamos que las autoridades sean flexibles: redoblando la apuesta por aquellos proyectos que parecen tener el mayor potencial de éxito y reduciendo o modificando otros que no logran atraer la demanda esperada.

Un modelo del ambicioso proyecto Diriyah. El gestor de carteras Sorin Pirău visitó varios de estos emplazamientos de gigaproyectos, que se encuentran en el centro de la ambiciosa visión de Arabia Saudita de impulsar la economía del país más allá de la dependencia del petróleo.

Sin embargo, estas brillantes visiones del futuro no están exentas de sombras. La magnitud y la ambición de estos proyectos conllevan importantes incertidumbres e inconvenientes. La pregunta que surge es: ¿pueden estas ciudades futuristas y paraísos turísticos atraer a la audiencia global que buscan, y ofrecerán la diversificación económica y la creación de empleo prometidas?

Caminando por la cuerda floja geopolítica

La ambiciosa Visión 2030 de Arabia Saudita no es solo un plan económico, es una estrategia que se desarrolla en medio de un panorama geopolítico complejo. Un elemento central de esto es la delicada distensión con Irán, que ofrece un atisbo de estabilidad regional, pero ensombrecida por la desconfianza histórica y los intereses contrapuestos. Esta frágil paz es crucial, ya que las tensiones duraderas podrían socavar los objetivos económicos transformadores del Reino. Hasta ahora, los efectos indirectos de los ataques del Mar Rojo contra los barcos se han mantenido ampliamente contenidos y ningún buque saudí ha sido atacado por los hutíes.

Antes del atentado del 7 de octubre de 2023, Arabia Saudita estaba a punto de sellar un gran acuerdo que tenía el potencial de reformar por completo el panorama diplomático de Oriente Medio. Este acuerdo implicaría que Estados Unidos suministre a Arabia Saudita tecnología nuclear civil y sólidas garantías de seguridad a través de un tratado formal de defensa. A cambio, Arabia Saudita establecería relaciones diplomáticas con Israel, mientras que este último se comprometería a avanzar significativamente hacia la creación de una solución de dos Estados.

El mensaje que recibimos sobre el terreno fue que el compromiso del Reino de normalizar los lazos con Israel se mantiene, pero el listón para hacerlo ha subido tras el inicio de las hostilidades en Gaza. También escuchamos que la política interna en los EE.UU. aumentará la incertidumbre para lograr la mayoría necesaria de dos tercios en el Senado para que los EE.UU. aprueben un tratado formal de seguridad. En vista de esto, esperamos que la geopolítica continúe desempeñando un papel importante en la configuración de las percepciones de los inversores sobre el riesgo crediticio del país en los próximos años.

1 La ponderación de Arabia Saudita en el índice de referencia JP Morgan EMBI Global Diversified (EMBIGD) se situó en el 4,88% (redondeado) a 2 de abril de 2024. EMBIGD hace un seguimiento de los instrumentos de deuda líquida de los mercados emergentes a tipo fijo y flotante en dólares estadounidenses emitidos por entidades soberanas y cuasisoberanas y es un índice de referencia ampliamente seguido.

2 Saudi Aramco, también llamada Aramco, es una de las mayores empresas integradas de energía y productos químicos del mundo.

Riesgo de crédito. El riesgo de que un prestatario incumpla sus obligaciones contractuales de realizar los pagos de intereses requeridos o reembolsar el préstamo. Cualquier cosa que mejore las condiciones de una empresa puede ayudar a reducir el riesgo crediticio.

DiversificaciónDiversificación: un modo de repartir el riesgo mediante la combinación de distintos tipos de activos/clases de activos en una cartera, al presuponer que estos activos se comportarán de un modo distinto en cada situación. Los activos con una baja correlación deberían brindar la máxima diversificación.

Mercado emergente. La economía de un país en desarrollo que está en transición para integrarse más en la economía mundial. Esto puede incluir el progreso en áreas como la profundidad y el acceso a los mercados de bonos y acciones, y el desarrollo de instituciones financieras y reguladoras modernas.

Eurobono. Un bono denominado en una moneda no nativa del país donde se emite.

Geopolítica. La política, especialmente las relaciones internacionales, están influenciadas por factores geográficos.

Consejo de Cooperación del Golfo (CCG). Una alianza política y económica de seis países de Oriente Medio (Arabia Saudita, Kuwait, Emiratos Árabes Unidos, Qatar, Bahréin y Omán) establecida en 1981. El objetivo del CCG es lograr la unidad entre sus miembros sobre la base de sus objetivos comunes e identidades políticas y culturales similares.

JP Morgan EMBI Global Diversified Index (EMBIGD). Un índice de referencia ampliamente utilizado, o proxy de universo de inversión, para la deuda de mercados emergentes en moneda fuerte. Este índice hace un seguimiento de los instrumentos de deuda líquida de los mercados emergentes en dólares estadounidenses a tipo fijo y flotante emitidos por entidades soberanas y cuasisoberanas.

JP Morgan Government Bond Index-Emerging Markets (GBI-EM). Un índice de referencia ampliamente utilizado, o proxy de universo de inversión, para la deuda de mercados emergentes emitida en moneda local (nacional).

Visión Saudí 2030. Un ambicioso programa para transformar el Reino de Arabia Saudita. Los aspectos clave de la hoja de ruta de transformación de la Visión 2030 son la reducción de la dependencia de los ingresos petroleros, la diversificación de la economía y la creación de oportunidades innovadoras de crecimiento económico e inversión. Los objetivos estratégicos de Visión 2030 también incluyen la mejora de la eficacia del gobierno, la mejora de las oportunidades de empleo, el desarrollo de una sólida infraestructura social y la mejora de la calidad de vida de los ciudadanos saudíes.

Fondo Soberano de Inversión (SWF). Un fondo o acuerdo de inversión de propósito especial, propiedad del gobierno general, que invierte globalmente en una variedad de activos reales y financieros con fines financieros. Los fondos soberanos son reconocidos como inversores institucionales bien establecidos y participantes importantes en el sistema monetario y financiero internacional. Los fondos soberanos se establecen comúnmente a partir de los superávits de la balanza de pagos, las operaciones oficiales en moneda extranjera, el producto de las privatizaciones, los superávits fiscales y/o los ingresos resultantes de las exportaciones de materias primas.

Sukuk. Nombre árabe de los instrumentos similares a los bonos que cumplen con la Sharia, creados con la intención de ofrecer rendimientos similares a los de los instrumentos convencionales de renta fija. La definición oficial proporcionada por la Organización de Contabilidad y Auditoría de las Instituciones Financieras Islámicas (AAOIFI, por sus siglas en inglés), el organismo islámico de normalización financiera con sede en Bahrein, para las finanzas del Sukuk es la siguiente: "Certificados de igual valor que representan acciones indivisas en la propiedad de activos tangibles, usufructos y servicios o (en la propiedad de) los activos de proyectos particulares o actividades de inversión especiales".

Información importante

La rentabilidad histórica no predice las rentabilidades futuras.

Las referencias a títulos específicos no constituyen una recomendación para la compra, venta, o el mantenimiento de ningún valor, estrategia de inversión o sector del mercado, y no se ha de suponer que sean rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de renta fija es volátil. Cuando los tipos de interés suben, los precios de los bonos normalmente bajan, y viceversa. La devolución del capital no está garantizada y los precios pueden disminuir si un emisor no efectúa pagos puntuales o su solvencia crediticia se deteriora.

Los bonos de alto rendimiento o “basura” implican un mayor riesgo de incumplimiento y volatilidad de precios y pueden experimentar cambios de precios repentinos y bruscos.

Beta mide la volatilidad de un valor o cartera en relación con un índice. Menos de 1 significa menor volatilidad que el índice; más de 1, mayor volatilidad.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Los mercados emergentes exponen al Fondo a una mayor volatilidad y a un mayor riesgo de pérdida que los mercados desarrollados; son susceptibles a eventos políticos y económicos adversos, y pueden estar menos regulados con procedimientos de custodia y liquidación poco sólidos.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.