¿Es justo afirmar que el tema de la desinflación ha vuelto a su cauce?

No sólo ha vuelto a su cauce, sino que ha superado las expectativas. Esto es contrario a los modelos económicos que preveían la necesidad de un desempleo significativamente más alto para reducir la inflación subyacente. Recordemos que en junio de 2023, la Reserva Federal de EE.UU. (Fed) pronosticó que la inflación subyacente (PCE subyacente) en el cuarto trimestre de 2023 sería del 3,9%1 (variación porcentual respecto al mismo trimestre del año anterior). La cifra real resultó ser del 3,2%.2 Del mismo modo, en Europa hemos visto cómo la inflación subyacente sorprendía materialmente a la baja y cómo en China se producía una auténtica deflación (caída de los precios). Resulta que, en última instancia, los bancos centrales podrían haber tenido razón al afirmar que la inflación era transitoria. El Banco Central Europeo (BCE) publicó recientemente un documento de trabajo (enero de 2024) que estimaba que sólo el 10% de la inflación subyacente desde el verano de 2021 se debía a perturbaciones de la demanda, y la mayor parte del resto a perturbaciones de la oferta.3

Entonces, ¿por qué el mercado de bonos se ha resistido a celebrar la caída de la inflación?

El mercado de renta fija lo celebró durante noviembre y diciembre de 2023, cuando la Reserva Federal mostró un tono más moderado. Pero es cierto que la caída de los rendimientos de los bonos del Tesoro estadounidense a 10 años solo nos devolvió a donde estaban los rendimientos en el verano de 2023, cuando la Fed realizó su última subida.

Suponiendo que la subida de la Fed de julio de 2023 fuera la última de este ciclo, investigamos la rentabilidad histórica de los bonos del Tesoro estadounidense a 10 años en los ciclos de recorte de tipos desde 1969. Este enfoque difiere de los enfoques típicos del mercado de bonos utilizados para estimar dónde pueden acabar los rendimientos a 10 años, que se basan en conceptos inobservables como la prima por plazo o r* (el tipo de interés neutral real). También arroja una conclusión muy diferente: históricamente, los rendimientos de los bonos a 10 años siempre han caído materialmente por debajo del nivel que tenían en la fecha de la última subida de tipos (3,87% en julio de 2023). Por el contrario, los precios a plazo del mercado apuntan actualmente a la conclusión contraria: que los rendimientos a 10 años no caerán por debajo del 3,9% en los próximos años.

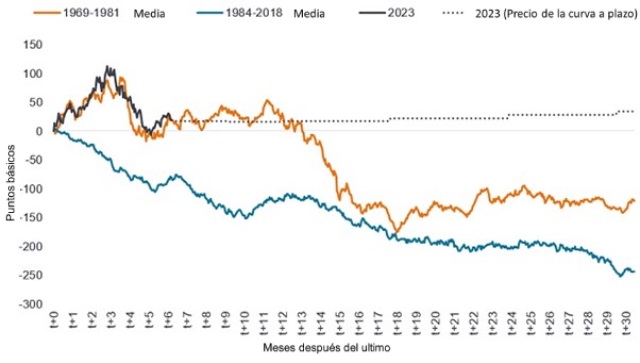

Esto se ilustra en el siguiente gráfico que muestra la variación del rendimiento del Tesoro estadounidense a 10 años tras la última subida, con T+0 representando la fecha de la última subida. Para resumir las conclusiones, hemos dividido el gráfico en dos periodos históricos: el periodo 1969-81 (caracterizado por una inflación alta y creciente) y el periodo 1984-2018 (caracterizado por una inflación baja o decreciente). Se superponen la experiencia más reciente (a partir de julio de 2023) y la fijación de precios a plazo en los mercados de renta fija, es decir, la evolución de los precios de los rendimientos utilizando las curvas a plazo. Recordemos que un aumento de los rendimientos provoca una caída de los precios de los bonos y viceversa, por lo que una línea descendente indicaría una caída de los rendimientos y un aumento de los precios de los bonos.

Variación del rendimiento del Tesoro estadounidense a 10 años tras la última subida de tipos

Fuente: Bloomberg, cálculos de Janus Henderson, 30 de enero de 2024. El punto básico (pb) equivale a 1/100 de punto porcentual, 1 pb = 0,01%. Las rentabilidades pasadas no predicen rentabilidades futuras. No hay garantía de que se mantengan las tendencias pasadas ni de que se cumplan las previsiones.

¿Pero ve que todas las rutas conducen a menores rendimientos?

Así es. Si observamos los próximos 18 meses, independientemente del camino que tomen los rendimientos, en promedio terminarán considerablemente más bajos. Más concluyente aún, los rendimientos de los bonos a 10 años siempre caen en un ciclo de recorte de tipos. Puede que durante algunos meses (línea naranja) evolucionen lateralmente mientras dure el debate, pero incluso en el peor escenario posible (1974-75), los rendimientos a 10 años tocaron fondo 70 puntos básicos por debajo de donde estaban en la última subida. Si eso se repitiera esta vez, los rendimientos a 10 años bajarían hasta el 3,2%, 70 puntos básicos por debajo del nivel del 3,9% en el que se encontraban el 26 de julio de 2023, cuando la Reserva Federal realizó su última subida.

Por el contrario, podríamos volver a conectar con la senda azul 1984-2018, lo que podría suponer un descenso de los rendimientos de entre 150 y 200 puntos básicos en los próximos 18 meses.

¿A qué se debe su confianza en que se recorten los tipos y bajen los rendimientos?

Los bancos centrales nos lo están diciendo efectivamente. La Fed dejó claro en su Resumen de Proyecciones Económicas de diciembre de 2023 que preveía recortes de los tipos de interés en 2024 y aún más en 2025. Si tomamos los últimos seis meses de 2023, el IPC subyacente en EE.UU. se situó en realidad en el 1,9% anualizado, es decir, incluso por debajo de la tasa interanual. Con la inflación de nuevo en el 2% y el tipo de la Reserva Federal actualmente en el 5,25%, esto supone un tipo de interés real (diferencia entre el tipo de interés oficial y la tasa de inflación) de más del 3%. La Fed no querrá que los tipos reales sean tan restrictivos, por lo que pensamos que los tipos podrían bajar fácilmente 200 puntos básicos en los próximos 18 meses. Como hemos señalado antes, la inflación ya ha bajado, por lo que los bancos centrales no necesitan forzar el desempleo para frenar los precios.

En Europa, la economía de la zona euro apenas ha crecido, por lo que el BCE podría ser el primero en bajar los tipos, posiblemente ya en abril. En el reciente ciclo de subidas de tipos hubo un alto grado de sincronía en las subidas de tipos por parte de los bancos centrales de los mercados desarrollados y creemos que una vez que uno de los principales bancos centrales baje los tipos, los demás seguirán su ejemplo, aunque a distintas velocidades. Podríamos ver cómo una gran cantidad de dinero sale de los fondos del mercado monetario y de los depósitos en efectivo y se dirige a los bonos para tratar de fijar los rendimientos actuales.

1Fuente: Reserva Federal, Proyecciones económicas, junio de 2023.

2Fuente: BEA, Índice de Gastos de Consumo Personal, excluidos Alimentos y Energía (Core PCE), variación porcentual respecto al mismo trimestre del año anterior, diciembre 2023.

3Fuente: BCE, Roberto A. De Santis, serie de documentos de trabajo, nº 2884, enero de 2024. Las opiniones expresadas son las del autor y no reflejan necesariamente las del BCE.

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

Índice de precios del gasto en consumo personal básico (PCE) es una medida de los precios que pagan los habitantes de EE.UU. por los bienes y servicios, excluidos los alimentos y la energía. Es una medida de la inflación.

Deflación: Periodo de caída de los precios (inflación negativa).

Desinflación: Caída de la tasa de inflación.

Curva a plazo: Representa los rendimientos futuros implícitos en el mercado de los bonos del Tesoro estadounidense de diferentes tenores (años hasta el vencimiento). Se derivan de una variedad de datos observables, pero no deben considerarse como predictivos de los rendimientos futuros reales.

Inflación: La tasa a la que suben los precios de los bienes y servicios en la economía.

La inflación subyacente suele excluir elementos volátiles como los precios de los alimentos y la energía.

Vencimiento: La fecha de vencimiento de un bono es la fecha en la que la inversión principal (y cualquier cupón final) se paga a los inversores. Los bonos a corto plazo suelen vencer en un plazo de 5 años, los bonos a medio plazo en un plazo de 5 a 10 años y los bonos a largo plazo al cabo de más de 10 años.

El tipo de interés real es el tipo de interés que recibe un inversor, ahorrador o prestamista después de tener en cuenta la inflación.

Tipo R (r*): También se conoce como tipo de interés natural o neutro. R-star es el tipo de interés real que se espera que prevalezca cuando la economía funciona a su nivel sostenible pleno, es decir, un tipo que no es ni restrictivo ni expansivo.

Prima por plazo: En la teoría económica estándar, los rendimientos de los valores del Tesoro se componen de dos elementos: las expectativas de la trayectoria futura de los rendimientos del Tesoro a corto plazo y la prima por plazo del Tesoro. La prima por plazo se define como la compensación que exigen los inversores por soportar el riesgo de que los tipos de interés puedan variar a lo largo de la vida del bono. Dado que la prima por plazo no es directamente observable, debe estimarse.

Rendimiento: El nivel de ingresos de un valor a lo largo de un periodo determinado, expresado normalmente como un porcentaje. Para la renta variable, una medida común es la rentabilidad por dividendo, que divide los pagos de dividendos recientes de cada acción entre el precio de la acción. Para un bono, en su forma más simple, se calcula como el pago del cupón dividido por el precio actual del bono.

Los valores del Tesoro de EE.UU. son obligaciones de deuda directa emitidas por el Gobierno de EE.UU.. El inversor es un acreedor del gobierno. Las Letras del Tesoro y los Bonos del Gobierno de EE.UU. están garantizados por la plena fe y crédito del Gobierno de EE.UU., se consideran generalmente libres de riesgo de crédito y suelen tener rendimientos más bajos que otros valores.

La volatilidad mide el riesgo utilizando la dispersión de los rendimientos de una inversión determinada. Es la tasa y el grado en que el precio de una cartera, valor o índice sube y baja.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Los mercados emergentes exponen al Fondo a una mayor volatilidad y a un mayor riesgo de pérdida que los mercados desarrollados; son susceptibles a eventos políticos y económicos adversos, y pueden estar menos regulados con procedimientos de custodia y liquidación poco sólidos.

- El Fondo puede invertir en bonos _onshore_ a través de Bond Connect. Esto puede presentar riesgos adicionales, incluyendo riesgos operativos, regulatorios, de liquidez y de liquidación.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.