Los «60 peores», en el objetivo

En el «día de la liberación» destacó la imposición de nuevos aranceles que superaron las expectativas iniciales. A partir del 5 de abril, se ha establecido un arancel universal de referencia del 10%, y el 9 de abril entrarán en vigor aranceles «recíprocos» adicionales dirigidos a los «60 peores» socios comerciales. Estos aranceles, que oscilan entre el 10% y el 50%, tienen como objetivo principal reducir los déficits comerciales de EE. UU. con cada país. Esta estructura arancelaria escalonada ha elevado el tipo arancelario medio a alrededor del 22%-23%, como sucedió en la década de 1890.

Gráfico 1. Arancel recíproco a los 30 principales socios comerciales

| Aranceles recíprocos con descuento de EE. UU. (%) | Aranceles recíprocos con descuento de EE. UU. (%) | ||

| China | 34 | Israel | 17 |

| Vietnam | 46 | UE | 20 |

| Tailandia | 36 | Costa Rica | 10 |

| Taiwán | 32 | Singapur | 10 |

| Suiza | 31 | Australia | 10 |

| Indonesia | 32 | El Salvador | 10 |

| Pakistán | 29 | República Dom. | 10 |

| Sudáfrica | 30 | Perú | 10 |

| Corea del Sur | 25 | Colombia | 10 |

| Kazajstán | 27 | Chile | 10 |

| Malasia | 24 | RU | 10 |

| Japan | 24 | Turquía | 10 |

| India | 26 | Argentina | 10 |

| Jordania | 20 | Brasil | 10 |

| Filipinas | 17 | Egipto | 10 |

Fuente: JP Morgan, Casa Blanca, Banco Mundial WITS, USTR, PwC, Tax Foundation, USITC, 3 de abril de 2025.

Impacto desigual entre los mercados emergentes

Estas medidas ponen de manifiesto las ventajas de diversificar las inversiones a través de la clase de activos de la deuda de los mercados emergentes denominada en moneda fuerte, analizada en nuestro reciente artículo «La resiliencia de la deuda de los mercados emergentes denominada en moneda fuerte, subestimada debido a la etiqueta de mercados emergentes». Compuesta por 69 países [1], esta clase de activos ofrece un amplio espectro de oportunidades, mitigando los riesgos de impactos concentrados de tales aranceles. Como la diversa composición de los países permite exposiciones individuales más pequeñas, mejora la resiliencia general de las carteras de inversión frente a la volatilidad del mercado.

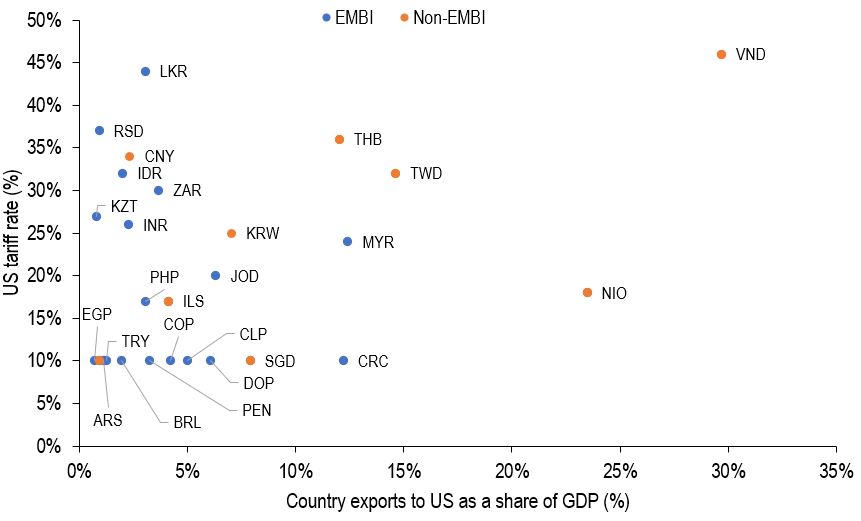

En el gráfico 2, a excepción de Costa Rica y Malasia, ningún país del JP Morgan EMBI Global Diversified Index exporta actualmente más del 10% de su PIB a EE. UU., y la mayoría exporta mucho menos.

Gráfico 2. Exportaciones de los países frente a aranceles recíprocos de EE. UU.

Fuente: JP Morgan, Haver Analytics, Oficina del Censo de EE. UU., Casa Blanca, 3 de abril de 2025.

Eje horizontal: Exportaciones de los países a EE. UU. (suma móvil de 12 meses, miles mill. USD) como porcentaje del PIB nacional (suma móvil de 4 trimestres, miles mill. USD); %; Eje vertical: Tipo arancelario recíproco con descuento de EE. UU. anunciado por el presidente Trump el 2 de abril; %. Los países están representados por su moneda. LKR: rupia de Sri Lanka; RSD: dinar serbio; CNY: yuan chino; IDR: rupia indonesia; ZAR: rand sudafricano; KZT: tenge kazajo; INR: rupia india; KRW: won surcoreano; MYR: ringit malasio; VND: dong vietnamita; THB: bat tailandés; TWD: nuevo dólar taiwanés; NIO: córdoba nicaragüense; JOD: dinar jordano; PHP: peso filipino; ILS: nuevo séquel israelí; EGP: libra egipcia; TRY: lira turca; COP: peso colombiano; CLP: peso chileno; CRC: colón costarricense; SGD: dólar de Singapur; DOP: peso dominicano; BRL: real brasileño; PEN: nuevo sol peruano; ARS: peso argentino.

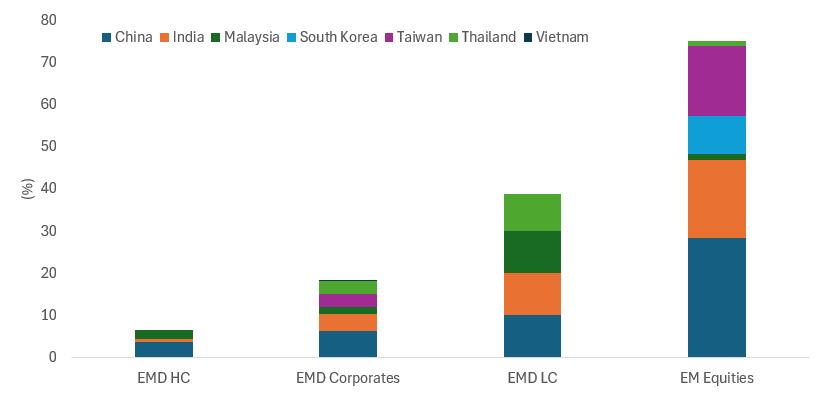

De los países emergentes más afectados, Vietnam, Tailandia, Taiwán, China y Corea del Sur desempeñan un papel más importante en la renta variable y la deuda denominada en moneda local de los mercados emergentes y frontera que en el índice de referencia de divisas fuertes (gráfico 3).

Gráfico 3. Exposiciones clave de los países en los índices de renta variable y deuda de los mercados emergentes y frontera

Fuente: JP Morgan, Bloomberg, MSCI, a 31 de marzo de 2025. Deuda de los mercados emergentes denominada en moneda fuerte: JPM EMBI Global Diversified; deuda corporativa de los mercados emergentes: JPM CEMBI Index; Deuda de los mercados emergentes denominada en moneda local: JPM GBI-EM Index; renta variable de los mercados emergentes: MSCI EM Equity Index.

Aunque el impacto directo de los aranceles parece menos grave para la deuda de los mercados emergentes denominada en moneda fuerte, lo que preocupa más son los efectos secundarios , como los cambios en la percepción del riesgo, la caída de los precios de las materia primas y la desaceleración económica china. Estos factores influyen en los diferenciales de crédito de la deuda de los mercados emergentes, dado que el principal impulsor de los diferenciales soberanos es la volatilidad y la percepción del riesgo. Aunque hemos visto cierto alivio con el debilitamiento del dólar estadounidense, los diferenciales podrían enfrentarse a una presión creciente a corto plazo. Sin embargo, esperamos que los rendimientos subyacentes de los bonos del Tesoro de EE. UU. actúen como un amortiguador ante estos movimientos de los diferenciales soberanos, tal como se evidenció cuando se anunciaron los aranceles, ayudando a mitigar el impacto en las rentabilidades,

Seguir de cerca la evolución del panorama económico y ajustar las estrategias de inversión según sea necesario para equilibrar las oportunidades y los riesgos será crucial para afrontar estos cambios de manera efectiva. A medida que continuamos atentos a estos acontecimientos, la ventaja de invertir en deuda de los mercados emergentes denominada en moneda fuerte sigue estando donde la diversidad y la diversificación por países de la clase de activos proporcionan una mayor resiliencia de lo que cabría esperar.

Fuente

[1] JPM EMBI GD, a 31 de marzo de 2025.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.