Vista rápida: IPC de EE.UU. de abril: noticias positivas para la Fed

El informe del Índice de Precios al Consumo (IPC) de abril mantiene vivas las esperanzas de un recorte de tipos en verano, pero ¿están subestimando los inversores la trayectoria de los tipos hasta 2026? Greg Wilensky, director de renta fija de EE. UU., analiza los datos de inflación más recientes y la posible trayectoria de la política monetaria.

2 minutos de lectura

Aspectos destacados:

- Los datos de inflación de EE.UU. aumentaron un 0,3% en abril, enfriándose desde los tres aumentos consecutivos del 0,4% en los meses anteriores.

- El informe del IPC de abril debería ser visto positivamente por la Reserva Federal (Fed) y mantiene sobre la mesa la posibilidad de un recorte de tipos en julio.

- Si bien los mercados están valorando una expectativa razonable de dos recortes en 2024, creemos que los inversores deberían preguntarse si se descuentan suficientes recortes para 2025 y 2026.

Los datos del Índice de Precios al Consumidor (IPC) de Estados Unidos de abril mostraron que la inflación disminuyó con respecto a los tres meses anteriores. Los precios subyacentes, excluidos los alimentos y la energía, aumentaron un 0,3% sobre una base desestacionalizada, y los precios de la vivienda, los seguros de vehículos motorizados, la atención médica, la ropa y el cuidado personal aumentaron. Los precios subyacentes subieron un 3,6% con respecto a hace un año, el menor aumento desde abril de 2021.

La Reserva Federal (Fed) debería animarse con el informe del IPC de abril, y las primeras reacciones positivas tanto en los tipos como en los mercados de riesgo parecen adecuadas. Los datos de inflación de abril mantienen vivas las esperanzas de un recorte inicial de tasas en julio. Sin embargo, un recorte en julio requeriría que estos pasos pequeños pero positivos hacia la moderación de la inflación estén respaldados por noticias positivas de inflación más significativas y/o señales más concretas de debilidad del mercado laboral en las próximas 10 semanas.

JHI

Al combinar los componentes apropiados del IPC y el Índice de Precios al Productor (IPP) de esta semana, que subió un 0,5% en abril sobre una base desestacionalizada, la lectura de las lecturas de la inflación subyacente del PCE de este mes respalda una caída a una impresión del 0,2%.

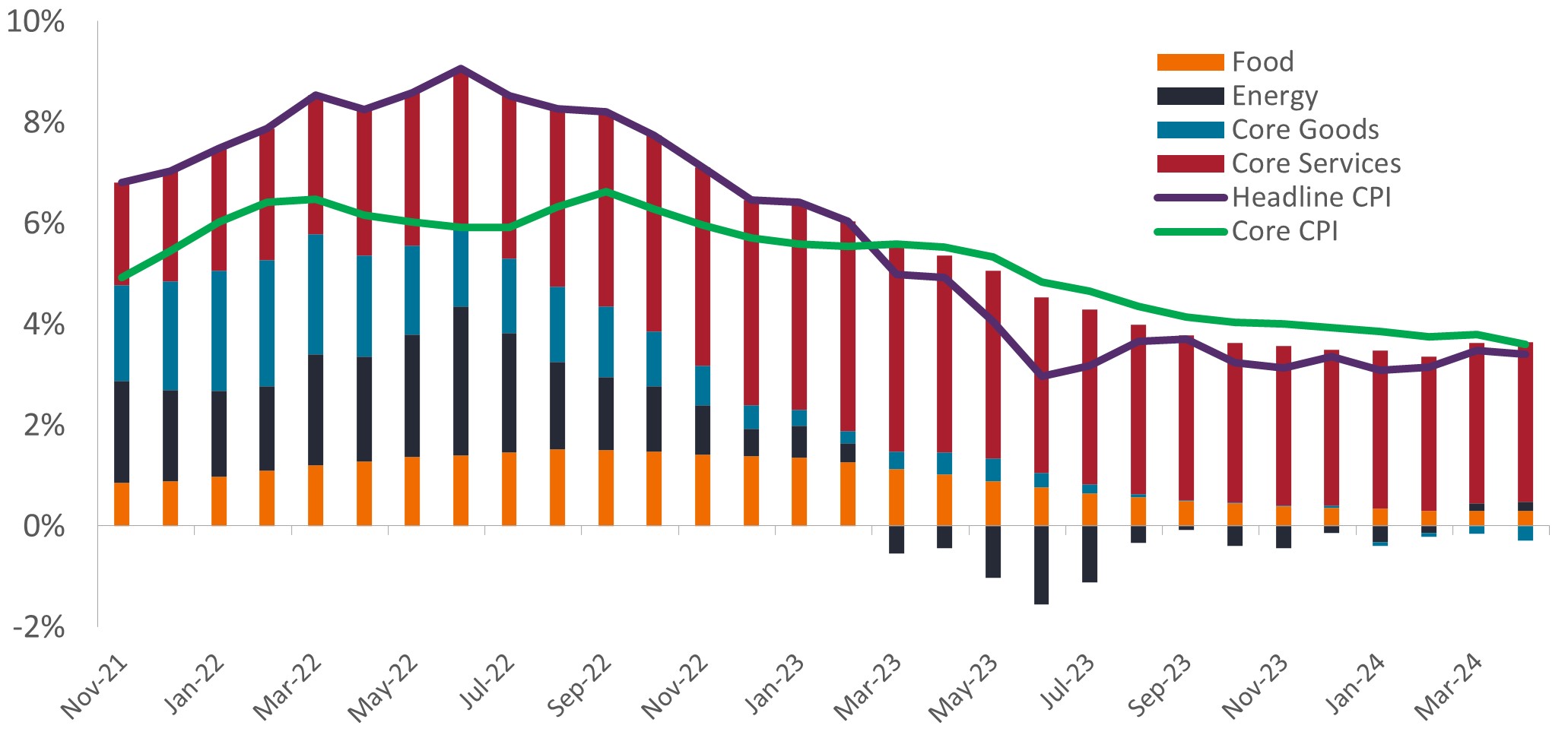

Contribuyentes al Índice de Precios al Consumidor por categoría

Fuente: Bloomberg, a 15 de mayo de 2024.

El mercado está valorando ahora dos recortes para 2024. Como promedio de la gama de resultados potenciales, dos recortes en 2024 parecen bastante razonables. Sin embargo, creemos que los mercados aún no están valorando suficientes recortes para 2025 y 2026. Los contratos de futuros de diciembre de 2026 sugieren que la tasa de fondos federales será de aproximadamente 3.8%. En nuestra opinión, la Fed tendrá que situar su tipo de interés oficial significativamente por debajo de este nivel, ya sea porque la inflación volverá a acercarse al objetivo y se producirá un aterrizaje suave, o porque una economía más débil reducirá la inflación por debajo del objetivo.

A pesar del tira y afloja que se está produciendo en los mercados de tipos a corto plazo, creemos que el entorno monetario y económico actual prepara para unas perspectivas plurianuales favorables para la rentabilidad de la renta fija. Esperamos que la fuerte demanda reciente de la clase de activos de renta fija continúe, y potencialmente se acelere una vez que la Fed comience a recortar los tipos, ya que los inversores pretenden asegurar rendimientos atractivos y beneficiarse de la diversificación que los bonos pueden aportar a las carteras multiactivos.

Índice de Precios al Consumidor (IPC): Un índice no administrado que representa la tasa de inflación de los precios al consumidor de EE. UU. según lo determinado por el Departamento de Estadísticas Laborales de EE. UU.

Índice de Precios al Productor (IPP): Familia de índices que mide la variación media a lo largo del tiempo de los precios de venta recibidos por los productores nacionales de bienes y servicios.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye el control de las tasas de interés y la oferta monetaria.

Información importante

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.