Como equipo de especialistas en el sector de bienes inmobiliarios, normalmente preferimos no mojarnos en cuanto a la macroeconomía. Sin embargo, dada la atención que el mercado presta actualmente a la inflación y el hecho de que la vivienda es el factor individual más importante en el cálculo del índice de precios al consumo (IPC) de EE. UU., alrededor del 36% de la cesta total, creemos que podemos añadir algo de valor a ese elemento del debate.

The shelter component of headline CPI is often regarded as backward looking and does not always align with measures considered to be more “real time”. The Cleveland Fed has written extensively on this topic, concluding that “this discrepancy is almost entirely explained by differences in rent growth for new tenants relative to the average rent growth for all tenants”. 1 It produces a quarterly New Tenant Repeat Rent Index, which calculates the change in rents for new tenants only. The distinction between “all tenants versus new tenants” is especially important right now, and warrants further discussion.

The shelter component of headline CPI showed an increase of 5.7% for Q1 2024 while the Cleveland Fed’s New Tenant Index showed an increase of just 0.4%. According to the Cleveland Fed, “rent inflation for new tenants leads the official (US) Bureau of Labor Statistics (BLS) rent inflation by four quarters,” suggesting significant downside in the shelter component of headline CPI over the next 12 months (Chart 1). All of this aligns well with our understanding of the US apartment market. Similar to the US Federal Reserve’s data, based on data reported by the listed apartment real estate investment trust (REITs) and our conversations with private residential landlords, rent renewals for tenants staying in place are growing significantly more than those for new leases. In Q1 2024, US listed residential REITs reported an average renewal rent increase of 4.65% and a rental decrease on new leases of 1.25%. While most people prefer not to move every year, in a world where finding out the rent for a new apartment takes nothing more than a Google search, we don’t believe the current wide spread between new and renewal rents is sustainable. Even without an explicit financial incentive, turnover in rental residential has historically ranged from 30-50% per year, meaning that most existing tenants become new tenants somewhat regularly. Ultimately, renewal rents and new rents need to converge, which is essentially what the Cleveland Fed has stated.

Gráfico 1. Componente de vivienda del IPC frente a los alquileres de nuevos inquilinos

Fuente: IPC de la vivienda de los consumidores urbanos de EE. UU. desestacionalizado, New Tenant Repeat Rent Index, BLS, Fed de Cleveland, análisis de Janus Henderson Investors a 31 de marzo de 2024.

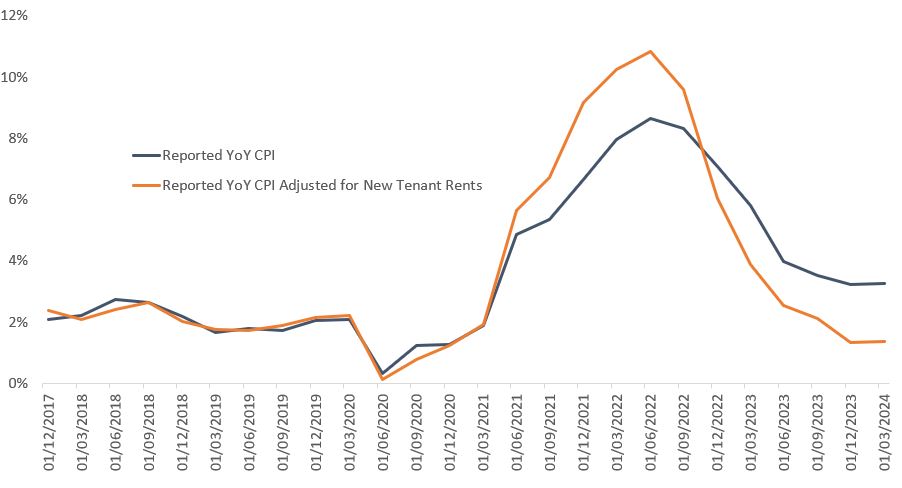

Los precios de casi todo han subido de forma rápida y drástica en los últimos años, y a algunos indicadores históricos, como el IPC general, les resulta difícil seguir el ritmo de la rapidez de los cambios. En un intento de mostrar hacia dónde puede dirigirse el IPC, hemos creado un índice de IPC ajustado en el que sustituimos el componente de vivienda del IPC por el índice de alquileres repetidos de nuevos inquilinos de la Fed de Cleveland. Utilizando esta metodología, el IPC general del primer trimestre de 2024 se habría situado en el 1,4%, claramente por debajo del objetivo del 2% de la Fed (gráfico 2). De mantenerse igual todo lo demás, si creemos en el desfase de cuatro trimestres entre los nuevos alquileres y los alquileres del IPC, la inflación no debería preocupar durante mucho más tiempo.

Gráfico 2. IPC general frente a IPC general ajustado a los alquileres de nuevos inquilinos

Fuente: BLS, IPC de todos los consumidores urbanos interanual desestacionalizado, índice de precios al consumo de todos los consumidores urbanos: todos los artículos menos vivienda interanual desestacionalizado, índice de alquiler repetido de nuevos inquilinos, análisis de Janus Henderson Investors.

En la conferencia de prensa de junio de la Fed, el presidente Jerome Powell habló de la necesidad de una mayor confianza en que la inflación avanzaba firmemente hacia el 2% antes de plantearse rebajar los tipos. Ese mismo día, el IPC mensual se situó en el 0%. Aunque nuestro equipo no tratará de realizar pronósticos sobre el resto de la cesta del IPC, sí creemos que el componente de la vivienda, con una ponderación del 36%, probablemente seguirá ejerciendo presión a la baja sobre el dato general. Esto puede ser suficiente para dar a la Fed la confianza que busca para rebajar los tipos y para que los inversores tengan la seguridad de mirar más allá de la incertidumbre macroeconómica y volver a centrarse en los sólidos fundamentos de los bienes inmobiliarios cotizados. Aunque no constituye una indicación de la rentabilidad futura, si nos atenemos a la historia, el sector se ha comportado mejor tras la última subida de la Fed en un ciclo de subida de tipos.2

1 https://www.clevelandfed.org/publications/working-paper/2022/wp-2238-disentangling-rent-index-differences

2 UBS, Datastream, análisis de Janus Henderson, a 31 de diciembre de 2022. Las rentabilidades pasadas no predicen rentabilidades futuras.

El IPC general es una medida que examina la variación de precios de una cesta de bienes y servicios de consumo a lo largo del tiempo. Se utiliza para calcular la inflación. La inflación del IPC «general» es un cálculo de la inflación total que registra una economía e incluye artículos como alimentos y energía, cuyos precios tienden a ser más volátiles. La inflación del IPC «subyacente» es una medida de la inflación que excluye artículos transitorios/volátiles, como los alimentos y la energía.

Información importante

REIT o fondos de inversión inmobiliaria: fondos que invierten en bienes inmobiliarios mediante la propiedad directa de activos inmobiliarios, acciones o hipotecas. Al cotizar en bolsa, los REIT suelen ser muy líquidos y cotizan como las acciones.

Los valores inmobiliarios, entre ellos los fondos de inversión inmobiliaria (REIT), son sensibles a las variaciones de los valores inmobiliarios y los ingresos por alquileres, impuestos inmobiliarios, tipos de interés, requisitos fiscales y reglamentarios, la oferta y la demanda, y la capacidad de gestión y solvencia de la sociedad. Además, los REIT podrían no calificar para ciertos beneficios fiscales o exenciones de registro, lo que podría producir consecuencias económicas adversas.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- Este Fondo puede tener una cartera especialmente concentrada en relación con su universo de inversión u otros fondos de su sector. Un evento adverso que afecte incluso a un número reducido de tenencias podría generar una volatilidad o pérdidas significativas para el Fondo.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo puede incurrir en un mayor nivel de costes de transacción como resultado de la inversión en mercados menos activos o menos desarrollados en comparación con un fondo que invierte en mercados más activos/desarrollados.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- El Fondo se centra en determinados sectores o áreas de inversión y puede verse muy afectado por factores como los cambios en la regulación gubernamental, el aumento de la competencia de precios, los avances tecnológicos y otros acontecimientos adversos.

- El Fondo invierte en fideicomisos de inversiones inmobiliarias (REIT, por sus siglas en inglés) y en otras sociedades o fondos dedicados a la inversión inmobiliaria, que implican riesgos superiores a los asociados a la inversión directa en propiedades. En particular, los REIT pueden estar sujetos a una regulación menos estricta que el propio Fondo y pueden experimentar una mayor volatilidad que sus activos subyacentes.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Además de los ingresos, esta clase de acciones podrá distribuir las ganancias de capital realizadas y no realizadas y el capital original invertido. Los honorarios, cargos y gastos también se deducen del capital. Ambos factores pueden dar lugar a una erosión del capital y a una reducción del potencial de crecimiento de capital. Los inversores también deben tener en cuenta que las distribuciones de esta naturaleza pueden ser tratadas (y gravadas) como ingresos dependiendo de la legislación fiscal local.