| En Janus Henderson, creemos que la integración de las consideraciones ambientales, sociales y de gobernanza (ASG) que impactan desde una perspectiva financiera en las rentabilidades nos convierte en mejores inversores. Nuestro enfoque ASG es reflexivo, práctico, basado en el análisis y con visión de futuro. |

Vivimos en una era caracterizada por cambios dramáticos en la política fiscal y monetaria en todo el mundo desarrollado (Japón es la notable excepción), drama político (crisis del techo de la deuda de EE. UU., Brexit) y un peligro geopolítico aparentemente perpetuo.

Si bien el entorno actual puede parecer anómalo para muchos, los mercados no son ajenos a los periodos de tipos de interés más altos y presiones inflacionistas. Puede parecer contradictorio, pero aunque este entorno conlleva naturalmente una mayor incertidumbre, lo que hemos visto en respuesta es un comportamiento del mercado mucho más racional. Atribuimos esto al fin de un largo periodo dominado por políticas intervencionistas, como la flexibilización cuantitativa, caracterizado por un entorno de tipos de descuento/tipos libres de riesgo bajos.

Aunque los tipos de interés siguen subiendo, puede que no estemos lejos de «tocar techo», en términos de política monetaria. Y pese a que el drama político nunca parece quedar lejos, la incertidumbre brinda oportunidades para que los inversores activos muestren su valor. El ecosistema financiero sigue evolucionando y las estrategias de los inversores deberían reflejarlo.

¿Qué razonamiento hay en la demanda de alternativos?

Los alternativos han adquirido una importancia constante en los últimos años, tendencia que esperamos que continúe a medida que el mundo de las inversiones se adapta a nuevas aplicaciones y tecnologías innovadoras. Las barreras de entrada que antes impedían la participación, como la necesidad de importantes requisitos de capital, también continúan cayendo, lo que aumenta la «democratización» de los alternativos. Pero al aumentar la diversidad de herramientas para mejorar la construcción de carteras, ha evolucionado el papel potencial que pueden desempeñar los alternativos en una cartera. Actualmente vemos tres categorías principales.

En primer lugar, vemos que los alternativos se utilizan como sustitución del papel tradicionalmente desempeñado por los productos de acciones long-only En general, estos inversores tienen como objetivo reproducir, o al menos lograr niveles de rendimiento similares a los de la renta variable, pero sin asumir los niveles de riesgo asociados.

La lógica de esta estrategia tiene mucho sentido. Sería muy difícil ignorar la volatilidad causada por acontecimientos y los mercados bajistas que han caracterizado a los mercados en las últimas décadas. Del lunes negro y la burbuja puntocom, pasando por la crisis financiera global, el Brexit y la COVID, nunca han quedado lejos los periodos de gran incertidumbre para los inversores. Una clase alternativa de activos, con el potencial de ofrecer niveles equivalentes de rendimiento sin los mismos niveles de volatilidad, tiene un atractivo evidente.

En segundo lugar, hemos visto periodos en los que los alternativos han sustituido a la renta fija o a activos similares en una cartera. Estos inversores tienden a operar sobre la base de un presupuesto de riesgo (buscan controlar el riesgo de su cartera) en lugar de tener necesariamente una rentabilidad como objetivo.

En tercer lugar, vemos que los inversores asignan una mayor parte de su cartera a alternativos como una clase de activos diversificadora por derecho propio. Esta última categoría es probablemente con la que nos sentimos más cómodos. Un medio por el cual los inversores pueden desbloquear y diversificar nuevas fuentes de rendimientos no correlacionados, al tiempo que buscan limitar la volatilidad y el posible riesgo bajista.

Alternativos como atenuante

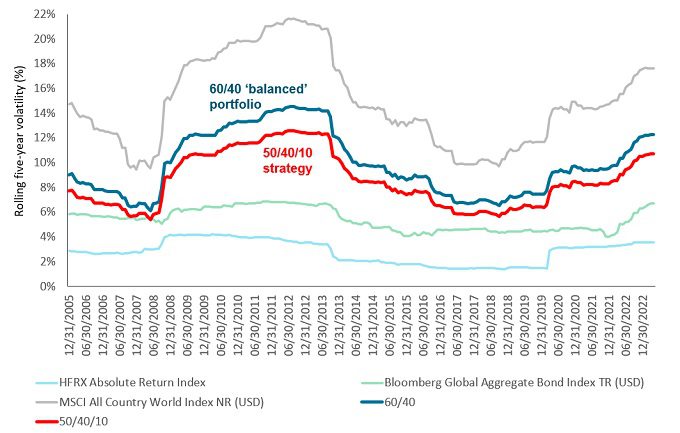

La utilización de alternativos como potenciales «amortiguadores» (mediante la diversificación) ha sido fundamental en la batalla por la atención de los inversores en los últimos años, una tendencia que creemos que se está acelerando. Hemos visto de primera mano el efecto atenuante que tiene la asignación a alternativos en la volatilidad durante las pandemias, recesiones, referéndums, elecciones y demás. Incluso una pequeña asignación a alternativos puede ayudar potencialmente a reducir a largo plazo la volatilidad general en una cartera equilibrada (gráfico 1).

Gráfico 1. Los alternativos pueden ayudar a los inversores a afinar sus estrategias

La mera asignación de un 10 % a alternativos puede ayudar potencialmente a reducir la volatilidad

Fuente: Bloomberg, análisis del equipo PCS de Janus Henderson. El gráfico ilustra la volatilidad mensual móvil de cinco años de una cartera dividida 50/40/10 entre renta variable, renta fija y alternativos, con respecto a una estrategia «60/40» más tradicional asignada solo a renta variable y renta fija. La porción de renta variable de este modelo teórico es el índice MSCI All-Country World NR (USD). La parte de renta fija es el índice Bloomberg Global Aggregate Bond TR (USD). Los «alternativos» están representados por el índice HFRX Absolute Return. Todos los índices subyacentes se muestran a modo de comparación.

Nota: este gráfico no hace referencia a ninguna estrategia existente. Se utiliza aquí únicamente como herramienta ilustrativa para indicar el impacto potencial de la asignación a alternativos sobre la volatilidad de la cartera. La rentabilidad histórica no predice las rentabilidades futuras.

La pieza final es la generación de alfa: el potencial para ofrecer rentabilidad por encima de los rendimientos del índice de referencia (cuando está ajustado al riesgo). Eso es algo que ha atraído el interés de los inversores a la hora de asignar a estrategias de alternativos líquidos. El potencial para añadir una fuente de rentabilidad absoluta constante y estable puede parecer bastante atractivo en ciertos entornos.

No se trata necesariamente de «arrasar» cuando se trata de la rentabilidad de estrategias alternativas líquidas. La consistencia del proceso es absolutamente crítica, ya que puede ofrecer características de rendimiento predecibles durante un largo periodo de tiempo.

Esa consistencia, durante mercados y ciclos económicos difíciles, es donde los alternativos realmente pueden justificar el interés de los inversores. Es primordial elegir la estrategia adecuada para tus necesidades, pero dada la gran cantidad de oportunidades disponibles para los inversores en un momento en que las barreras de entrada son más bajas que nunca, el futuro de los alternativos parece prometedor.

Política fiscal/monetaria: relacionada con impuestos, deudas y gastos de los gobiernos. Política de un gobierno relacionada con la fijación de los tipos impositivos y los niveles de gasto. Es independiente de la política monetaria e incluye tipos de interés que normalmente corren a cargo de un banco central.

Expansión cuantitativa (QE): política monetaria poco convencional utilizada por los bancos centrales para estimular la economía aumentando la cantidad de dinero total en el sistema bancario.

Tipo libre de riesgo: la tasa de rentabilidad de una inversión que, en teoría, tiene riesgo cero. Normalmente se define como el rendimiento de una letra del Tesoro estadounidense a tres meses (un instrumento del mercado monetario a corto plazo).

Tipo de descuento: esta medida «descuenta» los flujos de efectivo futuros a un valor presente. Medir el valor presente de las ganancias futuras le permite a un inversor tener una mejor idea del valor de un negocio en el presente.

Acciones long-only: participaciones en una empresa adquiridas con la expectativa de que aumenten de valor con el tiempo.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Si el precio sube o baja con movimientos amplios, es que es muy volátil. Si el precio varía más lentamente y en menor medida, es que presenta una volatilidad inferior. Una volatilidad mayor significa un mayor riesgo para la inversión.

Mercados bajistas: un mercado financiero en el que los precios de los valores están cayendo. Una definición generalmente aceptada es una caída del 20 % o superior de un índice durante un periodo mínimo de dos meses.

Riesgo bajista: estimación de cuánto pueden perder un valor o una cartera si el mercado se mueve en su contra.

Alfa: es una medida que puede ayudar a determinar si una cartera gestionada activamente aporta valor añadido en relación con el riesgo asumido frente a un índice de referencia. Un alfa positivo indica que el gestor ha aportado valor añadido. El alfa es la diferencia entre la rentabilidad de una cartera y la rentabilidad de su índice de referencia, tras tener en cuenta el nivel de riesgo asumido.

Liquid alternatives: Securities (in this case, alternatives) that can be easily bought or sold in the market.

Información importante:

La diversificación no garantiza la obtención de beneficios ni elimina el riesgo a sufrir pérdidas vinculadas a inversiones.

El índice MSCI All Country World℠ refleja la rentabilidad del mercado de renta variable de los países desarrollados y emergentes a nivel mundial.

El índice Bloomberg Global Aggregate Bond mide de forma generalizada los mercados de deuda investment grade globales, de tipo fijo.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.