Las acciones de pequeña capitalización globales ya no son el patito feo

A medida que cambia la dinámica del mercado y las empresas tecnológicas de megacapitalización muestran vulnerabilidad, el gestor de carteras Nick Sheridan analiza cómo las empresas globales de pequeña capitalización, con su singular potencial de crecimiento y diversificación, podrían estar preparadas para un fuerte resurgimiento.

6 minutos de lectura

Aspectos destacados:

- Si nos atenemos a la historia, las acciones de pequeña capitalización mundial se han visto eclipsadas por el dominio de las acciones tecnológicas de megacapitalización, pero tienen un importante potencial de crecimiento y diversificación.

- El entorno actual del mercado, caracterizado por desviar la atención de las acciones tecnológicas de megacapitalización debido a sus caídas de rentabilidad y a un escenario de tipos de interés favorable, sugiere un momento propicio para que los inversores reajusten sus carteras hacia las acciones de pequeña capitalización.

- Los inversores deberían sopesar la posibilidad de buscar activamente acciones de pequeña capitalización, centrándose en la selección de valores para identificar empresas con un alto potencial de crecimiento, balances sólidos y aquellas que aprovechen las tendencias estructurales a largo plazo.

¿Cómo resuelven las acciones de pequeña capitalización su problema de imagen? En una era de dominio tecnológico de los siete magníficos de «megacapitalización», a las acciones de pequeña capitalización mundiales les ha costado mantener su visibilidad, con interminables titulares centrados en los grandes temas macroeconómicos —como la inteligencia artificial (IA)— que captan la atención de los inversores y dejan múltiplos cada vez más altos para una lista reducida de valores muy publicitados.

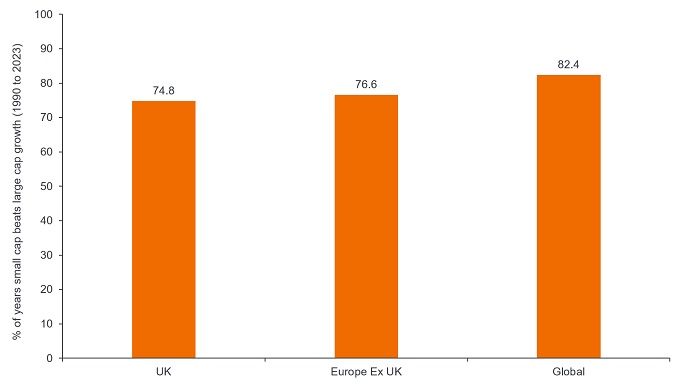

En este entorno, la rentabilidad de las acciones de pequeña capitalización se ha visto perjudicada con respecto a las de gran capitalización. Pero este tipo de ciclos de mercado no son nada nuevo. Aunque este último ciclo de rentabilidad superior de las acciones de gran capitalización ha perdurado, ha habido muchos más períodos en los que las acciones de pequeña capitalización han eclipsado a las de mayor tamaño, lideradas por un crecimiento de los beneficios sistemáticamente superior (gráfico 1).

Gráfico 1. Las pequeñas empresas ofrecen sistemáticamente un mayor crecimiento de los beneficios que las de gran capitalización

Fuente: análisis de JPMorgan, análisis de Janus Henderson Investors, a 31 de diciembre de 2023. El crecimiento se mide aquí por el crecimiento del ebitda (beneficio antes de intereses, impuestos, depreciaciones y amortizaciones). Las rentabilidades pasadas no predicen rentabilidades futuras.

Durante los últimos años, los valores tecnológicos de megacapitalización han llevado a hombros el mercado bursátil, pero 2024 han surgido por fin algunas grietas en el perfil de estos valores, pero incluso un fuerte crecimiento no ha bastado para satisfacer las voraces expectativas del mercado. Esto ha hecho que los inversores empiecen a buscar valor en otros lugares.

Motivos a favor de las acciones de pequeña capitalización

A medida que dejamos atrás el máximo del ciclo de tipos de interés y los bancos centrales siguen rebajando los tipos en aras de un escenario de «aterrizaje suave», vemos potencial para que los inversores sigan reajustando sus carteras hacia las áreas del mercado que históricamente han tendido a beneficiarse más de los tipos de interés más bajos: las acciones de pequeña capitalización.

Al margen de las tendencias macroeconómicas, la clave de la rentabilidad superior de las acciones de pequeña capitalización es la capacidad que tienen para incrementar sus beneficios de forma que las acciones de gran capitalización les cueste igualar de forma sistemática. Dada su penetración actual, es difícil que una empresa como Apple lograr un crecimiento significativo con 400.000 millones de dólares de ventas anuales. Es mucho más fácil para una pequeña empresa aumentar sus ventas expandiéndose a nuevos mercados, adquiriendo nuevos clientes o ampliando su gama de productos.

También hay razones para que los inversores utilicen las acciones de pequeña capitalización como factor de diversificación, dadas las claras diferencias estructurales que diferencian al sector de las acciones de pequeña capitalización de sus homólogas de gran capitalización. Las empresas de pequeña capitalización tienden a operar más en el sector industrial o de materiales que en el tecnológico y, por lo general, están más centradas en los mercados locales. Por ello, una asignación a las acciones de pequeña capitalización deja a los inversores expuestos a diferentes motores estructurales, como la desglobalización (es decir, la reconstrucción de las líneas de producción nacionales, en lugar de la externalización a lugares como China).

Pero eso no significa que estos sectores no participen también en las megatendencias globales, suministrando las piezas, productos o materias primas que la tecnología en rápida evolución necesita para sostener su crecimiento. Hay muchas acciones de pequeña capitalización que aprovechan el enorme ciclo de inversión estructural a largo plazo de las grandes empresas tecnológicas, en lugar de depender de las variables de la demanda de los consumidores.

El argumento «perenne» para asignar a las acciones de pequeña capitalización es el persistente factor de impulso de la actividad de fusiones y adquisiciones. Aunque la división puede ser diferente entre unas regiones y otras, la gran mayoría de todas las fusiones y adquisiciones incluye la adquisición de empresas de pequeña capitalización por parte de un rival más grande (gráfico 2). Las grandes empresas compran a las pequeñas, a menudo con una prima real sobre el precio vigente.

Gráfico 2. En el 95% de las operaciones de fusiones y adquisiciones interviene un objetivo de pequeña capitalización

Fuente:: Bloomberg, Factset, cálculos de JPMorgan, análisis de Janus Henderson Investors, a 30 de septiembre de 2024. Excluidas las acciones con una capitalización inferior a 100 millones de dólares.

Entonces, ¿dónde están las valoraciones de las acciones de pequeña capitalización?

A la larga, las acciones de pequeña capitalización siguen sin ser apreciadas ni favoritas, pero vemos mucha demanda contenida, ya que a los inversores aún les falta un poco de confianza en la economía, más en Europa y el Reino Unido que en EE. UU.

Las pequeñas empresas del Reino Unido lo han pasado mal en los últimos años, con la incertidumbre acerca del brexit agravada por el aumento de los costes de los tipos de interés y la subida de los tipos del impuesto de sociedades. Vemos 2024 como un período de transformación y las empresas británicas de pequeña capitalización posiblemente ya no sean el patito feo. El crecimiento de la economía se está agitando, la inflación está bajo control y tenemos un nuevo gobierno con un claro mandato de crecimiento. Los balances son sólidos y vemos muchas empresas pequeñas con una posición neta de tesorería (45% a 30 de septiembre de 2024).

De forma anecdótica, también estamos viendo cómo aumenta el interés por las fusiones y adquisiciones, alentado principalmente por inversores extranjeros y de capital riesgo. Pero junto a eso estamos viendo un gran interés por las recompras, ya que las empresas empiezan a reconocer su propio valor, en lugar de ser solo objetivos maduros para las compras de sus pares más grandes.

Europa puede parecer debilitada, incluso podría decirse que aburrida, pero eso supone pasar por alto que las acciones de pequeña capitalización europeas tienen posiblemente el mayor potencial latente de todas las regiones. Europa tiene muchas empresas fantásticas expuestas a cualquier tema de crecimiento estructural que pueda nombrar. Empresas con productos o materiales que gozan de una demanda constante, o con activos escasos o una especialización particular que significa que cobran pase lo que pase en el mercado.

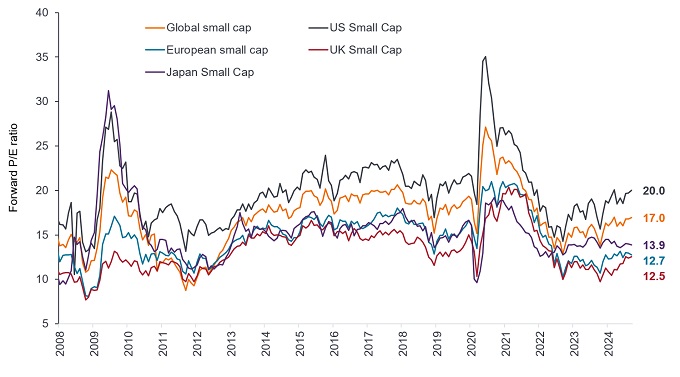

Aunque aquí nos hemos centrado en el Reino Unido y Europa, la historia a escala global no es diferente. Las acciones estadounidenses de pequeña capitalización han dado muestras de un impulso renovado desde mediados de julio de 2024, provocado inicialmente por la anticipación de las rebajas de tipos de la Reserva Federal estadounidense, que se produjeron debidamente. El debate ahora es si las acciones de pequeña capitalización podrían estar en la cúspide de una rotación prolongada. Observamos mucho potencial para la selección aditiva de valores en todo el espacio mundial de las acciones de pequeña capitalización, dados los precios actuales (gráfico 3).

Gráfico 3. Las acciones de pequeña capitalización ofrecen muchas oportunidades a los especialistas en selección de valores

Fuente: DataStream, índices regionales MSCI de pequeña capitalización, análisis de Janus Henderson Investors, a 30 de septiembre de 2024. El ratio precio-beneficio futuro (PER a plazo) es una versión del ratio precio-beneficio (PER) que se calcula utilizando los beneficios previstos. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones. Las rentabilidades pasadas no predicen rentabilidades futuras.

Las empresas de menor capitalización siguen siendo el país por descubrir para los inversores

Lo más importante que hay que tener en cuenta con las acciones de pequeña capitalización es que, a pesar de ser un universo enorme, las empresas de este ámbito suelen ser muy poco analizadas. Se pueden encontrar empresas rentables y generadoras de caja con un largo historial, que son el actor dominante en lo que a menudo son nichos sectoriales, pero esenciales. Y, sin embargo, muchos inversores no saben a qué se dedican.

Puede que los inversores tengan que esforzarse un poco más para encontrar empresas con potencial de rentabilidad, pero identificar una empresa de crecimiento de calidad que genere un alto rendimiento del capital y que el mercado haya pasado por alto, o encontrar un catalizador del cambio, como un nuevo consejero delegado con un plan claro para revolucionar un negocio, puede ser transformador para el resultado de su inversión.

A la larga, la valoración importa. El precio que se paga al principio del ciclo de vida de la propiedad de un activo es fundamental para determinar la rentabilidad que se obtiene. Y en estos momentos, podría decirse que las valoraciones del universo de las acciones de pequeña capitalización ofrecen mucho que considerar, tanto en términos históricos como con respecto al universo de gran capitalización. Creemos que ese debería ser un mensaje central para los inversores en este momento del ciclo.

Balance: estado financiero que resume los activos, pasivos y patrimonio neto de una empresa en un momento determinado. Cada segmento da a los inversores una idea de lo que tiene y debe una empresa, así como la cantidad invertida por los accionistas. Se denomina balance por la ecuación contable: activos = pasivos + patrimonio neto.

Recompra: cuando una empresa recompra sus propias acciones en el mercado, reduciendo así el número de acciones en circulación, con el consiguiente aumento del valor de cada acción restante. Aumenta la participación que los accionistas existentes tienen en la empresa, incluida la cantidad adeudada por cualquier pago de dividendos futuro. Por lo general, indica el optimismo de la empresa sobre el futuro y una posible infravaloración de los fondos propios de la empresa.

Inversión en activo fijo (capex): dinero invertido para adquirir o mejorar activos fijos como edificios, maquinaria, equipos o vehículos con el fin de mantener o mejorar las operaciones y promover el crecimiento futuro.

Diversificación: un modo de repartir el riesgo mediante la combinación de distintos tipos de activos/clases de activos en una cartera, al presuponer que estos activos se comportarán de un modo distinto en cada situación. Los activos con baja correlación deberían proporcionar la mayor diversificación.

Ebitda: el beneficio antes de intereses, impuestos, depreciaciones y amortizaciones (ebitda) es un parámetro utilizado para medir la rentabilidad de una empresa después de gastos y costes, impuestos o deudas asociados.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. El índice de precios al consumo (IPC) y el índice de precios minoristas (RPI) son dos indicadores habituales.

Ciclo de los tipos de interés: la subida y bajada de los tipos de interés a lo largo del tiempo.

Siete magníficos (MAG7): Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla: siete grandes empresas tecnológicas denominadas en su conjunto los «siete magníficos».

Acciones de megacapitalización: la mayor denominación de las empresas en cuanto a capital bursátil. Se consideran de megacapitalización las empresas con una valoración (capitalización bursátil) superior a 200.000 millones de dólares en EE. UU. Suelen ser empresas importantes, muy reconocidas y con exposición internacional, que a menudo tienen una ponderación significativa en un índice.

Compañías de pequeña capitalización: Empresas con una valoración (capitalización bursátil) situada dentro de un determinado rango, (p. ej. entre 300 y 2.000 millones de dólares en EE. UU., aunque estas medidas son generalmente una estimación. Las acciones de pequeña capitalización tienden a ofrecer el potencial de un crecimiento más rápido que sus pares más grandes, pero con mayor volatilidad.

Macroeconómicos: factores a gran escala relacionados con la economía, como la inflación, el desempleo o la productividad.

Capital privado (private equity): inversión en una empresa que no cotiza en una bolsa de valores. Suele implicar que los inversores comprometan grandes cantidades de dinero durante largos períodos de tiempo.

Rendimiento del capital: medida del rendimiento de un negocio con respecto a sus gastos. Un mayor rendimiento del capital indica generalmente que un equipo directivo es más eficiente a la hora de generar ingresos a partir de la inversión.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- El Fondo podrá utilizar derivados con el fin de reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.