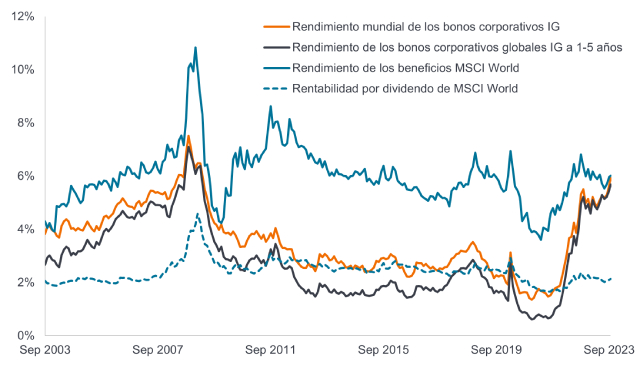

En un artículo anterior destacamos el atractivo de las rentabilidades que ofrecen los bonos corporativos desde una perspectiva histórica. Desde entonces, se han movido al alza, lo cual se ilustra con la siguiente versión revisada del gráfico. Actualmente, las rentabilidades se encuentran en un nivel que supera los ofrecidos en los últimos 20 años.

Gráfico 1. Rendimiento de los bonos corporativos investment grade globales

Fuente: Bloomberg, Índice ICE BofA Global Corporate, yield to worst, del 31 de diciembre de 2009 al 31 de agosto de 2023. El Índice ICE BofA Global Corporate analiza la deuda corporativa con grado de inversión emitida públicamente en los principales mercados nacionales y de eurobonos. Yield to worst (YTW): es el rendimiento más bajo que puede alcanzar un bono siempre que el emisor no incurra en impago y tenga en cuenta cualquier cláusula de rescate aplicable (es decir, el emisor puede rescatar el bono en una fecha especificada de antemano). Las rentabilidades pueden variar con el tiempo y no están garantizadas.

La presión alcista sobre las rentabilidades se ha debido principalmente al aumento de las rentabilidades de los bonos soberanos. Entre los factores que han contribuido a esta subida se encuentran un crecimiento económico mayor de lo esperado en EE.UU.; la tensión en Oriente Medio, que ha generado nuevas preocupaciones sobre el precio del petróleo y el ritmo de la desinflación; y una renovada atención a la oferta y la demanda, dado que los elevados déficits fiscales tienen que ser financiados por compradores más sensibles a los precios ahora que los principales bancos centrales están llevando a cabo un endurecimiento cuantitativo (reduciendo sus tenencias de deuda pública).

Los diferenciales de crédito (la rentabilidad adicional sobre un bono del Estado con el mismo vencimiento) se han ampliado ligeramente, ya que los beneficios de unas noticias económicas potencialmente más sólidas se ven contrarrestados por los mayores costes de financiación y los temores geopolíticos. En conjunto, el endurecimiento de las condiciones financieras acabará ralentizando la economía, algo que los miembros de la Reserva Federal estadounidense (Fed) han reconocido abiertamente. Los comentaristas de los bancos de inversión consideran que el reciente endurecimiento de las condiciones financieras desde la reunión del FOMC de septiembre equivale a tres subidas de 25 puntos básicos por parte de la Fed 1

La inestabilidad de los mercados hace que el calendario y el ritmo de los recortes de los tipos de interés por parte de la Reserva Federal y el Banco Central Europeo hayan oscilado, pero los mercados siguen convencidos de que los recortes comenzarán a mediados del próximo año 2El endurecimiento de las condiciones financieras podría, en todo caso, provocar recortes más profundos si conduce a una desaceleración económica más rápida de lo previsto.

El aumento de las rentabilidades de los bonos significa que no sólo están en tasas relativamente altas históricamente, sino que también se comparan favorablemente con la renta variable. La renta variable no suele pagar todos sus beneficios, por lo que la rentabilidad de los dividendos suele ser inferior a la de los beneficios. Lo interesante de la situación actual es que, incluso con una mayor rentabilidad de los beneficios, la renta variable -considerada como una clase de activos de mayor riesgo y más volátil- apenas ofrece una prima con respecto la rentabilidad de los bonos corporativos con grado de inversión. Esto no es habitual en la historia, como muestra el gráfico 2.

Gráfico 2: Rentabilidad de la renta variable mundial y de los bonos corporativos investment grade (IG)

Fuente: Bloomberg, rentabilidad de los beneficios y de los dividendos del índice MSCI World (renta variable). El Índice MSCI World es un índice de renta variable que sigue la evolución de las grandes y medianas empresas de 23 países con mercados desarrollados. Índice ICE BofA Global Corporate, Índice ICE BofA 1-5 year Global Corporate, yield to worst, definición como en la figura 1. El Índice ICE BofA 1-5 year Global Corporate es un subconjunto del Índice ICE BofA Global Corporate que incluye todos los valores con un plazo restante hasta el vencimiento final inferior a 5 años. Del 30 de septiembre de 2003 al 19 de octubre de 2023. Las rentabilidades pueden variar con el tiempo y no están garantizadas.

La Figura 2 también demuestra que los inversores no tienen que alargar su horizonte de vencimiento para lograr una alta rentabilidad: casi toda la rentabilidad disponible en el mercado global de bonos corporativos investment grade se puede lograr invirtiendo en bonos de vencimiento más corto (menos de 5 años). Una vez más, esta es una oportunidad poco común y que puede que no exista por mucho tiempo.

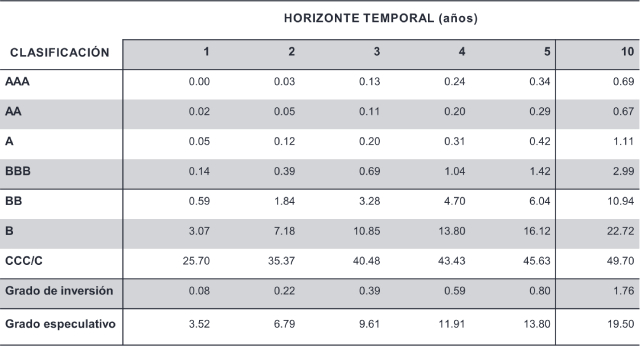

Siempre que un bono corporativo no incumpla, un inversor puede estar bastante seguro de la rentabilidad que recibirá si un bono se mantiene hasta su vencimiento. Sin embargo, siempre existe el riesgo de que un prestatario tenga problemas y caiga en incumplimiento, y esto podría ocurrir en cualquier momento. La siguiente tabla demuestra que la combinación de una calificación crediticia más alta (grado de inversión BBB o superior) con un horizonte inferior a cinco años ha representado históricamente una baja incidencia de incumplimiento. Invertir en bonos con calificaciones más bajas puede generar recompensas, pero el mayor riesgo de incumplimiento significa que se requiere una evaluación más cuidadosa de los fundamentos crediticios de un prestatario, junto con un enfoque más selectivo.

Figura 3: Tasas de incumplimiento acumuladas promedio corporativas globales (1981-2022) %

Fuente: S&P Global Ratings Credit Research & Insights and S&P Global Market Intelligence Credit Pro. Incumplimiento, Transición y Recuperación: 2022 Annual Global Corporate Default and Rating Transition Study, Abril 2023. De AAA a BBB representan calificaciones crediticias de grado de inversión, mientras que de BB a CCC representan calificaciones crediticias de grado especulativo.Las rentabilidades pasadas no predicen rentabilidades futuras.

Los inversores podrían tratar de asegurar el rendimiento actual comprando un bono individual, pero creemos que un fondo de bonos con vencimiento fijo sería una ruta menos arriesgada. Al igual que un bono individual, tiene un cupón regular y una fecha de vencimiento fija, pero tiene el beneficio adicional de la diversificación en una cartera de bonos. Además, la selección de crédito corre a cargo de un equipo de expertos, que realizarán un seguimiento de la cartera a lo largo de su plazo fijo, ayudando a evitar el riesgo de impago y maximizar la rentabilidad.

Creemos que, con el pico del ciclo de tipos de interés a la vuelta de la esquina, el día de hoy representa una oportunidad para asegurar rentabilidades atractivas y un fondo de bonos con vencimiento fijo ofrece un vehículo sencillo para lograrlo.

1Fuente: Morgan Stanley, Índice Morgan Stanley Financial Conditions, 20 Octubre 2023.

2Fuente: Bloomberg, World Interest Rate Projections, a 23 de Octubre 2023.

Calificaciones crediticias: Puntuación otorgada por una agencia de calificación crediticia como S&P Global Ratings, Moody's y Fitch sobre la solvencia crediticia de un prestatario. Riesgo de crédito: riesgo de que un deudor incumpla sus obligaciones contractuales con los inversores, al no hacer los pagos de la deuda requeridos.

Bonos corporativos: valor de deuda emitido por una empresa. Los bonos ofrecen una rentabilidad a los inversores mediante pagos periódicos y la eventual devolución del dinero original invertido en la emisión en la fecha de vencimiento.

Impago: el incumplimiento por un deudor (como un emisor de bonos) de su obligación de pagar intereses o reembolsar el importe original prestado al vencimiento.

Diversificación: Un modo de repartir el riesgo combinando distintos tipos de activos /clases de activos en una cartera. Se basa en la hipótesis de que los precios de los distintos activos se comportarán de un modo distinto en una determinada situación. Los activos con una baja correlación deberían brindar la máxima diversificación.

Duración: La sensibilidad de un bono o una cartera de renta fija a los cambios en los tipos de interés. Cuanto mayor es la cifra, más sensible es a variaciones de los tipos de interés.

Condiciones financieras: una combinación de factores con potencial de afectar a la economía; abarcan aspectos como el coste de los préstamos, la evolución de los precios de los activos y la solidez de la divisa. Las condiciones se dice que son más estrictas cuando los costes de los préstamos aumentan, los precios de las acciones bajan y el dólar estadounidense se aprecia; todas ellas se consideran un obstáculo para el crecimiento.

Política fiscal: política relacionada con impuestos, deudas y gasto de los gobiernos. Política de un gobierno relacionada con la fijación de los tipos impositivos y los niveles de gasto. Es independiente de la política monetaria, que normalmente corre a cargo de un banco central. La austeridad fiscal consiste en subir impuestos o recortar el gasto para tratar de reducir la deuda pública. La expansión fiscal (o «estímulo») consiste en aumentar el gasto público o reducir los impuestos.

Inflación: tasa de variación anual de los precios, normalmente expresada como porcentaje. El índice de precios al consumo (IPC) mide la variación media de los precios a lo largo del tiempo que pagan los consumidores urbanos por una cesta de bienes y servicios de consumo del mercado.

Desinflación significa una disminución de la tasa de inflación.

Ciclo de tipos de interés: los tipos de interés generalmente suben y bajan con el tiempo y un ciclo completo refleja el cambio desde un mínimo hasta un máximo y viceversa. La variación de los tipos suele verse afectada por la forma en que los bancos centrales responden al crecimiento y la inflación de la economía.

Investment grade: bono emitido normalmente por gobiernos o empresas de los que se considera que tienen un riesgo relativamente bajo de impago de su deuda. La mayor calidad de estos bonos se refleja en su mayor calificación de crédito.

Vencimiento: se refiere a la fecha en que el principal de un bono (valor original) se reembolsa a su titular. El plazo hasta el vencimiento es el periodo en el que el titular del bono recibe pagos de intereses.

Política monetaria: las políticas de un banco central orientadas a influir en el nivel de inflación y crecimiento de una economía. Incluye el control de los tipos de interés y la oferta de dinero. La flexibilización se refiere a un banco central que aumenta la oferta de dinero y reduce los costes de endeudamiento. El endurecimiento se refiere a la actividad de un banco central destinada a frenar la inflación y desacelerar el crecimiento de la economía subiendo los tipos de interés y reduciendo la oferta de dinero. La política restrictiva es aquella en la que se endurece la política.

Recesión: disminución significativa de la actividad económica que se prolonga durante varios meses. Un «aterrizaje suave» es una desaceleración del crecimiento económico que evita una recesión.

Un «aterrizaje duro» es una recesión profunda.

Grado especulativo: Bono con una calificación crediticia inferior a un bono de crédito global («investment grade»), también conocido como bono «sub-investment grade» (inferior al crédito global) o bono de alto rendimiento. Estos bonos suelen conllevar un mayor riesgo de que el emisor incurra en impago, por lo que normalmente se emiten con un tipo de interés más alto (cupón) para compensar el riesgo adicional.

Valores del Tesoro valores de deuda emitidos por el Gobierno de Estados Unidos. Una letra del Tesoro se emite por 12 meses o menos, mientras que un bono del Tesoro se emite por más tiempo.

Volatilidad: el ritmo y la medida en que sube o baja el precio de una cartera, un título o un índice de mercado. Rentabilidad: el nivel de rentas de un valor, expresado normalmente como tipo porcentual. La rentabilidad del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.