¿Todos los caminos conducen a un menor rendimiento de los bonos en 2024?

Jenna Barnard y John Pattullo, codirectores de Global Bonds, analizan las perspectivas de los bonos en 2024, y afirman que es probable que diferentes rutas lleven al mismo destino.

7 minutos de lectura

Aspectos destacados:

- La tendencia bajista de los bonos en octubre de 2023, que lastró temporalmente la rentabilidad de los bonos, parece haber señalado el punto álgido de los tipos.

- La respuesta de los rendimientos de los bonos tras el máximo de los tipos podría seguir dos rutas históricas, pero es probable que ambas lleven al mismo destino: menores rendimientos de los bonos.

- De este modo, las áreas sensibles a los tipos, como los bonos del Estado, podrían ofrecer una rentabilidad elevada, pero la debilidad económica exigirá cautela en la selección del crédito corporativo.

Se suponía que 2023 iba a ser el año de los bonos, y aunque los rendimientos han sido positivos, reflejando en líneas generales los ingresos procedentes de los bonos, no se esperaba un fuerte aumento del capital como consecuencia de un descenso de los rendimientos. Ahora que los tipos de interés han tocado techo, ¿cuál es la causa de este retraso y cuál es el camino a seguir?

Un bache en el camino

Ya a principios de octubre de 2023 hablamos sobre el fenómeno de la "subida bajista de los bonos" que se estaba produciendo. En este caso, el rendimiento de los bonos a más largo plazo aumenta más que el de los bonos a más corto plazo. Se le llama "steepener" (pronunciamiento) porque la curva de tipos que representa los rendimientos de los bonos de la misma calidad pero con distinto tiempo hasta el vencimiento normalmente tiene una pendiente ascendente desde la parte inferior izquierda hasta la parte superior derecha. En consecuencia, si los rendimientos de los bonos a más largo plazo aumentan más rápido que los de sus homólogos a corto plazo, la curva de tipos se vuelve más pronunciada. Explicamos que la inclinación a la baja de los bonos era un acontecimiento muy poco frecuente y que cuando se producía cuando las curvas de rendimiento estaban invertidas -como fue el caso en 2023- solía provocar 1) una caída de los rendimientos máximos y 2) el inicio de una recesión.

Como si de una señal se tratara, los rendimientos empezaron a caer a lo largo de noviembre y diciembre, deshaciendo gran parte de la subida de los rendimientos durante 2023, pero no lo suficiente como para generar las plusvalías que esperábamos. Pero eso fue en 2023. ¿Pueden seguir bajando los rendimientos en 2024 y se mantendrá la segunda parte del patrón histórico, es decir, se producirá una recesión?

Diferente ruta, mismo destino

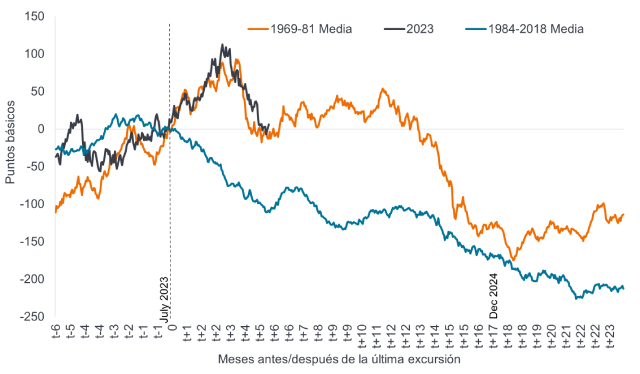

La historia puede ofrecer una valiosa lección. En primer lugar, convengamos en que la subida de julio de 2023 de la Reserva Federal estadounidense (Fed) fue la última subida (o tipo terminal en la jerga de los bancos centrales) del actual ciclo de tipos. Parece una hipótesis razonable, dado el notable ritmo de desinflación subyacente ahora evidente. A continuación, podemos trazar el cambio en el rendimiento del Tesoro estadounidense a 10 años antes y después de la última subida (como se muestra en la Figura 1), con 0 representando el punto de la última subida.

Recordemos que un aumento de los rendimientos provoca una caída de los precios de los bonos y viceversa, por lo que una línea descendente indicaría una caída de los rendimientos y un aumento de los precios de los bonos. Lo comparamos con la respuesta media de los rendimientos cada vez que la Reserva Federal terminó de subir los tipos en el periodo 1969-81 (caracterizado por una inflación alta y creciente) y en el periodo 1984-2018 (caracterizado por una inflación baja o decreciente). La superposición del episodio más reciente de 2023 muestra que los rendimientos han seguido el comportamiento de 1969-81 en lugar de la media de 1984-2018.

Gráfico 1: Variación del rendimiento del Tesoro estadounidense a 10 años tras la última subida de tipos

Fuente: Bloomberg, cálculos de Janus Henderson, 31 de diciembre de 2023. Un punto básico (pb) equivale a 1/100 de punto porcentual, 1 pb = 0,01 %. Las rentabilidades pasadas no predicen rentabilidades futuras.

Esto es interesante porque establece una rentabilidad potencialmente fuerte para los bonos en los próximos 12-18 meses, independientemente del camino que se siga. Sin embargo, el resultado en los próximos seis meses podría ser muy diferente:

- Frustrante mercado bajista de bonos a corto plazo: los rendimientos siguen la trayectoria naranja de 1969-81. Esto los situaría dentro de un rango durante una parte significativa de 2024; cualquier cosa que reavive las preocupaciones inflacionistas o una reaceleración temporal del crecimiento que lleve a los bancos centrales a retrasar los recortes de tipos podría provocar esta situación. La prolongación de los tipos de interés elevados endurece las condiciones financieras y la economía se debilita en el segundo semestre de 2024, los temores inflacionistas disminuyen y se avecinan recortes de tipos, lo que provocará un fuerte descenso de los rendimientos de los bonos a finales de 2024.

- Mercado alcista estable de bonos: los rendimientos se reconectan con la trayectoria azul de 1984-2018 y los rendimientos de los bonos disminuyen constantemente. Esto podría ocurrir si queda claro que la inflación está firmemente derrotada. Los bancos centrales se embarcan en bajadas de tipos para evitar que los tipos reales (tipos de interés menos la tasa de inflación) se vuelvan demasiado restrictivos.

Por supuesto, los rendimientos de los bonos pueden tomar un camino totalmente nuevo que no se parezca a ninguno de los anteriores. Aunque así sea, creemos que la dirección general de los rendimientos en 2024 es a la baja. En nuestra opinión, parece inviable que los rezagos de anteriores endurecimientos monetarios no pesen sobre el crecimiento económico. Seguimos viendo una alta probabilidad de recesión en EE.UU. en 2024 y algunos países europeos ya coquetean con la recesión. Recuerde que aunque los bancos centrales inicien el proceso de recorte de tipos, la mayoría de las empresas u hogares que refinancien deuda o hipotecas pagarán un tipo de interés más alto que hace unos años. La política seguirá siendo restrictiva y si la inflación es más baja significa que los tipos reales (ajustados a la inflación) son más punitivos.

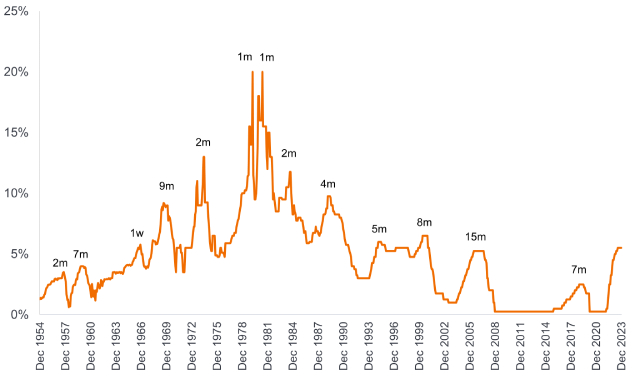

Por eso, cuando la Fed empieza a recortar, suele hacerlo rápidamente. Los tipos de interés rara vez se estabilizan durante mucho tiempo. De hecho, en los últimos 70 años la meseta media fue de seis meses. Así pues, si se produjera un recorte en marzo de 2024 -una meseta de ocho meses desde la subida de julio de 2023-, se ajustaría en líneas generales al ciclo medio.

Gráfico 2: Los picos de tipos suelen durar poco y los recortes son rápidos

Tipo de los fondos federales

Fuente: Janus Henderson, Piper Sandler, diciembre de 1954 a 31 de diciembre de 2023. El tipo de los fondos federales refleja el tipo efectivo o el límite superior del tipo objetivo. m = mes, w = semana. Las rentabilidades pasadas no predicen rentabilidades futuras.

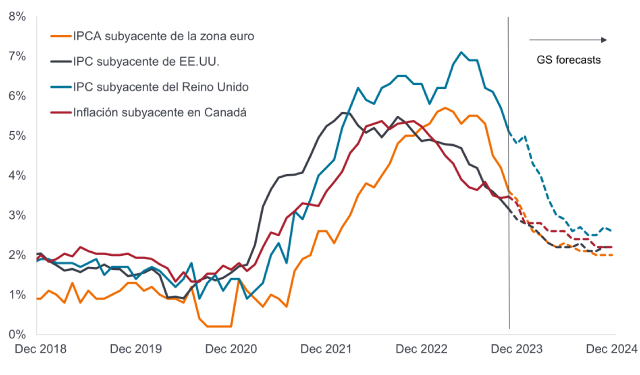

Flexibilización sincronizada

El ciclo de subidas entre los bancos centrales de los mercados desarrollados estuvo sincronizado, y la mayoría de los bancos subieron los tipos de interés con pocos meses de diferencia. Esperamos que ocurra lo mismo con los recortes. Por lo tanto, pensamos que 2024 debería ofrecer potencialmente los rendimientos que esperábamos en 2023, con una combinación de ingresos y plusvalías de los bonos del Estado a medida que bajen los rendimientos.

Figura 3: Lo que sube tiene que bajar (juntos)

Tasas de inflación en los principales mercados desarrollados, variación porcentual interanual

Fuente: Janus Henderson Investors, previsiones de Goldman Sachs, diciembre de 2018 a noviembre de 2023. IPCA = Índice Armonizado de Precios de Consumo, PCE = Gasto en Consumo Personal, IPC = Índice de Precios de Consumo. La inflación subyacente representa las tasas de inflación excluyendo sectores volátiles como la alimentación y la energía. Las líneas de puntos representan las previsiones. No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

Dentro del crédito, creemos que los títulos respaldados por hipotecas de agencias ofrecen potencialmente atractivos, tanto por sus ingresos como por su riesgo de crédito relativamente bajo al estar respaldados por agencias federales o por el Gobierno de EE.UU. directamente. También estamos empezando a considerar los bonos corporativos de alto rendimiento con calificación BB casi como una clase de activos distinta: se está convirtiendo en un depósito para empresas en crecimiento con flujos de caja en mejora, mientras que varios bonos de grado de inversión con calificación BBB, en particular entre las telecomunicaciones, son empresas heredadas cargadas de una elevada deuda. La debilidad económica hace que sea necesario tener más cuidado a la hora de seleccionar entre los créditos corporativos.

En resumen, en los próximos meses los rendimientos de los bonos podrían tomar diferentes caminos, pero en última instancia esperamos que una combinación de ingresos y tipos a la baja conduzca a rendimientos atractivos de los bonos en 2024.

El rendimiento del Tesoro a 10 años es el tipo de interés que ofrecen los bonos del Tesoro estadounidense con vencimiento a 10 años desde la fecha de compra. Mercado bajista/mercado alcista: Un mercado bajista Un mercado bajista es aquel en el que los precios de los valores caen de manera prolongada o significativa. Un mercado alcista es aquel en el que los precios de los valores suben, especialmente durante mucho tiempo. Flujo de caja: Cantidad neta de efectivo y equivalentes de efectivo transferidos dentro y fuera de una empresa.

El índice de precios del Gasto en Bienes de Consumo Personal (PCE) subyacente mide los precios que pagan los habitantes de Estados Unidos por los bienes y servicios, excluidos los alimentos y la energía.

Calificaciones crediticias: Puntuación otorgada por una agencia de calificación crediticia como S&P Global Ratings, Moody's y Fitch sobre la solvencia crediticia de un prestatario. Por ejemplo, S&P clasifica los bonos de crédito global desde AAA (el nivel más alto) hasta BBB y los bonos de alto rendimiento desde BB hasta CCC en términos de calidad decreciente y mayor riesgo, es decir, los prestatarios con calificación CCC conllevan un mayor riesgo de impago.

Riesgo de crédito: El riesgo de que un prestatario incumpla sus obligaciones contractuales de realizar los pagos de intereses requeridos o reembolsar el préstamo.

Desinflación: Caída de la tasa de inflación.

Fannie Mae, Freddie Mac y Ginnie Mae son todas agentes hipotecarias patrocinadas por el gobierno de Estados Unidos. Las dos primeras compran hipotecas, las agrupan en valores con garantía hipoteca (MBS) y las venden a inversores privados. Este mercado hipotecario secundario aumenta la oferta de financiación disponible para préstamos hipotecarios. Ginnie Mae es una corporación estatal de propiedad absoluta que garantiza el pago puntual del principal y los intereses de MBS residenciales. No compra, vende ni emite valores por sí mismo, pero las instituciones aprobadas por Ginnie Mae pueden crear préstamos elegibles y agruparlos en valores como instrumentos MBS de Ginnie Mae.

Bono de alto rendimiento: También conocido como bono con clasificación inferior a crédito global, o bono "basura". Estos bonos suelen conllevar un mayor riesgo de que el emisor incurra en impago, por lo que normalmente se emiten con un tipo de interés más alto (cupón) para compensar el riesgo adicional asumido.

Inflación: tasa a la que aumentan los precios de los bienes y servicios en una economía. Bono global de crédito: Un bono típicamente emitido por gobiernos o empresas que se percibe que tienen un riesgo relativamente bajo de incumplimiento de pagos, lo que se refleja en la calificación más alta que les otorgan las agencias de calificación crediticia. Vencimiento: la fecha de vencimiento de un bono es aquella en que se paga a los inversores el capital de la inversión (y cualquier cupón final). Los bonos a corto plazo generalmente vencen en el plazo de 5 años, los bonos a medio plazo, entre 5 y 10 años, y los bonos a largo plazo después de más de 10 años.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye controlar las tasas de interés y la oferta de dinero. El endurecimiento monetario hace referencia a la actividad del banco central para frenar la inflación y ralentizar el crecimiento de la economía mediante el incremento de los tipos de interés y la disminución de la oferta de dinero.

Los valores respaldados por hipotecas (MBS) pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad. El tipo de interés real es el tipo de interés que recibe un inversor, ahorrador o prestamista después de descontar la inflación.

Rentabilidad total: es la rentabilidad de un activo o inversión que tiene en cuenta tanto los ingresos como las posibles plusvalías/minusvalías de capital.

Rendimiento: el nivel de rentas que genera un valor a lo largo de un periodo, expresado normalmente como tipo porcentual. Para las acciones, suele utilizarse la rentabilidad del dividendo, que divide los recientes pagos de dividendos de cada acción entre el precio de la acción. Simplificando al máximo, para un bono, se calcula dividiendo el cupón pagado entre el precio actual del bono. La curva de tipos representa los rendimientos (tipo de interés) de los bonos con una misma calidad crediticia, pero con diferentes fechas de vencimiento. Los bonos con vencimientos más lejanos suelen tener mayores rendimientos. La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Los valores del Tesoro de EE. UU. son obligaciones de deuda directa emitidas por el gobierno de EE. UU. El inversor es un acreedor del gobierno. Las Letras del Tesoro y los Bonos del Gobierno de los EE. UU. están garantizados por la plena fe y el crédito del gobierno de los EE. UU., generalmente se consideran libres de riesgo crediticio y, por lo general, tienen rendimientos más bajos que otros valores. Volatilidad mide el riesgo tomando la dispersión de rentabilidades de una determinada inversión.

La tasa y grado en que el precio de una cartera, un título o un índice, sufre altibajos.

Información importante

Los valores de renta fija están sujetos al riesgo de tipo de interés, inflación, crédito e impago. El mercado de bonos es volátil. A medida que aumentan las tasas de interés, los precios de los bonos suelen caer y viceversa. La devolución del capital no está garantizada y los precios podrían disminuir si un emisor no puede realizar los pagos a tiempo o si su solvencia crediticia empeora.

Los bonos de alto rendimiento o “basura" conllevan un mayor riesgo de impago y volatilidad de precios y pueden experimentar cambios de precios repentinos y bruscos.

Los valores respaldados por hipotecas (MBS) pueden ser más sensibles a las variaciones de los tipos de interés. Están sujetos al riesgo de prórroga, cuando los prestatarios amplían la duración de sus hipotecas cuando suben los tipos de interés, y al riesgo de amortización anticipada, cuando amortizan antes sus hipotecas al bajar los tipos de interés. Estos riesgos pueden reducir la rentabilidad.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- El Fondo invierte en bonos high yield (con calificación inferior a la categoría de inversión) y, aunque estos suelen ofrecer tipos de interés más altos que los bonos investment grade, son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- Cuando los tipos de interés aumenten (o desciendan), los precios de bonos diferentes se verán afectados de manera diferente. En particular, los precios de los bonos suelen descender cuando los tipos de interés aumentan o se espera que aumenten. Así sucede especialmente con los bonos con mayor sensibilidad a las variaciones de los tipos de interés. Una parte importante del fondo puede estar invertida en este tipo de bonos (o derivados de bonos), por lo que la subida de los tipos de interés puede tener un impacto negativo en las rentabilidades del fondo.

Riesgos específicos

- Un emisor de un bono (o instrumento del mercado monetario) puede verse imposibilitado o no estar dispuesto a pagar intereses o reembolsar capital al Fondo. Si esto sucede o el mercado percibe que esto puede suceder, el valor del bono caerá. Los bonos de alto rendimiento (sin grado de inversión) son más especulativos y más sensibles a los cambios adversos en las condiciones del mercado.

- Cuando los tipos de interés aumentan (o descienden), los precios de valores diferentes pueden verse afectados de manera diferente. En particular, los valores de bonos suelen descender cuando los tipos de interés aumentan. Este riesgo suele ser mayor cuanto mayor sea el vencimiento de una inversión en bonos.

- Algunos bonos (bonos rescatables) otorgan a los emisores el derecho a la amortización del capital antes de la fecha de vencimiento o a la prórroga del vencimiento. Los emisores podrán ejercer tales derechos cuando redunden en su beneficio y, como consecuencia, el valor del fondo puede verse afectado.

- Los mercados emergentes exponen al Fondo a una mayor volatilidad y a un mayor riesgo de pérdida que los mercados desarrollados; son susceptibles a eventos políticos y económicos adversos, y pueden estar menos regulados con procedimientos de custodia y liquidación poco sólidos.

- El Fondo puede invertir en bonos _onshore_ a través de Bond Connect. Esto puede presentar riesgos adicionales, incluyendo riesgos operativos, regulatorios, de liquidez y de liquidación.

- El Fondo podrá utilizar derivados con el fin de alcanzar su objetivo de inversión. Esto puede resultar en un "apalancamiento", que puede magnificar el resultado de una inversión y las ganancias o pérdidas para el Fondo pueden ser mayores que el coste del derivado. Los derivados también conllevan otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir con sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- Una parte o la totalidad de los gastos en curso del Fondo se pueden tomar del capital, lo que puede debilitar el capital o reducir el potencial de crecimiento de capital.

- Los CoCos (Bonons Convertibles Contingentes) pueden caer bruscamente en valor si la cualidad financiera de un emisor se debilita y un evento desencadenante predeterminado hace que los bonos se conviertan en acciones del emisor o que se amorticen parcial o totalmente.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.