La transición climática y energética presenta un amplio conjunto de oportunidades de crecimiento atractivas y a largo plazo a medida que los sistemas energéticos, industriales, de transporte, de producción y consumo del mundo hacen la transición hacia una economía baja en carbono. Ante el cambio climático global, los inversores reconocen y consideran cada vez más los impactos negativos y positivos relacionados con el clima de sus decisiones de inversión.

Muchos están eligiendo fondos cotizados en bolsa (ETF) con bajas emisiones de carbono y orientados al clima o índices alineados con París, que ayudan a los inversores a sentirse bien al reducir la intensidad de carbono de sus carteras, pero creemos que hay una manera de hacerlo mejor para los inversores y el planeta. Un enfoque integrado y gestionado activamente de la inversión en el clima y la transición energética debe tratar de ir más allá de la simple medición de la huella de carbono, los marcos de alineación y la evaluación de la energía limpia. También debe aspirar a ofrecer las mejores rentabilidades ajustadas al riesgo, invirtiendo en empresas que faciliten los cambios reales necesarios para lograr una economía mundial con cero emisiones netas.

Gran interés de los inversores en la transición climática

No debería sorprender a nadie que nuestro planeta se esté calentando rápidamente. La Tierra se hace hospitalaria y habitable para los seres humanos y los animales gracias a la regulación de la temperatura atmosférica por gases como el dióxido de carbono, el metano y el óxido nitroso. Desde que aprendimos que la combustión de combustibles fósiles (madera, carbón, petróleo y gas natural) libera grandes cantidades de energía, hemos aprovechado este conocimiento para crear calor, vapor y luego electricidad para el desarrollo industrial y la calidad de vida humana ha mejorado a pasos agigantados. Este mismo proceso también genera más gases que regulan la temperatura atmosférica. Los niveles de CO2 han pasado de unas 270 ppm (partes por millón) en la era preindustrial a unas 420 ppm a finales de 2023.1 Al mismo tiempo, las temperaturas globales han aumentado alrededor de 1,1 grados centígrados en comparación con el promedio preindustrial. En la actualidad existe un consenso y un compromiso global sobre la necesidad de actuar para limitar el aumento de la temperatura global a 2 grados, lo que culminará con el objetivo de descarbonización del suministro energético mundial para 2050.

Una transición energética de esta escala y velocidad es una tarea enorme y requerirá un cambio regulatorio para crear los palos (p. ej. impuestos sobre el carbono) y las zanahorias (como los subsidios y las subvenciones) que empujarán y tirarán a los actores económicos para que reduzcan suficientemente las emisiones de gases de efecto invernadero relacionadas con la energía. Se requiere una gran inversión y ya está en marcha. Los inversores en empresas que se dediquen a esta actividad se beneficiarán de los aproximadamente 140 billones de dólares de inversión acumulada necesarios para adaptar el sistema energético mundial, mientras que los que no puedan hacer el cambio pueden encontrarse con activos varados que conduzcan a una baja rentabilidad para los accionistas.

No es de extrañar que el interés de los inversores por integrar los factores del cambio climático en sus carteras esté aumentando. Según los datos de Morningstar, los activos gestionados por los fondos cotizados en bolsa (ETF) de la UE que siguen los índices de referencia alineados con el Acuerdo de París y la transición climática aumentaron más de un 70% con respecto a 2022 hasta los 37.000 millones de euros a finales de 2023.número arábigo Y una encuesta realizada a inversores institucionales reveló que el 26% de los fondos de pensiones europeos ya emplean un índice de bajas emisiones de carbono y relacionado con el clima.3

La inversión en índices por sí sola no es la respuesta

Si bien es alentador ver este cambio radical en la inversión en índices con conciencia climática, es poco probable que un enfoque pasivo capture plenamente los riesgos regulatorios y financieros derivados de la evolución del cambio climático y el panorama de las inversiones sostenibles. Además, sin métricas aceptadas a nivel mundial para evaluar el riesgo climático a nivel de cartera y empresa, los enfoques de los índices dependen de la creación de puntos de referencia sobre el cambio climático que pueden estar sujetos a sesgos y opacidad.

Nuestro análisis de los fondos de transición y los ETF en el mercado indica que están fuertemente inclinados hacia las grandes empresas tecnológicas que dominan los mercados globales, y tienden a evitar los sectores críticos como la energía y los materiales como el acero, el aluminio, el cobre, el uranio y el litio, que son esenciales para la entrega y facilitación de la transición. Estos fondos también suelen tener poca exposición a ciertos sectores que son clave para la transición, como el petróleo y el gas, los servicios públicos o el sector inmobiliario, posiblemente sectores en los que hacer la transición es más importante para la sociedad y los accionistas.

Un desafío clave con un enfoque de seguimiento de índices puros para la transición energética es que los índices de referencia que emplean pueden tener exclusiones o pantallas basadas en datos y adolecer de ser retrospectivos, con datos potencialmente inexactos o incompletos. La inversión activa prospectiva, basada en el análisis fundamental y con un elemento de compromiso, añade una dimensión importante que, en nuestra opinión, aumenta la probabilidad de obtener resultados óptimos tanto para la transición como para la rentabilidad de los inversores. La naturaleza inherentemente a largo plazo y la complejidad de la transición energética se adaptan mejor a una gestión activa que incluya todos los sectores materiales climáticos y tenga en cuenta factores cualitativos como la cultura corporativa y la planificación de la transición con visión de futuro, junto con el análisis financiero.

Nuestros axiomas de transición

En nuestra opinión, hay consideraciones clave que los inversores deben tener en cuenta a la hora de pensar en la transición climática y energética:

1. La inversión con baja huella de carbono por sí sola no generará la transición energética que el mundo necesita para cumplir con los objetivos gubernamentales y corporativos de descarbonización necesarios para limitar el calentamiento global a 1,5 o 2 grados por encima de la media anterior a la revolución industrial.

2. Existe la necesidad de invertir y comprometerse con las empresas de transición. La transición energética requerirá inversiones en ciertos combustibles fósiles puente. Necesitamos que ciertas industrias, como la de los hidrocarburos, proporcionen energía y transporte asequibles durante las próximas dos décadas mientras se desarrolla la transición energética. Obligar a las buenas empresas a desprenderse de sus activos de combustibles fósiles puede limpiar ópticamente esos negocios a medio plazo, pero no conduce necesariamente a un cambio real.

3. La gestión activa y el compromiso con los sectores de materiales climáticos son cruciales para lograr la creación de valor a largo plazo.

4. Las compensaciones son endémicas: no podemos hacer la transición sin los materiales proporcionados por ciertas industrias de alta intensidad de carbono, como el acero o el aluminio, lo que significa que es posible que tengamos que aceptar un mayor nivel de intensidad de carbono hoy para una menor intensidad de carbono mañana. Desde el punto de vista de los inversores, una compensación que a menudo se percibe y que no es necesaria es un sacrificio en la rentabilidad de la cartera.

¿Cómo enfocar la inversión en transición climática en términos prácticos?

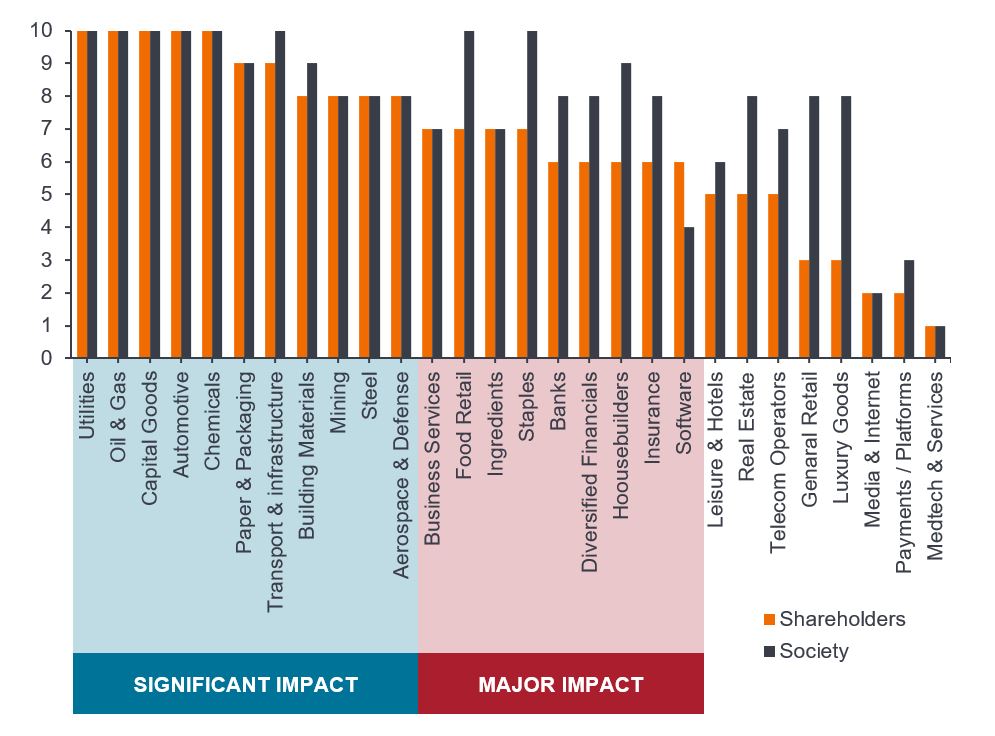

Identificar los sectores clave: Los sectores de materiales climáticos deben ser la base de la inversión en transición climática. Para estos sectores, la adaptación al cambio climático es un factor importante para los accionistas, ya sea porque abre nuevos mercados y vías para la creación de valor para los accionistas, o porque evita los impuestos punitivos sobre el carbono y la varada de activos, que disminuyen el valor para los accionistas. Otra dimensión de un sector climático-material es donde hacer la transición es importante para la sociedad en general. Lamentablemente, algunos de ellos están excluidos de ciertos enfoques de inversión climática con bajas emisiones de carbono.

Gráfico 1: Tanto los accionistas como la sociedad pueden beneficiarse de la inversión climática

Fuente: BNP Exane, «How to be a Net Zero hero» (Cómo ser un héroe de las cero emisiones netas), 30 de agosto de 2022. Las puntuaciones se asignan sobre 10 por el impacto material y la relevancia de las cuestiones climáticas y materiales para los accionistas y la sociedad. Se utiliza aquí para ilustrar algunos de los sectores clave que deberían constituir la base de la inversión en transición climática.

Dentro de estos sectores, uno debe centrarse en identificar a las empresas que están proporcionando insumos clave para la cadena de valor de la transición (p. ej. materiales, transporte, productos químicos, financiación, tecnología) y empresas que están en proceso de transición hacia operaciones con bajas emisiones de carbono (p. ej. servicios públicos, acero, materiales).

Comprender a las empresas en profundidad y construir objetivos prospectivos: Además, es imperativo contar con una buena comprensión informada por un análisis interno de la preparación de las empresas para la transición a corto, mediano y largo plazo para identificar oportunidades prospectivas, en lugar de centrarse únicamente en las empresas con las credenciales más ecológicas en la actualidad.

Hay tres tipos de empresas que desempeñan un papel clave para que se produzca la transición climática:

1 Soluciones ecológicas

Empresas con exposición de ingresos al despliegue de energía limpia u operaciones de bajas emisiones, por ejemplo. turbinas eólicas, paneles solares, semiconductores utilizados en tecnologías limpias o vehículos eléctricos, etiquetas RFID (identificación por radiofrecuencia) que reducen los residuos, proveedores de tecnología renovable o de eficiencia.

Empresas con exposición de ingresos al despliegue de energía limpia u operaciones de bajas emisiones, por ejemplo. turbinas eólicas, paneles solares, semiconductores utilizados en tecnologías limpias o vehículos eléctricos, etiquetas RFID (identificación por radiofrecuencia) que reducen los residuos, proveedores de tecnología renovable o de eficiencia.

2 Facilitadores

Proveedores de materias primas críticas bajas en carbono como el cobre o el litio, financiadores del despliegue de energías limpias o bajas en carbono, software CAD o servicios de ingeniería para diseñar plantas industriales, semiconductores, proveedores de equipos de agricultura de precisión o proteínas de origen vegetal para reducir la huella ambiental de alimentar a la creciente población mundial.

3 Mejoradores

'De marrón a beige, o de "marrón a verde", empresas que proporcionan bienes y servicios esenciales, como fabricantes de automóviles, empresas de aviación, servicios públicos, productores de petróleo y gas, productores de acero o cementeros, pero que intentan hacerlo con un menor impacto de carbono.

Este enfoque de la inversión en transición climática facilita la identificación de oportunidades de inversión en toda la cadena de valor de la transición climática y energética.

Conclusión

La transición climática y energética presenta riesgos materiales para algunas empresas y enormes oportunidades para otras. Un enfoque activo y pragmático, que acepte un perfil de intensidad de carbono algo más elevado, centrado en la inversión, en lugar de únicamente en la desinversión, en todos los sectores de materiales climáticos, es un enfoque que mejora las perspectivas de lograr la transición climática y energética.

Invertir en empresas que proporcionen las soluciones, habiliten esas soluciones y las apliquen para mejorar sus propias operaciones puede lograr la diversificación y la exposición a una variedad de sectores en la búsqueda de generar los mejores rendimientos ajustados al riesgo para los inversores. Fundamentalmente, la adopción de este enfoque significa que los inversores pueden hacer el bien y sentirse bien, mientras nos esforzamos por lograr un futuro mejor para todos.

1 Laboratorio de Monitoreo Global de la NOAA: No hay señales de que los aumentos de gases de efecto invernadero se desaceleren en 2023, 24 de abril de 2024.

2 https://www.responsible-investor.com/assets-of-eu-climate-benchmark-etfs-nearly-double-in-2023/

Industrias marrones: los sectores con mayores emisiones de carbono, como las mineras, las empresas de petróleo y gas, la construcción.

Impuesto al carbono: una tasa que se aplica a la quema de combustibles derivados del carbono (carbón, petróleo, gas) y que tiene como objetivo reducir y, finalmente, eliminar el uso de combustibles fósiles.

Cartera alineada con el Acuerdo de París: una cartera que se alinea con el objetivo de lograr cero emisiones netas para 2050. El objetivo principal del Acuerdo de París es fortalecer la respuesta mundial a la amenaza del cambio climático manteniendo el aumento de la temperatura global en este siglo muy por debajo de los 2 grados centígrados por encima de los niveles preindustriales y proseguir los esfuerzos para limitar aún más el aumento de la temperatura a 1,5 grados.

Fondos indexados/enfoque: un enfoque de inversión que implica el seguimiento de un mercado o índice en particular. Se llama pasivo porque busca reflejar un índice, ya sea replicándolo total o parcialmente, en lugar de elegir o elegir activamente acciones para mantener, lo opuesto a la inversión activa.

Activos varados: activos que sufren amortizaciones imprevistas, devaluaciones o conversiones en pasivos debido a los impactos relacionados con el cambio climático.

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse.

Los sectores de recursos naturales pueden verse significativamente afectados por los cambios en la oferta y la demanda de recursos naturales, los precios de la energía y las materias primas, los acontecimientos políticos y económicos, las incidencias medioambientales, el ahorro energético y los proyectos de exploración.

La inversión sostenible o basada en aspectos Ambientales, Sociales y de Gobernanza (ASG) examina factores que van más allá del tradicional análisis financiero. Esto puede limitar las inversiones disponibles y hacer que la rentabilidad y las exposiciones difieran de las del mercado en general y estén potencialmente más concentradas en determinadas áreas.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.