Como inversores, tratamos de mantener un enfoque reflexivo, práctico y abierto al realizar análisis fundamentales y ASG de las empresas. Tenemos visión de futuro y estamos dispuestos a plantearnos cómo pueden cambiar las empresas y los sectores. Por ello, los miembros del equipo de renta variable europea desaprobamos en general las exclusiones contundentes en materia ASG. Una excepción importante a este planteamiento es el tabaco. Nuestra decisión de no invertir en tabaco se fundamenta dos premisas: 1) el sector no proporciona un beneficio neto a la sociedad 2) ni sus modelos de negocio son fundamentalmente sostenibles, necesarios o aparentemente capaces de realizar la transición a un nivel sostenible.

El sector ha sido tradicionalmente benévolo con los accionistas. El índice MSCI World Tobacco ha generado una rentabilidad anualizada del 7,1% desde 1999 (cuando se creó el índice), frente a una rentabilidad del 6,2% anual del índice MSCI World en general. El líder del mercado europeo, British American Tobacco (BAT), se ha comportado incluso mejor, con una tasa anual aún mayor, del 11,5%.1 Los accionistas han recogido los frutos de un negocio centrado en la producción de un producto altamente adictivo a un coste muy bajo, un modelo que, a primera vista, es la envidia de muchos consejos de administración ¿Qué está cambando entonces?

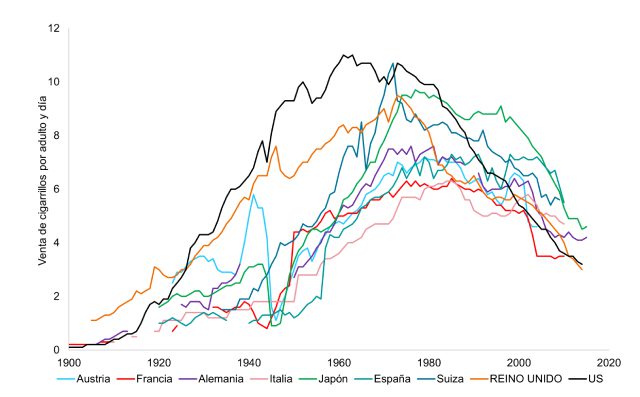

La demanda se está esfumando

Una sociedad más concienciada con la salud (la generación Instagram) y un régimen regulador cada vez más estricto nos hacen cuestionar el entorno de la demanda a largo plazo. Las campañas antitabaco, las estrictas normativas de los gobiernos, los impuestos más altos, la prohibición del tabaco mentolado o con aromas, los posibles tapones de nicotina y los envases disuasorios de los productos (que a menudo son más horripilantes que una película de terror de Hollywood) son cada vez más frecuentes. Algunos países han dado un paso más allá y se han propuesto crear un entorno sin humo. Nueva Zelanda ha anunciado su intención de estar libre de tabaco en 2025 y ha dado el paso audaz de prohibir la venta de cigarrillos a los ciudadanos nacidos después de 2008. Otros países, incluidos los de la UE, estudian una normativa similar. Aunque no prevemos un desplome repentino de la demanda de cigarrillos, es probable que la tendencia a fumar menos continúe, al menos en los países desarrollados.

A diferencia de otros «sectores del pecado», el tabaco ni es necesario ni aporta nada a la sociedad. Por ejemplo, podría argumentarse, y así lo hemos hecho, que la sociedad no puede dejar de consumir petróleo o hidrocarburos, ya que desempeñan un papel fundamental en una transición ordenada hacia las cero emisiones netas de carbono. Pero no es el caso de los productos del tabaco, que no son bienes básicos ni contribuyen a la salud humana ni al crecimiento económico o la estabilidad. Esto significa que la retirada de capital de los por parte de los responsables de asignación con conciencia ASG supondrá también un obstáculo persistente para el sector.

Gráfico 1. Caída de las ventas de cigarrillos

Fuente: estadísticas internacionales sobre tabaquismo, 2017. Ventas de cigarrillos por adulto (mayor de 15 años) y día (1875-2015).

¿Es la diversificación de productos la respuesta?

En su intento por mitigar su impacto en la salud pública, las empresas tabaqueras han tratado de introducir «productos de menor riesgo», como el cigarrillo sin combustión, el vapeo y, últimamente, el mercado del cannabis. Pero, una vez más, no tenemos claro cómo estos productos podrían suponer un menor riesgo social y de gobernanza y, por tanto, unos flujos de caja más sostenibles. Las implicaciones sanitarias de estos productos tardarán probablemente toda una vida en entenderse lo suficiente. Public Health England afirma que «es probable que los productos de tabaco calentado expongan a los consumidores y otras personas a niveles más bajos de partículas y compuestos nocivos y potencialmente nocivos. La magnitud de la reducción encontrada varía dependiendo de los estudios».

También han surgido consecuencias imprevistas de estos nuevos productos, como la prevalencia del vapeo entre los jóvenes. JUUL, una importante marca de vapeadores, no solo atrajo a los jóvenes con sus productos de tabaco con aromas, sino que también vulneró la legislación al contener niveles de nicotina varias veces superiores a la dosis acordada, incluso mayores que los de un cigarrillo. Por ello, sus productos resultaban sumamente adictivos, sobre todo entre los jóvenes, muchos de los cuales nunca habían fumado un cigarrillo. En consecuencia, JUUL recibió una multa de 1.200 millones de dólares de los organismos reguladores por agravar el problema del vapeo en EE. UU.2 Posteriormente, EE. UU. prohibió los cigarrillos electrónicos de cartucho con sabor a menta y frutas.

Cuarenta países están estudiando la reciente medida reguladora de EE. UU. y se plantean la posibilidad de imponer prohibiciones similares. En algunos mercados, había más de 16.000 sabores únicos de tabaco disponibles.3 Para nosotros, se trata de un ejemplo de un producto que pretendía transformar y mejorar el impacto social del sector, pero que en algunas áreas ha logrado lo contrario, y con ello, un mayor riesgo financiero para las empresas en cuestión.

Las cuatro mayores tabacaleras (Altria, Philip Morris, British American Tobacco e Imperial Brands) se han hecho presentes en el mercado del cannabis, centrándose en invertir en empresas de I+D de cannabidiol y biofarmacéuticas radicadas principalmente en EE. UU., Canadá y Alemania (donde el cannabis ha sido legalizado). En nuestra opinión, esto no contribuye a reducir el riesgo ASG del sector, pero será interesante ver cómo se desarrolla este mercado incipiente.

Implicaciones medioambientales del sector del tabaco

Mientras que las consecuencias sociales perjudiciales del consumo de tabaco se conocen de sobra, las repercusiones medioambientales de la producción y el consumo de tabaco, menos conocidas, pero no por ello menos importantes, a menudo pasan desapercibidas y merecen una mayor atención. El sector contribuye a la deforestación, talando 600 millones de árboles cada año, y consume mucha agua, ya que cada cigarrillo utiliza 3,7 litros de agua a lo largo de su ciclo de vida (principalmente debido al cultivo).4,5 Este considerable consumo de agua resulta sumamente inquietante, dada la creciente preocupación por la escasez de recursos hídricos en un mundo que se recalienta.

A medida que el sector pasa de los productos combustibles a los productos de nueva generación (NGP), como los vaporizadores y los cigarrillos electrónicos, se generan importantes residuos debido al uso de plásticos y baterías en estos dispositivos. Por ejemplo, el tamaño de la batería de un vaporizador de una empresa es comparable al de un iPhone 13 Pro Max. La eliminación de estos residuos plantea importantes retos medioambientales y se ha visto como laguna en los informes del sector, ya que la información disponible sobre los programas de reciclaje es limitada. Sin embargo, los gobiernos presionan cada vez más a las compañías tabaqueras para que asuman una mayor responsabilidad en la gestión de residuos.

En nuestra opinión, a diferencia de otros ámbitos de alto riesgo ASG, como el petróleo, el acero y el cemento, no hay duda de que la sociedad puede funcionar con la «cancelación» inmediata de los cigarrillos. Y, por tanto, la presión reguladora seguirá siendo una constante. Los esfuerzos del sector por pasar a productos de nueva generación y al cannabis han traído consigo más complicaciones. Algunos inversores orientados al valor pueden argumentar que las valoraciones del sector del tabaco ya reflejan su declive y que la generación de caja es atractiva. Este argumento tiene su mérito, pero para nuestros clientes podemos encontrar muchas otras áreas del mercado con flujos de caja más claramente sostenibles y que además tengan un efecto positivo en la sociedad y el medioambiente.

1 Bloomberg, del 31 de diciembre de 1998 al 31 de marzo de 2023, en USD.

2 Reuters, «Juul agrees to pay $1.2 bln in youth-vaping settlement», Bloomberg News, 9 de diciembre de 2022.

3 Reuters, «Young lured to tobacco addiction via e-cigarettes», OMS, 27 de julio de 2021.

4 Organización Mundial de la Salud, «WHO raises alarm on tobacco industry environmental impact», 31 de mayo de 2022.

5 Preguntas y respuestas de la Organización Mundial de la Salud, «Día Mundial Sin Tabaco 2022», 31 de marzo de 2022.

Las referencias a títulos específicos no constituyen una recomendación para la compra, venta, o el mantenimiento de ningún valor, estrategia de inversión o sector del mercado, y no se ha de suponer que sean rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

Los aspectos Ambientales, Sociales y de Gobernanza (ESG, por sus siglas en inglés), o inversión sostenible, examinan factores que van más allá del tradicional análisis financiero. Esto podría limitar las inversiones disponibles y hace que la rentabilidad y exposiciones difieran de las del mercado en general y estén potencialmente más concentradas en determinadas áreas.

El MSCI World Index℠ refleja la rentabilidad del mercado de renta variable de los países desarrollados mundiales.

Net Zero Carbon: un compromiso para reducir a cero el máximo posible las emisiones de gases de efecto invernadero (GEI), de forma que cualquier emisión restante sea reabsorbida de la atmósfera, por los océanos y los bosques.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.

Información importante

Le recomendamos que lea la siguiente información acerca de los fondos relacionados con el presente artículo.

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Las acciones de sociedades pequeñas o medianas pueden ser más volátiles que las acciones de grandes sociedades, y en ocasiones puede ser difícil valorar o vender acciones en tiempos y precios deseados, lo que aumenta el riesgo de pérdida.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

Riesgos específicos

- Las acciones/participaciones pueden perder valor con rapidez y, por lo general, implican un mayor riesgo que los bonos o los instrumentos del mercado monetario. Como resultado, el valor de su inversión puede bajar.

- Si un Fondo tiene una gran exposición a un país o una región geográfica en concreto, lleva un nivel más alto de riesgo que un fondo que está mucho más diversificado.

- El Fondo podrá utilizar derivados para reducir el riesgo reducir el riesgo o gestionar la cartera de forma más eficiente. Sin embargo, esto conlleva otros riesgos, en particular, que la contraparte de un derivado no pueda cumplir sus obligaciones contractuales.

- Si el Fondo mantiene activos en divisas distintas de la divisa base del Fondo o si usted invierte en una clase de acciones/ participaciones de una divisa diferente a la del Fondo (a menos que esté «cubierto»), el valor de su inversión puede verse afectado por las variaciones de los tipos de cambio.

- Cuando el Fondo, o una clase de acciones/participaciones con cobertura, trata de mitigar los movimientos del tipo de cambio de una divisa en relación con la divisa base, la propia estrategia de cobertura puede tener un impacto positivo o negativo en el valor del Fondo debido a las diferencias en los tipos de interés a corto plazo entre las divisas.

- Los valores del Fondo podrían resultar difíciles de valorar o de vender en el momento y al precio deseados, especialmente en condiciones de mercado extremas, cuando los precios de los activos pueden estar bajando, lo que aumenta el riesgo de pérdidas en las inversiones.

- El Fondo podría perder dinero si una contraparte con la que negocia el Fondo no está dispuesta o no es capaz de cumplir sus obligaciones, o como resultado de un fallo o retraso en los procesos operativos o del fallo de un proveedor externo.

- El Fondo sigue un estilo de inversión value que crea un sesgo hacia determinados tipos de empresas. Esto puede hacer que el Fondo obtenga una rentabilidad muy inferior o muy superior a la del mercado general.