Renta variable estadounidense de gran capitalización: análisis desde el prisma de los beneficios

El gestor de carteras Jeremiah Buckley analiza los factores clave que contribuyen a las expectativas de crecimiento de beneficios para los valores estadounidenses de gran capitalización. En su previsión para 2024, destaca la mejora de los márgenes, los bazas favorables para el crecimiento secular, el descenso del gasto de ciclo largo y el gasto de los consumidores como áreas a tener en cuenta.

5 minutos de lectura

Aspectos destacados:

- Dada la previsión de crecimiento moderado de los beneficios para 2024, nuestras perspectivas para las acciones de gran capitalización estadounidenses son moderadamente optimistas.

- La mejora de los márgenes societarios y las bazas favorables al crecimiento secular son factores positivos, pero el gasto de los consumidores favorecerá a algunos sectores frente a otros y la reducción del gasto de ciclo largo puede ser un riesgo inadvertido.

- Las transiciones económicas exigen una cuidadosa selección de valores y un énfasis en la calidad. En nuestra opinión, los inversores deberían centrarse en empresas con flexibilidad financiera y bazas favorables al crecimiento secular que dependan menos de las condiciones macroeconómicas para impulsar el crecimiento.

Después de modestas caídas en 2023, y a pesar de las incertidumbres macroeconómicas persistentes, creemos que los beneficios volverán a crecer en 2024, aunque su crecimiento seguirá siendo inferior al promedio histórico a largo plazo.

Hay factores positivos que respaldan nuestra previsión de crecimiento modesto, así como riesgos que debemos vigilar. En este escenario base, veremos probablemente un producto interno bruto (PIB) real modesto, un gasto de los consumidores resistente pero en descenso, condiciones estables del empleo, una mejora del margen de beneficios y un crecimiento a partir de tendencias seculares clave.

¿Puede persistir la pujanza del consumo?

El gasto de los consumidores ha impulsado la economía tras la pandemia, pero probablemente se enfrentará a fuerzas contrapuestas en 2024. El menor ahorro de los hogares y los tipos de interés más altos tenderán a frenar el gasto en compras de artículos costosos y financiados con deuda, como viviendas y automóviles. Sin embargo, las categorías que respaldan a los consumidores con abundante efectivo pueden resultar más resistentes en un entorno de tipos más altos debido a los intereses devengados por los ahorros.

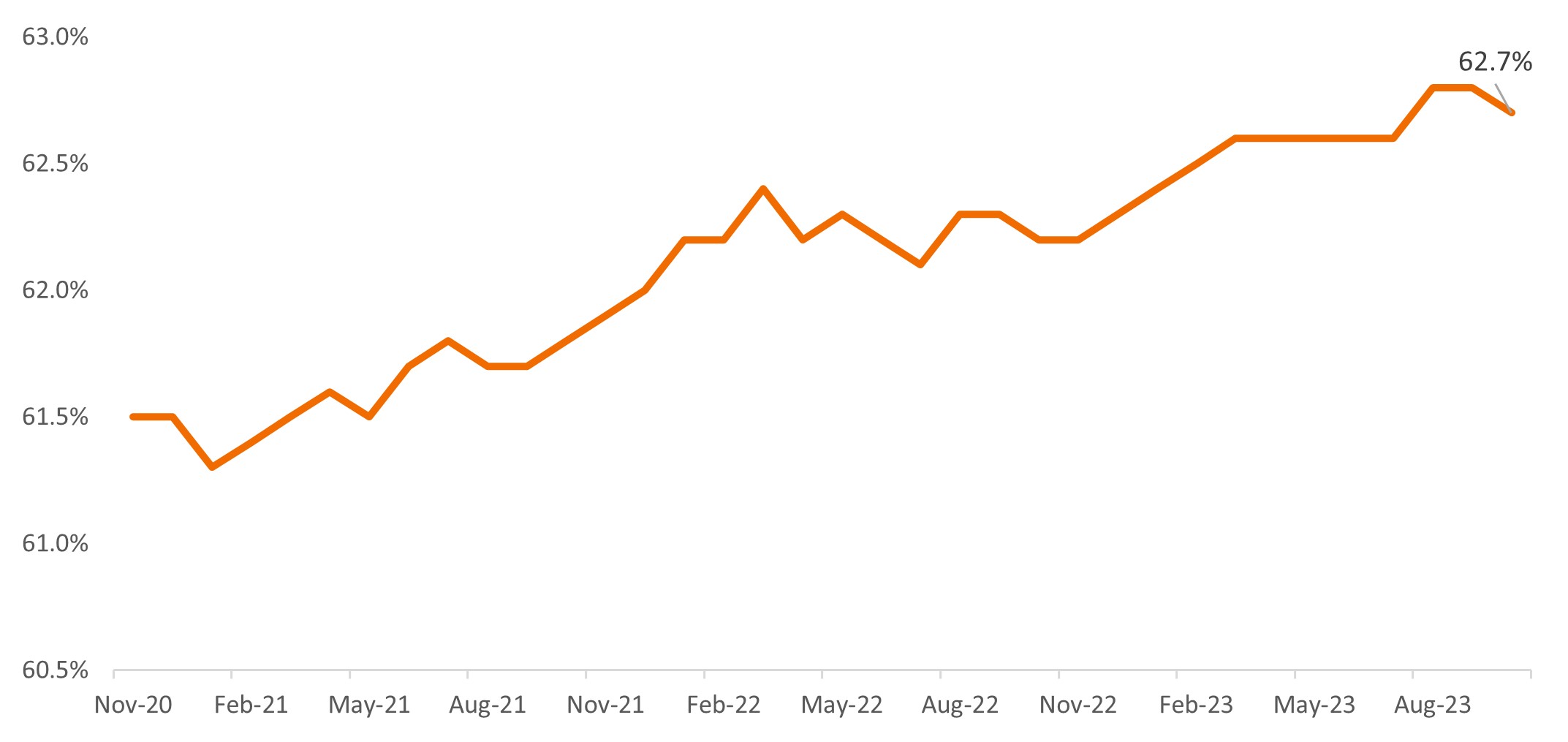

El sólido gasto de los consumidores se ha visto fuertemente sustentado por el mercado laboral, que, a nuestro juicio, se mantendrá relativamente estable en 2024. En concreto, la participación en el mercado laboral continúa aumentando progresivamente, lo que constituye una señal positiva, mientras que el gasto en consumo discrecional debería beneficiarse de las recientes subidas de los salarios reales.

Tasa de participación de la mano de obra en EE. UU.

Fuente: Departamento de Trabajo de Estados Unidos, Bloomberg; datos desestacionalizados para los últimos 3 años cerrados el 31 de octubre de 2023.

Fuente: Departamento de Trabajo de Estados Unidos, Bloomberg; datos desestacionalizados para los últimos 3 años cerrados el 31 de octubre de 2023.

Ganancias medias por hora ajustadas a la inflación

Fuente: Departamento de Trabajo de EE.UU. Ganancias medias por hora en términos interanuales y desestacionalizados. Inflación representada por el índice de Precios del Gasto en Bienes de Consumo Personal (PCE) subyacente. Fuente: Oficina de Análisis Económico (BEA).

Las presiones sobre los márgenes se moderan

Desde la perspectiva de las empresas, la inflación salarial parece estar moderándose (lo que supone un alivio para los márgenes) y prevemos que seguirá reduciéndose en dirección a rangos históricos en los próximos meses. Las empresas de servicios, en particular, ya han experimentado este empujón, ya que la contratación y la retención se normalizaron recientemente comparado con hace 6 a 12 meses.

Por otro lado, los beneficios del tercer trimestre no revelaron ninguna presión importante sobre los márgenes en las manufacturas u otros sectores económicos que indicaran recortes en la contratación. Los menores costes de las materias primas y el transporte finalmente se están traduciendo en un menor coste de los bienes vendidos, mientras que las nuevas existencias están reemplazando artículos más caros generados por los altos costes de los insumos en 2022, una ventaja que surgió a fines de 2023 y que debería persistir durante 2024.

Motores del crecimiento secular

El potencial de crecimiento de los beneficios viene sustentado además por poderosas tendencias seculares. Dos a las que estamos prestando especial atención son la inteligencia artificial (IA), concretamente la IA generativa (GenAI), y las terapias para adelgazar, como las incretinas.

La IA es una potente tecnología que podría producir aumentos duraderos de la productividad y eficiencia. Las empresas que están haciendo posible la creación de infraestructuras y plataformas de IA son las claras beneficiarias al aprovechar el gasto actual en tecnologías, aunque creemos que se ampliarán las oportunidades de inversión. Dada la rápida adopción de la GenAI por parte de las empresas y la formación interna sobre grandes modelos lingüísticos (LLM), la pregunta que se hacen los inversores ahora es: ¿qué valor puede liberarse? Nuestra apuesta es identificar a los ganadores y perdedores potenciales de este tema a largo plazo.

As for incretins and GLP-1 appetite suppression weight-loss drugs, this breakthrough innovation also has the potential to drive both growth and disruption. We are bullish on the outlook but monitoring potential secondary impacts. These weight loss therapies help curb appetite, and the growth in their adoption rate has sparked volatility in consumer staples, retail, and restaurants as users increasingly focus on reduced calorie intake. Ripple effects could also impact healthcare utilization, should obesity rates decline.

Se avecinan riesgos del ciclo

Aunque nuestra previsión es moderadamente optimista, creemos que el impacto retardado de los tipos más altos en el gasto en activos fijos de ciclo largo, o en los gastos en proyectos plurianuales, es un riesgo potencial que se ha ignorado. La solidez del ciclo largo ayudó a impulsar el crecimiento en 2023, ya que muchos proyectos en bienes de equipo, defensa y aeroespacial se materializaron después de retrasos sufridos por la pandemia debido a problemas laborales y de la cadena de suministro. Por otro lado, la resiliencia del gasto en construcción en 2023 se debe en parte al gasto público y a proyectos que abarcan varios años, como las viviendas plurifamiliares.

Estos factores favorables deberían desvanecerse, especialmente en un entorno de tipos más altos. Los nuevos pedidos están reduciéndose y es probable que surja un desfase en el gasto de reemplazo en nuevos proyectos, lo que supondrá un lastre para la expansión económica general durante el próximo año.

En el lado positivo, las industrias de ciclo corto como los PC, semiconductores y equipos de ciencias biológicas (todas ellas sufrieron recesión en 2023 ante el agotamiento de existencias) tienen el potencial de regresar a niveles normales en 2024. Estamos muy pendientes de esta posible transición de los motores del crecimiento económico y de beneficios desde los bienes de equipo de ciclo largo a las industrias de ciclo corto.

La calidad es fundamental

Seguimos de cerca tanto el gasto en bienes de consumo como de capital, ya que influyen enormemente en nuestras hipótesis base de crecimiento moderado de los beneficios y una visión moderadamente optimista sobre la renta variable de crecimiento de gran capitalización.

La expectativa de que los tipos de interés se mantendrán elevados se traduce, en nuestra opinión, en empresas muy apalancadas que se verán acuciadas; sin embargo, las empresas de “calidad” con balances conservadores y flujos de caja sistemáticos tendrán la oportunidad de aumentar su cuota de mercado. Esto puede lograrse aumentando las inversiones en crecimiento orgánico, realizando adquisiciones a precios más atractivos o acelerando la recompra de acciones en caso de que la incertidumbre sobre un aterrizaje suave de la economía genere volatilidad en el mercado.

Durante esta transición económica, las empresas de mayor calidad con flexibilidad financiera y bazas favorables al crecimiento secular parecen mejor posicionadas, al depender menos del crecimiento macroeconómico general para impulsar la expansión de los beneficios.

El índice de precios del Gasto en Bienes de Consumo Personal (PCE) subyacente mide los precios que pagan los habitantes de Estados Unidos por los bienes y servicios, excluidos los alimentos y la energía.

Márgenes se refiere a los márgenes de explotación y de beneficio, que se expresan como porcentaje y miden el grado en que una empresa gana dinero. El margen de beneficio representa la parte de los ingresos por ventas de una empresa que se retiene como beneficio, tras deducir todos los costes. El margen de explotación es la cantidad de beneficios que gana una empresa por cada dólar de ventas después de pagar los costes variables de producción, como salarios y materias primas, y antes de pagar intereses o impuestos.

Crecimiento secular se refiere a actividades de mercado que producen un crecimiento significativo y se desarrollan en horizontes lejanos. Las actividades del mercado no se ven afectadas por factores coyunturales y es probable que continúen moviéndose en la misma dirección general en el futuro previsible.

Volatilidad mide el riesgo tomando la dispersión de rentabilidades de una determinada inversión.

Información importante

Los títulos de renta variable están sujetos a riesgos, incluido el riesgo de mercado. Las rentabilidades fluctuarán en respuesta a acontecimientos políticos, económicos y relacionados con los emisores.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.