Encontrar el punto óptimo para la renta variable global en 2024

En sus perspectivas para la renta variable mundial, el director de análisis Matt Peron, el director de renta variable para las Américas, Marc Pinto, y el director de renta variable para EMEA y Asia Pacífico, Lucas Klein, sostienen que, ante la probable desaceleración de la economía mundial, los inversores deberían mantenerse a la defensiva y dar prioridad a los títulos de calidad.

8 minutos de lectura

Aspectos destacados:

- Incluso con el ciclo de los tipos de interés alcanzando máximos, la economía mundial tiene ante sí varios obstáculos, al desacelerarse el mercado de trabajo estadounidense y desaparecer otros motores del crecimiento.

- Es probable que los beneficios empresariales registren presiones adicionales en 2024 a medida que el consumo y la inversión empresarial se ajustan a un mayor coste del capital.

- Dado que esperamos que se evite una recesión profunda, los inversores podrán mantener su exposición a renta variable, pero deberían hacerlo posicionándose a la defensiva y dando prioridad a los títulos de calidad.

Para pronosticar lo que creemos que le espera a la economía mundial y a los mercados de renta variable en 2024, primero tenemos revisar nuestros pronósticos para 2023. Hace un año anticipábamos una desaceleración en el crecimiento de los beneficios empresariales, pero estábamos convencidos de que la economía mundial evitaría la recesión, al permitir el descenso de la inflación reducir la contundencia del endurecimiento de las políticas de los bancos centrales. En nuestra opinión, un escenario así no sería terrible para los activos de mayor riesgo, siempre y cuando los inversores se centraran en empresas de calidad caracterizadas por flujos de caja estables y balances conservadores.

Una buena parte de nuestras predicciones se ha cumplido. Pero 12 meses después, todavía nos encontramos en una economía de ciclo tardío y muchas de nuestras expectativas aún no se han cumplido plenamente. ¿Por qué? Una razón es la resiliencia del consumidor estadounidense, que durante mucho tiempo ha sido un motor de crecimiento para la economía global. Esto resultó fortuito dados los fuertes contratiempos con los que tuvo que lidiar otra importante fuente de crecimiento: el sector inmobiliario de China, cada vez más endeudado.

El auge del consumo – a pesar del agresivo endurecimiento de las políticas públicas – está en línea con nuestra opinión de que la economía estadounidense es menos sensible a los tipos que en años anteriores. El estado saneado de las finanzas de los consumidores es importante porque rara vez se han producido recesiones sin que la contracción del gasto privado fuera una causa central. Pero no estamos fuera de peligro, sobre todo considerando que el mercado de trabajo está debilitándose. El crecimiento mensual del empleo se ha enfriado, el número de puestos vacantes está muy por debajo de su máximo de 2022 y las subidas salariales han agotado su recorrido, aunque los salarios finalmente vuelven a ser positivos una vez ajustados para tener en cuenta la inflación.

¿Dónde estamos ahora?

Si bien los inversores pueden celebrar el fin de las subidas de tipos en Estados Unidos (y probablemente poco después en otras regiones), el optimismo debería moderarse con respecto a las esperanzas de un giro dovish en la política monetaria. En nuestra opinión, es probable que los tipos de referencia sigan siendo restrictivos hasta que los datos económicos confirmen que la inflación mantiene su trayectoria descendente. La prolongación de esta fase tardía del ciclo representa un obstáculo tanto para la economía como para los títulos de renta variable. Nosotros, sin embargo, no somos tan pesimistas como algunos de nuestros pares. Aunque muchos indicadores, incluida una curva invertida de los bonos del Tesoro estadounidense, apuntan a una desaceleración, creemos que la Reserva Federal de Estados Unidos (Fed) tiene una posibilidad razonable de lograr el elusivo aterrizaje suave, aunque no se puede descartar una recesión superficial.

Es posible que otras regiones no sean tan afortunadas. Es probable que Europa y el Reino Unido coqueteen con un crecimiento negativo en los próximos trimestres, y un shock imprevisto podría hacerlos entrar en recesión. Como se mencionó anteriormente, si China no puede echar mano de la inversión inmobiliaria para estimular el crecimiento, es posible que tenga que conformarse con que el producto interno bruto se expanda a una tasa muy por debajo del rango del 6% al 10% al que se había acostumbrado.

Frágil pero invertible

Dado que mucho depende de si las autoridades evitan la recesión, los mercados de valores se encuentran en un estado similar de fragilidad al de la economía mundial. La situación se ve agravada por la estrechez extrema que ha caracterizado a los mercados en 2023. Estados Unidos representa actualmente casi la mitad del índice MSCI All-Country World IndexTM y el sector tecnológico acapara más de una cuarta parte del índice S&P 500® . Si se incluyen Internet y las plataformas de comercio electrónico no clasificadas como tecnológicas, esta proporción aumenta considerablemente.

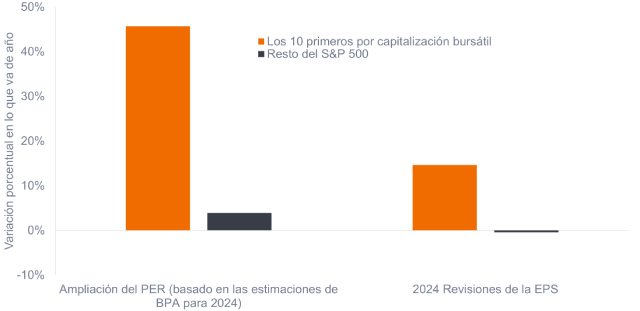

Tal concentración en títulos de máximo nivel oculta un estado de ánimo menos optimista que el que implican las ganancias de dos dígitos del S&P 500 en lo que va del año. La cotización de los 7 Magníficos, frecuentemente citados, se ha duplicado en 2023. Mientras tanto, el S&P 500 con igual ponderación es modestamente positivo. La disparidad se extiende a las valoraciones y las ganancias. Los diez nombres principales del S&P 500 han visto cómo sus múltiplos precio-beneficio (P/E), basados en las ganancias de todo el año 2023, se han expandido en un 40%. Los múltiplos de los miembros restantes son más o menos planos. De manera similar, las expectativas de ganancias para los 10 nombres principales se han revisado al alza en un 19%. Por lo demás, nuevamente, son planos. Lo mismo se aplica a las previsiones para 2024. A nivel agregado, creemos que los beneficios mundiales de 2024 corren el riesgo de no alcanzar las expectativas actuales.

Gráfico 1: Expansión múltiple del índice S&P 500 y revisiones de los beneficios de cara 2024

La expansión de los múltiplos de valoración y el aumento de las estimaciones de ganancias han sido impulsados por algunos nombres de megacapitalización, mientras que el resto del índice apenas se ha mantenido estable.

Fuente: Bloomberg, Janus Henderson Investors, a 16 de noviembre de 2022. BPA = Beneficios por acción. El rendimiento pasado no es garantía de rentabilidades futuras.

Fuente: Bloomberg, Janus Henderson Investors, a 16 de noviembre de 2022. BPA = Beneficios por acción. El rendimiento pasado no es garantía de rentabilidades futuras.

Los otros 493

El ascenso de los 7 Magníficos se ha visto impulsado en parte por la exposición de estas empresas al tema de inversión más candente del año: la inteligencia artificial (IA). Pero otro factor es que exhiben las características de calidad de flujos de efectivo consistentes y un uso juicioso del apalancamiento. En este contexto, una asignación a estas empresas se alinea con nuestra preferencia por mantenernos a la defensiva en lo que probablemente seguirá siendo una economía tibia.

Se puede apreciar el potencial transformador de la IA y al mismo tiempo reconocer que el precio de una acción refleja plenamente su potencial. La naturaleza de la difusión de la tecnología significa que probablemente habrá muchos beneficiarios de la IA fuera de los líderes del mercado de 2023. De manera similar, la calidad no se limita a unas pocas megacapitalizaciones ricas en efectivo. Muchas de las otras 493 empresas del S&P 500 –así como de los índices globales– poseen rasgos defensivos similares.

Consideramos que esta es una de las oportunidades más prometedoras para la renta variable en 2024. Al reconocer que la concentración del mercado –a menudo impulsada por estrategias pasivas ponderadas por capitalización– ha dejado a muchas empresas atractivas con precios incorrectos, los inversores pueden acceder a los mismos temas duraderos y características defensivas que les han resultado útiles en 2023, pero con valoraciones más atractivas. Con nuestra expectativa de que se evitará una recesión profunda, los valores con múltiplos más bajos tienen más probabilidades de reputar cuando los mercados se repongan de las diatribas del debilitamiento económico en lugar de tirar la toalla en medio de una feroz contracción económica.

¿Estamos ya ahí?

Hasta que tengamos una mayor visibilidad sobre la senda de la economía mundial en el futuro inmediato y su impacto en los beneficios empresariales, vemos en las empresas de calidad, a menudo postergadas en las capitalizaciones de mercado de los índices, un equilibrio razonable entre características defensivas y valoración. Aun no pudiendo descartar errores de política monetaria, en lugar de que los bancos centrales suban demasiado los tipos, el mayor riesgo, a nuestro juicio, es que relajen sus posturas antes de la cuenta, desencadenando una segunda ola de inflación. Esto conduciría inevitablemente a otra ronda de políticas restrictivas y, por tanto, a un lastre para el crecimiento.

La naturaleza cíclica de Europa y de los países con una fuerte dependencia de las exportaciones los hace especialmente vulnerables a la ralentización de la economía. Un empeoramiento del contexto geopolítico y el ciclo electoral en Estados Unidos podrían introducir riesgos adicionales. El mundo también está observando cómo China aborda la resaca que ha dejado el excesivo endeudamiento y sus intentos de reactivar el crecimiento.

Por último, los inversores deben comprender cómo incidirá en la renta variable el establecimiento de un – nuevo régimen – con tipos de interés más altos. Las empresas con modelos de negocio cuestionados ya no pueden confiar en un costo de capital barato para enmascarar su incapacidad para generar efectivo de manera constante. Y las tasas de descuento más altas eliminarán el impulso a los flujos de efectivo futuros que las empresas de crecimiento secular han estado recibiendo.

Este último punto tiene implicaciones tanto de estilo como geográficas. En este nuevo régimen, un límite a los múltiplos de las empresas en crecimiento podría hacer que el péndulo vuelva a inclinarse hacia las empresas de valor. Esto podría beneficiar a Europa y otras regiones con grandes descuentos, especialmente si un aterrizaje suave permite a los inversores aumentar su exposición a acciones de valor y cíclicas en previsión de una recuperación. Una vez que el ciclo finalmente cambie, el nuevo régimen de tipos significa que los inversores no pueden rotar indiscriminadamente hacia el valor profundo, sino que deben mantener su enfoque en empresas de calidad capaces de superar los umbrales de rentabilidad superior para su capital invertido.

Gráfico 2: Acciones de crecimiento global y coste del capital

La relación típica entre el coste del capital y las acciones de crecimiento se ha roto, ya que, al centrarse el mercado en los títulos caros, los múltiplos de valoración de las acciones de crecimiento se han quedado por encima de lo que se esperaría cuando los bonos globales rinden un 3,5%.

Fuente: Bloomberg, Janus Henderson Investors, datos mensuales a 31 de octubre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

Fuente: Bloomberg, Janus Henderson Investors, datos mensuales a 31 de octubre de 2023. La rentabilidad pasada no predice rentabilidades futuras.

Con todo, los títulos de crecimiento – y de las empresas estadounidenses que dominan esta categoría – no debería ser razones para el desánimo. La economía mundial tendrá un sinfín de usos para la IA, la nube y otros temas seculares duraderos.

El índice Bloomberg Global Treasury sirve para seguir la evolución de los TDP a tipo fijo en divisa local de los países con una calificación crediticia de grado de inversión, tanto desarrollados como emergentes.

Valores cíclicos: empresas que venden artículos de consumo discrecional, como coches, o sectores muy sensibles a cambios en la economía, como las compañías mineras.

Beneficio por acción (BPA): el parámetro último de rentabilidad de las empresas, definido como los beneficios netos (después de impuestos) dividido por el número de acciones en circulación.

Fase tardía del ciclo: periodo en el que la actividad económica suele tocar máximos, lo que supone que el crecimiento sigue siendo positivo, pero está desacelerándose.

Los 7 Magníficos son el grupo que forman los títulos líderes del mercado en 2023 y está integrado por Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla.

Megacaps: empresas con una capitalización bursátil superior a los 200.000 millones de dólares estadounidenses.

Política monetaria: las medidas que adoptan los bancos centrales para tratar de influir en las tasas de inflación y crecimiento de la economía. Incluye el control de los tipos de interés y de la oferta monetaria. El endurecimiento monetario o una postura hawkish: hace referencia a la actividad del banco central para frenar la inflación y ralentizar el crecimiento de la economía subiendo los tipos de interés y reduciendo la oferta monetaria. La política de estímulo monetario o una postura dovish hace referencia a cuando el banco central aumenta la oferta monetaria y reduce el coste de endeudamiento.

El índice de crecimiento MSCI All-Country World (ACWI) refleja la rentabilidad del mercado de valores de mediana y gran capitalización que exhiben un estilo de crecimiento general en 23 países de mercados desarrollados y 24 países de mercados emergentes.

El índice MSCI All Country WorldSM refleja la rentabilidad del mercado de renta variable de los países desarrollados y emergentes de todo el mundo.

El ratio precio-beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de uno o varios valores en cartera.

Ratio precio-ventas (P/S): un parámetro calculado tomando la capitalización de mercado de una empresa (el número de acciones en circulación multiplicado por el precio de la acción) y dividiéndola por las ventas o ingresos totales de la empresa durante los últimos 12 meses. Por lo general, cuanto menor sea el ratio P/S, más atractiva será la inversión.

Activos de riesgo: valores financieros que pueden estar sujetos a movimientos significativos de precios (es decir, conllevan un mayor grado de riesgo). Los ejemplos incluyen acciones, materias primas, bonos inmobiliarios de menor calidad o algunas monedas.

El índice S&P 500® refleja la rentabilidad de las acciones estadounidenses de gran capitalización y representa la rentabilidad del mercado general de renta variable de EE. UU.

La curva de tipos representa los rendimientos (tipo de interés) de los bonos con una misma calidad crediticia, pero con diferentes fechas de vencimiento. Los bonos con vencimientos más lejanos suelen tener mayores rendimientos. La curva de tipos invertida se produce cuando los rendimientos a corto plazo son más altos que los rendimientos a largo plazo.

Rendimiento a peor (YTW, del inglés Yield-To-Worst): es el rendimiento potencial más bajo que puede obtenerse de un bono sin que el emisor incurra en impago. Cuando se utiliza para describir una cartera, esta estadística representa el promedio ponderado de todos los bonos subyacentes mantenidos.

Información importante

Las inversiones concentradas en un solo sector, industria o área geográfica son más susceptible a factores que afectan a ese grupo y podrían ser más volátiles que la rentabilidad de inversiones menos concentradas o que el mercado en general.

Los títulos de renta variable están sujetos a riesgos, incluido el riesgo de mercado. Las rentabilidades fluctuarán en respuesta a acontecimientos políticos, económicos y relacionados con los emisores.

Los estilos de inversión growthyvalue conlleva cada uno sus propios riesgos y remuneraciones únicos, y podrían no ser adecuados para todos los inversores. Las acciones growth están sujetas a un mayor riesgo de pérdidas y de volatilidad de precios y podrían no alcanzar su potencial de crecimiento percibido. Las acciones value podrían mantenerse infravaloradas por el mercado durante largos periodos de tiempo y no apreciarse en la medida esperada.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo.

La información contenida en el presente artículo no constituye una recomendación de inversion.

No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

Comunicación Publicitaria.