5 Gründe, verbriefte Vermögenswerte zu Anleihenportfolios hinzuzufügen

Die Portfoliomanager John Kerschner, Nick Childs und Jessica Shill diskutieren, wie verbriefte Sektoren in einem Umfeld höherer Zinssätze eine Schlüsselrolle für Anleiheinvestoren spielen könnten.

8 Minuten Lesezeit

Zentrale Erkenntnisse:

- Höhere Zinssätze - gepaart mit der Volatilität an den Anleihemärkten - üben seit Ende 2021 Druck auf die Renditen von Anleihen aus.

- Da die Wirtschaft und der Arbeitsmarkt robust bleiben, wird die Federal Reserve (Fed) die Zinssätze wahrscheinlich länger hoch halten müssen, um die Inflation wieder auf ihr Ziel von 2 % zu bringen.

- Anleiheinvestoren müssen möglicherweise ihr Anlageinstrumentarium erweitern, um sich im neuen Zinssystem zurechtzufinden. Eine Allokation in verbriefte Sektoren könnte eine Lösung sein, da sie das Potenzial für attraktive Renditen, eine geringere Zinssensitivität und eine größere Diversifizierung der Risikofaktoren bieten.

Nach Zinserhöhungen von 525 Basispunkten über einen Zeitraum von 16 Monaten befinden sich Anleiheanleger in einer ganz anderen Welt als dem Null-Prozent-Regime, das nach der globalen Finanzkrise (GFC) folgte. Da es nun den Anschein hat, dass die Federal Reserve (Fed) mit der Anhebung der Zinsen fertig ist, stellt sich für die Anleger die Frage: Wie geht es weiter?

Auch wenn an der Inflationsfront Fortschritte erzielt wurden, sind wir immer noch ein ganzes Stück vom 2 %-Ziel der Fed entfernt. Die Herausforderung für die Zentralbank besteht darin, dass sich die Wirtschaft und der Arbeitsmarkt trotz der Zinserhöhungen recht gut gehalten haben. Solange wir in diesen Bereichen keine deutliche Abschwächung feststellen, ist es unwahrscheinlich, dass die Fed die Zinssätze nennenswert senken wird.

Daher gehen wir davon aus, dass die Zinsen wahrscheinlich über einen längeren Zeitraum hoch bleiben werden, und Anleger tun gut daran, ihre Portfolios entsprechend zu positionieren. Was bedeutet das für die Anleihenallokation aus? Unserer Meinung nach sollten Anleger darauf abzielen, sowohl die offensiven als auch die defensiven Eigenschaften ihrer Anleihenportfolios zu stärken, und eine Allokation in verbrieften Vermögenswerten kann an beiden Fronten hilfreich sein.

JHI

Im Folgenden zählen wir die aus unserer Sicht fünf wichtigsten Gründe auf, im aktuellen Umfeld verbriefte Vermögenswerte zu Anleiheportfolios hinzuzufügen.

1. Verbriefte Sektoren sind im "Aggregate Bond"-Segment unterrepräsentiert.

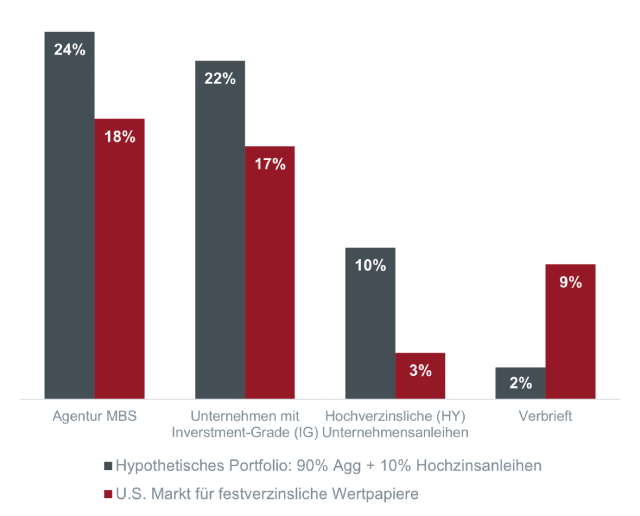

Mit über 5 Billionen US-Dollar macht der Markt für nicht-staatliche Verbriefungen1 fast 10 % des investierbaren US-Anleihenuniversums aus. Allerdings kann es eine Herausforderung sein, über passive Benchmarks ein angemessenes Engagement in verbrieften Sektoren zu erreichen, da sich die Zusammensetzung von Benchmark-Indizes häufig erheblich vom Universum selbst unterscheidet.

Wie in Abbildung 1 dargestellt, führt ein hypothetisches Portfolio aus 90 % Bloomberg US Aggregate Bond Index (Agg) und 10 % Hochzinsanleihen zu einer deutlichen Übergewichtung von Unternehmensanleihen im Vergleich zum Gesamtmarkt. Umgekehrt sind verbriefte Sektoren im hypothetischen Portfolio deutlich unterrepräsentiert. Unserer Ansicht nach müssen Anleger diese Gewichtungsunterschiede möglicherweise aktiv verwalten, um sicherzustellen, dass sie über ein ausreichendes Engagement am Verbriefungsmarkt verfügen.

Abbildung 1: Verbriefte Sektoren sind in "Aggregate"-basierten Portfolios typischerweise unterrepräsentiert

Quelle: Bloomberg, SIFMA, Stand: 31. Dezember 2021. Hinweis: Die Kategorie der verbrieften Wertpapiere umfasst ABS, CMBS, CLOs und CMOs.

Quelle: Bloomberg, SIFMA, Stand: 31. Dezember 2021. Hinweis: Die Kategorie der verbrieften Wertpapiere umfasst ABS, CMBS, CLOs und CMOs.

2. Verbriefte Sektoren können zur Verbesserung der Portfoliodiversifizierung beitragen.

In einem Umfeld höherer Zinsen ermutigen wir Anleger, weniger an die Diversifizierung der Anlageklassen und mehr an die Diversifizierung der Risikofaktoren zu denken. Wie stark ist ein Anleihenportfolio Zinsänderungen ausgesetzt? Zum Unternehmenskreditzyklus? Auf die Kreditwürdigkeit des Verbrauchers?

Da viele verbriefte Märkte durch Kredite an Verbraucher (nicht an Unternehmen) abgesichert sind, sollten sie eine gewisse Diversifizierung gegenüber den Risiken bieten, die Aktien und Unternehmensanleihen antreiben, und dies sollte sich in ihren Korrelationen widerspiegeln. Wie Abbildung 2 zeigt, wiesen verbriefte Sektoren im Jahrzehnt bis zum 31. Oktober 2023 tatsächlich eine geringere Korrelation zu US-Aktien auf als Unternehmensanleihen. Wenn alles andere gleich bleibt, sollte die Hinzufügung von Vermögenswerten mit geringerer Korrelation die Gesamtdiversifizierung des Portfolios erhöhen und auf lange Sicht zu besseren risikobereinigten Renditen führen.

Abbildung 2: Korrelation zum S&P500® (2013–2023)

Verbriefte Sektoren weisen eine geringere Korrelation zu US-Aktien auf als Unternehmensanleihen.

Quelle: Bloomberg, Stand: 31. Oktober 2023.

Quelle: Bloomberg, Stand: 31. Oktober 2023.

Hinweis: Monatliche Korrelationen für den 10-Jahres-Zeitraum bis zum 31. Oktober 2023. Zur Darstellung von Anlageklassen verwendete Indizes: ABS (Bloomberg US Agg ABS Index), CMBS (Bloomberg US CMBS Investment Grade Index), Agency MBS (Bloomberg Mortgage Backed Securities Index), AAA CLOs (JP Morgan CLO AAA Index), IG Corporates (Bloomberg US Corporate Investment Grade Index), High Yield (Bloomberg US Corporate High Yield Index).

3. Verbriefte Sektoren können zur Steuerung des Zinsrisikos eingesetzt werden.

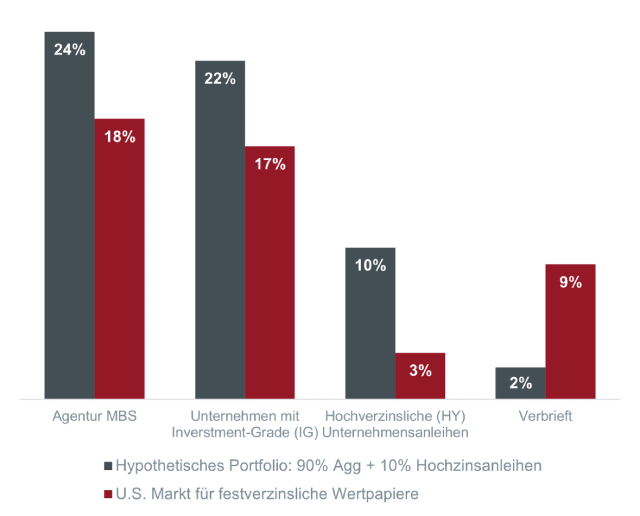

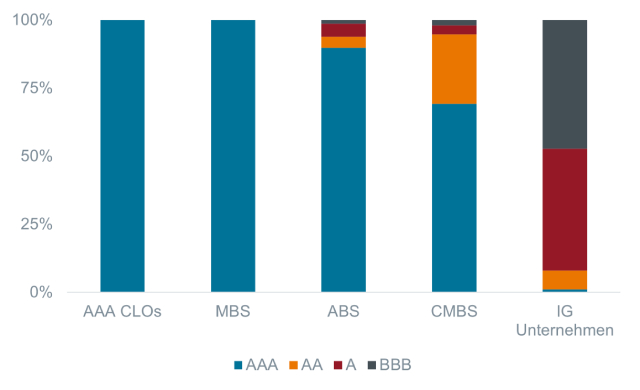

In den letzten 20 Jahren hat sich die Duration des "Aggregate-Index" kontinuierlich auf etwa sechs Jahre erhöht, da die Emittenten dazu übergegangen sind, die niedrigen Zinssätze durch die Emission von Schuldtiteln mit längerer Laufzeit zu nutzen. Infolgedessen sind Anleger, die den "Aggregate Index" halten, mit zunehmender Duration des Index faktisch einem ständig steigenden Zinsrisiko ausgesetzt. Diese Durationsverlängerung erwies sich bei sinkenden Zinsen als Rückenwind für die Renditen, hat sich jedoch zu einem Gegenwind entwickelt, seit die Zinsen zu steigen begannen. Darüber hinaus führt eine längere Duration zu einer erhöhten Portfoliovolatilität, wenn die Zinssätze schwanken.

Unserer Ansicht nach sollten Anleger erwägen, das Durationsrisiko und die Zinsvolatilität zu steuern, indem sie die Duration ihres Portfolios „neu ausbalancieren“ und sie Vermögenswerte mit geringerer Duration in ihre Kernanleihenbestände integrieren. Die meisten verbrieften Sektoren weisen aufgrund der kürzeren Laufzeit ihrer zugrunde liegenden Kredite von Natur aus eine kürzere Duration als der "Aggregate-Index" auf. Daher kann das Hinzufügen verbriefter Vermögenswerte zu einem Portfolio zur Steuerung des Zinsrisikos beitragen, wie in Abbildung 3 dargestellt.

Abbildung 3: Der "Aggregate-Index" ist seit 2003 zunehmend zinsempfindlicher geworden

Portfolios können verbriefte Vermögenswerte hinzugefügt werden, um die Gesamtduration zu dämpfen.  Quelle: Bloomberg, Stand: 31. Oktober 2023.

Quelle: Bloomberg, Stand: 31. Oktober 2023.

4. Verbriefte Sektoren können zur Verbesserung der allgemeinen Kreditqualität genutzt werden.

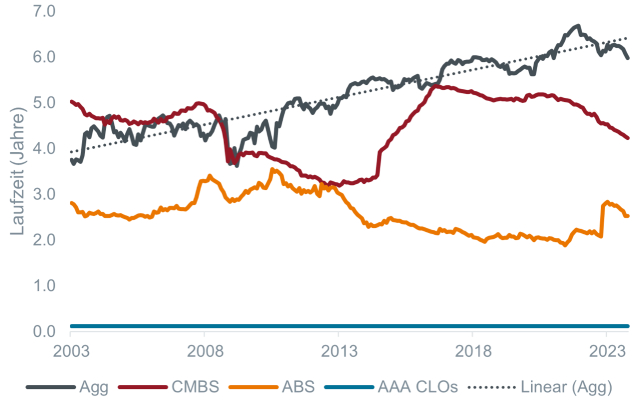

Da sich die Fed weiterhin dafür einsetzt, die Zinsen hoch zu halten, bis die Inflation wieder auf 2 % sinkt, scheint eine Abschwächung der Arbeitsmärkte und des Wirtschaftswachstums unvermeidlich. Während sich die Anleger auf eine Abschwächung vorbereiten – und auf den damit verbundenen Anstieg von Anleihe- und Zahlungsausfällen – glauben wir, dass es sinnvoll ist, die Kreditqualität von Portfolios durch die Aufnahme verbriefter Vermögenswerte zu verbessern.

Wie in Abbildung 4 dargestellt, weisen verbriefte Indizes deutlich bessere Kreditratings auf als Unternehmensanleihen. Darüber hinaus amortisieren sich die meisten MBS-, ABS- und CMBS-Vermögenswerte im Laufe der Zeit, da jede monatliche Zahlung sowohl eine Zins- als auch eine Kapitalkomponente enthält. Durch diese monatliche Kapitalrückzahlung wird das Risiko dieser Anleihen im Laufe der Zeit schrittweise verringert.

Abbildung 4: Anleihensektoren aufgeschlüsselt nach Bonität

Verbriefte Indizes weisen im Allgemeinen eine höhere Kreditqualität auf als Investmentgrade-Unternehmensanleihen.

Quelle: Bloomberg, Stand: 31. Oktober 2023. Indizes zur Darstellung von Anlageklassen gemäß Abbildung 2.

Quelle: Bloomberg, Stand: 31. Oktober 2023. Indizes zur Darstellung von Anlageklassen gemäß Abbildung 2.

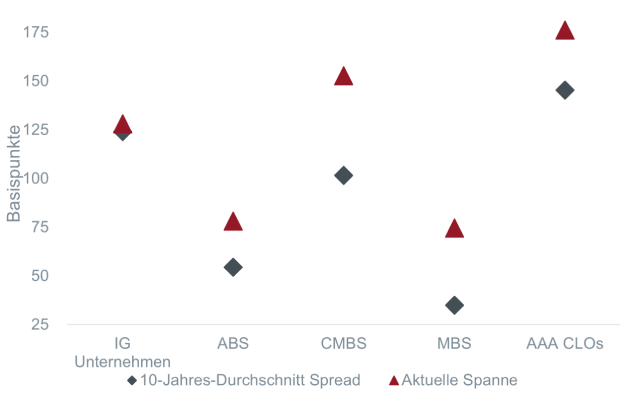

5. Verbriefte Vermögenswerte können Chancen für bessere relative Bewertungen bieten.

Wie in Abbildung 5 dargestellt, liegen die Spreads verbriefter Wertpapiere (die zusätzliche Rendite über dem risikofreien Treasury-Zinssatz) deutlich über ihrem 10-Jahres-Durchschnitt. Das Gleiche gilt nicht für Investmentgrade-Unternehmensanleihen, die in der Nähe ihres 10-Jahres-Durchschnitts gehandelt werden. Die größeren Spreads in verbrieften Sektoren bedeuten einen größeren Ausgleich für deren zusätzliches Risiko gegenüber Staatsanleihen. Darüber hinaus sind wir der Meinung, dass größere Spreads von verbrieften Wertpapieren den Anlegern die Möglichkeit bieten, eine Outperformance gegenüber Unternehmensanleihen zu erzielen, da wir damit rechnen, dass sich die Differenz der Spreads im Laufe der Zeit verringert.

Abbildung 5: Aktueller Spread im Vergleich zum durchschnittlichen Spread über 10 Jahre.

Die Spreads verbriefter Wertpapiere liegen über ihrem 10-Jahres-Durchschnitt, während Unternehmensanleihen weniger attraktiv bewertet sind.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Oktober 2023.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Oktober 2023.

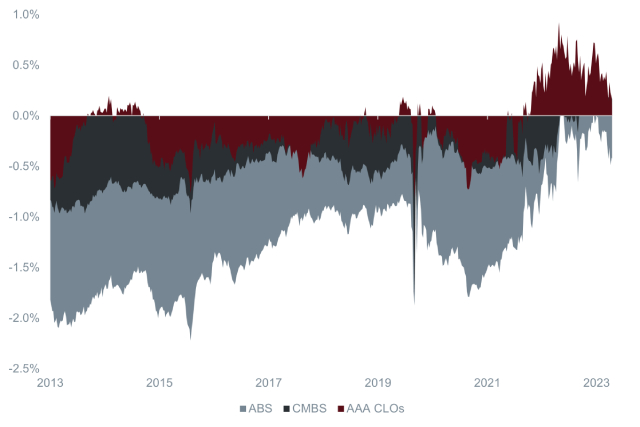

Im Laufe des letzten Jahrzehnts haben Anleiheanleger aufgrund der im Vergleich zu Unternehmensanleihen niedrigeren Renditen möglicherweise vor höheren Allokationen in verbrieften Sektoren zurückgeschreckt. Wie Abbildung 6 zeigt, hat sich dieses Szenario in den letzten zwei Jahren erheblich verändert, wobei die Renditen von AAA-CLOs, CMBS und ABS nun im Allgemeinen auf dem Niveau von IG-Unternehmensanleihen liegen.

Abbildung 6: Renditespanne verbriefter Sektoren gegenüber IG-Unternehmensanleihen (2013–2023)

Für das Halten von verbrieften Sektoren anstelle von IG-Unternehmensanleihen gibt es mittlerweile kaum noch einen Renditenachteil.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Oktober 2023.

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Oktober 2023.

Positionierung für die Zukunft

Während sich der Rückenwind durch sinkende Zinsen nach der globalen Finanzkrise positiv auf die Renditen von Anleihen auswirkte, hat die jüngste Trendumkehr die Anlageklasse unter Druck gesetzt. Unabhängig davon, wo sich die Zinsen mittelfristig einpendeln werden, sind wir davon überzeugt, dass Anleger beim Aufbau ihrer Portfolios gezielter vorgehen müssen, indem sie besonders auf die Duration achten und dort, wo sie verfügbar sind, Wert- und Renditenischen finden.

Und während die neue Zinslandschaft Gestalt annimmt, kann die Hinzufügung verbriefter Vermögenswerte mit ihren wettbewerbsfähigen Renditen, ihrer hohen Kreditqualität, ihrer geringeren Duration und ihrem Diversifizierungspotenzial den Anlegern die Möglichkeit bieten, höhere risikobereinigte Renditen zu erzielen.

WICHTIGE INFORMATIONEN

Collateralized Loan Obligations (CLOs) sind Schuldtitel, die in verschiedenen Tranchen mit unterschiedlichem Risikograd begeben werden und durch ein zugrunde liegendes Portfolio besichert sind, das hauptsächlich aus Unternehmensdarlehen mit einem Rating unterhalb von Investment Grade besteht. Die Rückzahlung des Kapitals ist nicht garantiert, und die Preise können sinken, wenn Zahlungen nicht rechtzeitig erfolgen oder die Kreditwürdigkeit nachlässt. CLOs unterliegen dem Liquiditätsrisiko, Zinsrisiko, Kreditrisiko, Kündigungsrisiko und dem Ausfallrisiko der zugrunde liegenden Vermögenswerte.

Eine Diversifizierung garantiert weder das Erzielen von Gewinnen noch eliminiert es das Risiko von Anlageverlusten.

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzinsanleihen oder „Junk“-Anleihen bergen ein höheres Ausfallrisiko und Preisvolatilität und können plötzliche und starke Preisschwankungen erfahren.

Hypothekenbesicherte Wertpapiere (MBS) reagieren möglicherweise empfindlicher auf Zinsänderungen. Sie unterliegen einem Verlängerungsrisiko, bei dem Kreditnehmer die Laufzeit ihrer Hypotheken verlängern, wenn die Zinssätze steigen, und einem vorzeitigen Rückzahlungsrisiko, bei dem Kreditnehmer ihre Hypotheken früher zurückzahlen, wenn die Zinssätze fallen. Diese Risiken können die Rendite schmälern.

Verbriefte Produkte wie hypotheken- und forderungsbesicherte Wertpapiere reagieren empfindlicher auf Zinsänderungen, unterliegen dem Verlängerungs- und Vorauszahlungsrisiko und einem höheren Kredit-, Bewertungs- und Liquiditätsrisiko als andere Anleihen.

1 Nicht-stattlich verbriefte Wertpapiere umfassen Asset-Backed Securities (ABS), Commercial Mortgage-Backed Securities (CMBS), Collateralized Loan Obligations (CLO) und Collateralized Mortgage Obligations (CMO) und schließen Agency Mortgage-Backed Securities (MBS) aus.

Ein Basispunkt (Bp) entspricht 1/100 eines Prozentpunktes. 1 Bp = 0,01 %, 100 Bp = 1 %.

Der Bloomberg U.S. Aggregate Bond Indexist ein breit angelegter Maßstab für den Markt für festverzinsliche steuerpflichtige Anleihen mit Investment-Grade-Rating, die auf US-Dollar lauten.

Die Korrelation misst den Grad, in dem sich zwei Variablen relativ zueinander bewegen. Ein Wert von 1,0 bedeutet, dass sie sich parallel bewegen, -1,0 bedeutet, dass sie sich in entgegengesetzte Richtungen bewegen, und 0,0 bedeutet, dass keine Beziehung besteht.

Die Duration kann auch die Sensitivität des Kurses einer Anleihe oder eines festverzinslichen Portfolios gegenüber Zinsänderungen messen.

Die Fed oder Federal Reserve ist das Zentralbanksystem der Vereinigten Staaten.

DerS&P 500® Index spiegelt die Performance der US Large-cap-Aktien wider und entspricht der Performance des US-Aktienmarktes allgemein.