Hochzinsanleihen profitierten im vergangenen Jahr von einem starken technischen Rückenwind, da ein schrumpfender Markt auf eine robuste Nachfrage traf. Die Folge war ein Abwärtsdruck auf die Spreads (die Mehrrendite, die eine Unternehmensanleihe gegenüber einer Staatsanleihe mit gleicher Laufzeit bietet). Auf den ersten Blick scheint das alles positiv, aber jede Medaille hat zwei Seiten. Für Hochzinsanleger lohnt es sich, sich sowohl der Vorteile als auch der Risiken bewusst zu sein.

Ein schrumpfender Markt

Wie Abbildung 1 zeigt, ist der globale Markt für Hochzinsanleihen in den letzten Jahren geschrumpft und der ausstehende Nennwert ist seit Ende 2021 um 18% gesunken. Der Vorteil für Anleger in Hochzinsanleihen liegt darin, dass ein kleinerer Markt einen Knappheitswert schafft, obwohl der globale Markt für Hochzinsanleihen mit einem Volumen von über 2 Billionen US-Dollar und mehr als 3.200 Anleihen von 1.500 Emittenten weiterhin ein mannigfaltiger Markt ist.1

Abbildung 1: Nennwert des globalen Hochzinsmarktes

Quelle: Bloomberg, ICE BofA Global High Yield Index, Nennwert, Milliarden US-Dollar, 30. Juni 2004 bis 30. Juni 2024.

Ironischerweise ist der Markt dem Erfolg seiner Bestandteile zum Opfer gefallen, da einige namhafte Unternehmen (sogenannte Rising Stars) vom High Yield- zum Investment-Grade-Rating hochgestuft wurden und somit den High Yield-Index verließen. Im vergangenen Jahr war der Automobilkonzern Ford der größte Kreditnehmer, der zu diesen Unternehmen zählte. Zu den Rising Stars im ersten Halbjahr 2024 zählten bisher das britische Luft- und Raumfahrtunternehmen Rolls Royce, der US-amerikanische Verarbeiter und Vertreiber von Öl und Erdgas Enlink Midstream, der US-amerikanische Stromversorger First Energy und der spanische Telekommunikationskonzern Cellnex. Die breite Streuung innerhalb der Sektoren ist ermutigend und spiegelt sowohl eine Erholung hin zu einem normaleren Betriebsumfeld nach der pandemiebedingten Instabilität als auch stärkere Erträge wider, die zu einer Verringerung der Verschuldung beitrugen.

Das heißt jedoch nicht, dass die Bewegung nur in eine einzige Richtung verläuft. Zu den „Fallen Angels“ (Unternehmen, die vom Investment Grade-Rating in den High Yield-Index herabgestuft wurden) zählten in diesem Jahr Hudson Pacific Properties, eine in den USA ansässiger Büroimmobilienkonzern, der britische Baustoffhändler Travis Perkins, der deutsche Büroimmobilien-Investmentfonds Alstria Office REIT und Elo, eine französische Holdinggesellschaft, die in den Bereichen Einzelhandel, Immobilien und Zahlungsverkehr tätig ist.

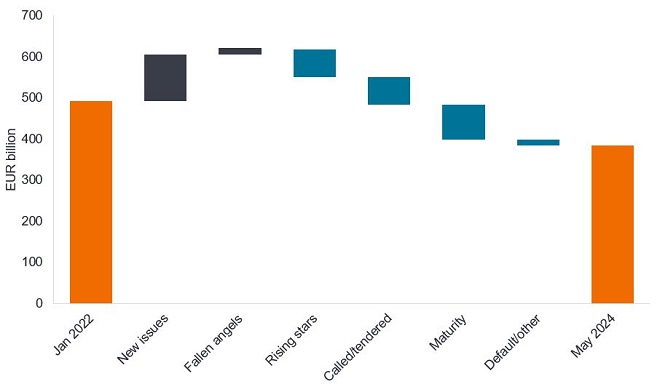

Insgesamt gesehen hat jedoch der Nennwert der Rising Stars den der Fallen Angels in den Schatten gestellt, was weiter zu einem schrumpfenden Markt beiträgt. Dies wird in Abbildung 2 deutlich, die sich auf den europäischen Hochzinsmarkt bezieht. Seit Anfang 2022 gibt es ein gut gefülltes neues Angebot, dem jedoch auslaufende Anleihen und Anleihen, die im Rahmen eines Kündigungs-/Übernahmeangebots vor Fälligkeit zurückgekauft werden, gegenüberstehen. Dann sind die Ausfälle eine weitere (natürlich unwillkommene) Möglichkeit für Hochzinsanleihen, den Index zu verlassen, auch wenn sich die Zahl der Ausfälle bislang relativ in Grenzen gehalten hat.

Abbildung 2: Die Bausteine, die den Rückgang der Renditen von europäischen Hochzinsanleihen verursachen

Quelle: Barclays Research, Bloomberg, 10. Mai 2024. Beachten Sie, dass alle Angaben im EUR-Gegenwert erfolgen. Änderungen der Wechselkurse führen dazu, dass die Summe der Bausteine nicht genau der Änderung der Marktgröße entspricht.

Kannibalisierung privater Kredite

Sowohl in den USA als auch in Europa kam es zu einer gewissen Kannibalisierung der Anleihenmärkte durch private Kredite. Diese haben Anleihen verdrängt, die auf den öffentlichen Kapitalmärkten hätten ausgegeben werden können. Dieses Phänomen ist sowohl in den USA als auch in Europa ersichtlich. Barclays stellte fest, dass private Kredite in den USA rund 21% und in Europa 34% der Leveraged Finance ausmachen, verglichen mit rund 40% Hochzinsanleihen und dem Rest in beiden Märkten mit Leveraged Loans.2 Im Bereich der Leveraged Buyouts haben private Kredite angesichts eines Rückgangs der syndizierten Hochzinstransaktionen und eines Anstiegs der Direktkredite möglicherweise die Hochzinsanleihen am stärksten verdrängt.

Wir gehen davon aus, dass die privaten und öffentlichen Anleihenmärkte nebeneinander existieren werden, weil Unternehmenskreditnehmer den dadurch entstehenden nützlichen Wettbewerb hinsichtlich der Kreditkonditionen und -zinsen schätzen. Dies kann zwar zu etwas niedrigeren Renditen für die Anleger in Hochzinsanleihen führen, doch dürfte es einen ausgleichenden Vorteil geben: Private Kredite können bei der Senkung der Ausfallraten eine entscheidende Rolle spielen, da sie unter restriktiveren Kreditbedingungen Finanzierungen bereitstellen.

Ist die Größe von Bedeutung?

Optisch wirkt es besser, wenn ein Markt wächst, da dies auf die Nachfrage und Liquidität der Anleger schließen lässt. Doch eine Schrumpfung oder ein Stillstand der Marktgröße kann für die Anleger tatsächlich von Vorteil sein.

Dies kann ein Symptom dafür sein, dass die Unternehmen der Schuldenreduzierung Priorität einräumen, was häufig dann der Fall ist, wenn die Kapitalkosten zugenommen haben. Es wird interessant zu beobachten, ob die relative Enge der Spreads zu einem veränderten Verhalten der Unternehmen und einer Zunahme weniger kreditfreundlicher Aktivitäten wie kreditfinanzierten Übernahmen und Aktienrückkäufen führt.

Wir haben bereits erwähnt, dass die Rising Stars die Fallen Angels überflügeln, da sich die Kreditqualität der Emittenten verbessert, wenngleich das Tempo nachgelassen hat. Hier müssen wir berücksichtigen, dass die meisten Rising Stars von einem BB-Rating (der qualitativ hochwertigsten Hochzinsgruppe) zu BBB (der qualitativ niedrigsten Investment Grade-Gruppe) aufsteigen. Dies kann dazu führen, dass der Anteil der Emittenten mit BB-Rating sinkt, wenn es im weiteren Verlauf des Ratingspektrums keine entsprechenden Hochstufungen gibt.

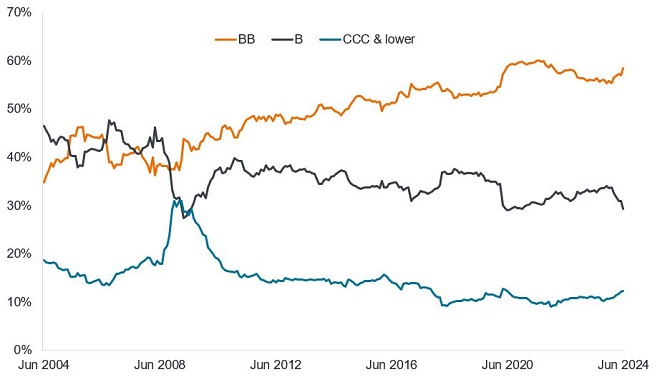

Ein Blick auf den globalen Index in Abbildung 3 zeigt, dass der Anteil der mit BB bewerteten Anleihen in den Jahren 2022–23 zurückging, seit Anfang 2024 ist jedoch eine Verbesserung eingetreten. Auffällig ist ein Rückgang des Umfangs der Gruppe der mit B bewerteten Wertpapiere. Diese Entwicklung geschah in letzter Zeit in beide Richtungen, da einige Emittenten hochgestuft wurden und andere in die Grupppe CCC oder niedriger abrutschten. Ein Beispiel für Letzteres war im Jahr 2024 die Herabstufung des französischen Telekommunikationskonzerns Altice, der unter einem negativen freien Cashflow und der Befürchtung leidet, dass das Unternehmen notleidende Anleihen in Betracht ziehen könnte, um seine Schulden auf ein tragbareres Niveau zu senken.

Abbildung 3: Aufschlüsselung der Ratings als Prozentsatz des Global High Yield Index

Quelle: Bloomberg, ICE BofA BB Global High Yield Index, ICE BofA B Global High Yield Index, ICE BofA CCC & Lower Global High Yield Index, Nennwert in US-Dollar dargestellt als Prozentsatz des ICE BofA Global High Yield Index, 30. Juni 2004 bis 30. Juni 2024.

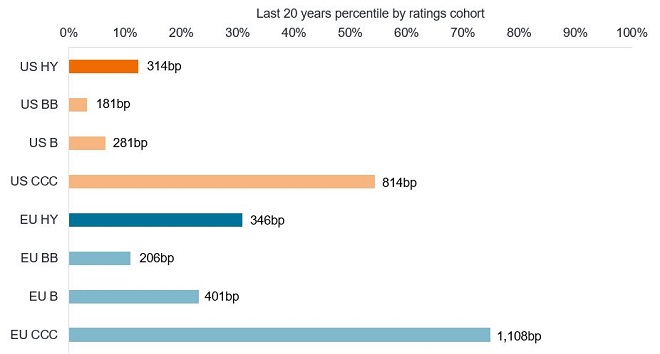

Spreads berücksichtigen

Insgesamt gehen wir davon aus, dass die technischen Aussichten für diese Anlageklasse weiterhin günstig sind. Auch wenn keine Rezession eintritt, dürften die Renditen von Hochzinsanleihen für Anleger weiterhin attraktiv sein, insbesondere bei sinkenden Zinsen. Da auch viele Hochzinsanleihen unter ihrem Nennwert gehandelt werden, ergibt sich gegen Ende der Fälligkeit eine nützliche Entwicklung der Anleihenpreise in Richtung des Nennwerts. Wir sind uns jedoch darüber im Klaren, dass die Kreditspreads im Hochzinsbereich relativ eng sind. Daher müssen wir sorgfältig auf Ereignisse achten, die das Unternehmensumfeld beeinträchtigen könnten, wie etwa die Geopolitik oder eine negative Entwicklung der Konjunkturdaten. Dennoch sind wir der Meinung, dass das relativ günstige Unternehmensumfeld mit seinem moderatem Konjunkturwachstum und seinen robusten Gewinnen die engen Spreads rechtfertigt, insbesondere bei den Emittenten mit besseren Ratings von BB und B.

Abbildung 4: Streuung der Spreads, wenngleich bei höherwertigen Papieren relativ eng

Quelle: Morgan Stanley, Bloomberg, Pitchbook LCD, 5. Juli 2024. US-amerikanische und europäische Märkte für Hochzinsanleihen. Perzentil ist ein statistischer Begriff, der verwendet wird, um auszudrücken, wie ein Wert im Vergleich zu anderen Werten im gleichen Datensatz aussieht. Ein Perzentil von 12% für US-Hochzinsanleihen bedeutet hier, dass in den letzten 20 Jahren nur in 12% der Beobachtungen die Spreads enger waren und in 88% der Fälle die Spreads weiter waren. Je kleiner das Perzentil, desto enger (niedriger) ist der Spread im Vergleich mit der Vergangenheit. Die Zahlen nach den Balken stellen den optionsbereinigten Spread am 5. Juli 2024 in Basispunkten für diese Ratinggruppe dar. Basispunkt (Bp.) entspricht 1/100 Prozentpunkt, 1 Bp. = 0,01 %. Der Spread ist die Renditedifferenz zwischen einer Unternehmensanleihe und der Rendite einer Staatsanleihe mit ähnlicher Laufzeit. Renditen und Spreads können im Laufe der Zeit schwanken und sind nicht garantiert.

Die verzögerten Auswirkungen der früheren geldpolitischen Straffung führen allerdings dazu, dass sich bei den Unternehmen idiosynkratische Risiken aufbauen, was eine sorgfältige Analyse der Fundamentaldaten der Anleihen erforderlich macht. Die Bank of America stellte fest, dass bei den US-Hochzinsanleihen seit 2022 die Kreditnehmer mit höherem Rating etwa 30–35% ihrer Schulden refinanziert hatten, während die 20% mit dem niedrigsten Rating nur 15% ihrer Schulden refinanzieren konnten.3

Dies ist nur einer der Gründe, warum wir bei den niedrigeren Ratings von Hochzinsanleihen vorsichtiger sind. Bei den Anleihen mit niedrigerem Rating bieten sich vereinzelt Gelegenheiten, wir möchten es jedoch vermeiden, notleidende Anleihen auszuwählen. Daher betrachten wir den Rest des Jahres 2024 als eine Zeit, in der aktive Investitionen bevorzugt werden sollten, um den Wert unter den attraktiven Renditen, die diese Anlageklasse bietet, zu nutzen.

1Quelle: Bloomberg, ICE BofA Global High Yield Index, 1. Juli 2024.

2Quelle: Barclays, Private credit bridging the transatlantic divide, 1. März 2024.

3Quelle: BofA Global Research, High yield strategy, 14. Juni 2024.

Der ICE BofA Global High Yield Index bildet die Wertentwicklung von auf USD, CAD, GBP und EUR lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die auf den wichtigsten Inlands- oder Eurobondmärkten öffentlich begeben werden.

Der ICE BofA BB Global High Yield Index ist eine Teilmenge des ICE BofA Global High Yield Index, der alle mit BB bewerteten Wertpapiere umfasst.

Der ICE BofA B Global High Yield Index ist eine Untergruppe des ICE BofA Global High Yield Index und umfasst alle mit B bewerteten Wertpapiere.

Der ICE BofA CCC & Lower Global High Yield Index ist eine Untergruppe des ICE BofA Global High Yield Index, der alle Wertpapiere mit einem Rating von CCC oder niedriger umfasst.

Kündigung: Eine kündbare Anleihe ist eine Anleihe, die vom Emittenten vorzeitig vor dem Fälligkeitsdatum zurückgezahlt (gekündigt) werden kann.

Cashflow: Der Nettobetrag der in ein und aus einem Unternehmen transferierten Zahlungsmittel und Zahlungsmitteläquivalente.

Unternehmensanleihe: Eine von einem Unternehmen ausgegebene Anleihe. Anleihen bieten Anlegern eine Rendite in Form von regelmäßigen Zahlungen und der eventuellen Rückzahlung des ursprünglich bei der Emission investierten Geldes am Fälligkeitstag.

Unternehmensfundamentaldaten sind die zugrunde liegenden Faktoren, die zum Kurs eines Investments beitragen. Für ein Unternehmen kann dies die Höhe der Verschuldung (Leverage) des Unternehmens, seine Fähigkeit, Bargeld zu generieren, und seine Fähigkeit, diese Schulden zu bedienen, umfassen.

Bonitätsbewertung: Eine von einer Ratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers. Beispielsweise stuft S&P Investment-Grade-Anleihen vom höchsten AAA bis BBB und Hochzinsanleihen von BB über B bis hin zu CCC in Bezug auf abnehmende Qualität und höheres Risiko ein, d. h Kreditnehmer mit CCC-Rating tragen ein höheres Ausfallrisiko.

Kreditspread bezeichnet die Renditedifferenz zwischen Wertpapieren mit ähnlicher Restlaufzeit, aber unterschiedlicher Bonität. Eine Spread-Weitung deutet im Allgemeinen auf eine Verschlechterung der Bonität von Emittenten hin, eine Verengung dagegen auf eine Verbesserung der Bonität.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), eine fällige Zinszahlung zu leisten oder eine Schuld bei Fälligkeit zu tilgen.

Notleidende Anleihen: Wenn ein Anleihenemittent als notleidend gilt, bedeutet dies, dass das emittierende Unternehmen entweder in Zahlungsverzug ist oder ein hohes Ausfallrisiko aufweist. Ein notleidende Anleihe ist eine Form des Ausfalls (obwohl dies nicht immer in den Ausfallraten enthalten ist). Dabei verhandelt der Kreditnehmer mit den Anleihegläubigern und vereinbart in der Regel eine Form des Schuldenerlasses.

Hochzinsanleihe: Auch bekannt als Sub-Investment-Grade-Anleihe oder „Junk“-Anleihe. Bei diesen Anleihen besteht üblicherweise ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt. Daher werden sie typischerweise mit einem höheren Zinssatz (Kupon) ausgegeben, um das zusätzliche Risiko auszugleichen.

Idiosynkratisches Risiko: Faktoren, die spezifisch für ein bestimmtes Unternehmen sind und kaum oder gar nicht mit dem Marktrisiko korrelieren.

Inflation: Die Rate, mit der die Preise für Waren und Dienstleistungen in der Wirtschaft steigen.

Investment-Grade-Anleihe: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Leverage: die Höhe der Schulden eines Unternehmens. Leverage ist ein austauschbarer Begriff für Gearing: das Verhältnis des Fremdkapitals (Schulden) eines Unternehmens zum Wert seiner Stammaktien (Eigenkapital); es kann auch auf andere Weise ausgedrückt werden, beispielsweise als Nettoverschuldung als Vielfaches des Gewinns, typischerweise Nettoverschuldung/EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen). Eine höhere Leverage ist gleichbedeutend mit einer höheren Verschuldung.

Leveraged Buyouts: Die Übernahme eines anderen Unternehmens, bei der ein erheblicher Betrag an geliehenem Geld (Schulden) verwendet wird, um die Anschaffungskosten zu decken.

Fälligkeit: Das Fälligkeitsdatum einer Anleihe ist das Datum, an dem die Kapitalinvestition (und etwaige endgültige Kupons) an die Anleger ausgezahlt werden. Anleihen mit kürzerer Laufzeit haben in der Regel eine Laufzeit von 5 Jahren, Anleihen mit mittlerer Laufzeit innerhalb von 5 bis 10 Jahren und Anleihen mit längerer Laufzeit nach mehr als 10 Jahren.

Nennwert: Der ursprüngliche Wert eines Wertpapiers, beispielsweise einer Anleihe, bei seiner Erstausgabe. Anleihen werden bei Fälligkeit in der Regel zum Nennwert zurückgezahlt. Der Nennwert wird normalerweise mit 100 angegeben. Wenn der Preis einer Anleihe beispielsweise bei 105 liegt, würde sie über dem Nennwert gehandelt werden, wohingegen sie, wenn er beispielsweise bei 90 läge, unter dem Nennwert gehandelt würde.

Privater Kredit: Ein Vermögenswert, der durch nicht-bankbasierte Kreditvergabe definiert ist, bei der die Anleihen nicht auf den öffentlichen Märkten ausgegeben oder gehandelt werden.

Refinanzierung: Der Prozess der Überarbeitung und Ersetzung der Bedingungen eines bestehenden Kreditvertrags, einschließlich der Ersetzung von Schulden durch neue Kredite vor oder zum Zeitpunkt der Fälligkeit der Schulden.

Aktienrückkauf: Dabei kauft ein Unternehmen seine eigenen Aktien vom Markt zurück und reduziert dadurch die Anzahl der im Umlauf befindlichen Aktien.

Syndiziertes Geschäft: Eine Form der Fremdfinanzierung, bei der eine Gruppe von Kreditgebern zusammenarbeitet, um einem großen Kreditnehmer einen Kredit zu gewähren.

Übernahmeangebot: Dabei unterbreitet ein Unternehmen seinen Anleihegläubigern ein Angebot, eine bestimmte Anzahl Anleihen zu einem festgelegten Preis und Zeitpunkt zurückzukaufen.

Rendite: Die Höhe der Erträge eines Wertpapiers über einen bestimmten Zeitraum, in der Regel ausgedrückt als Prozentsatz. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Die Volatilität misst das Risiko anhand der Streuung der Renditen für eine bestimmte Anlage. Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihepreise normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können fallen, wenn ein Emittent seine Zahlungen nicht pünktlich leistet und sich seine Bonität verschlechtert.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.