Versorger spielen eine entscheidende Rolle bei der Elektrifizierung der Weltwirtschaft

Portfoliomanager Nick Schommer beleuchtet die Wende im Energiesektor, da Versorger sich für die Zukunft rüsten.

Zentrale Erkenntnisse

- Die Wirtschaft befindet sich im Prozess der Elektrifizierung, dem Übergang von einer auf fossilen Brennstoffen basierenden zu einer strombetriebenen Verteilungs- und Endnutzungstechnologie.

- Die Elektrifizierung wird die Energieerzeugung, -verteilung und den Energieverbrauch grundlegend verändern.

- Versorgungsunternehmen investieren massiv und das Wachstumspotenzial der Branche wird möglicherweise unterschätzt.

- • Erhebliche technologische Disruptionen stehen bevor, und der Wandel wird möglicherweise schneller gehen als viele erwarten.

Energieerzeugung, -verteilung und -verbrauch befinden sich bereits im Wandel. Der inzwischen zunehmend aus erneuerbaren Quellen erzeugte Strom dürfte in den nächsten zwanzig Jahren fossile Brennstoffe als weltweit primäre Energieträger ablösen. Das wird nach unserer Einschätzung auf breiter Front erhebliche Auswirkungen auf Energieunternehmen, allen voran Versorger, haben.

Versorgungsunternehmen zählen traditionell zu den langsam wachsenden, aber risikoarmen Marktsegmenten, werden bei der Elektrifizierung der Weltwirtschaft aber nun wohl eine entscheidende Rolle spielen. Daher erleben wir aktuell einen Investitionszyklus, der sich über Jahrzehnte erstrecken wird. Er könnte Versorger effizienter sowie sicherer machen, Verbrauchern zugutekommen und schließlich dem Sektor ein schnelleres Gewinnwachstum bescheren.

Technologie fördert Wachstum und Effizienz

Versorgungsunternehmen starten einen Investitionszyklus, der sich in Jahrzehnten und nicht in Jahren misst, da Strom zum primären Energieträger der Welt avanciert. Dank langfristiger Investitionsausgaben sollten Versorger in der Lage sein, ihr regulatorisches Anlagevermögen, die sogenannte „Rate Base“, zu steigern. Sie ist eine Kennzahl für den potenziellen Umsatz. Der Investitionszyklus wird sich sowohl auf die Verbesserung als auch auf den Ausbau der Stromnetze konzentrieren, einschließlich einer Verlagerung auf eine verstärkte Erzeugung erneuerbarer Energien. Die veraltete Infrastruktur wird aus Sicherheitsgründen modernisiert, und die Netze werden „gehärtet“, um Schäden durch Stürme und Naturkatastrophen zu verringern.

Die Technologie wird für die betriebliche Effizienz der Versorger und für den physischen Ausbau eine wichtige Rolle spielen. Digitale Anwendungen dürften die Betriebs- und Instandhaltungskosten (O&M) senken, indem sie u.a. das Energiemanagement und die Produktionsprognosen verbessern, die Lieferketten und die Produktivität der Arbeitskräfte optimieren und eine vorausschauende Netzwartung ermöglichen. Analog kann Technologie bei der effizienten Planung und beim Bau neuer Netze und Erzeugungsanlagen helfen. Versorger setzen außerdem Sicherheitstechnologie ein, um ihre Ökosysteme vor Cyberangriffen zu schützen. Unternehmen, die Technologien nutzen können, sollten von Kosteneinsparungen und einer verbesserten Zuverlässigkeit und Qualität ihrer Netzwerke profitieren.

Auch Verbraucher profitieren

Der zusätzliche Nutzen der Investitionen besteht darin, dass sie für Versorger und Verbraucher eine Win-Win-Situation herbeiführen. Technologie sorgt für Effizienz, sodass die Betriebs- und Instandhaltungskosten von Versorgungsunternehmen sinken dürften, während Geräte wie intelligente Thermostate und energiesparende Geräte Verbrauchern helfen, Kosten zu sparen. In den USA dürfte daneben die jüngste Steuerreform den Geldbeutel der Verbraucher entlasten, da Versorgungsunternehmen verpflichtet wurden, ihre Steuerersparnisse vollständig an die Kunden weiterzugeben. Dementsprechend sollten Rate Base und Gewinn der Versorger nach oben gehen, und die monatlichen Stromrechnungen von US-Verbrauchern gleichzeitig langsamer steigen als die Inflation. Bei regulierten Versorgern sind erschwingliche Preise ein Schlüsselfaktor, da die Regulierungsbehörden die potenzielle Rendite der Versorgungsunternehmen nach oben begrenzen und somit Kosten nur begrenzt an Verbraucher weitergegeben werden können.

Neue, nicht zyklische Wachstumstitel

Versorger haben lange Zeit ihren Zweck als defensive Dividendenanlagen in Portfolios erfüllt. Die Unternehmen profitieren von einer konstanten Nachfrage und sind in der Regel weniger zyklisch als andere Wirtschaftszweige. In Anbetracht weiterer künftiger Investitionen und einer entsprechenden potenziellen Stärkung der Rate Base dürften Versorgungsunternehmen unseres Erachtens in der Lage sein, solides Gewinnwachstum und beständige Dividendenrenditen und damit unter dem Strich eine attraktive Gesamtrendite zu erzielen. Darüber hinaus profitieren Versorger vom anhaltenden Niedrigzinsklima, in dem ihre Kapitalkosten sinken. Unser Fazit lautet: Aufgrund dieser Faktoren ist der Sektor besser aufgestellt als viele Basiskonsumtitel, die unter einer Erosion ihrer hohen Margen und des Markenwerts leiden, oder auch als Gesundheitswerte, die im Fadenkreuz politischer und Regulierungsrisiken stehen.

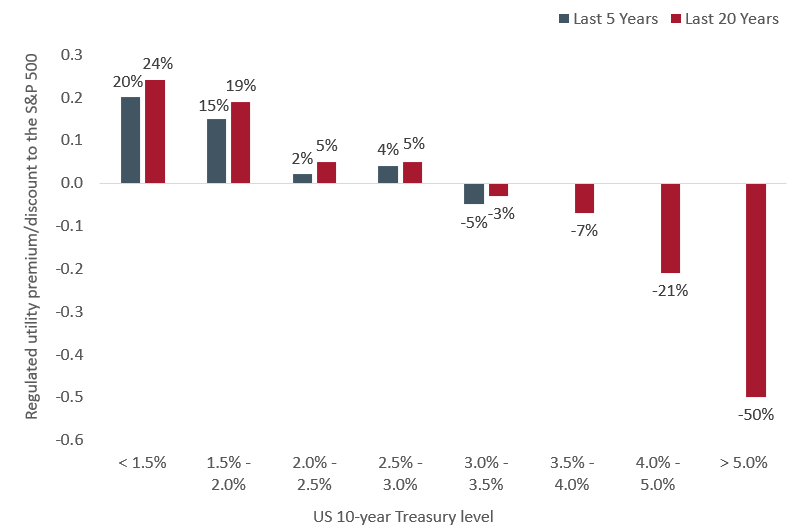

Grafik: Value-Fokus behalten

Quelle: Die Grafik bildet den KGV-Bewertungsaufschlag/-abschlag von Versorgern gegenüber dem S&P 500 bei unterschiedlichen Renditeumgebungen für zehnjährige US-Treasuries ab. Goldman Sachs Global Investment Research, Stand: 18. Oktober 2019. Das Kurs-Gewinn-Verhältnis (KGV) misst den Aktienkurs im Vergleich zum Gewinn je Aktie für einen oder mehrere Portfoliotitel. Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die zukünftige Wertentwicklung.

Wir gehen zwar von einem weiterhin günstigen Anlageklima aus, halten es aber auch für wichtig, die Fundamentaldaten einzelner Unternehmen unter die Lupe zu nehmen, die möglicherweise profitieren werden. Versorger entwickelten sich in den letzten Jahren ausgezeichnet, da sie von niedrigen Kapitalkosten und der höheren Nachfrage der Anleger in einem Niedrigzinsumfeld profitierten. Gemessen an der relativen wie auch der absoluten Bewertung werden Versorgungsunternehmen im Vergleich zum historischen Durchschnitt auf erhöhten Niveaus gehandelt. Wenn das derzeitige Niedrigzinsumfeld anhält oder die Zinsen sinken, werden die Bewertungen jedoch attraktiver erscheinen.

Wie die Grafik oben zeigt, wurden die auf dem Kurs-Gewinn-Verhältnis basierenden Bewertungen von Versorgern in einem Niedrigzinsumfeld mit einem Aufschlag gegenüber dem breiter gefassten Aktienmarkt gehandelt. Wenn die Zinsen steigen, werden Versorger dagegen tendenziell mit einem Bewertungsabschlag gegenüber dem Markt gehandelt. Wir sind ferner der Meinung, dass die Neubewertungen im Sektor zum Teil darauf zurückzuführen sind, dass künftig stärkeres Wachstum erwartet wird.

Bei Anlagen in diesem Universum muss selbstverständlich unbedingt auf angemessene Bewertungen geachtet werden. Management Execution wird entscheidend sein für Wachstumsinitiativen und um die O&M-Kosten niedrig zu halten und einen Anstieg der Rate Base an die Verbraucher weiterzugeben. Die Unternehmensführungen werden darüber hinaus den für viele Versorger komplexen Regulierungsrahmen bewältigen müssen. Daher denken wir, dass es in diesem Sektor wesentlich auf einen aktiven Anlageansatz mit Schwerpunkt auf Management Execution, Bewertungen und der Fähigkeit zur Generierung freier Cashflows ankommt.

Aktiv verwaltete Portfolios erzielen möglicherweise nicht die erhofften Ergebnisse. Keine Anlagestrategie kann Gewinne garantieren oder Verlustrisiken vollständig ausschließen.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.