Das Tauziehen bei Hochzinsanleihen im Jahr 2024

Tom Ross, Anleihen-Portfoliomanager, betrachtet die Aussichten für globale Hochzins-Unternehmensanleihen im Jahr 2024 und das potenzielle Tauziehen zwischen Zinssätzen und Spreads.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- 2024 dürfte ein verhaltenes Jahr für die Weltwirtschaft werden, da einige Regionen mit einer Rezession konfrontiert sind, da die verzögerten Auswirkungen früherer geldpolitischer Straffungen wirksam werden.

- Wir erwarten ein Tauziehen, da die politischen Entscheidungsträger wahrscheinlich die Zinsen senken werden, aber Wachstumsängste zu Volatilität bei den Kreditaufschlägen führen dürften.

- Dieses Tauziehen dürfte zu Preisschwankungen bei Hochzinsanleihen führen und taktische Anlagemöglichkeiten bieten. Unterdessen dürften die erhöhten Renditen geduldigen Anlegern einen Puffer bieten, um die Volatilität zu überstehen.

Es ist keine Offenbarung zu sagen, dass das Wirtschaftswachstum im Jahr 2024 geringer sein wird. Die Befragten, die an den Wirtschaftsprognosen von Bloomberg mitwirken, sind sich einig, dass die Weltwirtschaft weniger wachsen wird als im Jahr 2023 – für 2024 wird mit etwa 2,7 % gerechnet, verglichen mit etwa 2,9 % im Jahr 2023.1 Auf den ersten Blick mag das unerheblich erscheinen , aber bedenken Sie, dass es sich hierbei um reale (inflationsbereinigte) Zahlen handelt, sodass das nominale Wachstum mit dem Rückgang der Inflation schwächer ausfallen wird. Der zweite Punkt, der erwähnt werden muss, ist, dass die Schwellenländer voraussichtlich einen Großteil der Hauptarbeit leisten werden: in den USA und der Eurozone insgesamt wird ein reales Wachstum von rund 1 % erwartet.1

Gedämpftes Wachstum

Für hochverzinsliche Unternehmensanleihen ist ein langsames Wirtschaftswachstum weit von einem Null-Wirtschaftswachstum entfernt. Dies dürfte ausreichen, damit die meisten Unternehmen mit hoher Verzinsung weiterhin ihren Schuldenverpflichtungen nachkommen können. Die Fundamentaldaten der Unternehmen scheinen zu diesem späten Zeitpunkt des Konjunkturzyklus einigermaßen robust zu sein, und ein gut angekündigter Abschwung bedeutet, dass die Unternehmen mehr Zeit hatten, sich vorzubereiten. Tatsächlich sind die Erwartungen für die europäische Wirtschaft bereits niedrig, was Raum für positive Überraschungen bieten könnte, während wir immer noch davon ausgehen, dass der Markt von schwachen Daten aus den USA überrascht werden kann.

Wir sind uns bewusst, dass die verzögerten Auswirkungen der geldpolitischen Straffung im Jahr 2024 spürbar sein könnten. Auch wenn wir davon ausgehen, dass die Zentralbanken in den USA und Europa in den nächsten 12 Monaten die Zinsen senken werden, sehen sich Unternehmen, die eine Refinanzierung vornehmen müssen, aufgrund der niedrigen Zinsen in den Vorjahren immer noch mit einem Anstieg der Finanzierungskosten konfrontiert.

Die kumulativen Auswirkungen dürften die Gewinne schmälern und Unternehmen dazu ermutigen, Kosten zu senken. Da High-Yield-Kreditnehmer tendenziell stärker bei kleinen und mittleren Unternehmen sowie zyklischeren Sektoren vertreten sind, ist ein langsameres Wachstum in der Regel deutlicher zu spüren als bei Kreditnehmern mit Investment-Grade-Rating.

Bewegung der Kreditaufschläge (Spreads)

Wenn es um die Anlageklasse der Hochzinsanleihen geht, sprechen Kommentatoren häufig von Zahlungsausfällen, und während es natürlich unwillkommen ist, dass ein Unternehmen seinen Verpflichtungen nicht nachkommt, sind die Schwankungen der Spreads (die zusätzliche Rendite, die eine Hochzinsanleihe gegenüber einer Staatsanleihe mit ähnlicher Laufzeit zahlt) von großer Bedeutung.

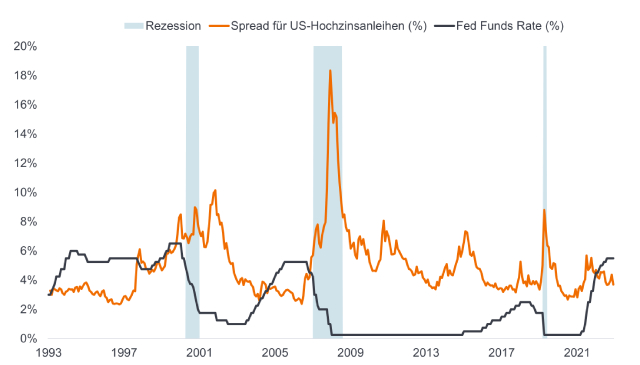

Neben individuellen Unternehmensfaktoren werden die Spreads von Hochzinsanleihen stark von der Stimmung am Markt bestimmt. Gegen Ende des Jahres 2023 setzte sich die Erwartung einer sanften Landung durch. Damit sich die Spreads weiter verengen (sinken), müssen die Inflationsraten im zaum gehalten werden und die Volkswirtschaften moderat wachsen. Dies geschah Mitte der 1990er Jahre, nachdem die US-Notenbank (Fed) die Zinsen gesenkt hatte; daher schließen wir dies nicht aus. Gibt es jedoch Anzeichen einer Rezession in den USA, könnten sich die Spreads ausweiten (steigen), was möglicherweise den positiven Effekt der Zinssenkungen der Zentralbanken zunichte machen könnte.

Abbildung 1: Die Rezessionssorgen müssen nachlassen, damit sich die Spreads weiter verengen

Quelle: Bloomberg, Bloomberg US Corporate High Yield OAS (optionsbereinigter Spread gegenüber Staatsanleihen), US Federal Reserve Fed Fund Target Rate (Obergrenze), Rezessionsperioden gemäß National Bureau of Economic Research, 31. Dezember 1993 bis 30. November 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Die Dekompression (Spread-Ausweitung, wenn man sich als Reaktion auf negative Nachrichten im Kreditspektrum nach unten bewegt) war hauptsächlich bei Anleihen mit niedrigerem CCC-Rating zu verzeichnen (hauptsächlich in Europa), wobei sich die Spreads für Anleihen mit BB- und B-Rating im Jahr 2023 aktiv verengten. Das ist logisch – Anleihen mit CCC-Rating sind anfälliger für Zahlungsausfälle, während BB- und B-Anleihen besser in der Lage sind, mit einer schleppenden Konjunktur zurechtzukommen. Aber wir glauben, dass der Markt angesichts der potenziellen Risiken am Horizont möglicherweise etwas selbstgefällig sein könnte. Die Fälligkeits-Wand (Unternehmen müssen sich in den nächsten Jahren refinanzieren) ist gewachsen, so dass das Potenzial für Volatilität besteht, da das Zeitfenster für die Verschiebung der Refinanzierung kleiner wird.

Wir gehen davon aus, dass die Zahlungsausfälle im Jahr 2024 - ausser im Falle einer starken Rezession - höher ausfallen, aber eher ein Plateau als einen Anstieg darstellen werden. Dieser längere Ausfallzyklus bedeutet, dass die Wertpapierauswahl noch länger sehr wichtig bleibt. In Europa bedeutet der geringere Anteil an Anleihen mit CCC-Rating, dass die Ausfallrate unter der in den USA bleiben dürfte.

Einen festen Stand finden

Die möglicherweise holprigen Wachstumsaussichten im nächsten Jahr sprechen unserer Meinung nach für einen flexiblen Anlageansatz. Das Risiko einer Spread-Ausweitung stellt für zyklischere Sektoren ein größeres Problem dar, daher bevorzugen wir Sektoren mit vorhersehbareren Cashflows wie das Gesundheitswesen. Bei den verbraucherorientierten Sektoren sind wir sehr selektiv, sehen jedoch Chancen im Lebensmitteleinzelhandel, da dort verlässlichere Einnahmen erzielt werden und die Kosteninflation allmählich nachlässt. Wir glauben, dass bestimmte Freizeitbereiche weiterhin attraktive Perspektiven bieten, sofern der Arbeitsmarkt robust bleibt. Unserer Ansicht nach steht der Telekommunikationssektor vor einigen strukturellen Herausforderungen, da diese reife Branche hoch verschuldet ist, aber dennoch einige erhebliche Investitionsanforderungen erfüllen muss.

Die Sogwirkung

Die Renditen von Anleihen wurden als Reaktion auf Inflation und höhere Zinssätze nach oben angepasst, aber diese Anpassung ist unserer Ansicht nach abgeschlossen. Die Zentralbanken waren in ihrem Kampf gegen die Inflation erfolgreich, daher sollten Zinssenkungen eine Selbstverständlichkeit sein, obwohl der Zeitpunkt der Senkungen eine weitere Quelle der Volatilität sein wird. Wir sind uns bewusst, dass durchschnittliche Renditen von Hochzinsanleihen bei 7,1 % in Europa und 8,5 % in den USA ein attraktives Einkommen und einen potenziellen Puffer bei Problemen bieten.2 Tatsächlich kann ein Rückgang der Rendite einer Anleihe um 1 % bei einer Rendite von 8,5 % über einen Zeitraum von 12 Monaten zu einer Gesamtrendite im niedrigen zweistelligen Bereich führen, sofern die Anleihe nicht ausfällt.3 Wenn es zu einer sanften Landung kommt, gibt es also viel zu gewinnen.

Für einen Großteil der Jahre 2022 und 2023 waren die Mittelflussdaten für die hochverzinsliche Anlageklasse von Abflüssen dominiert.4 Im November 2023 verbesserte sich die Stimmung, da die Anleger auf der Suche nach Rendite waren und das Szenario einer sanften Landung wahrscheinlicher wurde. Da die Märkte dieser Anlageklasse in den letzten zwei Jahren negativ gegenüberstanden, könnten regelmäßige, kleinere Zuflüsse kurzfristig unterstützend wirken.

Zusammenfassend lässt sich sagen, dass die Aussichten für Hochzinsanleihen weiterhin von den sich entwickelnden Wirtschaftsdaten abhängen. Wir glauben, dass die Wertpapierauswahl in einer Zeit, in der die Zahlungsausfälle voraussichtlich zunehmen und der verzögerte Effekt der Straffung der Geldpolitik am stärksten sein dürfte, immer wichtiger wird. Es könnte zu einem Tauziehen zwischen Spreads und Zinssätzen kommen. Eine eingedämmte Inflation und eine schwächelnde Wirtschaft sollte dazu führen, dass die Zentralbanken die Zinsen senken und die Renditen von Staatsanleihen fallen werden. Während dies dazu beitragen könnte, die Renditen von Hochzinsanleihen zu senken, gehen wir davon aus, dass die verzögerte Wirkung der geldpolitischen Straffung gelegentlich zu Wachstumsängsten führen wird. Im Laufe des Jahres 2023 erlebten wir mehrere Stimmungsumschwünge und wir erwarten für 2024 noch mehr davon, da ein Wechsel von Optimismus und Pessimismus in Bezug auf das Wirtschaftswachstum zu Volatilität bei den Spreads führen. Es wird ein Jahr der Wachsamkeit sein, aber die Volatilität sollte Chancen bieten.

1Quelle: Bloomberg, Wirtschaftsprognosen. Die Prognosen basieren auf einer Zusammenstellung der Zahlen von Ökonomen, Stand 1. Dezember 2023. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

2Quelle: Bloomberg, ICE BofA Euro High Yield Index, ICE BofA US High Yield Index, Yield to Worst. Der Yield to Worst ist der niedrigste Ertrag, den eine Anleihe (ein Index) erzielen kann, sofern der/die Emittenten nicht in Verzug gerät/sind; es berücksichtigt Besonderheiten wie Call-Optionen (die Emittenten das Recht geben, eine Anleihe zu einem bestimmten Zeitpunkt zurückzurufen). Renditen per 30. November 2023. Die Erträge können im Laufe der Zeit schwanken und sind nicht garantiert.

3Das Gesamtrenditepotenzial geht davon aus, dass die Rendite einer Anleihe mit einer Laufzeit von vier Jahren und ohne Zahlungsausfall um 100 Basispunkte (1 %) sinkt. Ein Basispunkt (bp) entspricht 1/100 Prozentpunkt, 1 bp = 0,01 %. Die Erträge können im Laufe der Zeit schwanken und sind nicht garantiert. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

4Quelle: Bloomberg Intelligence, Corporate Credit Dashboard, Mittelflüsse bei Hochzinsanleihen in Europa und Nordamerika, Stand 1. Dezember 2023. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Der Bloomberg US Corporate High Yield Bond Index misst den Markt für auf USD lautende, hochverzinsliche Unternehmensanleihen mit festem Zinssatz.

Der ICE BofA Euro High Yield Index bildet die Wertentwicklung von auf Euro lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die öffentlich auf dem Euro-Inlands- oder Eurobond-Markt begeben werden.

Der ICE BofA US High Yield Index bildet die Wertentwicklung von auf US-Dollar lautenden Unternehmensanleihen mit einem Rating unterhalb von Investment Grade ab, die auf dem US-amerikanischen Markt an einer Börse gelistet sind.

Die 10-jährige Treasury-Rendite ist der Zinssatz für US-Staatsanleihen, die in 10 Jahren nach dem Kaufdatum fällig werden.

Cashflow: Der Nettobetrag der in ein und aus einem Unternehmen transferierten Zahlungsmittel und Zahlungsmitteläquivalente.

Investitionsausgaben: Geld, das in den Erwerb oder die Modernisierung von Anlagevermögen wie Gebäuden, Maschinen, Technologie und Ausrüstung investiert wird, um den Betrieb aufrechtzuerhalten oder zu verbessern und zukünftiges Wachstum zu fördern.

Unternehmensfundamentaldaten sind die zugrunde liegenden Faktoren, die zum Kurs eines Investments beitragen. Für ein Unternehmen kann dies die Höhe der Verschuldung (Leverage) des Unternehmens, seine Fähigkeit, Bargeld zu generieren, und seine Fähigkeit, diese Schulden zu bedienen, umfassen.

Bonitätsbewertung: Eine von einer Ratingagentur wie S&P Global Ratings, Moody's und Fitch vergebene Bewertung der Kreditwürdigkeit eines Kreditnehmers. Beispielsweise stuft S&P Investment-Grade-Anleihen von AAA (höchstmögliche Bewertung) bis BBB und Hochzinsanleihen von BB über B bis hin zu CCC in Bezug auf abnehmende Qualität und höheres Risiko ein, d. h Kreditnehmer mit CCC-Rating tragen ein höheres Ausfallrisiko.

Der Credit Spread ist der Renditeunterschied zwischen Wertpapieren mit ähnlicher Laufzeit, aber unterschiedlicher Bonität. Eine Ausweitung der Spreads deutet im Allgemeinen auf eine Verschlechterung der Kreditwürdigkeit von Unternehmenskreditnehmern hin, eine Verengung auf eine Verbesserung.

Zyklisch: Unternehmen oder Branchen, die sehr empfindlich auf Veränderungen in der Wirtschaft reagieren, sodass die Umsätze in Zeiten wirtschaftlicher Prosperität und Expansion im Allgemeinen höher und in Zeiten wirtschaftlichen Abschwungs und Rückgangs niedriger sind.

Zahlungsausfall: Das Versäumnis eines Schuldners (z. B. eines Anleiheemittenten), Zinsen zu zahlen oder einen ursprünglich geliehenen Betrag bei Fälligkeit zurückzuzahlen.

Hochzinsanleihe: Auch bekannt als Sub-Investment-Grade-Anleihe oder „Junk“-Anleihe. Diese Anleihen bergen in der Regel ein höheres Risiko, dass der Emittent seinen Zahlungen nicht nachkommt; daher werden sie in der Regel mit einem höheren Zinssatz (Kupon) ausgegeben, um das zusätzliche Risiko auszugleichen.

Inflation: Die Rate, mit der die Preise für Waren und Dienstleistungen in der Wirtschaft steigen.

Investment-Grade-Anleihe: Eine Anleihe, die typischerweise von Regierungen oder Unternehmen ausgegeben wird, bei denen das Risiko eines Zahlungsausfalls relativ gering ist, was sich in der höheren Bewertung widerspiegelt, die ihnen von Ratingagenturen verliehen wird.

Spätzyklus: Die Wirtschaftsaktivität erreicht oft ihren Höhepunkt, was bedeutet, dass das Wachstum positiv bleibt, sich aber verlangsamt.

Leverage: Dies ist ein Maß für die Höhe der Verschuldung eines Unternehmens. Der Nettoverschuldungsgrad ist die Verschuldung (abzüglich Zahlungsmittel und Zahlungsmitteläquivalente) im Verhältnis zum Gewinn (in der Regel vor Zinsen, Steuern und Abschreibungen).

Fälligkeit: Das Fälligkeitsdatum einer Anleihe ist das Datum, an dem die Kapitalinvestition (und etwaige endgültige Kupons) an die Anleger zurückgezahlt werden. Anleihen mit kürzerer Laufzeit haben in der Regel eine Laufzeit von 5 Jahren, Anleihen mittlerer Laufzeit liegen zwischen 5 bis 10 Jahren und Anleihen mit längerer Laufzeit bei mehr als 10 Jahren.

Unter Geldpolitik versteht man die Politik einer Zentralbank, die darauf abzielt, die Höhe der Inflation und des Wachstums einer Volkswirtschaft zu beeinflussen. Dazu gehört die Kontrolle der Zinssätze und der Geldmenge. Unter geldpolitischer Straffung versteht man Maßnahmen der Zentralbanken, die darauf abzielen, die Inflation einzudämmen und das Wirtschaftswachstum durch eine Erhöhung der Zinssätze und eine Verringerung der Geldmenge zu bremsen.

Nominale Daten spiegeln Wirtschaftsdaten in aktuellen Preisen wider und berücksichtigen somit die Inflation. Das nominale Wirtschaftswachstum ist normalerweise höher als das reale Wachstum (inflationsbereinigt), aber dieser Unterschied lässt nach, wenn die Inflation sinkt.

Der Realzins ist der Zinssatz, den ein Anleger, Sparer oder Kreditgeber unter Berücksichtigung der Inflation erhält.

Rezession: Ein erheblicher Rückgang der Wirtschaftstätigkeit, der länger als ein paar Monate anhält. Eine sanfte Landung ist eine Verlangsamung des Wirtschaftswachstums, die eine Rezession verhindert. Eine harte Landung ist eine tiefe Rezession.

Refinanzierung: Der Prozess der Überarbeitung und Ersetzung der Bedingungen eines bestehenden Kreditvertrags, einschließlich der Ersetzung von Schulden durch neue Kredite vor oder zum Zeitpunkt der Fälligkeit der Schulden.

Gesamtrendite: Dies ist die Rendite eines Vermögenswerts oder einer Investition, die sowohl Erträge als auch etwaige Kapitalgewinne/-verluste berücksichtigt.

Tauziehen: ein Krafttest, bei dem zwei Teams an gegenüberliegenden Enden eines Seils gegeneinander ziehen.

US-Schatzpapiere sind direkte Schuldverschreibungen, die von der US-Regierung ausgegeben werden. Der Investor ist ein Gläubiger des Staates. Treasury Bills und US-Staatsanleihen sind durch die uneingeschränkte Treuhand- und Kreditwürdigkeit der US-Regierung garantiert, gelten im Allgemeinen als kreditrisikofrei und bieten in der Regel niedrigere Renditen als andere Wertpapiere.

Rendite: Die Höhe des Ertrags eines Wertpapiers über einen festgelegten Zeitraum, normalerweise ausgedrückt als Prozentsatz. Bei Aktien ist die Dividendenrendite ein gängiges Maß, das die jüngsten Dividendenzahlungen für jede Aktie durch den Aktienkurs dividiert. Bei einer Anleihe wird dies im einfachsten Fall als Kuponzahlung dividiert durch den aktuellen Anleihepreis berechnet.

Die Volatilität misst das Risiko anhand der Streuung der Renditen einer bestimmten Anlage. Die Geschwindigkeit und das Ausmaß, mit dem sich der Preis eines Portfolios, Wertpapiers oder Index nach oben und unten bewegt.

WICHTIGE INFORMATIONEN

Festverzinsliche Wertpapiere unterliegen dem Zins-, Inflations-, Kredit- und Ausfallrisiko. Der Anleihenmarkt ist volatil. Wenn die Zinsen steigen, fallen die Anleihekurse normalerweise und umgekehrt. Die Rückzahlung des Kapitals ist nicht garantiert und die Preise können sinken, wenn ein Emittent seine Zahlungen nicht rechtzeitig leistet oder seine Kreditwürdigkeit nachlässt.

Hochzins- oder Ramschanleihen bergen ein höheres Ausfall- und Volatilitätsrisiko und können plötzlichen und kräftigen Kursschwankungen unterliegen.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

Besondere Risiken

- Ein Emittent einer Anleihe (oder eines Geldmarktinstruments) kann möglicherweise nicht mehr in der Lage oder nicht mehr bereit sein, Zinsen zu zahlen oder Kapital an den Fonds zurückzuzahlen. Wenn dies geschieht oder der Markt dies für möglich hält, sinkt der Wert der Anleihe.

- Wenn die Zinssätze steigen (oder sinken), hat dies unterschiedliche Auswirkungen auf die Kurse verschiedener Wertpapiere. Insbesondere fallen die Anleihekurse im Allgemeinen, wenn die Zinsen steigen. Dieses Risiko ist allgemein umso höher, je länger die Laufzeit einer Anleiheinvestition ist.

- Der Fonds investiert in hochrentierliche Anleihen (ohne Investment-Grade-Rating), die zwar in der Regel höhere Zinssätze bieten als Investment-Grade-Anleihen, aber spekulativer und anfälliger für ungünstige Veränderungen der Marktbedingungen sind.

- Einige Anleihen (kündbare Anleihen) geben ihren Emittenten das Recht, Kapital vor dem Fälligkeitstermin zurückzuzahlen oder die Laufzeit zu verlängern. Emittenten können diese Rechte ausüben, wenn dies für sie vorteilhaft ist. Dies kann sich auf den Wert des Fonds auswirken.

- Der Fonds ist in Schwellenmärkten einer höheren Volatilität und einem größeren Verlustrisiko ausgesetzt als in entwickelten Märkten. Schwellenmärkte sind anfällig für nachteilige politische und wirtschaftliche Ereignisse und können schlechter reguliert sein und daher weniger strenge Verwahrungs- und Abrechnungsverfahren aufweisen.

- Der Fonds kann Derivate einsetzen, um sein Anlageziel zu erreichen. Dies kann zu einer „Hebelwirkung“ führen, die ein Anlageergebnis vergrößern kann, und die Gewinne oder Verluste des Fonds können höher sein als die Kosten des Derivats. Derivate bringen jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Dem Fonds können durch die Anlage in weniger aktiv gehandelten oder weniger entwickelten Märkten höhere Transaktionskosten entstehen als einem Fonds, der in aktivere/höher entwickelte Märkte investiert.

- Die laufenden Kosten können teilweise oder vollständig aus dem Kapital entnommen werden. Dadurch kann das Kapital aufgezehrt oder das Potenzial für Kapitalwachstum verringert werden.

- Der Wert von CoCo-Bonds (Contingent Convertible Bonds) kann drastisch fallen, wenn die Finanzkraft eines Emittenten nachlässt und ein vorher festgelegtes Auslöseereignis zur Umwandlung der Anleihen in Aktien des Emittenten bzw. der teilweisen oder vollständigen Herabschreibung der Anleihen führt.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.

- Zusätzlich zu Erträgen kann diese Anteilsklasse realisierte und nicht realisierte Kapitalgewinne sowie das ursprünglich investierte Kapital ausschütten. Außerdem werden Gebühren, Kosten und Aufwendungen aus dem Kapital beglichen. Beide Faktoren können zu einer Aufzehrung des Kapitals führen und das Potenzial für Kapitalzuwachs einschränken. Anleger sollten auch beachten, dass Ausschüttungen dieser Art in Abhängigkeit des lokalen Steuerrechts möglicherweise als Einkommen behandelt (und besteuert) werden.