Es ist schlicht eine Tatsache, dass die Gesellschaft nicht von heute auf morgen auf Kohlenwasserstoffe verzichten kann, so sehr die extremen Vertreter der grünen Lobby das auch glauben mögen. Obwohl wir die Überzeugung hinter der Forderung „Ausstieg aus dem Öl“ teilen, muss jeder Versuch, dies zu tun, auf eine geordnete Weise geschehen, die von der Gesellschaft akzeptiert wird. Der Weg dorthin wird Zeit in Anspruch nehmen. Die Öl- und Gasindustrie verfügt über die Infrastruktur, die Technologie, den Cashflow und die Fähigkeit, neue Investitionen zu finanzieren, was die Branche für den Wandel unerlässlich macht.

Die Ölgiganten setzen sich ehrgeizige Klimaziele

In den letzten Jahren haben sich die großen Ölkonzerne ihre Unternehmensstrategien energisch auf ein Umfeld mit netto null CO2-Emissionen ausgerichtet und sich immer ehrgeizigere Emissionsziele gesetzt. Noch 2019 hatte keiner der drei größten europäischen Ölkonzerne ein Emissionsziel für 2030 bestimmt. Zu berücksichtigen ist jedoch, dass diese Ziele nicht in Stein gemeißelt sind. Vielmehr werden sie wahrscheinlich verschoben, wenn es an einen „geordneten“ Übergang in der Realität geht. Dies war zuletzt im Februar der Fall, als BP seine Klimaziele abschwächte, um den unmittelbaren Energiebedarf als Reaktion auf das begrenzte Angebot aus Russland decken zu können. Es würde uns nicht überraschen, wenn andere Ölkonzerne ihre Klimaziele je nach Bedarf erhöhen und verringern würden. Transparenz und Konsistenz (z. B. unterschiedliche Basisjahre) werden weiterhin den Vergleich der Zielsetzungen erschweren. Unabhängig davon ist der Trend für die Ölunternehmen klar.

Umweltziele von Öl- und Gasunternehmen treten in der Regel in zwei Formen auf:

- absolute CO2-Emissionsziele (in MtCO2e) anhand der Kategorien Scope 1, 2 und/oder 3 und

- CO2-Intensitätsziele von Produkten (in gCO2e/MJ), welche die absoluten CO2-Emissionen des Unternehmens pro MJ Energie berücksichtigen, die seinen Produkten zuzuordnen ist.

Scope-1-Emissionen entstehen direkt durch die eigene Geschäftstätigkeit eines Unternehmens. Für Ölfirmen bestehen die wichtigsten Möglichkeiten zur Reduzierung dieser Emissionen darin, das Abfackeln zu reduzieren (überschüssiges Gas aufzufangen, anstatt es zu verbrennen oder das Ölfeld effizienter zu nutzen) und sich aus CO2-intensiven Projekten zurückzuziehen. Scope-2-Emissionen umfassen diejenigen, die indirekt durch den Stromverbrauch entstehen. In diesem Fall nutzen viele Ölunternehmen Strom aus CO2-armen Quellen, wechseln den Brennstoff, nutzen Abwärme und steigern die Energieeffizienz.

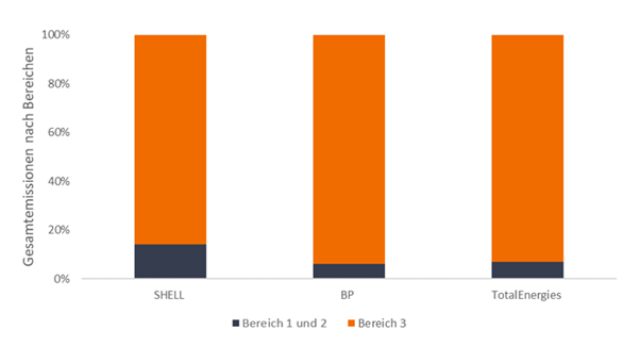

Die Konzentration auf die Reduzierung der Emissionen aus der eigenen operativen Tätigkeit der Unternehmen wird normalerweise als am einfachsten angesehen, und daher waren in diesen ersten beiden Bereichen die ehrgeizigsten Ziele zu beobachten. Bis 2030 haben sich Shell und BP eine Reduzierung der Scope-1- und Scope-2-Emissionen um 50 % und TotalEnergies eine Reduzierung um 40 % zum Ziel gesetzt.1 Obwohl diese Emissionsminderungen bis 2030 wirksam werden sollen, sind sie jedoch recht begrenzt und machen nur einen relativ kleinen Teil der Gesamtemissionen aus – Grafik 1.

Scope-3-Emissionen sind diejenigen, die mit dem Verbrauch der verkauften Produkte verbunden sind. Diese stellen die überwiegende Mehrheit der „Well-to-Wheel“-Emissionen dar und sind diejenigen, bei denen ein längerer Übergang erforderlich ist. Scope-3-Reduktionsziele sind naturgemäß schwieriger zu kontrollieren und machen daher einen viel geringeren Anteil an den gesamten Reduktionszielen aus.

Diagramm 1: Scope-3-Emissionen im Vgl. zu Scope 1 und Scope 2 für die Ölriesen

Quelle: MSCI, Janus Henderson; Stand: 30. Dezember 2022. Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als profitabel angesehen werden. Janus Henderson Investors, damit verbundene Berater oder Mitarbeiter können eine Position in den genannten Wertpapieren haben.

Wie in vielen Sektoren ist die Methode zur Berechnung der Scope-3-Emissionen in der Öl- und Gasindustrie nicht einheitlich. Unabhängig von der genauen Methodik machen Scope 3-Emissionen einen erheblichen Teil der Gesamtemissionen aus und sind daher der Schlüssel zur langfristigen Dekarbonisierung.

Der Ansatzpunkt zur Reduzierung der Scope-3-Emissions liegt im Vertriebs- und Produktionsmix des Unternehmens. Zu den wichtigsten Möglichkeiten für Ölunternehmen zur Reduzierung der Scope-3-Emissionen zählen:

- Umstellung der Produktion von Öl auf Gas (verflüssigtes Erdgas setzt etwa 20-25 % weniger Emissionen frei als herkömmliche fossile Brennstoffe)

- Verstärkte Downstream-Integration im Gasbereich (mit Produktionsraffination, Einzelhandelsvermarktung und Stromerzeugung aus Gas)

- Steigerung des Absatzes von Biokraftstoffen und CO2-Abscheidung

- natürliche Senken zur Reduzierung der Nettoemissionen

- Verkauf fossiler Brennstoffe durch erneuerbare Energien ersetzen

Erneuerbare Energien gewinnen an Bedeutung

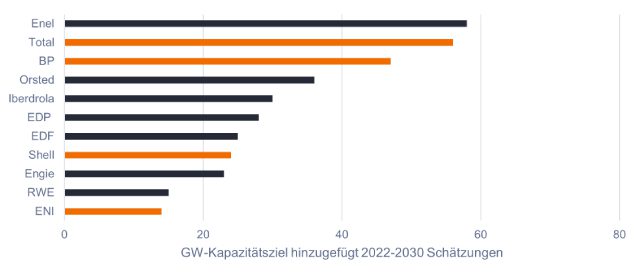

Das Ausmaß und das Engagement von Energieunternehmen bei der Erhöhung des Anteils von Solar- und Windenergie in ihrem Produktionsmix wird aufgrund ihrer geringen Basis im Vergleich zu herkömmlichen Brennstoffen oft übersehen. In absoluten Zahlen sind die Veränderungen jedoch weit dramatischer.

Im Jahr 2022 tätigten Shell, Total Energies und BP zusammen CO2-arme Investitionen in der Größenordnung von 9 Mrd. USD. Diese Zahlen werden voraussichtlich steigen, mit Zielen von 20-50 % Investitionen bis 2025/2030.2 Diese Ausgaben bedeuten, dass die Ölkonzerne einige der größten Wachstumspläne für erneuerbare Energien in Europa haben. Grafik 2 zeigt die Wachstumspläne der Ölgiganten im Vergleich zu den etablierten Entwicklern und Versorgern.

Grafik 2: Europäische Anbieter mit großen Wachstumsplänen

Quelle: MSCI, Janus Henderson, Exane BNP Research, Credit Suisse Research; Stand 30. Dezember 2022. Orangefarbene Balken stehen für Ölunternehmen, schwarze Balken für Versorger. Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnträchtig angesehen werden. Janus Henderson Investors, damit verbundene Berater oder Mitarbeiter können eine Position in den genannten Wertpapieren haben.

Darüber hinaus sind diese Unternehmen diszipliniert geworden, wenn es um die Exploration/Förderung neuer Ölprojekte geht, wodurch der Anteil erneuerbarer Energien in ihrem Mix weiter steigen wird. Als Ergänzung zur auf erneuerbaren Energien basierenden Elektrifizierung der Energieversorgung sagen derzeit auch Unternehmen mit großen Endkundennutzen die Einführung von Ladestationen zu – Shell strebt 2,5 Millionen bis 2030 an, um sowohl die Nachfrage- als auch die Angebotsseite zu unterstützen.3

Lösungen für schwer zu dekarbonisierende Bereiche

Zwar wird die Elektrifizierung oft als Hauptlösung zur Verringerung der Abhängigkeit von Kohlenwasserstoffen angepriesen. Doch ist die Energiedichte von Strom weit geringer als die von Kohlenwasserstoffen, was sich in einigen Fällen als problematisch erweisen könnte. Derzeit würde die Batteriegröße, die zur Erreichung der Startgeschwindigkeit eines Flugzeugs erforderlich ist, die Fähigkeit behindern, überhaupt abzuheben. Andere schwer zu dekarbonisiende Bereiche eben der Luftfahrt sind die Schiffahrt sowie Stahl- und Zementproduktion und ähnliche chemische Prozesse. Die Lösungen, von denen einige unten aufgeführt sind, scheinen auch die Ölkonzerne stark einzubeziehen.

- Carbon Capture, Utilization and Storage (CCUS) beinhaltet die Abscheidung von CO2 aus großen Punktquellen, die Emissionen freisetzen – wie Stromerzeugung, Ölquellen oder Industrieanlagen – und wird seit vielen Jahren von Energieunternehmen genutzt, um ihre eigenen Emissionen zu reduzieren. CCUS kann CO2 auch direkt aus der Atmosphäre binden. Wenn das abgeschiedene CO2 nicht vor Ort verwendet wird, wird es komprimiert und transportiert, um es in einer Reihe von Anwendungen zu verwenden, oder es wird in tiefe geologische Formationen injiziert, die das CO2 zur dauerhaften Speicherung einfangen. Bis vor kurzem wurde dieser Prozess als Geschäftskosten betrachtet. Viele Ölkonzerne versuchen nun, ihre CCUS-Fähigkeiten zu erweitern, um den Service extern zu verkaufen, indem sie von externen CO2-Emittenten Gebühren pro Tonne abgeschiedenen CO2 erheben. Angesichts ihrer Erfahrung in diesem Bereich sind Ölunternehmen für diese Gelegenheit einzigartig positioniert.

- Biokraftstoffe werden aus einem organischen Material („Ausgangsmaterial“) hergestellt, das normalerweise mit herkömmlichem Diesel-/Kerosin gemischt wird. Obwohl diese Kraftstoffe bei der Verbrennung immer noch Emissionen freisetzen, gelten sie aufgrund des Kohlenstoffs, der während des Wachstums des organischen Materials gebunden wurde, als nachhaltig. Zwar sind Biokraftstoffe vielleicht nicht die ultimative Lösung, doch könnten sie sicherlich Teil des Übergangs sein, obwohl die primären Rohstoffe (Zuckerstärkepflanzen bzw. Raps- oder Palmöl) den Prozess in Konflikt mit dem Ziel Ernährungssicherheit bringen können. Weitere derzeit untersuchte Rohstoffe sind landwirtschaftliche Abfälle (Kuhmist) und Meeresalgen. Sowohl das europäische Zellstoff- und Papierunternehmen UPM als auch Neste sind technologische Pioniere in diesem Bereich. Biokraftstoffe sind aber auch ein bedeutendes Element der Übergangsstrategien der großen Ölkonzerne.

- Wasserstoff könnte als ultimative Lösung angesehen werden. Sogenannter Grüner Wasserstoff (hergestellt durch Elektrolyse mit rein erneuerbarer Energie) ist am Verbrauchsort emissionsfrei und kann im Vergleich zu Strom über lange Zeiträume gespeichert und über große Entfernungen transportiert werden. Das Hauptproblem besteht darin, dass viele der bestehenden Sachanlagen, Anlagen und Geräte zur Wasserstofferzeugung derzeit auf fossile Brennstoffen ausgelegt sind und vollständig ersetzt werden müssen. Auch bei diesem Übergang wird die Erfahrung der Ölunternehmen im Betrieb der Upstream- und Midstream-Infrastruktur, die für die Lieferung eines Gases an den Markt erforderlich ist, von entscheidender Bedeutung sein.

Aus unserer Sicht macht sich die Größe der Ölgiganten beim Zusammenwirken dieserProzesse positiv bemerkbar. Durch ihr Handelsgeschäft könnten Ölfirmen eine zentrale Anlaufstelle für den Energiebedarf eines Unternehmens sein – indem sie mit ihnen gemeinsam die beste Kombination finden, um ihren spezifischen Energiebedarf zu decken.

Fazit

Die Komplexität der Kohlenstoffkette in der Wirtschaft hat zur Folge, dass der Übergang zu CO2-ärmeren Lösungen nicht über Nacht erfolgen kann. Die gute Nachricht ist, dass die Technologie entweder einsatzbereit ist (die Kosten für Stromerzeugung aus Wind und Sonne sind mit traditionellen Brennstoffen konkurrenzfähig) oder sich dem schnell nähert (Wasserstoff und Biokraftstoffe). Die großen Ölkonzerne setzen enorme Kapitalbeträge ein, um diesen Wandel zu unterstützen. Dies geschieht bisher auf eine Weise, die alle Beteiligten weitgehend auf eine Linie bringt. Letztendlich entwickeln sich diese Unternehmen schnell von Ölriesen zu integrierten Energieunternehmen, auf welche die Energiewende vollständig angewiesen ist. Wir bevorzugen solche Firmen, die eine sehr hohe Disziplin beim Kapitaleinsatz aufweisen und sich gleichzeitig stark für einen Wandel in ihrem Geschäftsfeld engagieren.

Netto-Null-Ziel: Bezieht sich auf das angestrebte Gleichgewicht zwischen der Menge an emittiertem Treibhausgas und der Menge, die aus der Atmosphäre entfernt wird. Das Netto-Null-Ziel ist erreicht, wenn die hinzugefügte Menge an Treibhausgas nicht mehr als die entnommene Menge beträgt.

1 Vergleichbare Basisjahresziele: Shell = 2016; BP = 2019; Total = 2015. Die Reduktionsziele stammen aus den jeweiligen Unternehmensberichten.

2 MSCI, Janus Henderson, Exane BNP Research, Credit Suisse Research; Stand: 30. Dezember 2022.

3 Shell, „Shell UK aims for 90% of drivers to be within 210 minutes’ drive of a shell rapid charger by 2030”, 11. Mai 2022.

Verweise auf einzelne Wertpapiere stellen keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, sein verbundener Berater oder seine Mitarbeiter können eine Position in den genannten Wertpapieren halten.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.

WICHTIGE INFORMATIONEN

Bitte lesen Sie die folgenden wichtigen Informationen zu den Fonds im Zusammenhang mit diesem Artikel.

- Aktien/Anteile können schnell an Wert verlieren und beinhalten in der Regel höhere Risiken als Anleihen oder Geldmarktinstrumente. Daher kann der Wert Ihrer Investition steigen oder fallen.

- Aktien kleiner und mittelgroßer Unternehmen können volatiler sein als Aktien größerer Unternehmen und bisweilen kann es schwierig sein, Aktien zu bewerten oder zu gewünschten Zeitpunkten und Preisen zu verkaufen, was das Verlustrisiko erhöht.

- Wenn ein Fonds ein hohes Engagement in einem bestimmten Land oder in einer bestimmten Region hat, trägt er ein höheres Risiko als ein Fonds, der breiter diversifiziert ist.

- Der Fonds kann Derivate einsetzen, um das Risiko zu reduzieren oder das Portfolio effizienter zu verwalten. Dies bringt jedoch andere Risiken mit sich, insbesondere das Risiko, dass ein Kontrahent von Derivaten seinen vertraglichen Verpflichtungen möglicherweise nicht nachkommt.

- Wenn der Fonds Vermögenswerte in anderen Währungen als der Basiswährung des Fonds hält oder Sie in eine Anteilsklasse investieren, die auf eine andere Währung als die Fondswährung lautet (außer es handelt sich um eine abgesicherte Klasse), kann der Wert Ihrer Anlage durch Wechselkursänderungen beeinflusst werden.

- Wenn der Fonds oder eine währungsabgesicherte Anteilsklasse versucht, die Wechselkursschwankungen einer Währung gegenüber der Basiswährung des Fonds abzumildern, kann die Absicherungsstrategie selbst aufgrund von Unterschieden der kurzfristigen Zinssätze zwischen den Währungen einen positiven oder negativen Einfluss auf den Wert des Fonds haben.

- Wertpapiere innerhalb des Fonds können möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt und Preis zu verkaufen sein, insbesondere unter extremen Marktbedingungen, wenn die Preise von Vermögenswerten möglicherweise sinken, was das Risiko von Anlageverlusten erhöht.

- Der Fonds könnte Geld verlieren, wenn eine Gegenpartei, mit der er Handel treibt, ihren Zahlungsverpflichtungen gegenüber dem Fonds nicht nachkommen kann oder will, oder als Folge eines Unvermögens oder einer Verzögerung in den betrieblichen Abläufen oder des Unvermögens eines Dritten.