Seit wann sind erneuerbare Energien zu einem anti-zyklischen Investment geworden?

Richard Brown, Client-Portfoliomanager für europäische Aktien, erörtert, was attraktive Bewertungen im Bereich der erneuerbaren Energien für Anleger in Europa bedeuten könnten.

6 Minuten Lesezeit

Zentrale Erkenntnisse:

- Der Markt für erneuerbare Energien befindet sich in einer schwierigen Phase, die von Inflationsdruck und gestiegenen Projektfinanzierungskosten geprägt ist.

- Obwohl die politische Landschaft in den USA inhärente Risiken birgt, deuten die globalen Klimaziele darauf hin, dass der Bedarf an erneuerbaren Energien intakt bleibt.

- Angesichts der Möglichkeit sinkender Zinsen bietet sich eine potenzielle Gelegenheit, in einen Sektor zu investieren, der langfristiges Wachstum zu attraktiven Bewertungen bieten könnte.

Während eines Großteils des letzten Marktzyklus bot die Branche der erneuerbaren Energien den Aktionären attraktive Renditen. Der Klimawandel ist auf der politischen Agenda nach oben gerückt und hat zu einer höheren Nachfrage geführt. Gleichzeitig haben technologische Innovationen und Kostendeflation dazu geführt, dass sowohl Solar- als auch Windenergie im Vergleich zu herkömmlichen fossilen Brennstoffen weitaus wettbewerbsfähiger geworden sind. Der aggressive Inflationszyklus von 2022 und 2023 hat jedoch zu einem Anstieg der Projektfinanzierungskosten und der Rohstoffkosten geführt. Die damit verbundene Unsicherheit hinsichtlich der Rentabilität zukünftiger Projekte hat dazu geführt, dass viele Aktien des Sektors auf attraktiv erscheinende Bewertungen abgewertet wurden, insbesondere da der Inflationsdruck in den letzten Monaten nachgelassen hat.

Der letzte Zyklus

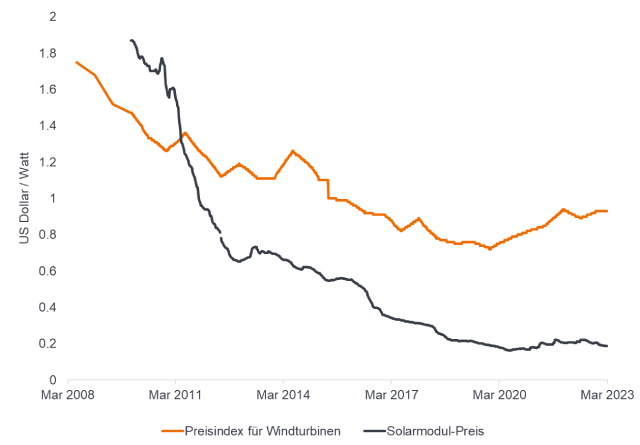

Die Branche der erneuerbaren Energien erlebte in den 2010er Jahren eine erhebliche Kostendeflation, wodurch sich ihre Wettbewerbsfähigkeit dramatisch verlagerte: von etwas, das als teurer Luxus galt, hin zu etwas, das wirklich mit traditionellen fossilen Brennstoffen konkurrieren konnte. Diese Deflation wurde unter anderem durch technologische Fortschritte (z. B. Effizienz von Solarmodulen), größere Turbinen mit größeren Rotorblättern, erhöhte Skaleneffekte bei der Fertigung und vertikale Integration in der Lieferkette vorangetrieben.

Abbildung 1: Deflation der Solar- und Windkosten

Quelle: Bloomberg, Datenstand: 22. März 2023. Nur zur Veranschaulichung.

Im Jahr 2010 waren die Kosten für Onshore-Windenergie 95 % höher als die niedrigsten Kosten für fossile Brennstoffe. Bis 2022 waren neue Onshore-Windkraftprojekte 52 % günstiger als die günstigste mit fossilen Brennstoffen betriebene Option, was einen dramatischen Wandel in der Wettbewerbslandschaft bedeutet.1

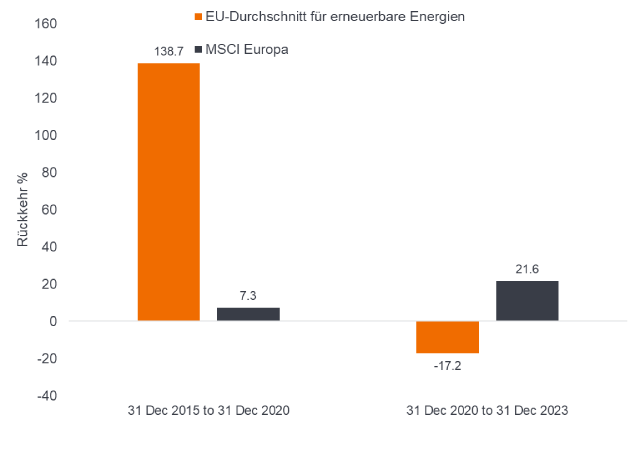

Aktionärsrenditen

Es folgten starke Aktionärsrenditen, wobei das durchschnittliche europäische Unternehmen für erneuerbare Energien in den fünf Jahren bis Ende 2020 eine Rendite von 138 % erwirtschaftete. Seit die Zinsen jedoch zu steigen begannen, hat sich ihr Schicksal umgekehrt und sie erzielten eine durchschnittliche Rendite von -17,2 %, was deutlich unter den 21 % liegt, die der europäische Markt als Ganzes erzielte.

Abbildung 2: Das Schicksal der europäischen erneuerbaren Energien hat sich umgekehrt

Quelle: Janus Henderson, MSCI ESG, Bloomberg, basierend auf JH European Curated Bucket, Ausreißer rentfernt. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Projekte im Bereich erneuerbare Energien sind besonders zinsabhängig, da die meisten Wind- und Solarparks auf Projektfinanzierung angewiesen sind; sie verlangen von Wind- und Solarentwicklern, dass sie sich im Voraus eine Menge Kapital leihen, um die Infrastruktur einzurichten, bevor sie über die Lebensdauer des Parks Einnahmen erzielen.

Dies kann anhand der Matrix in Abbildung 3 veranschaulicht werden, die die Stromgestehungskosten (LCOE) eines theoretischen Wind- und Solarprojekts zeigt. Die Stromgestehungskosten (LCOE) sind ein Maß für die durchschnittlichen aktuellen Nettokosten der Stromerzeugung eines Generators über seine gesamte Lebensdauer (einschließlich Bau-, Betriebs- und Finanzierungskosten). Es handelt sich um die branchenübliche Maßeinheit zum Vergleich der Kosten verschiedener Energieerzeugungsanlagen/-methoden und ist nützlich, um die Kosten erneuerbarer Energien mit denen fossiler Brennstoffe oder dem Marktpreis zu vergleichen.

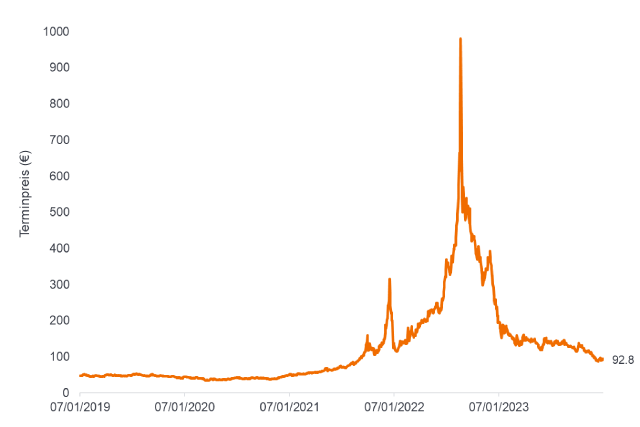

Die Matrix zeigt die Kosten für die Erzeugung jedes Megawatts Energie in Euro und wie sich diese Kosten je nach Zinsniveau ändern. Beim heutigen Basiszinssatz der Europäischen Zentralbank von 4,5 % betragen die Kosten für jede Megawattstunde des Windprojekts etwa 98–99 €, verglichen mit dem deutschen Grundlast-Forward-Preis (dem Preis, zu dem das Unternehmen die Energie verkaufen kann). 93 €. Das bedeutet, dass das Projekt pro verkaufter Megawattstunde 5 Euro verlieren würde. Sollten die Leitzinsen jedoch wieder unter 4 % sinken, was voraussichtlich bis zum Jahresende 2024 der Fall sein wird, wird das Projekt wieder profitabel. Angesichts der Unsicherheit über die Entwicklung der Tarife ist es jedoch verständlich, dass Entwickler sich von bestimmten Projekten zurückziehen, was möglicherweise den Übergang zu erneuerbaren Energien verlangsamt.

Abbildung 3: Kostenmatrix von Wind- und Solarenergie bei unterschiedlichen Zinssätzen

| Basiszinssatz | |||||

| 2 % | 3% | 4 % | 5 % | 6 % | |

| Offshore-Wind-Stromgestehungskosten (€/MWh) | 85 | 90 | 96 | 101 | 107 |

| Solarstromgestehungskosten (€/MWh) | 34 | 37 | 40 | 43 | 46 |

Quelle: Goldman Sachs-Recherche, Janus Henderson Group. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Abbildung 4: Deutscher Grundlast-Forward-Preis

Quelle: Bloomberg, Stand: 31. Dezember 2023. Der Grundlast-Forward-Preis bezeichnet den Preis, zu dem ein Unternehmen Energie verkaufen kann. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Aus der Matrix geht auch der Kostenvorteil eines typischen Solarparks gegenüber dem von Offshore-Windenergieanlagen deutlich hervor. Der Spitzenwert der Solarstromerzeugung findet jedoch mitten am Tag statt und ist größtenteils wetterabhängig, sodass die Nachfrage nach Batteriespeichern zu groß ist, als dass Solarenergie der einzige oder primäre Lieferant für das Netz sein könnte. Umgekehrt ist die Windenergieerzeugung im Allgemeinen über den Tag und das ganze Jahr hinweg gleichmäßiger, und wir gehen daher davon aus, dass sie trotz der höheren Kosten weiterhin für den Netzausgleich von entscheidender Bedeutung sein wird.

Rohstoffe

Ein ähnliches Bild zeigt sich auch bei anderen Kosten wie Rohstoffen – Stahl für Turbinen beispielsweise, der einen großen Teil der Gesamtmasse einer Turbine ausmacht. Nach einer Phase starker Inflation in den Jahren 2021 und 2022 erleben wir nun eine gewisse Normalisierung der Kosten, die den Margendruck bei neuen Projekten verringert.

Abbildung 5: Die Stahlpreise stabilisieren sich

Quelle: Bloomberg, Stand: 31. Dezember 2023. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Risiken für den deflationären Aufschwung?

Leider ist der Sektor nie zu weit von der Politik entfernt, was für uns als Stockpicker schwer zu kalibrieren ist. Ein Wahlsieg des ehemaligen Präsidenten Donald Trump könnte eine Aufhebung des Inflation Reduction Act (oder zumindest der darin enthaltenen grünen Ausgaben) bedeuten, was zu erheblichen Ertragseinbußen führen würde. Eine derart umfassende Aufhebung würde wahrscheinlich die Unterstützung des US-Kongresses erfordern, weshalb es unwahrscheinlich ist, dass dies geschieht, aber es bleibt dennoch ein Risiko. Im Allgemeinen zögerten die Regierungen auch, die Auktionsparameter (den Preis, den sie für die Energie zahlen werden) anzupassen, um auf neue Marktbedingungen zu reagieren und so die Kosten für die Wähler/Verbraucher vorrangig niedrig zu halten.

Dennoch besteht nach wie vor ein breiter Konsens unter den Interessenträgern darüber, dass wir dafür sorgen müssen, dass Wind- und Solarenergie funktionieren, und dass dazu ein funktionierender und profitabler Privatsektor erforderlich ist. Unserer Meinung nach sollten Anleger das Ziel des Klimagipfels COP 28 (Dezember 2023, Dubai) zur Verdreifachung der Kapazität erneuerbarer Energien bis 2030 zur Kenntnis nehmen. Ein weiterer interessanter Datenpunkt stammt aus Großbritannien, wo die Regierung kürzlich ihren administrativen Ausübungspreis (Höchstpreis) für die bevorstehenden Auktionen um über 65 % angehoben hat. Die Bereitschaft anderer Regierungen, diesem Beispiel zu folgen, wird für den Sektor von entscheidender Bedeutung sein.

Zusammenfassend lässt sich sagen, dass der Markt für erneuerbare Energien eine herausfordernde Zeit durchgemacht hat, die von Inflationsdruck und erhöhten Projektfinanzierungskosten geprägt war. Obwohl die politische Landschaft in den USA inhärente Risiken birgt, täten Anleger gut daran, den Sektor im Jahr 2024 genau zu beobachten. Angesichts der Möglichkeit sinkender Zinssätze besteht eine potenzielle Chance, in einen Sektor zu investieren, der bei den aktuellen Bewertungen, die weit von den übermäßigen Höchstständen des Jahres 2020 entfernt sind, langfristiges Wachstum bieten könnte.

1 Die Internationale Agentur für Erneuerbare Energien, IRENA, eine zwischenstaatliche Organisation.

De-Rate – Die Abwärtsanpassung der finanziellen Bewertung eines Unternehmens als Reaktion auf geschäftliche oder Marktunsicherheiten. Das bedeutet ein sinkendes Kurs-Gewinn-Verhältnis

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere stellt keine Empfehlung zum Kauf, Verkauf oder Halten eines Wertpapiers, einer Anlagestrategie oder eines Marktsektors dar und sollten nicht als gewinnbringend angesehen werden. Janus Henderson Investors, die mit ihr verbundenen Berater oder ihre Mitarbeiter haben möglicherweise eine Position in den genannten Wertpapieren.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreten.

Marketing-Anzeige.